【产业进行时02】动力电池产业复盘之中游四大材料

2020年是新能源产业上下游发展的大考之年。

动力电池行业在经历了2019年的市场降速后,2020年又迎来包括新冠肺炎疫情等多重硝烟的弥漫,更让行业出师不利,情况更加复杂,企业继续在压力中求生存。

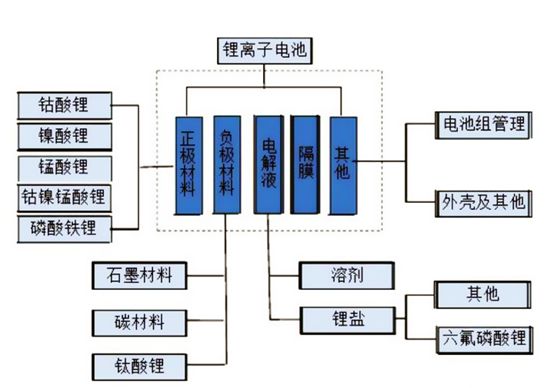

动力电池产业主要包括上游金属材料(锂、钴、镍等),中游四大电池材料(正极、负极、电解液、隔膜),下游设备(电池设备),终端整车(整车厂)几大部分。

上一期,通过对动力电池上游金属材料的分析得出,在动力电池产业链上游金属材料领域,锂、钴、镍等矿石资源的“壁垒”效应明显,国内超80%依赖进口。

此外,在持续加强国内矿产资源合理开发的同时,我国部分领军企业正通过参股、并购等多种方式,深化全球矿产资源的投资与布局。

这一期,再来分析一下动力电池中游四大核心材料,即正极、负极、电解液、隔膜。

一

【正极】技术路线变化大

在动力电池四大核心材料中,正极材料的市场规模相对最大,其市场空间出现明显的结构性分化,低端的磷酸铁锂材料需求放缓,而三元材料是主要的增长点。

正极材料是动力电池最核心,成本最高的部分,占30%-40%。但行业格局的分散导致正极材料领域恶性竞争激烈,毛利率偏低,技术路线不确定性较大,潜在的行业空间和弹性也没有其它领域有优势。

从全球行业现状来看,竞争对手主要有韩国的优美科和日本的日亚化学与住友金属,且都是三元材料为主。

从国内行业现状来看,竞争对手主要有长远锂科、容百科技、当升科技、振华新材、杉杉股份、厦门钨业等,没有明显的龙头企业。

从行业市场发展来看,磷酸铁锂市场基本由中国垄断,三元材料领域原本是由日韩在技术和份额上占优势,但随着我国大批企业的加入,市场份额迅速向我国转移,目前国产化率较高。

另外,值得注意的是,宁德时代有向上游扩张的迹象,且已规划建设了10 万吨的正极产能。长期来看,如果宁德时代实现一体化供应,国内竞争格局或将更加恶化。

从技术路线发展来看,正极材料技术路线变化相对较大。从磷酸铁锂,到锰酸锂,再到三元材料,技术路线的调整,使得低端产能退出,高端产能大幅增加,这对做正极材料的企业挑战不小,一但走错技术路线,就会被竞争对手轻易超车。

二

【负极】市场集中度高 中日占比超95%

相比于正极材料,负极材料的市场规模相对较小,其技术路线和市场空间也相对稳定,市场集中度也较高,毛利率在30%左右。

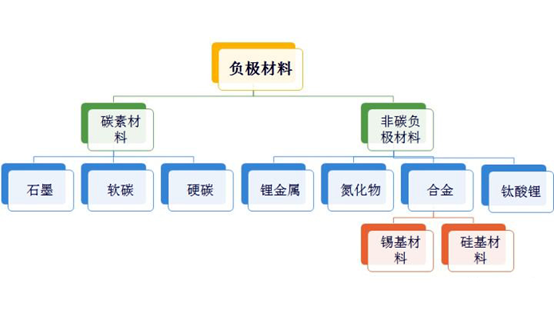

负极材料是电池在充电过程中,锂离子和电子的载体,起着能量的储存与释放的作用。在电池成本中,负极材料约占5%-15%,是锂离子电池的重要原材料之一。

负极材料在动力电池中,重要性没有其它三类材料突出,竞争对手也没有正极材料多,技术也比较平稳。根据现阶段新能源汽车产业的增长趋势,对负极材料的需求也将呈现一个持续增长的态势。

目前,全球锂电池负极材料仍然以天然/人造石墨为主,新型负极材料,如中间相炭微球(MCMB)、钛酸锂、硅基负极、HC/SC、金属锂也在快速增长中。

从全球市场占有率来看,负极材料竞争对手主要集中在中日两国,市场份额占了全球95%以上。近几年随着中国市场的高速发展,市场发展趋势开始从日本向中国转移。

国内方面,负极材料领域,较有实力的竞争对手有贝特瑞、璞泰来、杉杉股份、紫宸科技等企业。贝特瑞作为国内负极材料领域的龙头,主要做的是天然石墨和硅基,市场份额较大,占国内市场近90%。

杉杉股份和璞泰来目前在负极材料领域,位列前二,市场份额相近,均占到人造石墨的22%左右,加起来大概50%。杉杉股份负极材料兼顾高中低端产品,主打中低端,璞泰来主要做高端负极产品。

随着市场对动力电池能量密度、安全性、倍率性、寿命等要求的提升,未来对负极材料的走向,也提出了更高的要求。

三

【电解液】格局清晰稳定

电解液市场规模在四大材料中,市场集中度提升最快,是锂离子电池的重要组分,其重量占整个电池材料的15%,体积占32%。对锂离子电池性能的研究与发展至关重要。

锂离子电池使用的电解质盐有多种,一般采用含氟的锂盐,一方面含氟阴离子有电荷离域作用,能抑制电解液中离子对的形成,提高电导率;另一方面能提高电解液的电化学稳定性,其中LiBF4由于其不良导电性和循环性能而没有得到广泛应用。

随着中国企业市场份额逐渐提升,电解液毛利率一路下滑到30%-40%。目前国内竞争格局比较清晰,天赐材料占到27%,新宙邦18%,国泰12%,三家相加合计57%。相比于天赐材料,新宙邦客户架构更广,较有发展潜力。

从行业发展格局来看,行业技术变化相对稳定,电解液第一梯队相对稳固,因此毛利率变动不会再大。

总体来看,如果不考虑并购,电解液企业集中度很难进一步提升,2018 年经历了价格战后,行业盈利能力出现明显好转。

四

【隔膜】技术壁垒最高

隔膜作为动力电池的重要组成部分,起着分隔正、负极,防止电池内部短路,允许电解质离子自由通过,完成电化学充放电过程的作用。

隔膜行业的市场规模相对最小,在锂电池总成本中,隔膜只占10%,但它的技术壁垒却最高。由于技术含量较高,受电池产能向三元升级的影响,湿法替代干法的趋势比较明显。

隔膜的性能决定了动力电池的界面结构、内阻等,直接影响动力电池的容量、循环性能以及安全性能等特性,性能优异的隔膜对提高电池的综合性能具有重要的作用,被业界称为电池的“第三电极”。

在全球市场占有率方面,10年前锂电池隔膜市场完全被美国和日本垄断,前四大企业中有三家在日本,旭化成拥有29%的份额,美国Celgard 23%,日本东燃23%,宇部兴产7%。

美国Celgard被日本旭化成收购后,从而日本变成了对隔膜真正意义上的完全垄断,当时隔膜和电解液一样是高端暴利产品,成本大概2万/吨,成品的隔膜卖给中国是300万元/吨。

基于此,中国开始发力隔膜市场,星源材质和四川大学合作,花了4年时间突破了干法隔膜制备关键技术,研发出了国内第一批隔膜产品。

2008年,国内出产了第一卷干法隔膜,行业进入了加速发展期,星源材质拿到了大量国内企业的订单,包括比亚迪、国轩高科,万向等。

从市场发展来看,国内隔膜竞争格局较好,近几年隔膜技术路线逐渐由干法转向湿法生产,市场格局发生很大变化。

总体来看,星源材质虽是打破垄断的企业,但在后面逐渐被以湿法生产的为主的上海恩捷和苏州捷力反超。

2019年,上海恩捷将捷力并购,两家公司合并后,上海恩捷市场份额直接提升到了25%,与后面的企业拉开了差距。

隔膜是锂电池四大材料中最被看好的领域,两家龙头的潜在增长空间相比其他领域要大得多,很容易出现市场和营收利润规模的暴涨。

(责任编辑:子蕊)

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

孚能科技与印度企业签署动力电池战略合作协议

2024-05-16 19:19 -

天奇股份牵手长安汽车 共同打造动力电池全生命周期产业链闭环!

2024-04-19 08:42 -

3月国内动力电池装车量TOP15出炉!

2024-04-11 18:07 -

千亿动力电池回收赛道升温!

2024-03-11 22:17 -

宁德时代、比亚迪领头,动力电池进入0.3元/Wh时代?

2024-01-17 18:16 -

再入水!宁德时代船用动力电池领域有新进展

2024-02-03 10:06 -

11月国内动力电池企业装车量前十五名出炉!

2023-12-11 17:42 -

全球前十个月动力电池装车量出炉,行业竞争加剧!

2023-12-06 17:55 -

世界500强拟定增入主“软包动力电池第一股”!

2023-11-30 17:46 -

大手笔!车企将斥资100亿元投资动力电池

2023-11-28 17:35

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

孚能科技与印度企业签署动力电池战略合作协议

2024-05-16 19:19 -

天奇股份牵手长安汽车 共同打造动力电池全生命周期产业链闭环!

2024-04-19 08:42 -

3月国内动力电池装车量TOP15出炉!

2024-04-11 18:07 -

千亿动力电池回收赛道升温!

2024-03-11 22:17 -

宁德时代、比亚迪领头,动力电池进入0.3元/Wh时代?

2024-01-17 18:16 -

再入水!宁德时代船用动力电池领域有新进展

2024-02-03 10:06 -

11月国内动力电池企业装车量前十五名出炉!

2023-12-11 17:42 -

全球前十个月动力电池装车量出炉,行业竞争加剧!

2023-12-06 17:55

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

总投资115亿元!这一钠离子电池项目在四川达州启动建设

2024-05-29 18:47

微信公众号

微信公众号