锂电材料三巨头卷翻日本对手

时间:2024-03-07 08:42来源:市界 作者:陶婷

点击:

次

二十多年后的今天,负极材料江湖中,三巨头底气十足地站在比亚迪、宁德时代们背后。他们拔剑四顾心不再茫然,然而,想继续扬眉吐气的三巨头,眼下也有一些麻烦要解决。

三十年河东,三十年河西。

刚刚过去的一年,中国负极材料在国际上的产量占比,仍然是拔剑四顾无对手的存在。

2024年开年,国内专业机构鑫椤资讯,给出的最新数据显示:2023年,中国负极材料产量在全世界的占比,进一步提升至97.3%。而中国负极材料龙头企业,如贝特瑞、上海杉杉、江西紫宸等,在过去的一年里总体表现依然抢眼。

2000年之前,在日本基本垄断全球锂离子电池生产的大背景中,我国不仅技术与国外厂家存在很大差距,就连原材料也要从日本进口。2000年,我国负极材料企业占全球份额不足8%。二十多年后的今天,97.3%的数据可谓一骑绝尘。

中国负极材料全球市占率持续第一背后,是“时势造势,能人造局”的结果。时势,靠的是中国新能源行业的起飞,而“能人”,少不了上海杉杉创始人郑永刚、贝特瑞灵魂人物贺雪琴、江西紫宸创始人梁丰。

几十年来,负极材料行业前三名的位置,都被郑永刚、贺雪琴、梁丰掌舵的公司牢牢锁定。这三家企业不仅让中国负极材料在全球的销量占比一年高过一年,更让日本产品失去了竞争优势。这些能人与他们背后的企业,到底是如何做到的?

负极江湖,弯道超车

负极材料分为碳材料和非碳材料两类。早期的负极材料市场,应用程度比较高的是碳材料中的中间相碳微球,其制备而成的锂电池,被广泛应用于照相机、随身听等产品。辽宁鞍山热能研究院碳素研究所,在1997年成功研发出中间相碳微球,这种微米级的球形炭材料,成为杉杉逆天改命的突破口。

那一年,正准备转型高科技的郑永刚,由此看到了负极材料产业化的商机。彼时,国内锂电产业还在萌芽发展阶段,整个90年代,无论是锂电池还是电池材料,都是日本企业独步天下,与之相关的技术更是被日企所垄断。

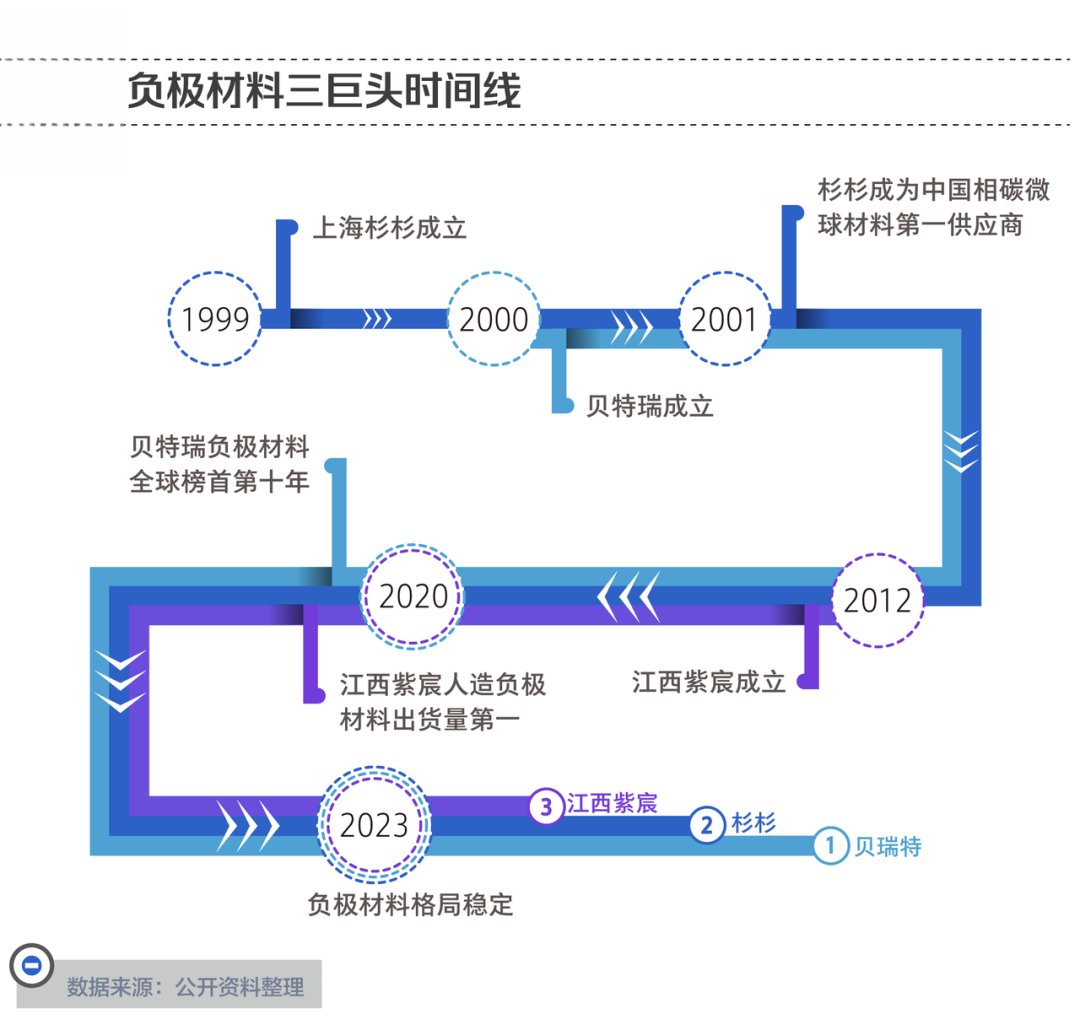

在郑永刚的带领下,已经连续六年勇夺中国西服占有率第一的杉杉西服,于1999年毅然与鞍山热能研究院合资成立了“上海杉杉科技有限公司”。带资入股的郑永刚,由此踏入锂电行业。仅仅一年后,杉杉实现超过5000万元的收入。此时,来自日本的负极材料,仍占据全球90%的份额。

这一年,还有一家叫做“贝特瑞”的公司在深圳成立。成立后的两年时间里,以锰酸钾为主营方向的贝特瑞,市场开拓得不尽如人意:技术有了问题,业绩出现亏损。当贝特瑞焦头烂额的进行市场调研时,杉杉已经实现年产200吨中间相碳微球项目投产。

2001年,杉杉以1.7亿元的收入,成为中国中间相碳微球材料排名第一的供应商,我国锂电负极行业正进入十年跨越式发展期。贝特瑞也在第二年迎来转折点:它被中国宝安投资部经理贺雪琴相中,后由中国宝安出资控股了公司。同一年,一个叫做岳敏的人,亦成为贝特瑞的总工程师、总经理。

贺雪琴成为贝特瑞掌门人的2005年,杉杉已拥有年产1100吨中间相碳微球的能力,成为国内最大锂离子电池负极材料供应商。然而,随着全球市场对锂电池的需求猛增,自2007年开始,不论是功能手机爱用的方型电池,还是笔记本常用的圆柱形电池,都对电池能量密度提出要求。

受限于比容量(单位质量或体积下能够储存的电荷量)较低、价格昂贵等原因,中间相碳微球逐步退出主流应用场景。取而代之的,是比容量及成本占优的石墨材料。首先替代中间相碳微球的,是改性天然石墨负极产品。这是岳敏的拿手绝活,他曾就职于一家天然鳞片石墨采选和加工企业,对天然石墨的性能深谙于心。

天时地利人和中,贝特瑞弯道超车的机会来了。岳敏在加入贝特瑞后,很快带领研发团队,将鳞片状天然石墨,成功改性为球状石墨并实现产业化。到2007年,贝特瑞用了几年时间,陆续推出几种高比容量、高性价比的天然石墨负极材料。

2009年这一年,贝特瑞已成为国内消费锂电厂商负极材料的主要供货商,包括比亚迪、力神、比克在内的大厂,都是贝特瑞的核心客户。2010年,贝特瑞出货量首次超过日本企业,成为世界第一,但此时,全球负极材料市场还是日企的天下。

直到2011年这个关键时间节点的到来:作为负极材料供应大国的日本,发生了311大地震。大地震过后,日本负极材料紧缺,本国材料产品的价格因供需错位而暴涨,这令日本锂电池企业松下、索尼锂电池开始动摇,转而向中国企业采购材料。

要知道,中国掌握了全球近7成的石墨矿产资源。日本的天然石墨企业,多向中国购买原料,回国加工后,再以高价卖给中国。而贝特瑞的天然石墨,具有超高性价比。这不仅吸引了日本企业,韩企三星SDI和LGC,也将天然石墨主供切换到贝特瑞。

就这样,已做到“打铁自身硬”的贝特瑞,被日企和韩企联手,送上了负极材料全球绝对第一的宝座:2011年,贝特瑞出货量全球市占率26.8%。贝特瑞在全球负极市场大放异彩的第二年,一家叫做江西紫宸的负极材料公司成立了,其以人造石墨为主营产品。

相较于天然石墨,人造石墨在循环性能、安全性能、充放电倍率方面更优秀,综合性能更好。因此,天然石墨主要用于小型锂离子电池和一般用途的消费锂电;人造石墨广泛应用于大容量的车用动力电池和中高端消费锂电。受益于电动车市场的高速增长,人造石墨让杉杉再次崛起。

在中间相碳微球上遭遇滑铁卢后,杉杉在2005年成功研发出人造石墨负极材料新品。直到苹果电池供应商ATL,将人造石墨作为其负极材料供应来源的2007年,杉杉得到了真正成长的机会:成为ATL人造石墨的供应商。到2011年,ATL的负极材料中,天然石墨占4成,人造占6成,杉杉是唯一人造石墨供应商。

时间来到2014年,杉杉的人造石墨负极,在国内产销量已经变成第一。此时,业界流传着一句话,天然石墨看贝特瑞,人造石墨看杉杉。但奇怪的是,两年后,杉杉人造石墨第一的位置,被成立没几年的江西紫宸夺走了。2016年,江西紫宸人造石墨负极相关产品市占率达到22%。而上海杉杉的人造石墨为20%,落后2%。

无论如何,至此,贝特瑞、杉杉用了二十多年,江西紫宸用了十多年的时间,不仅在中国的负极江湖中,实现了弯道超车,更在全球的负极江湖中,替中国打出了一片天:到2020年,贝特瑞已经蝉联全球负极材料出货量榜首十年。江西紫宸全球人造负极材料出货量第一。

不只是背靠大树乘凉

在天然石墨赛道,杉杉与具有绝对优势的贝特瑞难以抗衡。在人造石墨赛道,与江西紫宸相比,杉杉为何丧失了先发优势?

江西紫宸的头号关键人物,是冯苏宁,即杉杉热卖的FSN-1的研发人,此人曾任上海硕能新材料(杉杉旗下公司)总经理,离任后进入江西紫宸任总经理。江西紫宸的母公司璞泰来的总经理陈卫,又有长达十多年在ATL的履职经历,曾任主管研发的副总裁。

如此一来,紫宸的负极材料,更符合ATL性能指标要求,这也就不难理解了。具体来看,如江西紫宸研发的高端人造石墨G1系列,在各项性能表现上超越FSN-1。也正因为此,自iPhone4时代开始,江西紫宸就成为苹果手机的电池材料供应商。

从2013年开始,江西紫宸又陆续切入ATL、三星、LGES,以及宁德时代、比亚迪等龙头企业的供应链,连续多年稳居全国人造石墨出货量第一。反观杉杉,即便借着人造石墨负极需求,大头转向动力电池的契机,一手进行扩产,一手启动收并购,但这个最先吃螃蟹的企业,还是没能重回第一。

直到2021年,杉杉人造石墨负极材料产量,才重回巅峰,一洗前耻。这种“复仇归来”的爽剧节奏,一直延续到刚刚过去的2023年。

这归功于杉杉对行业的精准判断和灵活应对,比如面对行业整体需求不及预期,以及价格整体下行的情况,杉杉通过推动产品迭代升级、深化大客户合作,以及全面落实降本增效、拓展生产规模等措施力挽狂澜。

到2023年,中国负极江湖三巨头的格局,已经相对稳定。根据EVTank等权威机构联合发布的《2023年度中国锂电池行业负极材料年度竞争力品牌榜》显示,贝特瑞、杉杉、江西紫宸,分别排名第一、第二、第三。

据鑫椤资讯统计,2023年全球负极材料产量176.21万吨,其中中国负极材料占比进一步提升至97.3%。出货量方面,全球出货量167.95万吨,其中中国占比高达95%。无论外界如何变幻,贝特瑞、杉杉、江西紫宸仍然稳居行业前三,这其中自有逻辑。在深圳北山常成基金投研院执行院长王兆江看来,除了借势造局外,还有两个原因。

第一,负极材料的技术壁垒是电池制造材料中最高的一种,而且研发生产投入资金大,一般企业如果没有雄厚的资金实力,很难加大投入,这样就会形成竞争壁垒。第二,这三家企业进入负极材料最早,有着丰富的行业经验积累,而且三家领导层都很进取,所以形成了寡头竞争局面。

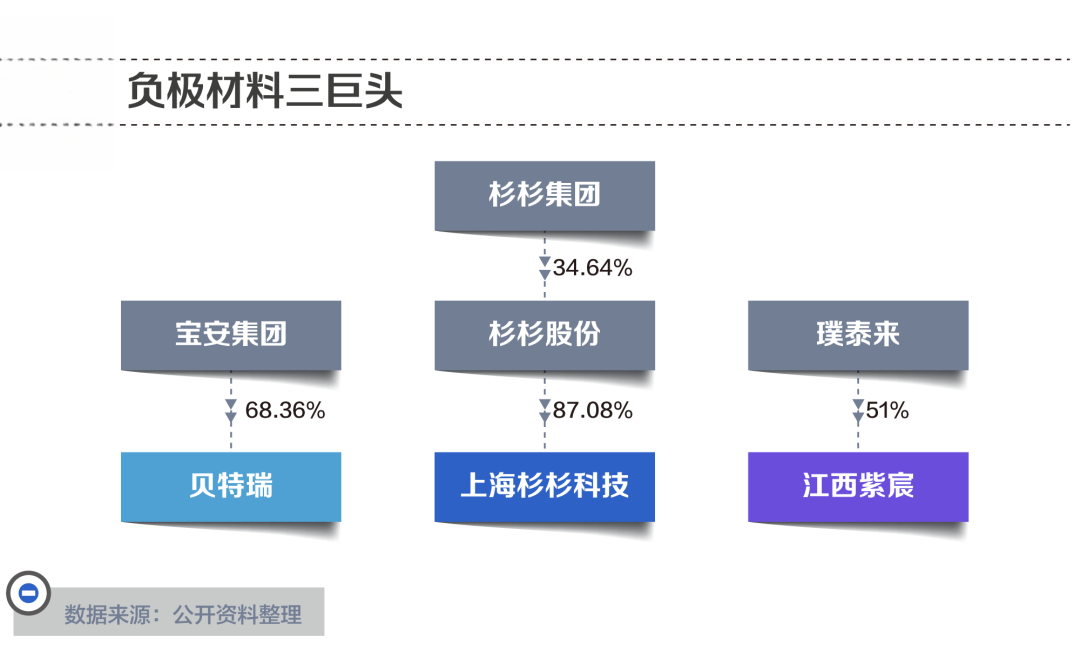

三家企业的资金实力,归功于背靠的“大树”。贝特瑞背后站着的中国宝安集团,是我国第一批上市公司。也正是中国宝安集团的入主,贝特瑞才开始聚焦负极材料。除了出力、出钱之外,宝安集团还出人。比如曾担任中国宝安电子研究所工程师的贺雪琴,后来进入贝特瑞,成为这家公司的灵魂人物。

上海杉杉背后靠山是杉杉股份,杉杉股份背后是杉杉集团。杉杉股份是杉杉集团的下属企业。杉杉集团是集负极材料、偏光⽚、锂盐、贸易物流、医疗健康等产业于⼀体的⾼科技集团。创始人郑永刚颇有进取心以及忧患意识。也正是因为他的这两个特性,在把西装生意做到极致后,毅然决然向高科技产业转型。这才有了上海杉杉这个负极材料人造石墨第一企业的诞生。

江西紫宸的“靠山”璞泰来,全称上海璞泰来新能源科技股份有限公司,总部在上海浦东。璞泰来持有江西紫宸51%的股权。璞泰来的创始人梁丰大有来头,他曾是一名基金经理,管理的基金产品在其任职期间,回报率达到248.48%。梁丰的履历可以总结为基金经理的逆袭,他在金融圈的影响力有助于公司的融资效率。

尽管三家企业都身处负极材料行业当中,但他们的产品偏向不尽相同。杉杉主攻人造石墨,负极兼顾高中低端产品,主打中低端;江西紫宸主攻人造石墨,主要生产高端负极产品。而贝特瑞,主攻天然石墨的同时,人造石墨的市场份额也开始一步步赶上了。

负极材料三巨头有自己的雄心壮志。以杉杉股份为例,创始人郑永刚在2023年2月去世后,他的儿子郑驹于当年3月,被选举为杉杉股份的董事长。郑驹有心延续父亲的壮志,“要么不做,要做就做世界第一。”郑驹曾在父亲的追悼会上说。

后来,他还多次在公开场合提到,杉杉将全力打造绝对领先的负极材料龙头企业。为了表示对杉杉股份未来发展充满信心,自2023年10月以来,郑驹与董事兼副总经理李凤凤等公司管理层,积极增持上市公司股份。

对贺雪琴来说,他恐怕没有想到,自己当年的一个小投资,造就了一家细分领域龙头。如今,成为公司灵魂人物的贺雪琴,对贝特瑞有着很大的期许,“在战略机会点上抢占机会。”他还说,贝特瑞不在于赚了多少钱,也不在于占到了全球第一的行业地位,而在于改变了行业游戏规则,改变了国外企业对中国企业的认知。

然而,从目前来看,三巨头各有各的焦虑。

三巨头的雄心何处安放?

新能源行业周期魔咒中,用脚投票的资本市场,让三巨头心力交瘁。

江西紫宸背后的璞泰来、上海杉杉背后的杉杉股份都是A股上市公司。贝特瑞为北京证券交易所股票,被外界称之为北交所市值一哥。自2021年年底以来,这三家企业股价大幅跌水。

杉杉股份的股价从43.67元每股的历史高位,跌到2024年2月22日的11.30元。璞泰来的股价,从68.69元每股的历史高位,回落到2月22日的17.32元每股。贝特瑞的股价,从2021年的87.65元每股,跌到2月22日的18.80元每股。

图片▲(璞泰来股价走势图。来源/同花顺)

贝特瑞股价一路下跌期间,2020年三季度进入贝特瑞的超级牛散葛卫东,自2021年四季度起不断减持。2022年第一季度,葛卫东再度减持78.44万股。到2022年三季度,葛卫东又减持了8.54万股。截至2023年11月,葛卫东持股贝特瑞仅为0.67%。

负极材料巨头们的业绩也不复往日。以老大贝特瑞为例,其2023年第三季度的营收增长突然放缓:实现营业总收入68.88亿元,同比下降6.51%,环比增长3.45%;归母净利润5.17亿元,同比增长17.70%,环比下降6.60%。

至于杉杉股份,2023年业绩预告显示,公司实现归属于上市公司股东的净利润,为8.6亿元到11亿元,同比减少59%到68%。

针对净利润下滑,杉杉股份给出的原因中,涉及主营业务负极材料的一点是:上游原材料价格下降、石墨化加工价格下调以及行业供需变化,导致竞争加剧等多因素带动负极价格整体下行,受价格承压影响,负极行业利润空间缩窄。

屋漏偏逢连夜雨。在王兆江看来,负极材料巨头们还面临着共同的风险,即新电池技术革新。比如硅基负极材料,被市场认为是下一代负极材料主流方向。尽管从目前来看,杉杉、江西紫宸具备了硅基产品产业化的条件,但这两家企业在这方面,难敌贝特瑞。贝特瑞已成为国内最早量产硅基负极材料的企业之一,出货量行业领先。

贝特瑞在负极材料领域,领先国内乃至全球的原因是专注和聚焦,“比如主营方向就集中负极和高镍三元。其次是紧跟技术路线,电池技术更新快,还能实时抓住市场趋势。”王兆江告诉「市界」。如果从核心高管履历来看,贝特瑞具备非常明显的工程师导向。

除了贝特瑞董事长贺雪琴,拥有技术员的经历外,公司现任副董事长黄友元、执行总经理任建国,均属于工程师出身。如黄友元为北大化学与分子工程学院联合培养理学硕士,研究方向锂离子电池新材料开发及应用。但这并不意味江西紫宸和杉杉,就没有机会了。

在外界看来,杉杉股份,有产能大、客户优等特点,尤其是石墨化产能扩张,能帮助企业大幅降低成本,保持产品竞争优势。早在2018年,杉杉股份就完成了厢式石墨化技术更新换代。截至2023年年底,杉杉股份石墨化自供比例为50%-60%。“预计2024年将进一步提升。”杉杉股份在2024年1月9日的一份调研纪要中提到。

杉杉股份背后是一个集团公司,“除了正负极材料,还研发生产显示材料,此外还有服装业务等。总体来说,做的都比较优秀。”王兆江告诉「市界」。至于江西紫宸,依托璞泰来,其核心竞争力是“技术+成本”。梁丰并非是一个人,其合作伙伴陈卫、江西紫宸总经理冯苏宁,都是在锂电池和负极材料行业中,具有丰富从业经历和专业研发能力的人。更别提,江西紫宸下面有不可计数的研究人员了。

江西紫宸的成本优势明显。自建产能为主的一体化模式下,江西紫宸在石墨化环节,采取的是外部协作的形式。它将该石墨化环节,交给璞泰来控股的山东兴丰来做。这个环节主要的难关就是加热过程的控制。江西紫宸有自己独特的曲线、温度控制和特别的坩埚和填料设计,不仅保障了石墨质量,还降低了电耗。

对于负极材料三巨头,王兆江认为,应该密切跟踪,小心尝试。他解释道,首先全球电动车崛起趋势是不会变的,其他消费电子也在扩大负极应用场景,其需求还有很长的赛道。其次,负极技术壁垒高,竞争格局稳固,头部企业发展依然有可持续性。第三,当下电池材料价格下跌也几近触底,股票价格的安全边际也相对较好。

不过,行业周期魔咒中,如何止住下跌的股价,提振疲软的业绩,是负极材料三巨头的当务之急。毕竟,如果股价和业绩仍然双双下滑,资本市场还会继续用脚投票的。除此之外,尤为关注的一点是:在国内负极材料产能过剩的现实中,他们又该如何继续在负极江湖弯道超车?“第一要看技术优势能不能持续领先;第二,海外市场的拓展能力和成效。”王兆江告诉「市界」。

一个不得不承认的事实是:国内负极材料行业产能过剩,但国外负极材料市场尚未饱和。比如欧洲负极材料市场就存在缺口。基于此事实,国内负极材料企业闻风而动。2023年5月,璞泰来宣布,拟在瑞典投资建设负极材料一体化生产研发基地项目,年产能10万吨。9月27日,杉杉股份宣布,公司下属子公司杉杉科技,拟于芬兰投资建设年产10万吨锂离子电池负极材料一体化基地项目。

“知耻近乎勇,国人当自强。”复盘三巨头们在负极江湖中崛起的过程,这句话用来形容他们的心境,是如此的贴切。往日不可追,来日犹可为。接下来,就看三巨头们如何化险为夷,各显神通了。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

全球锂电看中国:产量比重高达75%,前十企业中占6席

2024-04-18 08:26 -

固态电池“降温”,智己、昊铂玩的过比亚迪、蔚来吗?

2024-04-17 10:16 -

中国锂电池“突围记”

2024-03-11 10:26 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

电池装机量7年考:不变的宁德时代,退出的头部玩家

2024-02-17 12:38 -

锂电池大甩卖,钠电池没戏了?

2024-01-29 09:12 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

燃料电池汽车产销创历史新高 2024年行业将进入放量提速期

2024-01-15 08:20 -

浙江长兴:从“电池之都”向“储能之都”迈进

2023-12-14 22:20 -

新能源电池行业价值分析,看这篇就够了

2021-01-12 22:25

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

全球锂电看中国:产量比重高达75%,前十企业中占6席

2024-04-18 08:26 -

固态电池“降温”,智己、昊铂玩的过比亚迪、蔚来吗?

2024-04-17 10:16 -

中国锂电池“突围记”

2024-03-11 10:26 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

电池装机量7年考:不变的宁德时代,退出的头部玩家

2024-02-17 12:38 -

锂电池大甩卖,钠电池没戏了?

2024-01-29 09:12 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

燃料电池汽车产销创历史新高 2024年行业将进入放量提速期

2024-01-15 08:20

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号