掘金千亿“城市矿山”——深度分析锂电回收

核心观点提炼

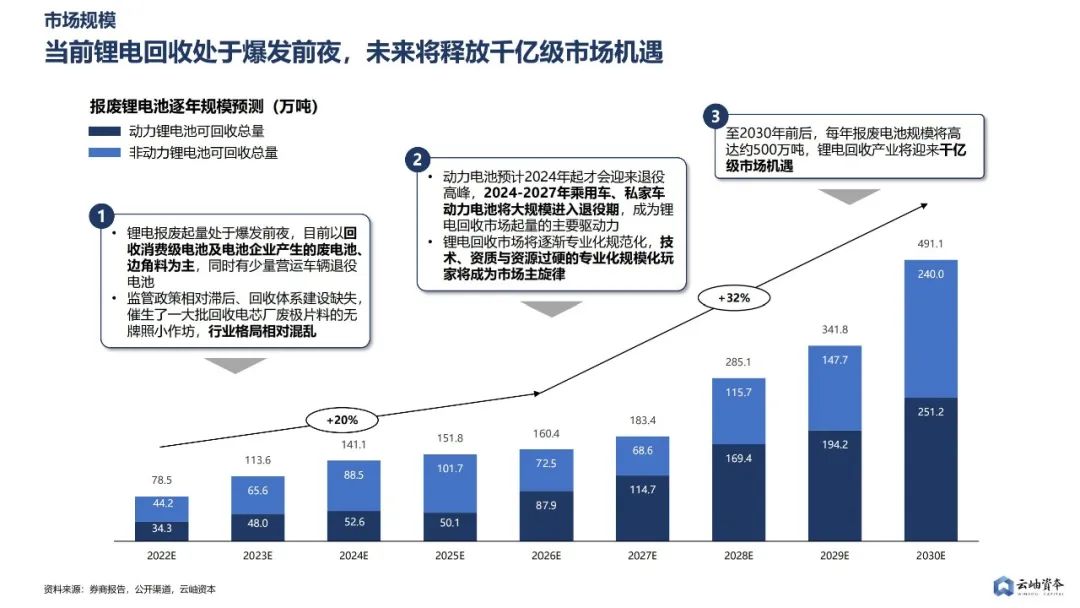

当前锂电回收市场处于爆发前夜,未来将释放千亿级市场机遇。

-

供需缺口长期存在,需要锂电回收进行资源补充;

-

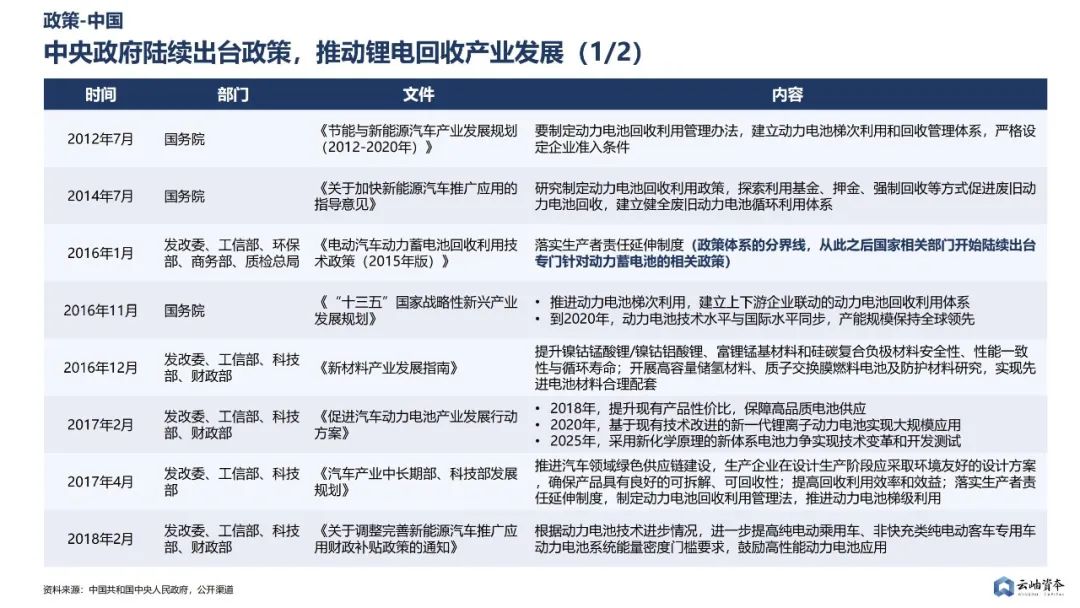

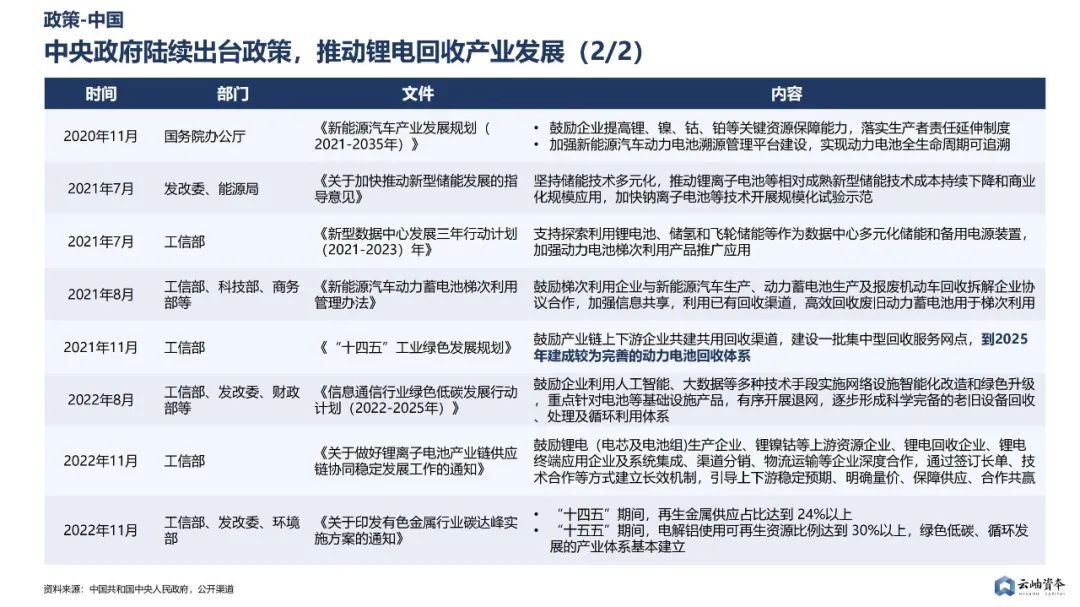

政策:我国锂电回收相关政策不断成熟健全,发改委、工信部等政府部门陆续出台相关政策,从参与主体责任、产业链协同、技术开发、可再生资源比例等方面,完善锂电回收管理体系的建设。

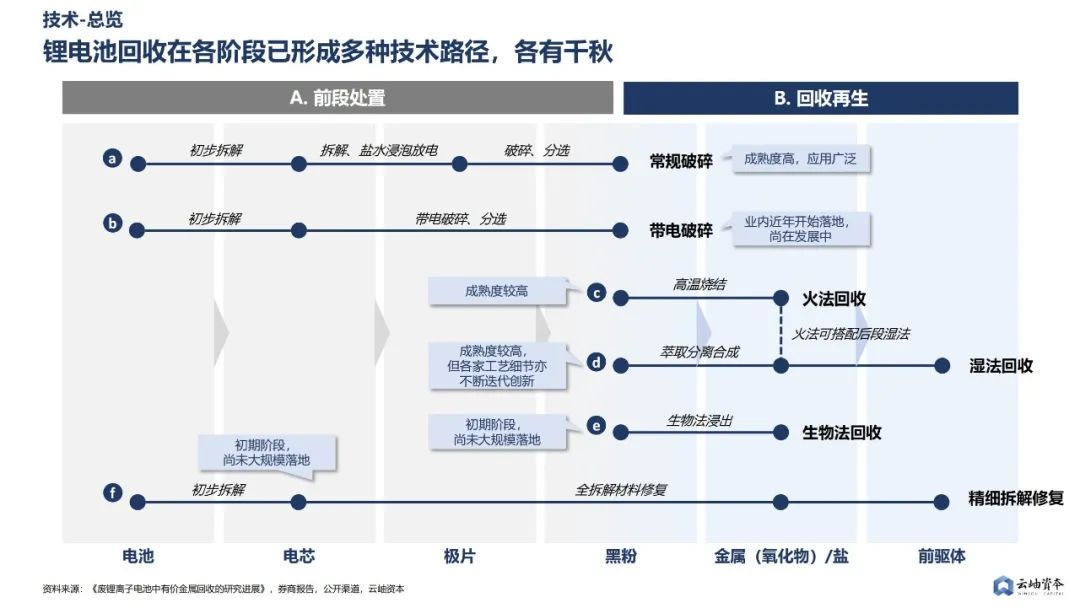

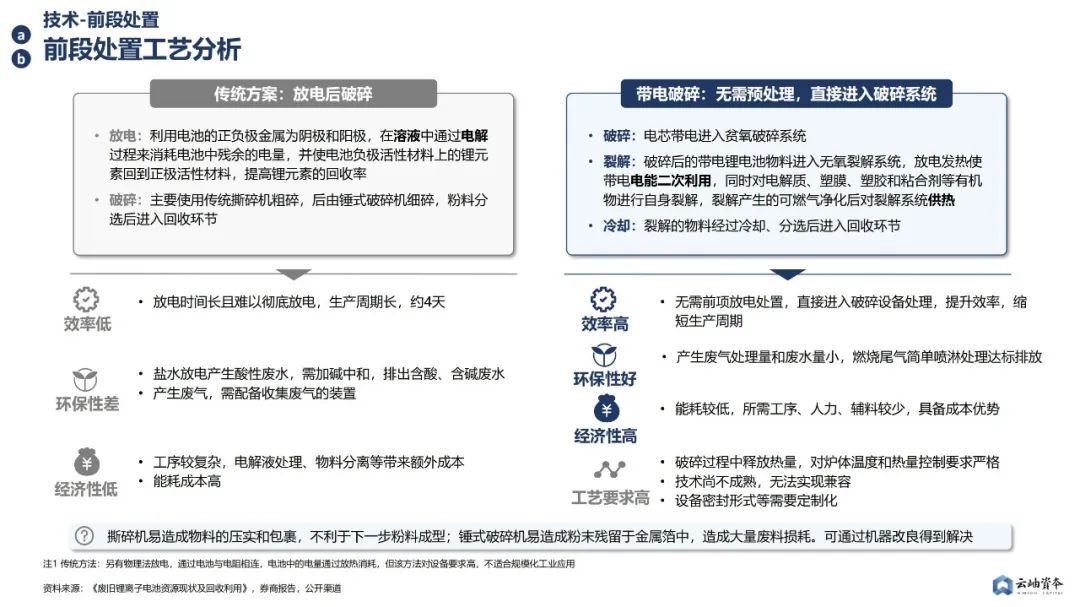

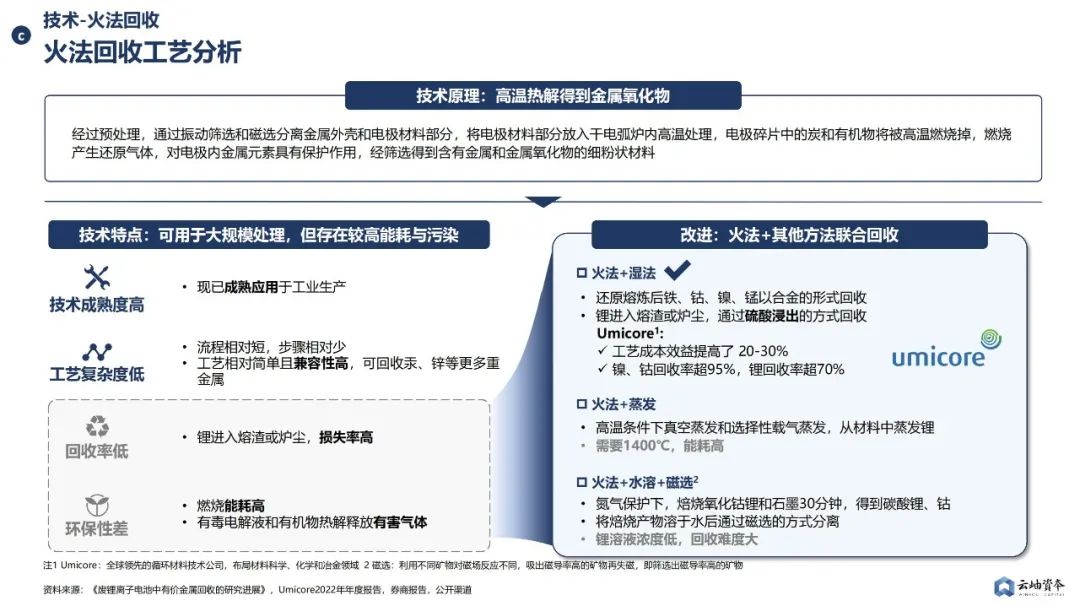

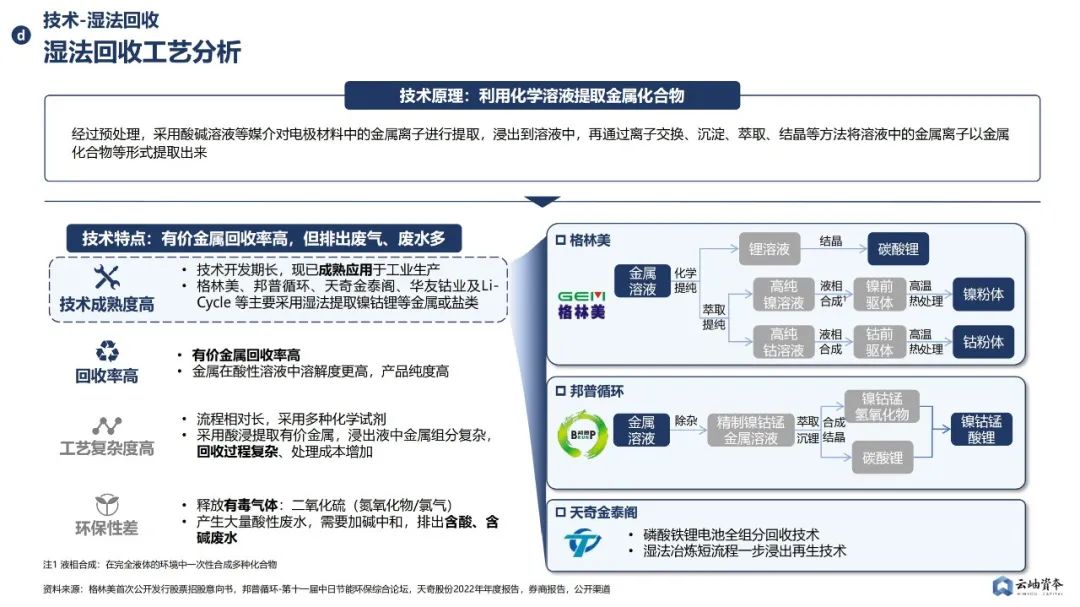

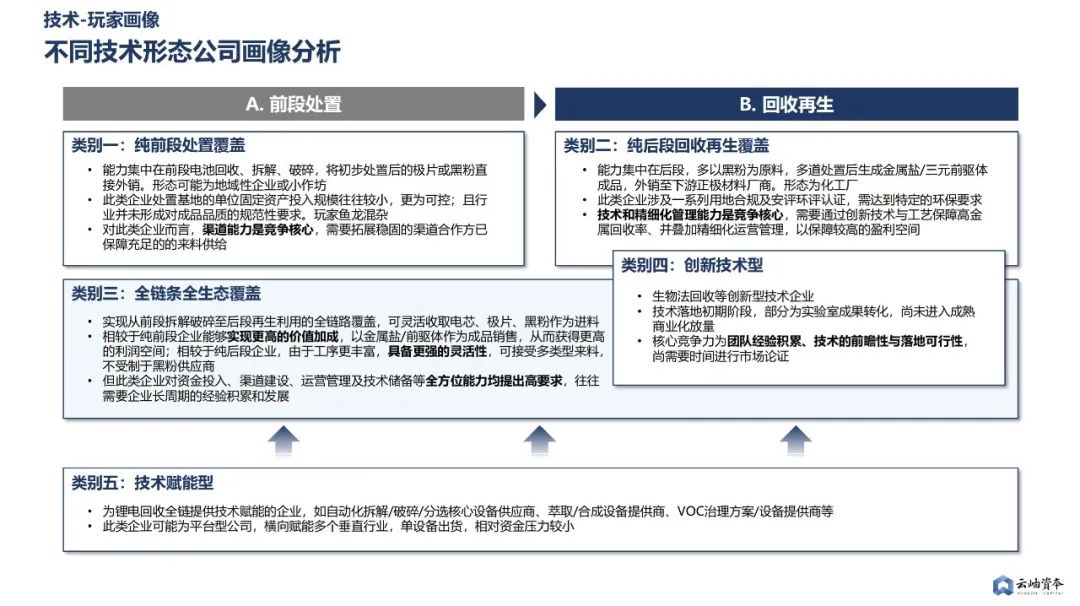

锂电回收玩家各有千秋,从覆盖流程(e.g. 前段处置、后段回收再生)和所选技术路径(e.g. 干/湿/火法等)等两个维度上可被分为五大类:纯前段处置覆盖、纯后段回收再生覆盖、全链条全生态覆盖、创新技术型、技术赋能型等。

-

相比于纯前段、纯后段企业,全链条全生态覆盖型公司产品附加值高、利润空间大,且丰富的工序使其灵活性更强,受约束较小; -

但全生态覆盖型公司同样需满足资金能力、渠道能力、运营能力及技术储备的高要求,难度较大。

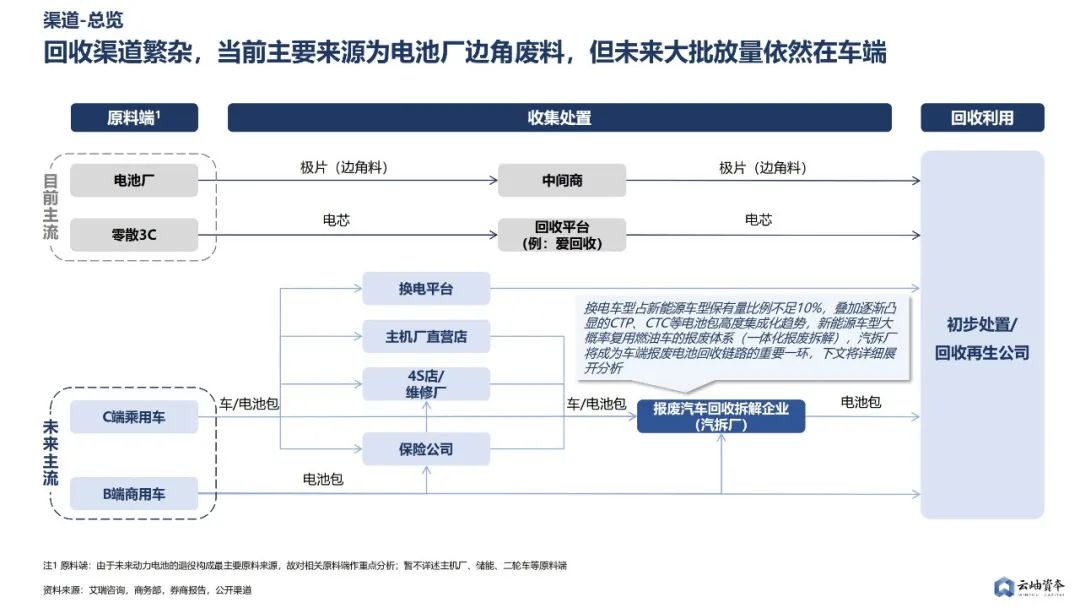

锂电回收渠道繁杂,虽然当前主要来源为电池厂边角废料,但未来大批放量依然在车端,企业应未雨绸缪。

-

渠道建设并非一蹴而就,锂电回收企业应未雨绸缪,前置预判各类渠道、展开和各类合作方的沟通洽谈,并针对性建立自身优势; -

换电车型占新能源车型保有量比例不足10%,叠加逐渐凸显的CTP、CTC等电池包高度集成化趋势,新能源车型大概率复用燃油车的报废体系(一体化报废拆解),汽拆厂将成为车端报废电池回收链路的重要一环; -

整个退役电池循环体系在未来都将面临规范化问题,白名单资质回收企业在行业启蒙期奠定了正规渠道与技术路径,也为企业回收行业的地位埋下了基石。

未来展望

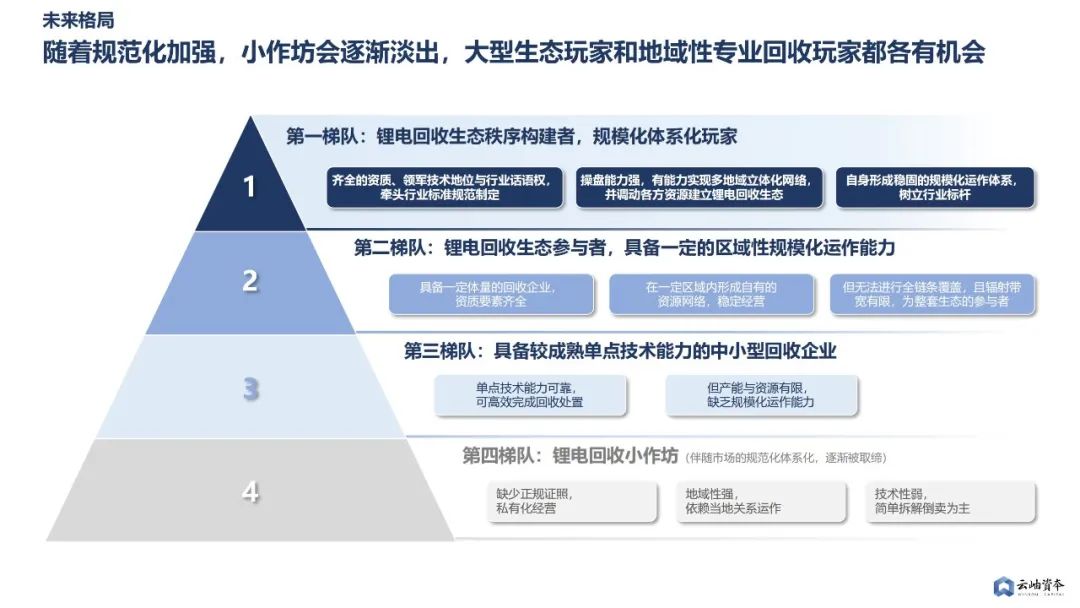

-

随着规范化加强,小作坊会逐渐淡出,大型生态玩家和地域性专业回收玩家都各有机会; -

头部锂电回收玩家“五位一体”能力模型:产能、资质、渠道、技术、客户缺一不可。

供需篇

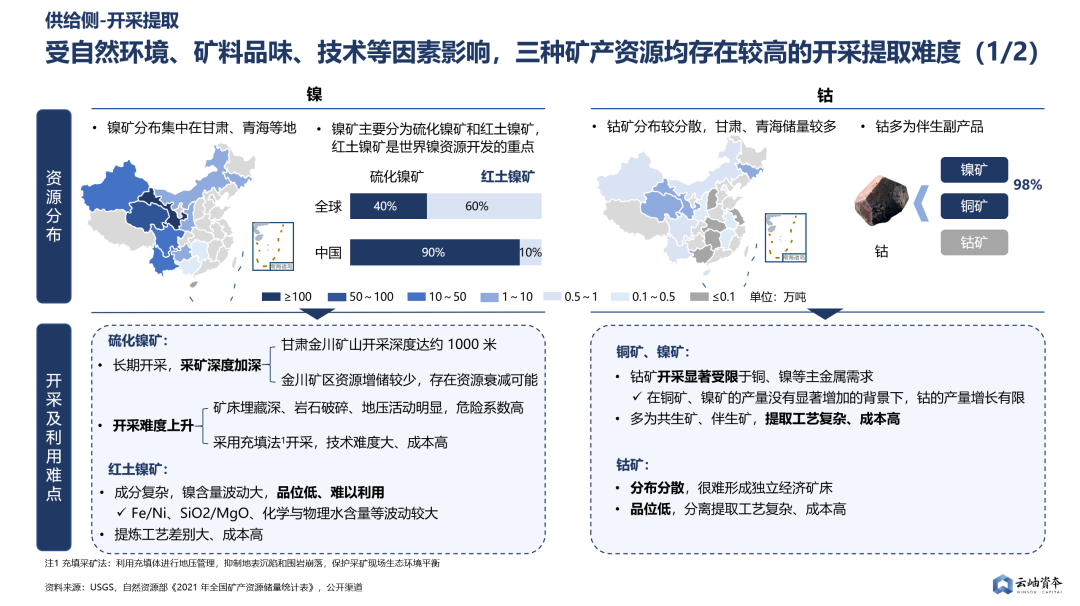

以钴矿为例:

-

钴矿分布较分散,难以形成独立矿床; -

多为伴生矿、共生矿,提取工艺复杂、成本高。

以锂矿为例:

-

我国锂矿以卤水型锂矿为主,多分布在青海、西藏,盐湖地区地理条件恶劣、交通运输困难且自然保护区多,制约矿产开发; -

盐湖锂杂质多,具有高镁锂比,而镁锂因化学性质类似较难分离,加大提取难度。

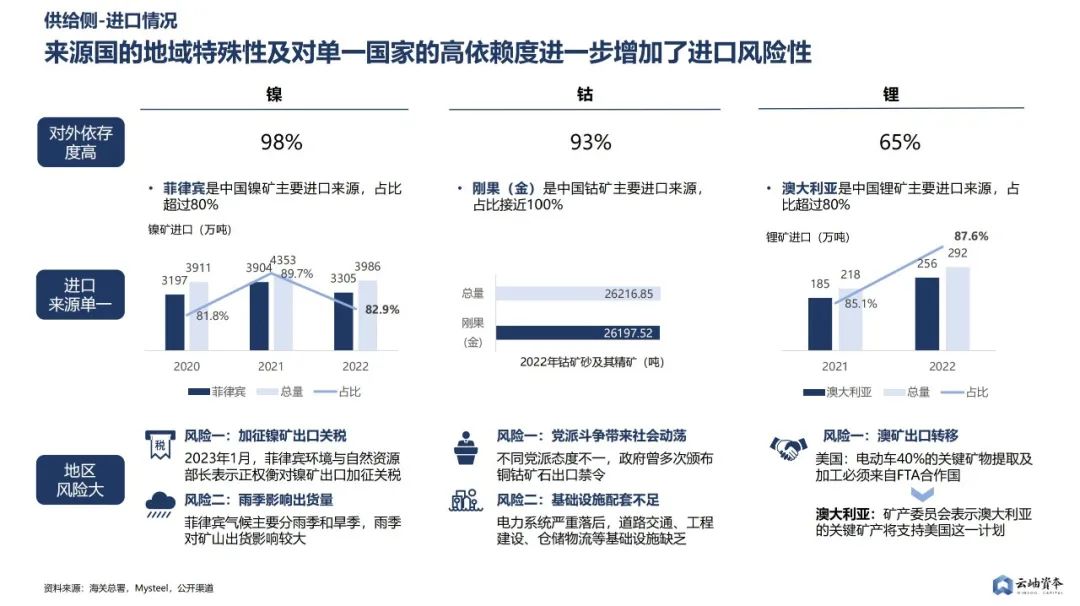

镍、钴、锂在进口供给方面存在对外依存度高、来源单一、进口国地域风险大的问题。

以镍矿为例:

-

其对外依存度高达98%,其中超过80%的进口镍矿来自菲律宾; -

菲律宾拟对镍矿出口加征关税,且该地区雨季对矿山出货影响大,或将影响未来镍矿供给。

以钴矿为例:

-

其对外依存度高达93%,几乎全部从刚果(金)进口; -

刚果(金)各党派对钴矿出口态度不一,政府曾多次颁布出口禁令,且该地区基础配套设施严重不足,开采、运输矿料难度高,供给稳定性不足。

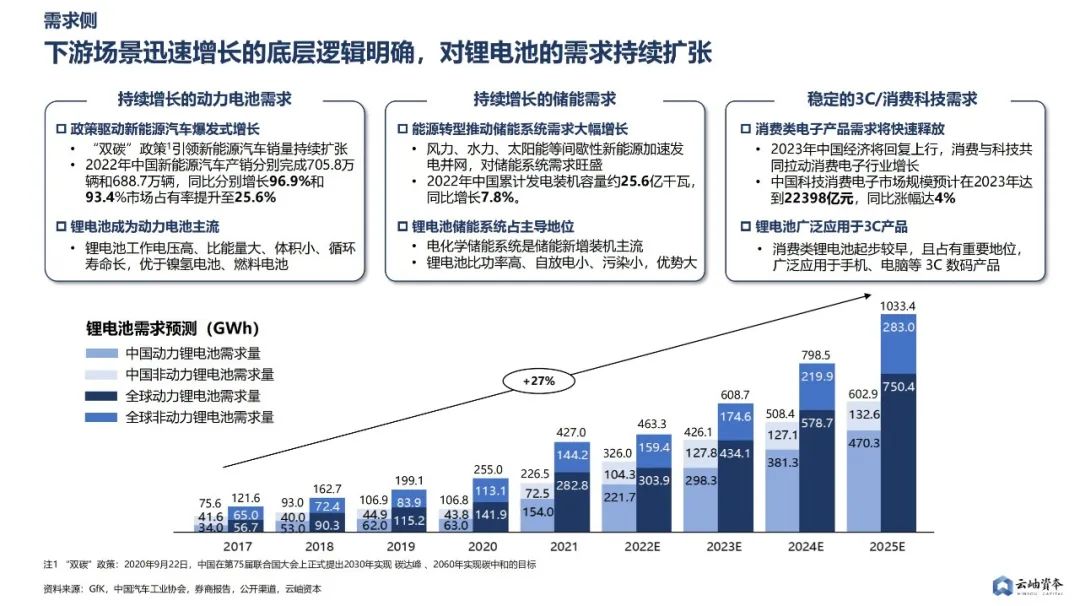

从需求端来看,锂电需求主要受持续增长的动力电池、储能需求及稳定的3C、消费类电子需求推动,长期持续扩张。“双碳”政策及能源转型战略助推新能源汽车及储能系统需求大幅增长,而锂电池特性满足该领域工作需求,占据主导地位;消费电子市场将随经济回暖而复苏,拉动消费类锂电池需求稳定增长。到2025年,我国锂电池需求量预计达603GWh,全球锂电池需求量预计达1033GWh。

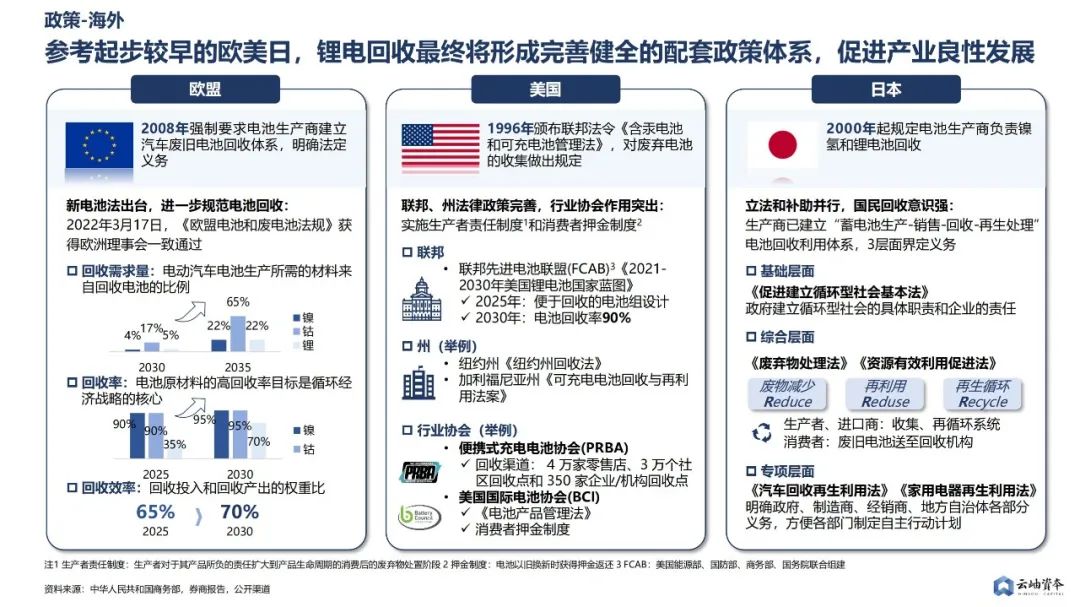

政策端,海内外各国政策大力推动锂电回收产业发展,推进健全政策体系的建立。海外锂电回收起步较早,我国政策于2010年后开始发力,多部门、多维度规范锂电池回收,促进产业体系化发展。

从电池废料来源来看,当前仍以回收消费级电池及电池厂生产过程中的边角料为主。据预测,锂电回收将于2025年前后迎来爆发,该时期将迎来乘用车、私家车动力电池退役潮,驱动锂电回收市场大规模起量。到2030年前后,年报废锂电池将达500万吨,打开千亿级锂电回收市场。锂电回收产业相关玩家应当在产能、技术、运营管理和渠道方面形成前瞻性布局。

锂电回收玩家各有千秋,从覆盖流程(e.g. 前段处置、后段回收再生)和所选技术路径(e.g. 干/湿/火法等)等两个维度上可被分为五大类:纯前段处置覆盖、纯后段回收再生覆盖、全链条全生态覆盖、创新技术型、技术赋能型等。

按照技术形态可将公司分为五种类型,全链条全生态覆盖型公司价值最高、难度最大。纯前端处置覆盖型公司与纯后段回收再生覆盖型公司正向全链条全生态覆盖型公司转型,但面临不同难题,前者相对后者的难度更低。

纯前端处置覆盖型公司向下游开拓主要面临技术路径不同、导入慢的问题。后端再生与前端的回收、拆解、破碎技术差异大,拟向后端开拓的前端公司需进行新的技术与人才储备。且其客户结构将发生改变,直接对接材料终端,而材料终端客户看重稳定性和产能规模,合作困难,前期客户有限且多以中小客户为主。全新的技术储备与前期有限的客户导致公司起量慢、导入慢,通过以价换量的方式打开市场,短期很难实现现金流正向循环。

纯后端回收再生覆盖型公司转型主要面临渠道问题。其将与上游供应商竞争,前期供应链不稳定,且供应链延伸将导致资金占用提升、生产周期延长,对企业的资金能力提出更高要求。

全链条全生态覆盖型公司产品附加值高、利润空间大,且丰富的工序使其灵活性更强,受约束较小。但其同样需满足资金能力、渠道能力、运营能力及技术储备的高要求,难度较大。

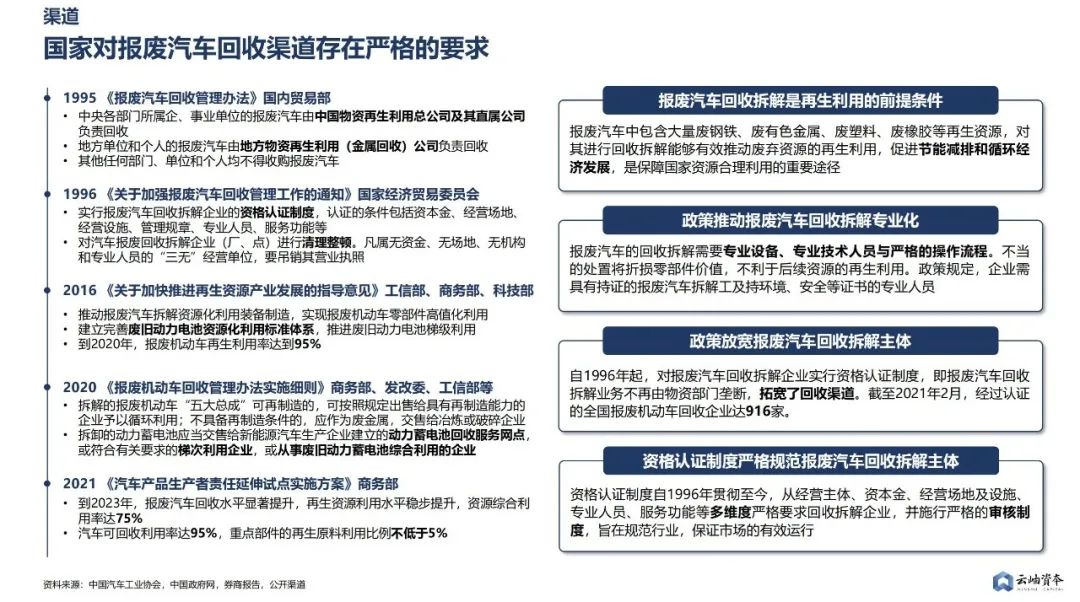

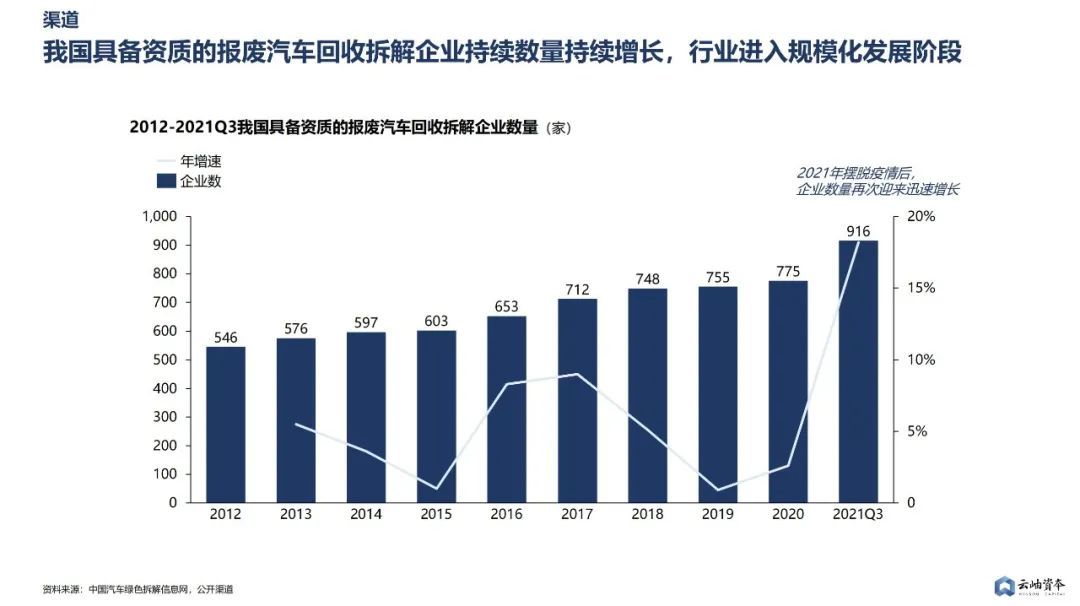

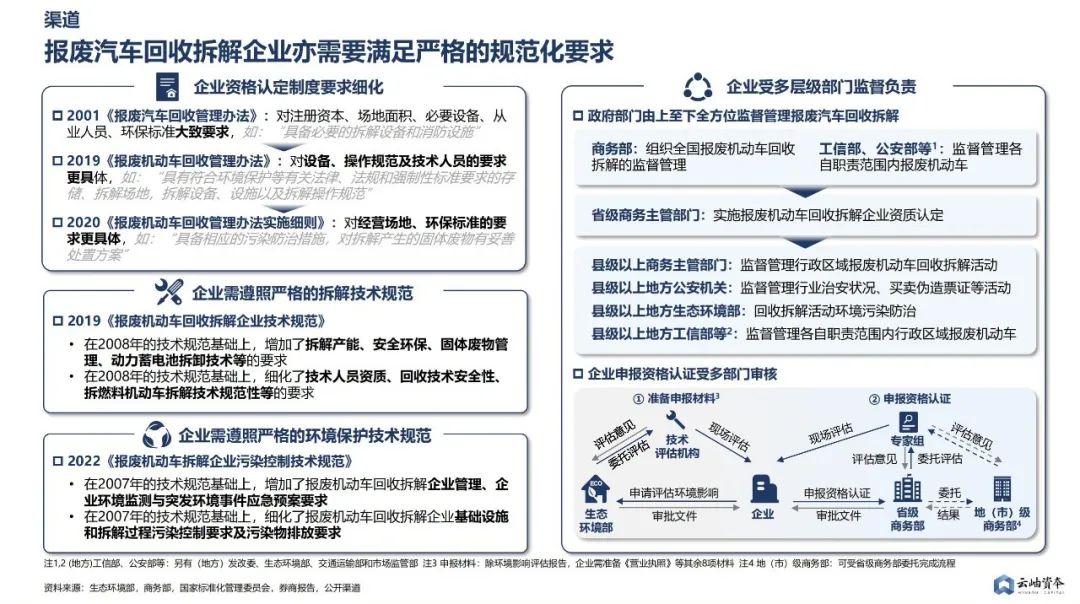

如上文所述,锂电回收将迎来高峰期。在此之前,电池回收多来自电池厂废料及消费类电子产品,且存在大量中间商、地方关系与小作坊。随着未来C端乘用车及B端商用车的大规模退役,该渠道将成为未来主流。虽然报废电池包或报废车辆将流向不同平台,但报废汽车回收拆解企业是渠道上至关重要的一环,且有明确的政策监管。因此,报废汽车回收拆解企业是锂电回收产业链各方玩家需要重点关注的。

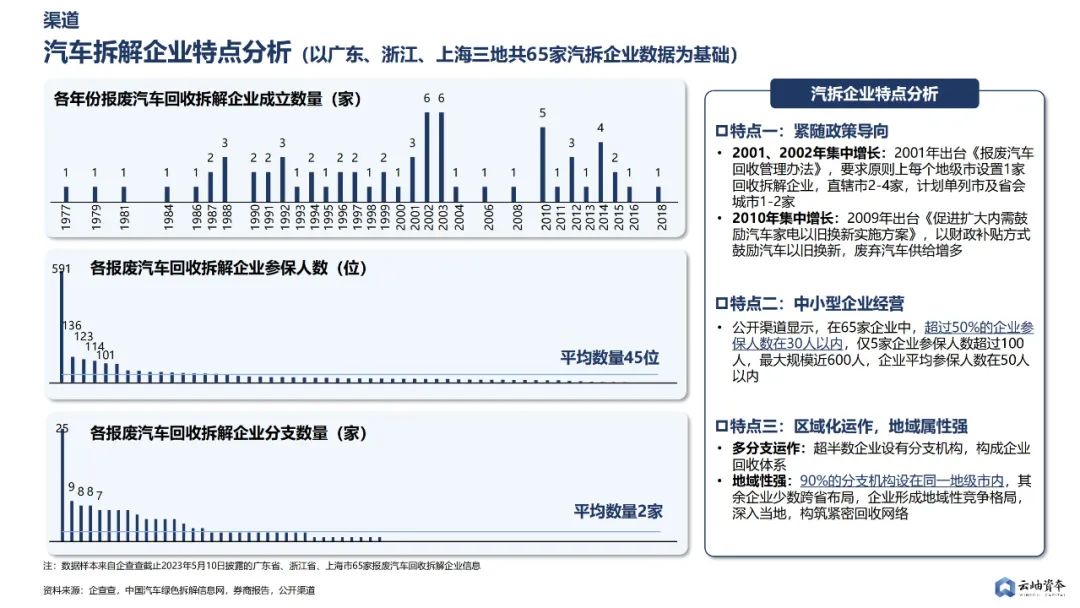

报废汽车拆解企业特点:紧随政策导向集中增长、中小型企业经营、地域属性强。由此可见,形成区域性的关系网络、交通网络覆盖,并获得相关资质是汽拆经营的重点,相比于“大而全”,更多为“小而精”。

-

资源(渠道):通过过硬的技术储备与资质背书,获得电池厂、车厂等机构信任,建立长期稳定合作关系,获得报废锂电池用以回收; -

技术(成本与毛利控制):若企业能独创核心技术,实现更大比例、更高效率的锂电池回收,则将获得更高的毛利空间、受行业波动影响更小、相较其他对手拥有更强的抗周期性;

-

产品与客户:回收料生产的电池材料能否保证高品质、是否受到行业头部客户认可、并进入高端应用场景(e.g.动力电池等)将成为各公司的核心差异,进而影响下一步客户开拓与业务发展;

-

产能(规模化壁垒):报废锂电池总量未来预期持续高增长,而产能释放需要数年的研发、建设等待期,企业需要进行前瞻性布局,形成规模化壁垒,从而确保未来能迅速以大规模产能满足市场需求;

-

资质:未来的锂电回收渠道纷繁复杂,报废电池体量提高后,更多厂商愿意合作强合规性、规模化运作的正规回收企业,白名单背书具有重要参照意义。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02 -

锂电大省如何分羹退役电池回收利用千亿市场?

2024-05-08 09:53 -

动力电池退役潮催生千亿产业 伪风口还是真火爆?

2024-04-18 08:26 -

福建省锂电池出口破千亿

2024-01-16 10:02 -

动力电池“退役潮”带动千亿回收市场

2024-01-08 09:06 -

西宁跻身中国动力电池产能十强城市

2023-12-28 17:45 -

燃料电池新突破,关键材料首次批量供货!产业市场空间超千亿

2023-11-29 09:22 -

福建省锂电池出口破千亿

2023-11-23 08:41 -

千亿锂电,“圈”出新能源产业新生态

2023-10-31 17:47 -

陕西加快构建氢能产业生态体系 打造千亿级氢能产业集群

2023-09-15 09:08

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02 -

锂电大省如何分羹退役电池回收利用千亿市场?

2024-05-08 09:53 -

动力电池退役潮催生千亿产业 伪风口还是真火爆?

2024-04-18 08:26 -

福建省锂电池出口破千亿

2024-01-16 10:02 -

动力电池“退役潮”带动千亿回收市场

2024-01-08 09:06 -

西宁跻身中国动力电池产能十强城市

2023-12-28 17:45 -

燃料电池新突破,关键材料首次批量供货!产业市场空间超千亿

2023-11-29 09:22 -

福建省锂电池出口破千亿

2023-11-23 08:41

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号