钠离子电池行业专题分析:产业生态渐露雏形

时间:2022-12-27 10:56来源:未来智库 作者:申建国、边文姣

点击:

次

(报告出品方/作者:华泰证券,申建国、边文姣)

钠电池产业化提速,有望长期保持成本优势

钠电产业化提速,钠电材料与电池扩产共振

钠电材料产业链完善与电池企业扩产共振,推动钠电产业化进程。钠电池的降本依赖于材料端的进步,我们认为随着钠电材料企业由小批量试产转向大规模量产,正、负极以及电解液等关键材料成本有望明显下降。正极材料方面,层状氧化物路线进度最快,传统锂电三元厂商产线与生产经验复用优势明显,布局相对领先;美联新材依托自身原料优势,与七彩化学合资投建普鲁士蓝项目。负极材料方面,非定型碳与锂电石墨负极在原材料与工艺上差异较大,传统锂电负极与新进入者齐头并进。电解液方面,工艺变化相对较小,预计传统锂电电解液企业仍将具有较强规模优势。材料成本下降有望进一步凸显钠电成本优势,配合宁德时代、传艺科技、维科技术等钠电池企业明年投产量产产线的规划,钠电产业化进程有望加速。

钠电材料产业链完善有望长期保持成本优势

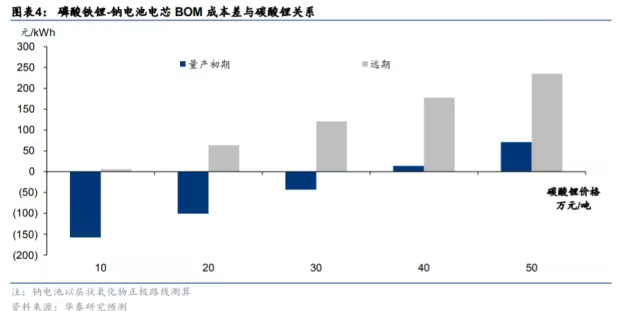

随着材料产业链完善,钠电降本空间较大。钠电池相较锂电,材料端主要变化在于正极、负极以及电解液,我们预计在钠电池量产后,伴随材料生产商制造工艺成熟以及规模效应,钠电池成本有望持续下行,进一步凸显成本优势,促进钠电池渗透率提升,形成正向循环。我们估算,量产初期,钠电池电芯物料成本约610元/kWh,远期由于材料价格下降,有望降至391元/kWh。

考虑未来锂电材料降价,远期钠电仍有望保持相较成本优势。由于锂电材料供需关系逐渐趋于过剩,我们判断后续价格有望回落,因此分析钠电成本优势需要考虑各项锂电材料,尤其是碳酸锂价格变化的影响。在钠电量产初期,其电芯物料成本相较磷酸铁锂电池先行成本低约125.5元/kWh,相当于碳酸锂价格位于30-40万元/吨时的磷酸铁锂电池成本。展望远期,即使考虑锂电材料降价,钠电成本优势依然显著,我们估算远期钠电池电芯物料成本相当于碳酸锂价格约10万元/吨时的磷酸铁锂电池成本。

乘用车、储能市场应用提速,打开钠电市场空间

低速乘用车有望率先应用

钠电相较锂电成本低,能量密度与循环性能适配低速乘用车要求。钠电池具备突出的成本优势,根据中科海钠官网,钠电池理论材料总成本相较于锂电池低30-40%。虽然钠离子电池的能量密度和循环性能不及锂离子电池,但是在对能量密度和循环性能要求不高、成本敏感性较强的低速乘用车领域有望率先实现替代和应用。

钠电装车进程快速推进,锂钠搭配未来有望拓宽应用范围。2022年11月29日,宁德时代研究院副院长黄起森在钠离子电池产业链与标准发展论坛上表示,钠电池可满足400公里续航里程车型。而通过首创的AB电池系统集成技术,将钠离子电池与锂离子电池同时集成到同一个电池系统里,并且将两种电池按一定的比例和排列进行混搭,串联、并联集成,再通过BMS的精准算法进行不同电池体系的均衡控制而集成钠离子电池与锂离子电池,有望使钠离子电池应用扩展到500公里续航车型,面向65%的车型市场。孚能科技表示公司钠离子电池产品已处于集中送样阶段,产品已满足A0级车需求,公司计划2023年全面进入产业化阶段,并已与多家知名两轮车企和乘用车企开展深入合作,目标2024年满足A级车的需求。鹏辉能源表示上汽通用五菱对钠离子低温优异性能非常感兴趣,相信会解决消费者冬天使用体验不好的痛点。

钠电装车应用空间较大。根据乘联会数据,自2020年起,国内A00级新能源乘用车销量保持上涨趋势,2020年、2021年及2022年1-11月的同比增速分别为62.7%、205.2%、28.0%,市场份额分别为26.5%、30.1%、19.9%。近三年来,A级、A0级、A00级新能源乘用车的市场份额加总始终维持在60%以上。2022年1-11月A级、A0级、A00级新能源车的市场份额分别为35.0%、10.3%、19.9%,合计销量328万辆,其中A00级销量100万辆。

储能应用受制于循环寿命,应用有望加速

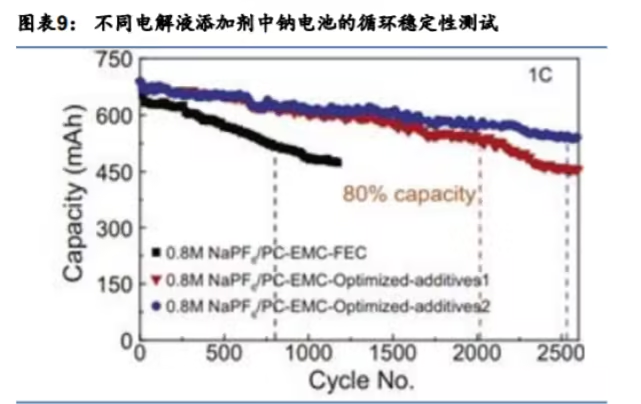

大型储能对循环寿命要求较高,是钠电应用的主要瓶颈。储能电池的循环寿命是指在一定的充放电制度下,电池容量降低到某一规定值之前,电池能经受多少次充电与放电。国家工信部电子信息司在《锂离子电池行业规范条件(2021年本)》中规定储能型电池循环寿命≥5000次且容量保持率≥80%。目前钠电池的循环寿命仅为2000-4000次,与磷酸铁锂电池还存在一定的差距。钠离子电池循环寿命的不足会导致需要频繁更替、拆解电池,耗费大量人力和费用成本,使得电站投入成本过高,运行实际收益低,全生命周期内投资回报率不足,不利于推广。因此,进一步改进钠离子电池的结构和工艺,提高其循环寿命,从而降低储能电站的度电成本,对大规模储能的商业化应用十分重要。

钠电循环寿命仍有较大提升空间,可以满足大储要求。从理论上看,钠电电池的循环寿命仍大提升空间,钠电负极硬碳非结晶态,形变相对更小,SEI膜造成的不可逆钠消耗理应更低;聚阴离子正极材料理论循环寿命可达10000次以上。中国科学技术大学正着力于研发长寿命低成本钠离子电池材料及器件,预期两年内实现高性能钠离子电池循环寿命超过5000次,五年内将循环寿命提升至10000次。

钠离子循环寿命可通过正极掺杂包覆,负极硬碳与电解液优化等方式提升。目前钠离子电池循环寿命受限一方面是由于钠离子的体积较大,在材料结构稳定性和动力学性能方面的要求更加严苛,因此反应过程中嵌入脱出难度大且容易造成结构变化,例如钠电正极晶格相变;另一方面是钠离子电池在循环过程中,电解液消耗速度过快。理论上,钠电正极晶格形变问题可以通过掺杂包覆以降低相变性,负极采用循环性能更优的硬碳材料可提高寿命。电解液消耗过快一方面可以通过开发全新的电解液体系以降低消耗速度,另一方面可通过补钠技术实现循环寿命的改善。然而从理论过渡到具体实践仍然需要经过一定的探索和研究。

针对以上问题,各家企业对钠离子电池的研究逐步增加,积极对其正负极材料及电解液进行探索。以宁德时代为例,正极材料采用目前具有潜在商业化价值的普鲁士白以及层状氧化物两类材料,对材料表面进行重新设计,解决了材料在循环过程中容量快速衰减这一难题。在负极材料方面,宁德时代开发出了具有独特孔隙结构的硬碳材料,具备优异的循环性能,能够让大量钠离子存储和快速通行。同时宁德时代还研发出新型独特的电解液体系,以适配全新研发的正负极材料。

目前已有大型储能探索应用钠电。2021年12月,中科海钠联合三峡能源、三峡资本,在阜阳规划5GWh钠电池产能,2022年11月29日,一期1GWh钠离子电池生产线产品下线,标志着该生产线正式具备了规模化生产GWh级钠离子电池的能力,在开辟储能产业新赛道、钠离子电池产业化发展等领域具有里程碑式意义。后续将推动30GWh钠电池量产规划。此外,三峡能源安徽阜阳南部风光储基地项目储能系统拟建设60MWh钠离子电池储能项目,公司预计23年投产,标志着钠电将正式应用于大型储能项目。

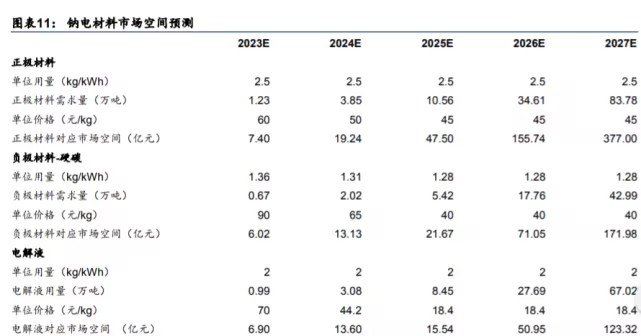

两轮车先行,储能、乘用车接力,市场规模有望超1600亿

钠电池现有性能已可满足电动两轮车需求,其成本优于锂电池,性能远超铅酸电池,我们预计钠电明年或率先在电动两轮车批量应用。新能源汽车领域,由于低速乘用车具有对能量密度要求不高、成本敏感性较强等特点,钠离子电池可凭借其良好的性价比及更加稳定的电化学性能、快充及低温性能,率先在低速乘用车发展。在储能领域,钠离子电池具有成本低、原材料资源丰富等优势,虽然暂时受制于循环寿命的限制,但随着各企业对循环性能的研发突破,后续可实现对磷酸铁锂电池的部分替代。因此,基于目前产业界钠电研发及新能源车和储能行业快速推进的大背景,我们预计钠电装机量2027年有望达到335GWh,钠电池总体市场规模将达到1676亿元,2024-2027年CAGR为164%。正极材料、负极材料、电解液2027年对应市场空间分别达377、172、123亿元。

钠电材料多技术路线齐头并进

正极材料:三种技术路线并行,层状氧化物有望率先量产

钠电三类正极材料各有优点,未来或将长期共存。钠电正极材料主要有层状氧化物、普鲁士蓝、聚阴离子三条技术路线。层状氧化物正极结构与锂电三元材料类似,且兼顾能量密度与循环寿命,且较少使用到钴、镍等价格较高的过渡金属,成本可控,因此最早量产,有望明年装车应用。但是层状氧化物材料空气稳定性差,需要通过包覆或掺杂提高其空气稳定性,这会提升其制造成本。普鲁士蓝类正极能量密度高,结构稳定,倍率性能好,成本低廉,但是由于其晶格中配位水的存在,普鲁士蓝类正极与商用有机电解液的兼容性差,循环寿命也受影响。且普鲁士蓝类正极的生产涉及到剧毒的氰化物,生产要求较高。聚阴离子正极的循环性能较好,且工作电压高,但能量密度较低,导电性较差,大电流充放电性能较差,需要使用碳包覆或掺杂提高电子电导率。

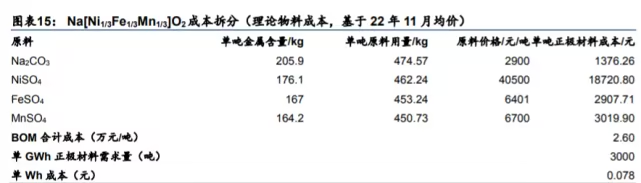

层状氧化物:进展最快,成本优于磷酸铁锂

层状氧化物产业化进展最快,成本明显低于磷酸铁锂,铜铁锰基成本优势更为明显。钠电层状氧化物正极有浙江钠创为代表的铁镍锰酸钠Na[Ni1/3Fe1/3Mn1/3]O2和中科海钠为代表的铜铁锰酸钠Na0.9[Cu0.22Fe0.3Mn0.48]O2。基于理论物料成本估算,Na[Ni1/3Fe1/3Mn1/3]O2的单吨成本约为2.59万元,Na0.9[Cu0.22Fe0.3Mn0.48]O2单吨成本约为2.08万元,均低于目前磷酸铁锂材料的单吨成本14.8万元。考虑到单GWh钠电电芯的层状氧化物正极的用量为3000吨,则Na[Ni1/3Fe1/3Mn1/3]O2的成本约为0.078元/Wh,Na0.9[Cu0.22Fe0.3Mn0.48]O2成本约为0.063元/Wh,相较磷酸铁锂优势明显。

普鲁士蓝类:潜力较大,结晶水影响循环性能为应用瓶颈

普鲁士蓝类材料能量密度接近铁锂,成本低廉,是潜力较大的钠电正极材料。普鲁士蓝类材料的结构通式是AxM1[M2(CN)6]y□1-y⋅zH2O,其中A为碱金属,M1和M2是过渡金属,□代表材料中的结构缺陷,H2O是材料中的结晶水。双电子转移型普鲁士蓝类材料(M1和M2=Mn,Fe,Co)的理论比容量可以达到170mAh/g,与磷酸铁锂材料的理论比容量接近,其中锰基和铁基普鲁士蓝类材料更是具有成本低廉的优点。

普鲁士蓝类材料具有开放型三维通道,离子电导率与循环性能优异。普鲁士蓝类材料中,过渡金属离子分别与氰根中的碳和氮形成六配位,形成的立方形结构稳定。钠离子处于三维通道结构和配位孔隙中,离子扩散通道较大,离子扩散能垒较低,可以实现钠离子的快速扩散以及较小的晶格畸变。因此,普鲁士蓝类材料的理论循环稳定性高,循环寿命长。

工业上主要采取共沉淀方法合成普鲁士蓝材料。普鲁士蓝类材料有共沉淀法、水热合成法、球磨法三种合成方法。水热合成法通常需要高温高压等苛刻反应条件,且能源消耗大,还有安全隐患,一次产量也较低,不适合大规模工业化生产。球磨法则是固固反应,存在反应不充分以及合成的一次颗粒会团聚的问题,且适用材料单一,目前局限于合成Na2FeFe(CN)6。共沉淀法可以用于合成多种普鲁士蓝类材料,生产工艺较为简单且反应温度较低,能耗较小,因此被广泛使用。

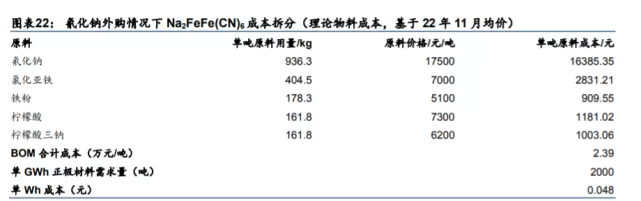

普鲁士蓝材料理论成本与铜铁锰酸钠接近。根据共沉淀法的方程式测算,并且考虑普鲁士蓝材料的合成过程中的辅料柠檬酸和柠檬酸三钠,可测算铁基普鲁士蓝单吨理论物料成本约为2.39万元。考虑单GWh钠电电芯需要普鲁士蓝材料约2000吨,则普鲁士蓝的成本约为0.048元/Wh,低于层状氧化物成本。

若考虑氰化钠为一体化自制,普鲁士蓝成本具有明显优势。氰化钠是合成亚铁氰化钠的重要原料,工业上通过天然气裂解法从制备氢氰酸开始制备氰化钠。如果考虑纵向一体化自制氰化钠,我们估算氰化钠的成本约为9660.26元/吨,明显低于目前氰化钠的售价。若氰化钠自制,则铁基普鲁士蓝单吨物料成本约为1.50万元,对应电芯中成本约为0.030元/Wh,相较于层状氧化物成本优势明显。

结晶水解决方案为提升普鲁士蓝材料循环性能关键。共沉淀法制备普鲁士蓝材料是在水溶液中进行,沉淀反应快速,通常会引入一定数量的空位,空位附近的过渡金属离子容易与水分子配位,引入结晶水。这不仅会造成普鲁士蓝类材料中晶格畸变,影响钠离子在骨架间隙中的扩散,还会影响普鲁士蓝类材料与电解液的接触稳定性与循环中的结构稳定性,造成材料比容量和循环寿命偏低。通过控制普鲁士蓝的沉淀反应,例如在沉淀过程中逐渐增加柠檬酸钠的浓度,可以减缓普鲁士蓝类材料的沉淀速度,减少空位和结晶水的存在。除此之外,简单通过加热方法也可以除去普鲁士蓝材料中大部分的结晶水。另外也可以采取新的合成方法,例如球磨法,不引入水环境。

聚阴离子:循环能力好,磷酸铁钠潜力较大

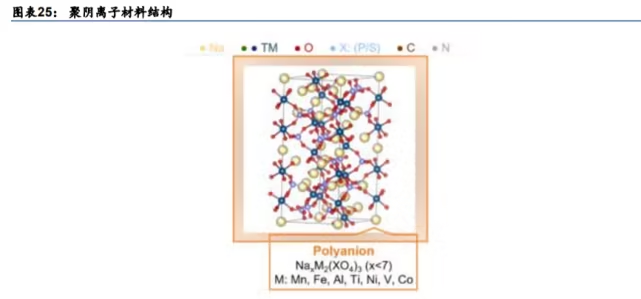

聚阴离子结构稳定,工作电压较高。聚阴离子型电极材料的通式是NaxMy(XO4)n(X=S,P,Si,As,Mo,W;M=过渡金属),按照其中的阴离子不同可以分为磷酸盐类、焦磷酸盐类、氟磷酸盐类、复合磷酸盐类、硫酸盐类和硅酸盐类六大类。强X-O共价键构成的框架具有高稳定性和安全性,其中丰富的晶格空位也缓解了钠离子反复嵌入脱出造成的体积变化和相变,所以聚阴离子类材料普遍拥有较高的稳定性和循环寿命。聚阴离子的诱导效应也使过渡金属离子的氧化还原电位提升,使得聚阴离子类材料具有较高的工作电压。但是,聚阴离子类材料也因为其中阴离子含量多,克容量普遍偏低,以及存在电子电导率低,倍率性能较差的缺点。

磷酸钒钠与氟磷酸钒钠产业化进程较快,但克容量较低,且钒有毒性。磷酸钒钠属于磷酸盐类,具有3.4V(vs.Na+/Na)的电压平台和117.6mAh/g的理论容量。氟磷酸钒钠(NaVPO4F)属于氟磷酸盐类,具有更高的工作电压(3.9Vvs.Na+/Na)和理论比容量(143mAh/g)。磷酸钒钠和氟磷酸钒钠都可以通过高温固相法合成,工艺易于控制,产业化进程较快,鹏辉能源、合纵科技、钠创新能源等都有布局。但是,磷酸钒钠和氟磷酸钒钠的克容量依然偏低,而且原材料钒不仅价格高,而且有毒性。

磷酸铁钠理论比容量高,材料成本低廉,制备不涉及有毒物质,更安全。磷酸铁钠也属于磷酸盐类,理论克容量154mAh/g,高于磷酸钒钠和氟磷酸钒钠。磷酸铁钠也具有聚阴离子材料结构稳定、电压平台高的优点,而且原材料主要是铁,价格便宜,无毒无污染。若只考虑原材料,磷酸钒钠的材料成本高达0.19元/Wh,磷酸铁钠的材料成本仅有0.072元/Wh,接近层状氧化物钠电正极成本。

离子交换制备磷酸铁钠成本高。橄榄石型磷酸铁钠既具备橄榄石型材料的结构稳定性,又具有较高的克容量,但是难以直接化学合成,最常用的制备方法是基于有机溶液的离子交换法。这种方法操作较为复杂,制备成本较高。

磷酸铁钠倍率性能较差,可以通过离子替换改善。磷酸铁钠的橄榄石型结构中,相邻的FeO6八面体通过共顶点连接,形成了一维离子传输通道,且电子电导率也较低。因此磷酸铁钠的倍率性能较差。包碳可以改善磷酸铁钠的电子电导率,元素掺杂可以通过晶格结构减小钠离子的迁移阻力。

负极材料:硬碳大势所趋,技术路线多样

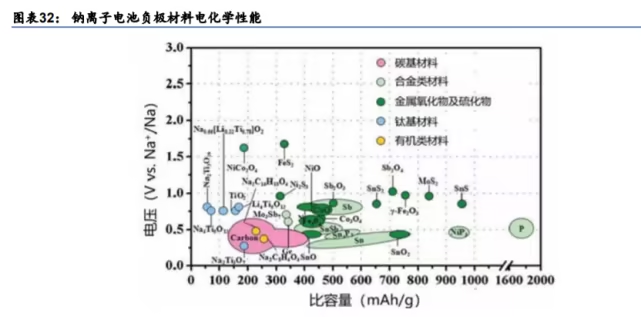

硬碳为主流路线

碳基材料优势突出,无定形碳率先产业化应用。钠离子电池负极技术路线众多,主要包括金属化合物、碳基材料、合金材料、非金属单质四类路线。金属化合物和合金材料理论比容量很高且反应电势低,是制造高能量密度钠离子电池的理想材料,但动力学性能相对较差,且比容量衰减快,面临更多的技术难题,尚处于实验室研究阶段。碳基材料工作电压低、储纳容量可观,且来源广泛、技术成熟度高,具备性能和成本综合性价比优势,研究和应用最为广泛。常见的碳基材料可根据其微观结构分为石墨类、无定形碳材料(硬碳/软碳)、纳米碳材料等种类。具有发达层状结构的石墨主要通过插层反应形成石墨插层化合物储钠,但由于钠离子的半径较大,与石墨发生嵌入反应的结合能ΔG>0,不能进行有效嵌脱生成热力学稳定的Na-C化合物,故在锂电池中广泛应用的石墨负极通常无法用于钠电池。在其他碳基材料中,无定形碳材料因具有储钠容量高、嵌钠平台低和循环寿命长等优势,有望率先实现产业化应用。

无定形碳内部结构决定储钠机理,学术界仍存在争议。无定形碳按石墨化难易程度细分为软碳、硬碳材料,软碳在2800oC以上能完全石墨化,而硬碳即使在高温处理下也难以出现石墨化现象。软硬碳均由有机前驱体热解产生,软碳前驱体通常为热塑性材料(石油化工原料),硬碳前驱体则采用热固性材料(生物质/树脂/沥青等)。不同的碳化前驱体使得软硬碳呈现不同的微观结构,从而采用不同的储钠机理。具有乱层结构的软炭主要通过嵌入反应储钠,而具有多孔隙和无序缺陷结构的硬炭储钠机理则较为复杂,现有研究提出了“插层-填孔”、“吸附-插层”、“吸附-填孔”、“吸附-插层-孔充填”等多种模型,但仍有一些实验现象无法用上述模型解释。随着观测和实验技术的改进,硬碳储纳机理研究有望取得更多进展。

硬碳克容量高、循环寿命好,为主流厂商技术路线。性能方面,软硬碳因微观结构不同各有优劣。硬碳在热解过程中短程呈现碳层堆叠结构,长程则表现为无序堆积状态,缺陷较多疏松多孔,有更多储钠活性点位,且碳层间距更大(0.37-0.42nm),钠离子可以从层间空隙中迅速嵌脱,因此硬碳表现出更强的储钠能力(300-350mAh/g)和较低的嵌钠电位;此外,硬碳负极中大量孔洞的存在也有效缓解了钠离子插层和填充前后造成的晶格膨胀,在充放电过程中的体积膨胀效应远小于石墨和软碳,循环寿命和安全性更好。硬碳的性能劣势主要表现在首周库伦效率低(83-84%)。软碳材料有序度、规整度更高,具备更好的导电性能,但活性点位少、层间距离窄,储纳容量低(200-220mAh/g)。经济性方面,硬碳多使用生物质或高分子聚合物等原料制备前驱体,炭化后产碳率偏低且压实密度低;而软碳以石油化工原料(沥青/煤炭/石油焦)为前驱体,含碳量高、成本低廉,在降本空间方面表现更好。综合考虑材料性能和经济可行性,硬碳因突出的比容量优势更胜一筹,成为当前负极主流厂商选择的技术路线。

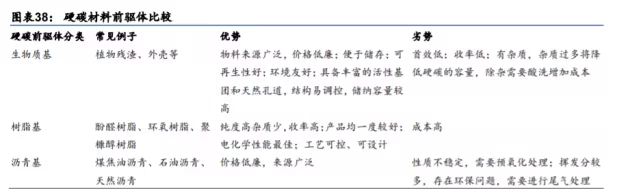

前驱体路线多样,生物质路线前景广阔

前驱体选择为硬碳产业化关键,生物质路线前景广阔。硬碳材料可采用多种前驱体制备,工艺路线选择复杂多样。前驱体原料的形态、结构很大程度决定了硬碳材料的空心率、孔径等微观结构,并进而决定硬碳的储钠性能,因此找到性能优越、纯度较高、成本低廉、易于获得和存储的前驱体是硬碳产业化面临的关键挑战。常用的硬碳前驱体原料包括生物质(植物基)、树脂、沥青。树脂基电化学性能最佳,储钠容量高、循环性能优,产品均一度较好,但原材料成本高昂;沥青基原料来源广泛、价格低廉,但电化学性能较差、性质不稳定;生物质基具有天然的多孔和层状结构,可增加硬碳材料的结构缺陷、层间距以及电导率,有利于提高储钠性能,并且物料来源广泛、便于储存且环境友好,主要问题在于含有较多杂质和灰分,收率低且首周库伦效率较低,需要先进行酸碱浸泡预处理除杂。综合看来,生物质基性能适中、成本较低、原料丰富,是制备硬碳材料相对理想的前驱体。

碳化与改性为核心工艺环节

碳化与改性等工艺细节处理为硬碳制备核心难点。除前驱体选择以外,生产环节中对材料的纯化、造孔和界面设计等工艺细节也是硬碳产业化应用的核心壁垒之一。硬碳合成工艺路线较长,构效关系复杂,不同前驱体的制备工艺也有所差异。硬碳负极生产工艺总体可分为各类预处理、交联固化、热处理碳化、表面改性等流程,其中know-how壁垒较高的关键环节在于碳化过程及表面改性。调控硬碳微观结构的主要思路有两种,一是调控碳化过程,包括碳化温度、变温速率、碳化方式等,从而精密调控硬碳孔隙结构和层间距,提高储钠克容量、首周库伦效率和循环稳定性;另一种方式是进行表面包覆和杂原子掺杂等精细化的材料界面设计,有效改变材料的层间距、表面润湿性、电子导电性,从而改善其储钠性能。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号