在调整中前行——动力电池产业链复盘与2022年展望

一、动力电池的技术壁垒高于驱动电机

好企业不等于好投资,好行业也不等于好企业。企业的护城河、竞争优势等最终都会体现为市场结构的变化和其在市场中的地位(见《自上而下看美林时钟,自下而上看市场结构》)。同样一个快速发展的行业,不同价值链环节的市场格局可能截然不同。有的环节吃肉,有的环节只能喝汤。在复盘动力电池产业链之前,我们有必要首先思考一个问题:同样是新能源汽车产业的上游环节,为什么在新能源汽车快速发展的东风下,宁德时代市值远远超越了中国汽车整车企业,2021年12月29日收盘达到1.34万亿,而大洋电机市值才215亿?动力电池与驱动电机的对比分析,将有助于我们更好地理解动力电池市场的特征。

动力电池与驱动电机的供应链进入壁垒相当。汽车产业链与光伏、家电等产业链有一个不同之处就在于,交通事故是导致人员伤亡的重要原因之一,因而汽车对安全性的要求更高,上游企业要进入整车企业供应链的周期相对较长。动力电池与驱动电机作为动力系统的重要组成部分,在进入整车供应链的难度方面是相当的。

动力电池与驱动电机的核心差异在于技术壁垒不同。电动车的诞生甚至早于内燃车,然而发动机技术的快速进步与石油大发现使得动力电池无论是动力性方面还是性价比方面,均远远不如内燃车。虽然驱动电机在技术要求上高于普通工业电机,譬如启动时要求低转速高转矩、输出功率、宽调速范围等,但是制约电动车发展的是动力电池,而非驱动电机。对动力电池能量密度、充电速度、安全性等性能的高要求和低材料成本构筑了坚实的技术壁垒,使得其他企业很难真正进入动力电池市场。不是投资拥有了产能就是进入了这个市场,落后产能没有需求。真正拥有核心技术、产品性价比高的企业,即使晚进依然可以占领市场,正如华为进入手机领域。

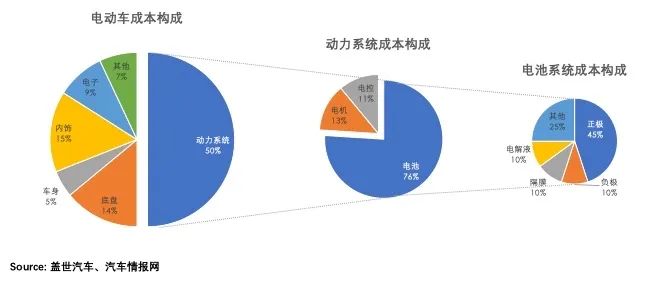

动力电池市场规模大于驱动电机市场。高技术壁垒使得动力电池在汽车成本中占比更高,动力电池企业营收远远高于电驱动系统企业。2020年中国动力电池出货量为80GWh,同比增长13%;动力电池市场规模约为650亿元,同比下降8.5%。中国中国新能源汽车驱动电机装机量为146.3万台,同比增长10.5%;驱动电机市场规模为74.64亿元,同比下降4.9%。动力电池的市场规模是驱动电机市场规模的8.7倍。

图:动力电池占电动车中成本占比高于驱动电机

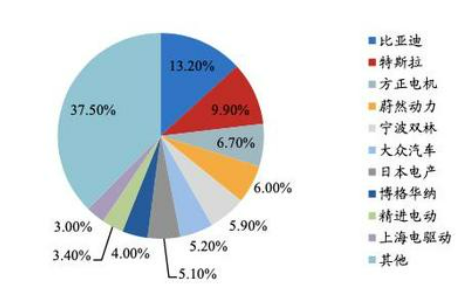

动力电池市场结构优于驱动电机市场。虽然新能源汽车整车企业希望自己掌控动力系统这一汽车领域的核心技术,却因为技术积累不足、性价比不高,为了提升新能源汽车的市场竞争力,大多数只能选择使用第三方动力电池,却可以主要使用自产动力电机,引入第三方电机只是为了促进竞争、保障供应链稳定性。在市场格局上,体现为动力电池供应方以第三方为主,比亚迪、长城汽车等自产动力电池的是少数,因而市场集中度更高;电驱动系统供应方既有比亚迪电机、特斯拉电机、蔚然动力、大众汽车、华域汽车、联合汽车电子这样的汽车系企业,也有方正电机、日本电产、宁波双休等传统电机企业,还有精进电动、上海大郡等新兴企业,市场集中度相对较低,且在激烈竞争中有失去市场份额的可能性。

图:2020年动力电池市场份额

图:2020年驱动电机市场份额

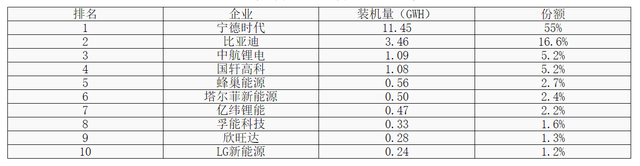

表:2021年11月动力电池装机量排行榜

图:2021年11月驱动电机排行榜

动力电池企业盈利能力优于驱动电机企业。较高的技术壁垒使得动力电池议价能力更强,毛利率通常情况下高于电驱动系统企业,盈利能力更强。

表:主要企业动力电池与驱动电机业务财务数据对比

同样是新能源汽车产业的上游环节,相对于驱动电机,动力电池企业的市场规模更大,市场集中度更高,盈利能力更强,因而市值更高。只有市场份额不下降的优秀驱动电机企业,才能分享新能源汽车产业增长带来的贝塔。

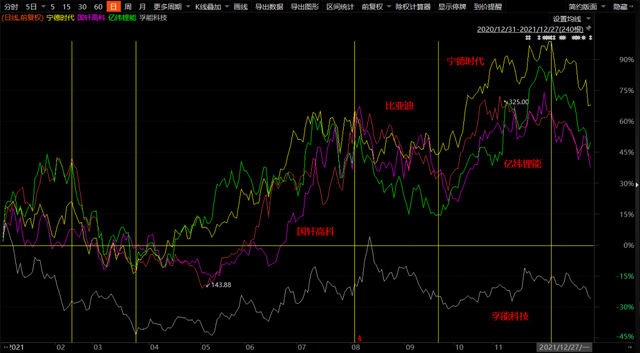

二、动力电池产业链股价在调整中上涨

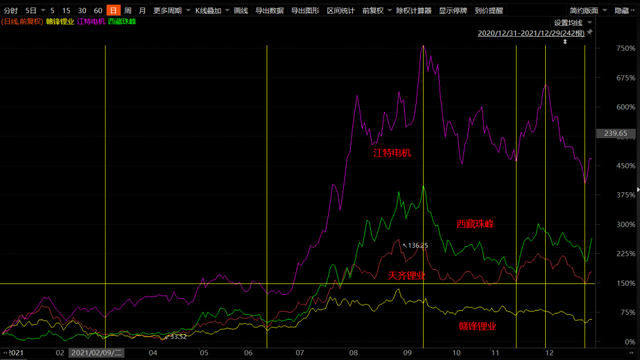

图:2021年主要锂矿企业股价走势图

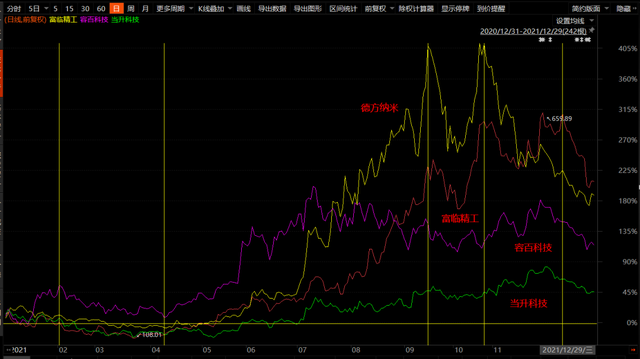

图:2021年主要正极材料企业股价走势图

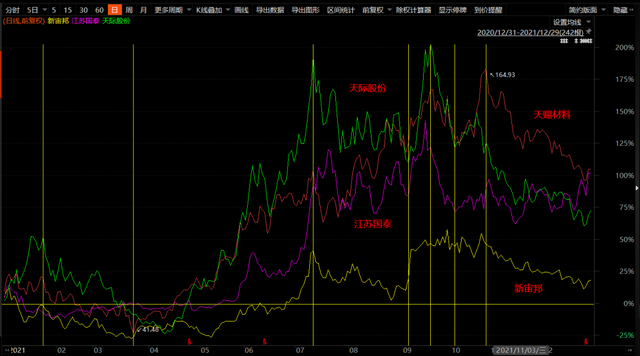

图:2021年主要负极材料企业股价走势图

图:2021年主要电解液企业股价走势图

图:2021年主要六氟磷酸锂及隔膜企业股价走势图

图:2021年主要PVDF、NMP、VC添加剂企业股价走势图

新能源汽车产业链的产能瓶颈主要有三个:锂矿、六氟磷酸锂、VC等电解质。供求缺口将导致价格上涨。价格上涨的实现方式有三种:一种是价格上涨使得需求或者替代应用需求减少,供求实现均衡。譬如,锂矿既可以用于生产动力电池,也可用于其他工业用途,电池级锂盐产品价格上涨,则用于工业级锂盐的锂矿减少;一种是价格上涨使得供应增加,高成本的供应模式取代了低成本的供应模式,供求实现均衡。譬如在产能不足的情况下通过加班、加速设备折旧提高产能利用率,用高成本的矿石提锂取代低成本的盐湖提锂;一种是需求减少的同时供应增加。

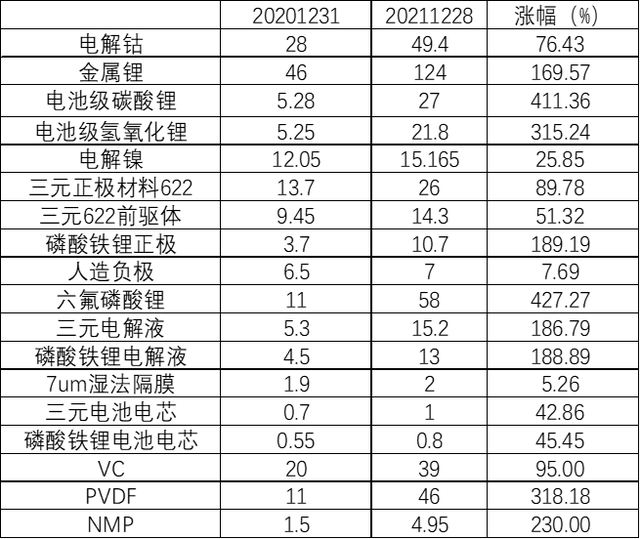

表:2021年锂电产业链价格变化

数据来源:中国锂电新能源网

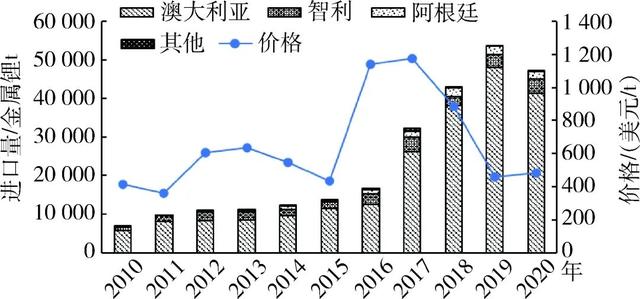

中国锂盐产能充足,锂矿价格上涨导致锂盐价格上涨。2021年12月28日,电池级碳酸锂价格较2020年底上涨411.36%,电池级氢氧化锂价格较2020年底上涨315.24%。但是,截至2020年12月31日,2020年中国碳酸锂建成产能42.99万吨,同比增长8%;中国碳酸锂产量17.06万吨,同比增长0.41%。中国氢氧化锂建成产能22.85万吨,同比增长26.2%,在全球产能占比高达85%。2020年中国氢氧化锂产量9.69万吨,同比增长10.24%。因而,锂盐产能对产量不构成制约,锂盐价格上涨主要源自锂矿价格上涨。锂盐价格上涨还向下传导至磷酸铁锂正极材料和三元正极材料,使其分别上涨189.79%和89.78%。

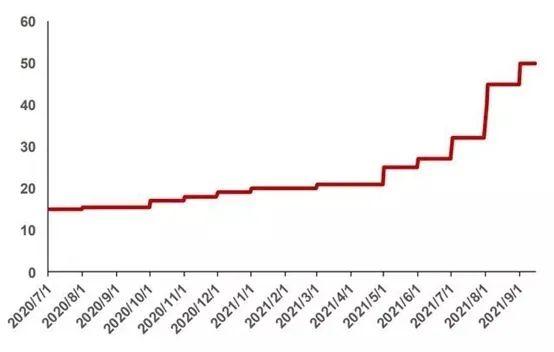

需求爆发性增长叠加产能制约导致VC价格大幅上涨。1GWH磷酸铁锂电池需要1300吨电解液,三元电池需要700~900吨电解液,每吨电解液需要六氟磷酸锂0.12吨,溶剂0.8吨,磷酸铁锂体系里VC利用量是5%左右,而三元体系里是1.5%左右。2016-2019年,中国VC产量分别为1826.0吨、2377.5吨、3014.6吨和3825.5吨。2020年上半年,疫情影响下游新能源汽车及消费电子需求,产能利用率相对较低,且生产受环保督查严格管控,一批VC生产企业减产停产,使VC整体供应减少。随着2020年下半年新能源汽车销量开始快速增长,VC需求大幅增长,2020年VC出货量6800吨,价格也由15万涨至20万。2018年~2020年,华盛锂电VC产品产能利用率分别为53.06%、66.86%和72.01%;VC产品的毛利率分别为46.53%、48.46%和48.68%。虽然VC工艺难度不大,技术壁垒不高,但是环保壁垒较高,新企业进入市场还需要电池厂验证合格,新建产能周期较长。2021年,由于产能不足,VC价格再次上涨95%。华盛锂电VC产能利用率超过了100%。动力电池企业纷纷通过长单锁定VC供应,部分电解液添加剂生厂商的VC订单已排到2022年上半年。中间贸易商趁机向VC厂家高价拿货,转卖小型电解液厂家更高的价格,加剧了VC价格上涨。

图:VC添加剂价格走势

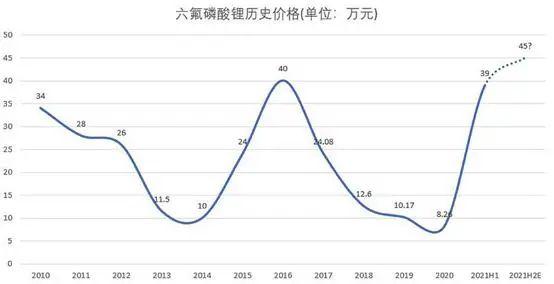

供应弹性小、原料涨价推动六氟磷酸锂大幅上涨。六氟磷酸锂的原材料具有较强的毒性和腐蚀性,对生产的安全性和环保性都有较高的要求,对企业的资质背景有较高要求,生产资质的获批难度比较大,短期内厂商数量难以大量增加。生产线的建设周期一般为18-20个月,设备的定制、认证都需要较长时间,生产线扩产后产能释放也需要较长时间,所以短期已有企业的产能也难以大幅增加。2020年上半年六氟磷酸锂供应端开工率低,随着下半年下游需求回暖,市场库存消耗完成,9月开始出现供不应求局面,价格开启上涨通道。叠加碳酸锂等原材料供应偏紧,2021年六氟磷酸锂价格大涨427.27%。在六氟磷酸锂、VC等电解液添加剂等原料成本上涨的带动下,电解液价格涨幅超180%。

图:六氟磷酸锂价格走势

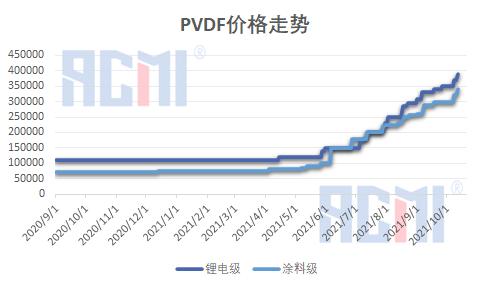

技术壁垒叠加原材料受限环保,PVDF价格大涨。PVDF分为普通级PVDF和电池级PVDF,PVDF被广泛用于防腐涂料、光伏背板和锂电池正极粘结剂等领域。2020年,中国涂料工业PVDF消费量约为2.2万吨,锂电行业PVDF用于隔膜涂覆和粘接剂,消费量约0.7万吨;光伏发电领域PVDF消费量约为0.8万吨;石油化工领域,PVDF消费量约0.4万吨。中国PVDF产量4.3万吨,但PVDF锂电池粘结剂总产量不足6000吨,部分PVDF锂电池粘结剂产品仍需要进口。锂电池PVDF主要生产企业为阿科玛、索尔维、吴羽等外资企业。国内主要布局企业包括东岳集团(华夏神州)、浙江巨化、三爱富、孚诺林化工等。与普通PVDF相比,锂电池级PVDF技术壁垒高,具体表现在要求高粘度、分子量分布窄、高纯度、高柔韧性等,对于生产设备、技术参数要求较高。倘若将普通PVDF改造成锂电池级PVDF,还会损失光伏、涂料等客户,主要依赖新建项目扩大锂电级产能。因而扩产周期需要约2-3年,叠加认证周期约1年左右, 产能释放周期长。锂电级PVDF产能主要集中在外企的同时,外资企业却缺少原料R142b配套产能,主要以采购原料为主,原材料供应制约产能释放。由于R142b破坏臭氧层,根据《蒙特利尔协定》规定,新增产能 需要严格的审批备案,环境部每年公布制冷剂用R142b配额严格管控生产,未来生产配额将只减不增。国内总产能约15万吨,分为内部配额和外部配额,可出售额度仅8万吨。生产1吨PVDF需要1.8-1.9吨R142b,R142b生产成本在1.6-1.7万,配套R142b则PVDF总成本在5万以下。但是受下游PVDF需求拉动,R142b供不应求。采购价格已飙涨至16万元/吨,使得PVDF价格上涨。2021年锂电池的爆发式增长使得电池厂家囤货,加剧了电池级PVDF的短缺,PVDF上涨318.18%。

图:R142b价格走势

图:PVDF价格走势

原料供应紧张导致NMP价格上涨。NMP作为锂电池正极粘结剂的配套溶剂,是 PVDF必需的配套溶剂。NMP的价格受BDO价格影响最大(占60%以上的成本),而BDO的供给又受到原料电石的限制。BDO以电石或天然气为原料进行生产,但中国天然气资源有限,且受制于项目审批难度高、成本高、技术难度高等因素,其中73%企业采用电石法进行生产,电石法技术成熟且成本低,是BDO生产企业的主流选择,1吨BDO消耗1.2吨电石。电石生产属于高能耗高污染的行业,面临着严控增量、淘汰存量的局面,且80%以上应用于PVC领域,4.3%左右应用于BDO领域。BDO下游有着可降解塑料、氨纶、锂电材料三条高景气赛道,BDO供需矛盾失衡带动价格上涨,进而带动NMP价格上涨230%。

图:NMP价格走势

产能充足,负极材料和隔膜价格维持相对稳定。1GWh动力电池约需要负极材料1300~1400吨,1500~1700万平方米隔膜,今年以来负极材料和隔膜价格上涨幅度不超过10%。中国锂电池负极材料主要由人造石墨和天然石墨构成,2020年负极材料产能约为86.7万吨,产量约为46.33万吨,人造石墨占比由2019年的79%提升至84%。2021年负极材料产能约为118万吨。在石墨化加工中,电费约占石墨化成本60%。虽然受电价上调因素的影响,负极石墨化整体加工成本增加,但负极材料技术壁垒较低,负极企业一般选择自己消化,价格仍相对稳定。锂电隔膜的供应也多年处于产能过剩的状态,2020年,中国锂电隔膜出货量37.2亿平方米,同比增长35.8%;湿法隔膜出货量26亿平米,同比增长30%;干法隔膜出货量11亿平米,同比增长超过40%。而中国湿法隔膜产能达到70亿平方米/年,干法隔膜产能接近30亿平方米/年。2021上半年,虽然中国锂电池隔膜产量达34.5亿平方米,同比增长202%,但产能利用率也仅仅是回到正常水平。

2、动力电池毛利率下降,磷酸铁锂电池性价比提升

动力电池毛利率下降。在新能源汽车产业链中,整车厂、动力电池厂与供应商之间的定价政策是成本测算基础上的协商定价,在考虑产品的技术要求、工艺难度、原材料价格、包装等信息后进行成本预估,参照市场价格以确定合理的利润水平,并要求供应商逐年降低成本。受原材料涨价影响,车企与电池企业协商电池降本事宜未能落实,部分对冲了电池企业成本上涨的压力。头部动力电池因规模大,议价能力强,且通过长单锁价、投资控股等形式锁定核心原材料价格,毛利率依然因原材料价格大幅上涨而下降。宁德时代、亿纬锂能、国轩高科2021年上半年动力电池毛利率分别较2020年下降了3.56、3.18和5.45个百分点。议价能力较弱、体量相对小的二三线动力电池企业更是卖的越多亏得越厉害。因而,动力电池企业也开始要求涨价转嫁成本上涨压力。10月13日,鹏辉能源传出一份涨价函,决定所有新订单将执行大宗联动定价,上调幅度视各产品材料占比及涨幅而定。10月25日,比亚迪电池价格上调联络函在市场中公开,表示电池产品含税价格上调不低于20%,并自11月1日起所有新订单将执行新价格。LG新能源计划在2022年1月将圆柱形电池的价格上涨10%。

磷酸铁锂电池性价比提升。1GWh动力电池约需要磷酸铁锂铁锂正极2500吨,三元正极材料则是1800吨。随着锂矿价格上涨,磷酸铁锂正极材料和三元正极材料价格也随之大幅上涨。2021年12月28日磷酸铁锂正极材料价格为10.7万元/吨,而622三元材料为26万元/吨。1Wh磷酸铁锂动力电池的正极材料成本较三元电池低0.23元。磷酸铁锂电池性价比提升,市场份额超越三元电池。LFP材料占比从2020年的25%上升到2021H1的38%。2021年11月,中国动力电池产量共计28.2GWh,同比增长121.8%。其中三元电池产量10.4GWh,同比增长42.6%,环比增长12.9%;磷酸铁锂电池产量17.8GWh,同比增长229.2%。1-11月,中国动力电池产量累计188.1GWh,同比累计增长175.5%。其中三元电池产量累计82.4GWh,同比累计增长106.1%;磷酸铁锂电池产量累计105.3GWh,同比累计增长275.7%。得益于储能和磷酸铁锂出货的大量提升,干法隔膜的出货量也不断上升。

3、全产业链产能疯狂扩张,产能过剩风险巨大

随着2021年新能源汽车爆发式增长和产业链各环节价格上涨,全产业链产能大幅扩张。包括宁德时代、比亚迪、中航锂电、亿纬锂能、国轩高科、蜂巢能源、孚能科技等多家一二线动力电池企业,都宣布了新的扩产计划。12月8日,蜂巢能源正式发布了面向2025年的领蜂“600”战略及四大支撑战略,宣布公司2025年要占据全球25%的市场份额,按照75%产能利用率来计算,要挑战600GWh的全球产能目标。宁德时代在回复深交所问询函时表示,公司按当前市占率测算,到2025年设计产能至少应达到520GWh;国轩高科则在半年报中表示,努力实现2025年产能规模达到300GWh;中航锂电宣布到2025年规划产能500GWh,2030年达1亿千瓦时。中汽数据12月14日发布的《2021节能与新能源汽车发展报告》预计2022年我国汽车动力电池产能有望达到358GWh,结合动力电池平均92%的产能利用率和65%的装机量比例,以及当前每辆新能源汽车平均搭载动力电池40KWh的电量测算,2022年可支撑约540万辆新能源汽车生产需要。

为了保障原材料供应,锂电池厂商纷纷布局上游原材料,如国轩布局正极、BYD布局锂盐、欣旺达布局隔膜涂覆、亿纬锂能与正极和隔膜企业合资等。紧跟电池厂的扩产脚步,正极、负极、隔膜、电解液等上游材料企业也开始了疯狂扩张模式,除了扩大产能外,还向上延拓原材料布局。富临精工、湖北万润、德方纳米等向上延拓LFP原材料布局;中伟股份、格林美、华友钴业、科隆新能源、道氏技术等企业都开启三元前驱体产能大规模扩充模式,并积极加强上游钴镍原料端布局;负极材料头部企业包括璞泰来、杉杉股份、凯金能源、中科电气、尚太科技、翔丰华等均在加速扩产石墨化产能及负极材料一体化项目。还有企业跨界入行,如磷化工和钛白粉企业布局正极,石墨化、针状焦企业布局负极,聚乙烯企业布局隔膜等截至2021年8月,GGII不完全统计,2021三元正极总规划扩产超120万吨、铁锂正极超240万吨,负极超115万吨、电解液超80万吨、隔膜扩产超100亿平。以江苏国泰为例,现有的电解液设计产能为7.11万吨,在建电解液产能为23.10万吨,新增66万吨电解液产能后电解液产能将达到96.21万吨。而2020年中国电解液出货量25.2万吨,2021年上半年中国电解液的产量达到18.35万吨,动力电池产业面临巨大的产能过剩风险。

4、规模优势促进产业集中度提升,产能不足促使市场集中度下降

动力电池强者愈强。2021年1-11月,排名前10家动力电池企业动力电池装车量为118.1GWh,占总装车量比92.0%,较2020年提升2.8个百分点。CR3、CR5分别为73.9%、83.2%,较2020年提升4.3、3.1个百分点。

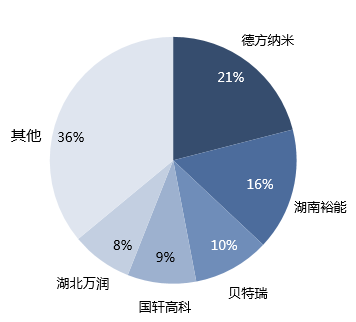

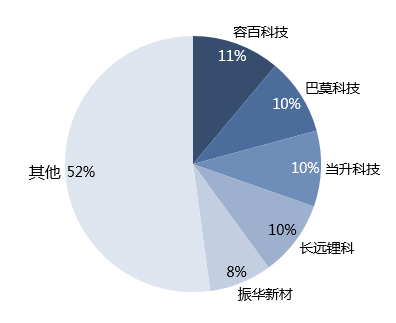

正极材料铁锂分散,三元集中。根据SMM数据,2021年上半年磷酸铁锂正极材料CR5为64%,较2020年下降19个百分点;三元材料CR5达到47.8%,较2020年提升3个百分点。由于磷酸铁锂市场需求快速增长,头部企业满产满销仍不足以满足下游需求,中小企业销量增多,市场集中度下降。头部三元材料企业产能充足,技术占优,且与头部电池企业合作紧密,市场集中度提升。

图:2021年H1磷酸铁锂正极材料市场份额(根据企业销量而非出货量)

图:2021年H1三元正极材料市场份额(根据企业销量而非出货量)

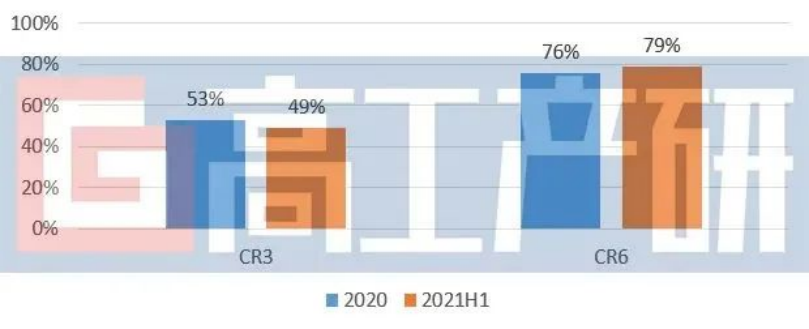

负极材料集中度提升。根据GGII数据,2021H1中国负极材料CR3行业集中度为49%,较2020年下降4个百分点;CR6行业集中度为79%,较2020年提升3个百分点。其中,人造石墨市场呈现璞泰来(紫宸)与杉杉的双寡头格局。负极材料头部企业已经成为石墨化产能扩张的主力,石墨化供应充足,预计占据国内石墨化产能约60%的市场份额,石墨化代加工企业产能也优先供应头部企业,中小企业石墨化短缺导致集中度提升。CR3下降则是源自石墨化布局问题,由于环保等问题,部分地区对石墨化的相关产能进行了一定限制。

图:2021年H1负极材料市场集中度对比

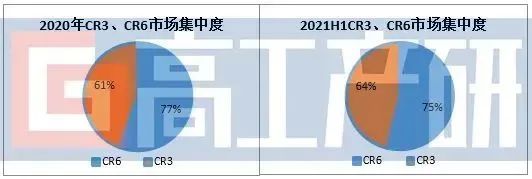

电解液市场集中度下降。根据GGII数据,2021H1中国电解液市场TOP6市场占比为75%,较2020年下降3个百分点;TOP3市场占比为64%,较2020年提升3个百分点。头部企业具备一定的原材料话语权,较二线及以下企业更容易获得上游原材料,产能利用率也更高;二线及以下企业原材料话语权弱,难以获得更多原材料,实际产销量下降明显。

图:2021年H1电解液市场集中度对比

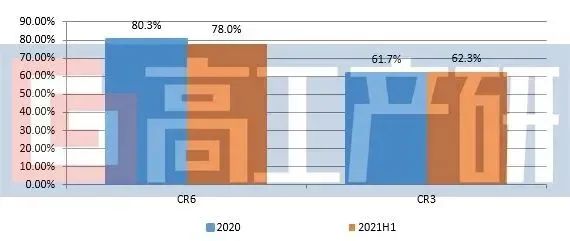

锂电隔膜市场集中度下降。根据GGII数据,2021H1中国锂电隔膜TOP6企业市场占比为78%,较2020年下降2.3个百分点;TOP3市场占比为62.3%,较2020年提升0.6个百分点。CR6下降是由于储能小动力等细分市场带动二线及以下企业产销快速增长。

图:2021年H1锂电池隔膜市场集中度对比

5、整车企业完善供应链,宁德时代依然占优

虽然动力电池属于制造业,但技术壁垒很高。这一方面源自汽车供应链对安全和质量的高要求,难以做到因为价格随意切换供应商,必须有较长的验证期;2020年10月28日,威马汽车紧急发布《关于威马汽车主动召回部分产品的说明书》,召回原因为:电芯供应商在生产过程中混入了杂质,导致动力电池产生异常析锂,存在起火隐患。威马汽车将为车辆免费更换其他供应商的动力电池包。一方面源自整车企业对于成本下降的要求,供应商倘若没有技术实力不断降低成本,即使现在可以提供低成本,长期来看,成本可能反而高于技术实力强的头部企业。正因如此,在中国动力电池整体产能过剩的同时,宁德时代等头部企业产能却时常不足。2017年,广汽传祺首款电动车GE3上市,月销最高2000多台,但因为宁德时代的电池供应不足,交付受到影响。蔚来在宁德时代的乘用车电池采购量仅次于特斯拉,但是即便和宁德时代建立了独家的供应合作,电池依然是交付量的一个很大约束。

整车企业完善供应链,宁德时代依然占优。为了保障电池供应稳定性,广汽一面和宁德时代合作,一面引入另一家电池供应商“中航锂电”,向中航锂电提出超过 2000 项整改意见,帮助后者建立起了量产和质量体系。从 2019 年开始,中航锂电逐渐取代宁德时代成为广汽乘用车动力电池第一供应商。自2020年下半年,广汽新能源品牌埃安申报的新车型已不再搭载宁德时代电池,供应商换成了中航锂电和孚能科技。2021年,蔚来也打算引入新的主力电池供应商。除了引入其他电池供应商之外,为了提升竞争力,汽车制造商还加紧布局动力电池市场,特斯拉、大众、通用、戴姆勒、吉利、广汽均开始进军动力电池市场。动力电池之于汽车,类似芯片之于电脑与手机,规模优势使得头部企业只要不断创新技术与制造工艺就能守住市场,且地位更优于芯片。整车企业不会在性价比低于头部电池企业的情况下,大量采用自产动力电池。燃料电池、固态电池等技术路线的变化则类似人工智能、GPU、通信芯片对CPU的挑战,固步自封的企业将会失去领导地位甚至彻底沉沦。宁德时代作为全球动力电池第一的企业,在资源掌控、成本控制和产品迭代能力等方面依然占据优势。

6、燃料电池受到政策青睐

“双碳”目标驱动下,氢能源得到更多关注。与锂电池电动车相比,氢燃料电池汽车续航足、加氢快、绿色环保,市场空间巨大。国际氢能委员会预测,到2050年,全球氢能产业将创造3000万个工作岗位,减少60亿吨二氧化碳排放,创造2.5万亿美元的市场规模,并在全球能源消费占比达到18%。但由于技术壁垒较高,部分核心材料仍依赖进口,成本高于锂电池汽车,更高于内燃车。中国政府对锂电池为主的新能源路线产品提供了大量的市场补贴后,中国在新能源领域建立起了竞争优势。燃料电池尚处于发展初期,仍需要政策引导支持。2019年,氢能被首次写进《政府工作报告》。2020年9月,财政部等五部委印发《关于开展燃料电池汽车示范应用的通知》,启动国家燃料电池汽车示范应用工作,要求各申报城市围绕产业发展和示范应用,对符合条件的城市群开展燃料电池汽车关键核心技术产业化攻关和示范应用给予奖励。在政策支持下,全国多地加快氢能发展。据不完全统计,目前国内已有50多个地级市发布氢能产业规划。北京、山东、河北、河南等省份相继出台“十四五”氢能发展规划或扶持政策,从产业规模、企业数量、燃料电池汽车、加氢站等方面明确阶段目标。2021年12月3日,工信部发布《“十四五”工业绿色发展规划》,明确提出加快氢能技术创新和基础设施建设,推动氢能多元利用。

四、2022年展望与投资机会

1、新能源汽车销量增速下行,但仍维持相对高速

2021年由于全球能源危机,石油价格大幅上涨,新能源汽车相对于燃油车性价比上升,使得全球新能源汽车销量大幅上涨。2022年虽然由于全球能源供应紧平衡,使得油气价格维持高位,但预计2022年新能源汽车销量增速仍会回落。据中汽数据12月14日发布的《2021节能与新能源汽车发展报告》,2022年中国汽车总销量为2750万辆,同比增长5.4%,其中,新能源汽车销量为500万辆,同比增长47%;中国汽车动力电池产量有望达到358GWh,同比增长56%,增速低于2021年。

2、锂矿供求维持紧平衡,锂价维持高位

2022年全球锂供给的增量在18万吨LCE左右,约33%-35%的增速,按照1万吨碳酸锂加工产能可满足15GWh电池需求估算,可以满足270GWh电池增量需求。而2022年全球动力电池和储能电池的增量即可能突破300GWh,预计全球锂矿供求维持紧平衡,锂价维持高位。

锂矿涨价会不会影响终端需求,类似硅料涨价影响光伏装机需求?一方面,光伏电站具有金融属性,购买光伏组件属于投资;而导致锂矿需求增长的新能源汽车是消费品,购买价格相对不重要。除了汽车购买价格外,品牌、外观、空间、使用成本等因素均会影响需求。根据《2021中国用户新能源车消费决策和态度调研报告》,吸引其购买新能源汽车的主要因素并非是牌照,更多的反而是因为新能源汽车用车成本更低。新能源车用户每个月的充电成本大部分在100-200元左右,燃油车或混动车的加油成本则需要200-400元,是新能源车的两倍。另外,包括动力性更好、更智能,也是用户选择新能源汽车的主要原因之一。另一方面,由于动力电池价格较高,新能源汽车相对于燃油车尚未实现平价,绝大多数新能源汽车的战略是提升技术水平、占领市场,尚未有涨价意向。

3、涨价与放量轮动

2021年动力电池企业承担了成本上涨的压力,毛利率下降,净利润增速低于营收增速。2022年动力电池出货量增速下降,提价修复盈利能力,净利润增速有望高于营收增速。假设动力电池提价15%,营收增长56%,则净利润增速有望达到70%。由于隔膜的扩产周期较长,随着产能利用率逐步提升,2022年隔膜价格有望上涨,锂电隔膜企业将迎来量价齐升。

2022年,磷酸铁锂、三元正极材料产能充裕,制约产能的因素将是锂、磷等原材料。虽然锂矿价格仍可能上涨,电力价格市场化改革将使得石墨化成本上升,但动力电池企业一般会要求供应商降低成本,预计正极材料和负极材料价格维持相对稳定。磷化工等上游企业的加入甚至可能导致正极材料价格小幅下降。

VC添加剂价格上涨主要是源自产能不足,在高价刺激下,2022年下半年供求矛盾有望得到缓解,价格开始回落。六氟磷酸锂、PVDF、NMP受困原材料供应紧张,预计2022年全年供求维持紧平衡,价格维持高位。电解液价格也因此在高位维持相对稳定。

4、产能释放是否会导致动力电池产业链出现大幅调整?

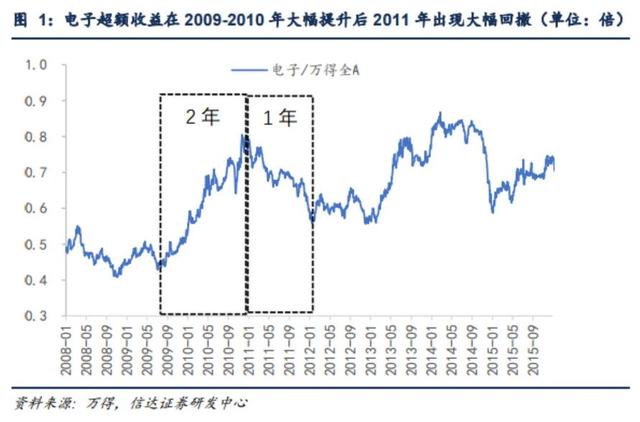

中国作为全球最大的汽车生产国和消费国,新能源汽车领域一定会诞生世界级品牌和企业。但是,根据智能手机的发展历史,产能释放过快可能导致成长性行业出现休整。2009年是智能手机渗透率开始加速的初期,由于大部分企业没有预料到、产能储备不足,因此收入增速远大于产能增速。但随后的2年中,大部分企业针对未来的渗透率快速调整产能建设,2011年虽然手机渗透率提升,电子行业收入的增速也依然在20%以上,但是产能阶段性集中投放,仍然导致了行业的毛利率下降。进而,导致即使在行业需求快速提升阶段,也出现了超额收益的阶段性休整。

随着2022年产能阶段性释放,部分环节的企业毛利率将承压,譬如锂盐加工、三元前驱体、磷酸铁锂、正极材料、六氟磷酸锂、电解液企业等。如果下游企业掌握了锂矿,并委托锂盐企业加工,则锂盐企业势必失去议价权,毛利率下降。多氟多等六氟磷酸锂企业通过长协锁量锁价,虽然毛利率可能因原料价格上涨而下降,但利润有望因产能释放维持大幅增长。规模优势和技术优势使得二线企业难以对头部动力电池企业、隔膜企业形成压力,产能释放将实现量价齐升。PVDF、NMP企业原材料紧缺,产能无法有效释放,不构成压力。在双碳目标下,动力电池产业链的基本面是确定的。LG化学、松下等外资供应商的引入,可以促进中国动力电池企业技术进步。但是,为了保障供应链自主安全,自主生产优于国内第三方优于外资第三方,外资供应商的市场份额不会太高。动力电池产业链股价的调整更多是由于投资者情绪的波动和偏好的变化,难以预测。在基本面长期向好的确定性趋势下,动力电池产业链的股价在调整中上涨。

5、投资机会

拥有锂矿资源的企业:天齐锂业、盐湖股份、赣锋锂业。

动力电池企业:估值水平相对较低的亿纬锂能,宁德时代到2022年底对应2023年的业绩,估值水平有望降至45倍以下。

隔膜企业:恩捷股份、星源材质

六氟磷酸锂企业:多氟多、延安必康

结构件企业:科达利、震裕科技

(责任编辑:子蕊)

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19 -

动力电池将迎大规模“退役”潮,催生千亿回收市场

2024-05-08 11:02 -

积蓄新动力 跑出加速度——福建以点带面构建锂电产业新生态

2024-05-07 08:59

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30 -

以更高标准、更严要求筑牢动力电池安全底线——独家解读《电动汽车用动力蓄电池安全要求(征求意见稿)》

2024-05-29 09:28 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

一块动力电池的“3公里产业圈”

2024-05-12 09:52 -

“两个月不到赔了300万”,一位动力电池回收创业者的“血泪”反思

2024-05-10 12:19

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号