欣旺达:动力电池盈利难题何解?

时间:2023-08-30 22:12来源:第一财经 作者:李泓霖

点击:

次

欣旺达(300207.SZ)自2008年开始涉足动力电池领域,已历经14余年的发展。

2022年,公司动力电池实现收入126.87亿元,同比增长332.56%。SNE Research的数据显示,2022年,公司动力电池装机量为9.2GWh,同比增长253.2%,全球排名第九,装机增速在前十大电池厂中居第一位;装机量市占率增长一倍,由2021年的0.9%增至1.8%。

趁着动力电池业务大幅增长的势头,欣旺达正计划将子公司欣旺达动力科技股份有限公司(下称“欣旺达动力”) 分拆至创业板上市。

而欣旺达动力电池业务快速发展的背后,何时实现盈利的问题一直是新老投资机构的关注焦点。最新中报显示,2023年上半年,公司动力电池实现收入51.86亿元,亏损仍达3.93亿元。

动力电池营收占比稳步提升

欣旺达近年来持续向动力电池业务转型。

根据中国汽车动力电池产业创新联盟数据,2018年,欣旺达首次进入全国动力电池装机量前十,彼时装机量仅为0.65GWh,排名第十位;2023年上半年,欣旺达国内动力电池装车量3.74GWh,同比增长50.2%,占国内总装机量的2.46%,排名第六。

2020-2022年,公司动力电池业务营收分别为4.28亿、29.33亿、126.87亿元,占总营收的1.44%、7.85%、24.32%。

在此期间,公司产能加速扩张。截至2022年9月,公司动力电池与储能规划产能约246GWh,投资金额高达1077.1亿元。

目前,欣旺达动力拥有深圳和广东惠州两座研发中心,在江苏南京、江西南昌、广东惠州建有动力电池生产基地,并在山东枣庄、四川什邡、湖北宜昌以及浙江义乌等地布局了锂电池工厂。

值得注意的是,欣旺达进军动力电池领域之初并未布局电芯这一核心技术。2016年,欣旺达的电芯主要来源日韩企业,但由于日韩电芯企业没能进入工信部“白名单”,公司开始筹建自己的电芯厂,并于2018年建成投产。截至2022年上半年,公司动力电芯自供率达100%。

除了开始自产电芯,公司在快充、CTP、储能、磷酸锰铁锂等领域均有布局。

2023年4月,欣旺达发布快充产品“闪充电池”。据悉,该款动力电池支持续航1000公里,10分钟可从20%充至80% SOC。7月,欣旺达在互动平台表示,公司正在进行磷酸锰铁锂电池的开发工作,磷酸锰铁锂电芯产品能量密度可达到235Wh/kg,目前已得到客户认可,正在进行产业化开发工作。

在国内大力发展动力电池业务的同时,欣旺达还顺应出海浪潮,逐步扩展海外事业版图。

2022年11月,欣旺达在瑞士交易所发行GDR(全球存托凭证),募资近4.4亿美元(约合31亿元)。2023年7月,欣旺达发布公告称,公司将在匈牙利建设动力电池工厂,一期项目投资金额不超过19.6亿元,投资主体为欣旺达动力子公司匈牙利欣旺达。

亏损局面何时扭转?

虽然装机量与营收逐年增长,但欣旺达动力的净利润仍未转正,2022年亏损10.93亿元,2020-2022年合计亏损28.54亿元。

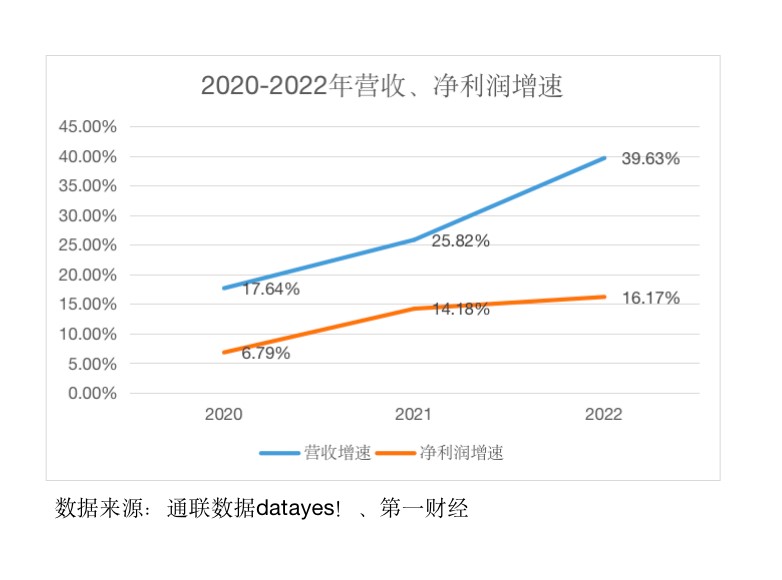

这使得欣旺达整体经营出现利润增速远不及收入增速的情况。2020-2022年,公司营收同比增长17.64%、25.82%、39.63%;归母净利润同比增速为6.79%、14.18%、16.17%,其间欣旺达净资产收益率(ROE)分别为为12.74%、9.23%、6.43%。

一般情况下,净资产收益率受销售净利率、总资产周转率等因素影响。

2020-2022年欣旺达销售净利率逐年下降,分别为2.70%、2.29%、1.45%;其间公司总资产周转率也出现下降,分别为1.09%、1.02%、0.89%。

事实上,尽管近年3C类终端市场需求下滑,欣旺达消费电池业务仍实现稳步增长,利润率也基本保持稳定,公司ROE下滑更多因动力电池业务扩张及亏损所致。

一方面,欣旺达入局动力电池领域相对较晚,为快速抢占市场,公司大举拓展产能规模。财报显示,公司非流动资产中的在建工程金额由2020年初的11.66亿元,激增至2022年末的80.41亿元;固定资产金额则由2020年初的42.61亿元增至2022年末的110.80亿元。

与此同时,由于动力锂电市场竞争加剧,公司流动资产中的应收账款从2020年初的51.04亿元增加124.48亿元,存货账面价值也从40.61亿元涨至105.38亿元。

从现金流数据方面可以看出,欣旺达经营活动产生的现金流与投资活动所需的资金存在较大差距,使得公司在一定程度上依赖外部资金的注入。

2020~2022年3年间,欣旺达经营活动净流24.37亿元,投资活动净流出168.68 亿元,筹资活动净流238.18亿元。

为弥补资金空缺,公司持续增加股权融资。2021年8月,欣旺达动力引入欣瑞宏盛、前海汉龙、欣瑞宏睿以及天津和谐,四家公司合计出资7.5亿元获得欣旺达动力17%的股份;2022年2月,包括“蔚小理”在内的19家公司合计增资24.3亿元,获得欣旺达动力19.55%股权;2023年6月,无锡国寿、中银资产等8家机构共计投资16.5亿元,取得欣旺达动力4.64%的股权;同月,陆海新通道、海南楹骏等10家金融机构享有的9.9亿元现金贷款债权转为股权进行增资扩股。

虽然公司资产负债率有所下降,但欣旺达动力通过引入战投,快速融资推高营业收入的商业模式,以及业绩巨亏的基本面,颇遭市场诟病。在全球动力电池产能过剩的情形下,欣旺达动力何时能实现盈利,无疑是战投以及潜在投资人必须直面的问题。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

亿纬锂能上半年业绩同比增长58.27% 储能业务表现出色

2023-08-30 22:02 -

合同金额超700亿元,宁德时代、亿纬锂能获宝马圆柱电池定点

2022-09-09 17:19 -

格林美22Q1净利润同增20.23%,2021年度归母净利大增123.82%

2022-04-29 11:00 -

TDK计划未来3年投入50亿美元提升电池产量

2021-01-19 21:50 -

宁德时代投资了哪些企业?

2021-01-12 21:55 -

现代汽车利用废弃动力电池用作太阳能储能系统

2021-01-12 22:31 -

投资1199.99亿 70GWh固态锂电池项目签约

2020-12-17 23:36 -

伟巴斯特联手万向123谋局动力电池 三星被“戴绿帽”?

2018-10-24 08:53 -

A123电池充放测试未达标不影响通用通用新能源计划

2018-09-07 16:20

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

亿纬锂能上半年业绩同比增长58.27% 储能业务表现出色

2023-08-30 22:02 -

合同金额超700亿元,宁德时代、亿纬锂能获宝马圆柱电池定点

2022-09-09 17:19 -

格林美22Q1净利润同增20.23%,2021年度归母净利大增123.82%

2022-04-29 11:00 -

TDK计划未来3年投入50亿美元提升电池产量

2021-01-19 21:50 -

宁德时代投资了哪些企业?

2021-01-12 21:55 -

现代汽车利用废弃动力电池用作太阳能储能系统

2021-01-12 22:31 -

投资1199.99亿 70GWh固态锂电池项目签约

2020-12-17 23:36 -

伟巴斯特联手万向123谋局动力电池 三星被“戴绿帽”?

2018-10-24 08:53

本月热点

-

格林美/天奇等积极布局 磷酸铁锂电池回收迎发展新机遇

2023-08-07 18:04 -

700公里续航电动车来了!四款搭载磷酸锰铁锂电池车辆入公告

2023-08-18 22:37 -

欧洲新电池法生效 动力电池回收迎新机遇

2023-08-17 18:03 -

小米汽车来了!带大家一起看下小米车芯的选择

2023-08-23 22:40 -

宁德时代签10GWh电池大单!聚焦这一赛道

2023-08-04 08:22 -

软包电池龙头43.38亿元投建两大项目!

2023-08-08 18:06 -

固态电池(国内篇):半固态电池将快速产业化,全固态或将2030年前后产业化

2023-08-01 18:12 -

动力电池梯次利用发展提速!

2023-07-31 22:01

企业微信号

企业微信号 微信公众号

微信公众号