储能电池进入淘汰赛

时间:2024-03-13 10:01来源:储能100人 作者:储能100人

点击:

次

储能电池行业正面临前所未有的过剩局面。

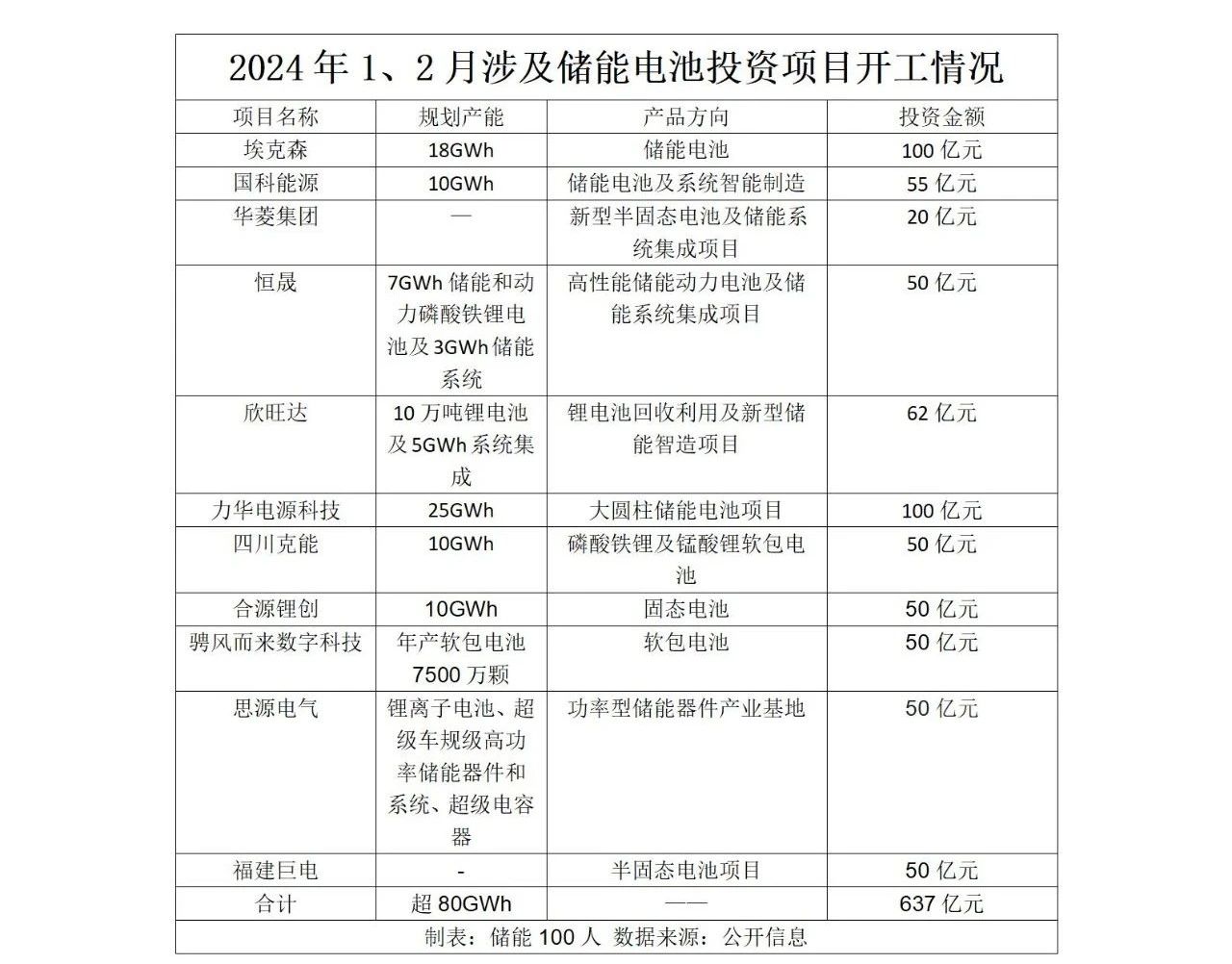

2024年刚开局,储能电池扩产不停歇。据统计,1、2月涉及储能电池的开工项目已超过10个,总产能超80GWh,总投资超600亿元。

在2023年头部企业经历疯狂的扩张后,2024年,储能电池行业迎来越来越多的跨界者。

另一方面,「储能100人」综合各方统计,2023年全球储能电池出货量从170-225GWh不等,虽然实现了大幅增长,行业整体产能利用率却在50%以下。

并且市场则以价格加速下跌的方式对产能过剩给出了最直接的回应。储能电芯每瓦时的价格从2023年初9毛多降至年底的4毛上下,某些电芯厂甚至爆出了0.3元/Wh左右的低价,击穿电芯的成本底线。

总而言之,储能电池行业已陷入恶性竞争的“怪圈”。

一边过剩一边扩产为哪般?

这一轮的产能扩张还要从2022年的行业“缺芯”说起,在新能源配储的浪潮下,储能电池行业出现了阶段性的供不应求。

2023年,各大厂商开足马力大幅扩产,短短半年,储能电池就走到了产能过剩的阶段。除了消费电池和动力电池企业加码储能业务,其他领域的企业也纷纷跨界进入储能产业。

据高工储能梳理,目前入局储能电池的主流势力主要可以分为四类:

第一股势力是动力电池企业。超30家主流动力电池企业“杀入”储能电池赛道,并成为了储能电池的“中流砥柱”。宁德时代、比亚迪、瑞浦兰钧、亿纬锂能、远景动力、国轩高科、欣旺达等动力“悍将”纷纷加码储能电池。

第二股势力则是新崛起的储能电池“新势力”企业。主要指海辰储能、楚能新能源、融捷集团、宝丰集团、盛虹动能等 “新势力”异军突起,成为储能电池“产能之最”和“增速最快”。储能“新势力”们或凭借在其他领域巨大的资金积累或凭借较强的技术积累和赛道判断,大手笔“扑入”储能锂电池赛道,形成此赛场中不容忽视的“势力”。

第三股势力则是光伏企业,光储融合的大趋势下,光伏企业正在大举涉足储能电池,加速纵向一体化布局。如天合光能、晶科能源、阿特斯等。

第四股势力则是储能领域的“老兵”,主要指较早入局储能并且储能已经上升为主营业务的电池厂商,如南都电源、鹏辉能源、中天储能、海基新能源等锂电池企业。

具体来看,每类电池企业都有自己的独特优势。比如风光企业有客户和业务做基础,大储业务主要面对五大六小等国央企,也是风电光伏的主要开发商;工商业储能也与分布式光伏的客户渠道相重合。

动力电池企业依靠的是自身电池主营业务的先天优势。动力电池生产的技术壁垒和规模效应出现,并溢出到储能电芯环节,在原材料采购、制造工艺及成本控制方面形成协同效应,储能业务可以直接共享其成果。

有分析人士认为,动力储能电池可能类似家电等成熟行业,逐渐出现“头部效应”,如果产能规模等达不到前几家,在价格或服务方面会被更有实力的对手挤出赛道。

“有产能未必行,没产能肯定不行。”这或许也是众多二三线电池企业不惜低价抢市场奋力冲击宁德时代“铁王座”的原因所在。

另外,当前中国电池产能增长较快的最主要因素,还是地方政府难掩投资冲动。为了拉动GDP给与厂商政策扶持,厂商大多也出于“投资换订单”的目的进行投资,即签约落地当地大多会绑定当地的新能源和储能资源。

种种迹象表明,电池行业正在走向“光伏老路”,“一哄而起、一哄而散”的惨痛教训恐再次上演。

储能电池并非“唐僧肉”

从锂电储能电池上市公司公布的业绩预告来看,2023年四季度净利润普遍增速放缓或下滑。宁德时代虽然日赚过亿,但第四季度的净利润有可能出现同比下滑的情况。

第二梯队表现亮眼的当属亿纬锂能,全年净利润突破40亿元,但去年Q4净利润也同比下滑7%-28%。

国轩高科预计2023年公司实现净利润8亿元至11亿元,净利润同比增长157%至253%。但扣非后全年净利润仅为8500万元至1.2亿元,同比扭亏为盈。

瑞浦兰钧和孚能科技则成“难兄难弟”。瑞浦兰钧预计2023年净亏损18亿-20亿元,孚能科技预计2023年净利润亏损约17.2亿元到21.1亿元,不出意外的话,其中之一会成为去年锂电池上市公司亏损王。

处于第三梯队的南都电源、鹏辉能源第四季度均出现大幅亏损。

值得注意的是,宁德时代、亿纬锂能、瑞浦兰钧、国轩高科、鹏辉能源均是储能电池行业排名前十的企业,头部企业尚且如此,可以预见整个行业都在承压。

根据SMM统计,2023年年初储能电芯年产能为173.6GWh,到2023年年末储能电芯的企业产能已然增加至350GWh左右,增速高达101%。

但储能电芯尤其在大储和工商业领域已是标准化产品,过去一年,行业基本由280Ah主导,目前各家开发的300+Ah大电芯也沿用的是“71173”的尺寸。

业内人士形容,当下的储能电芯比拼就像“开卷考试”,在规格、材料相同的情况下比拼的就是谁的品质更好、成本更低。

在2023年11月的SNEC储能大会上,协鑫集团董事长朱共山曾向行业发出警示,储能产业洗牌在即,唯有专业方能生存。“各个企业找准自己的定位,像宁德、比亚迪等头部的企业,人家能干,你也抢着干,那相当于找死。”

储能电池是典型的重资产,从各企业的投资规划来看,1GWh电池的产线投资大约在3-4亿元之间。作为供应商,必须找好下游承接者。否则的话,哪怕拥有足够产能,也大概率会陷入到“卖不出去”的窘境。

"如果电池库存过长,不能在断电的状态下存放,每隔3个月或半年需要补电,也是一笔成本。"一位电池行业人士表示。

另外,储能电池仍在进行技术升级和产品迭代,一旦踩错技术方向,原有的产线很容易沦为沉没资产,企业基本上就会被淘汰。

储能作为新兴产业,至今仍未完成商业化闭环,在趋于成熟之前,产业的跌宕起伏在所难免,不可能一直持续线性增长。在这场战火硝烟中,谁会成为黑马?谁又会沦为昙花一现的英雄?

集体“下探”系统集成谁能复制比亚迪?

2023年,以宁德时代为首的电池企业纷纷“下探”系统集成领域。

在各大招标中也出现了众多电池企业的身影,迫于盈利压力,电池企业不再满足于储能电池供应商的角色,而是直接下场造系统,试图成为直面终端业主的储能品牌商。

从宁德时代最新发布的5MWh EnerD储能产品看,采用的是20英尺非标集装箱,主打国内市场。

据接近宁德时代的内部人士透露,2023年宁德时代的交流侧系统集成出货量大约在800MWh左右。

宁德时代或许也有自身的考量,要在自己中标还是让客户中标中间取得平衡。

Wood Mackenzie在最新的一份报告中指出,由于面临来自上下游供应链参与者的压力,中国市场的竞争日益激烈。鉴于储能项目详细而严格的投标要求,系统集成商拥有电池、PCS、BMS和EMS等关键零部件的制造能力已成为必要。

电芯价格虽有下降,占系统成本比重仍然过半,电池厂商具有明显的成本优势。

电池企业的加入,让本就内卷的集成赛道更加拥挤,没有核心竞争力的集成企业,会被加速淘汰出局。

在中国电池企业中,涉足储能系统最成功的当属比亚迪。早在2008年便成立电力科学研究院并开始研发储能产品,2011年比亚迪中标国内最具代表性的项目张北电网侧储能示范工程,成为当时四家锂电企业中供货量最大的储能系统供应商,2014年在深圳坪山建成全球最大用户侧铁电池储能电站,2018年开始加速全球市场扩张,截至目前,比亚迪为全球数百个储能项目提供储能系统产品。

最新的消息是,2023年比亚迪全球储能电池出货量为28.4GWh,进一步拉近了与第一名宁德时代的距离。

在掌握核心部件的同时,比亚迪不断在提升终端的话语权。涉足系统集成能否成为众多电池企业走出内卷、主动出击的利刃?在电池行业,谁会成为下一个比亚迪?让我们拭目以待。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

全球锂电看中国:产量比重高达75%,前十企业中占6席

2024-04-18 08:26 -

固态电池“降温”,智己、昊铂玩的过比亚迪、蔚来吗?

2024-04-17 10:16 -

锂电大反攻,怎么布局?

2024-03-12 10:49 -

确保锂电池“零起火” 苏州高新区企业推动技术革新

2024-03-06 23:25 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

锂电池大甩卖,钠电池没戏了?

2024-01-29 09:12 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

新能源电池行业价值分析,看这篇就够了

2021-01-12 22:25

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

全球锂电看中国:产量比重高达75%,前十企业中占6席

2024-04-18 08:26 -

固态电池“降温”,智己、昊铂玩的过比亚迪、蔚来吗?

2024-04-17 10:16 -

锂电大反攻,怎么布局?

2024-03-12 10:49 -

确保锂电池“零起火” 苏州高新区企业推动技术革新

2024-03-06 23:25 -

东海证券:电池行业供给端有序调整,价格趋稳

2024-02-27 22:57 -

锂电池大甩卖,钠电池没戏了?

2024-01-29 09:12 -

锂电池价格降至历史最低点

2024-01-27 07:45 -

新能源电池行业价值分析,看这篇就够了

2021-01-12 22:25

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号