动力电池市场深度解读:插电/混动领域的电池技术

近年来,我们见证了自主品牌在插电式混合动力(PHEV)/增程式混合动力(EREV)领域的积极投入。对于这类需求,我们可以进行系统性的解构。

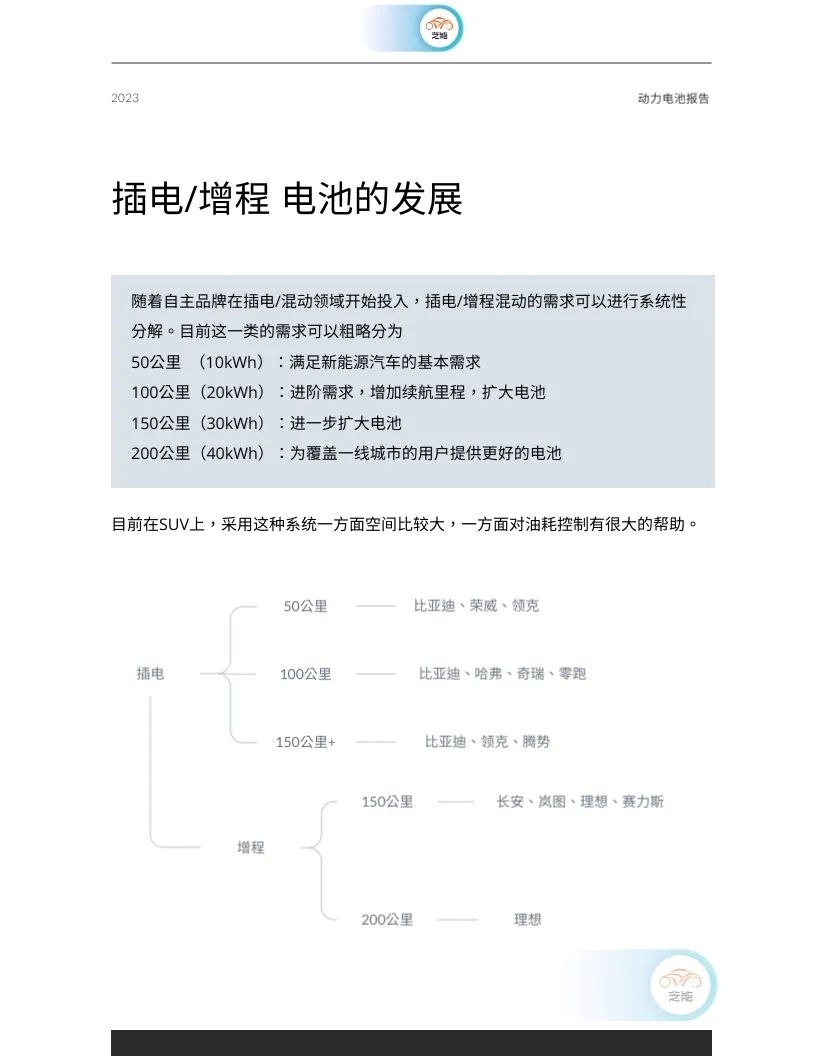

● 在当前阶段,根据续航里程,我们可以将其粗略划分为:

50公里(10kWh):满足新能源汽车的基本需求

100公里(20kWh):进阶需求,增加续航里程,扩大电池容量

150公里(30kWh):继续增加电池容量,以提供更长的续航里程

200公里(40kWh):为覆盖一线城市用户的需求,提供更大容量的电池

对于SUV类型的汽车,该类系统的应用有利于空间优化和油耗控制。目前,由于免购置税的优惠政策,以及消费者对于纯电动汽车的续航能力的诉求,目前电池的电量配置以30kWh以上为主。

● 细分电池容量占比我们可以看到:

40kWh占比超过14%

30-40kWh,尤其是40kWh的配置比较多,占比达57%

10-20kWh占比只有26%

10kWh和20-30kWh占比最少,加起来不到3%

可以看到目前消费者由于购置税优惠,倾向于购买续航能力更强的汽车。另外需要注意的是,由于SUV是主力需求,对电量的需求相对较高。

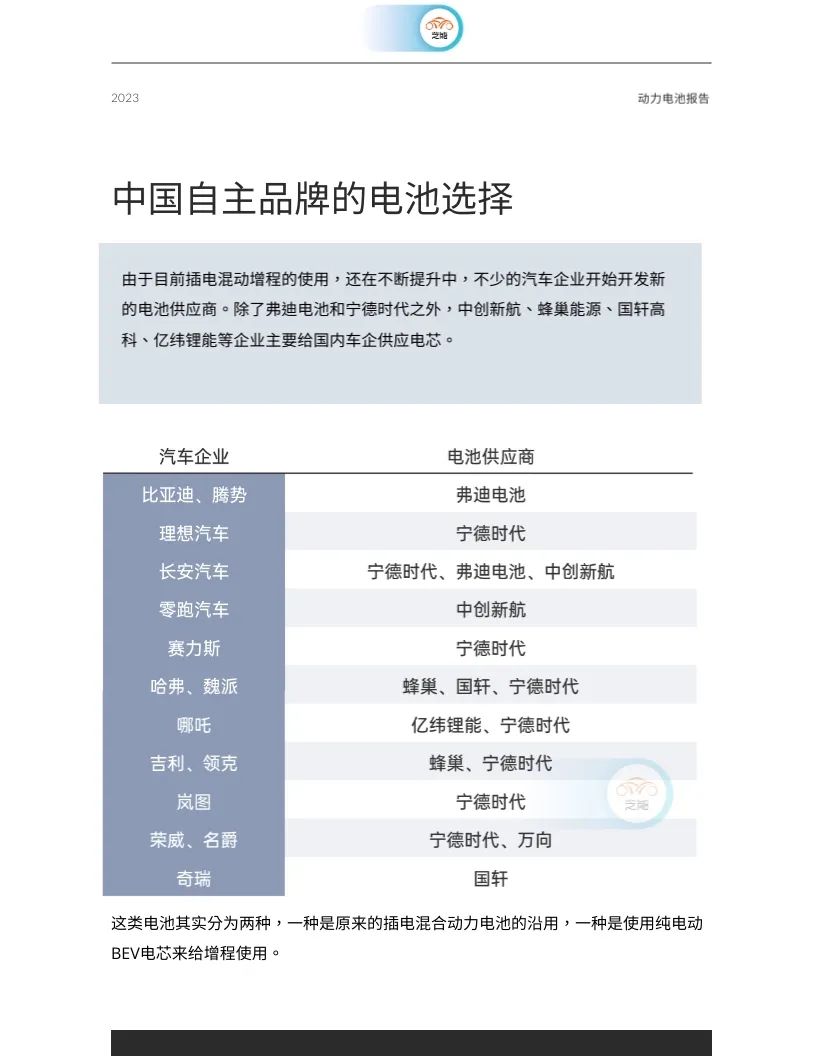

电池供应商

当前,插电混动及增程混动的应用仍在不断提升,许多汽车企业开始寻找新的电池供应商。除了弗迪电池和宁德时代之外,中创新航、蜂巢能源、国轩高科、亿纬锂能等企业也成为国内汽车企业的主要电芯供应商。

这些电池主要分为两种:一种是继续使用原有的插电式混合动力电池,另一种是采用纯电动乘用车(BEV)的电芯提供给给增程使用。

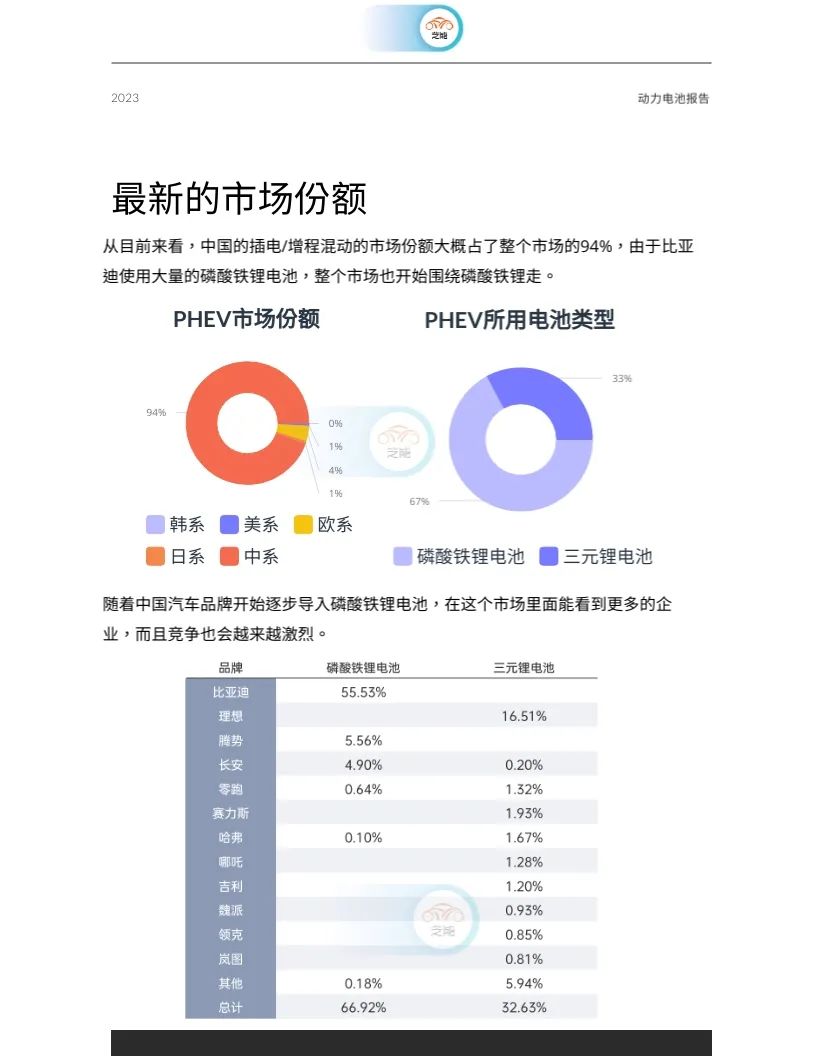

当前中国的PHEV/EREV市场份额占据整体市场的94%。另外,得益于比亚迪大规模使用的磷酸铁锂电池,推动了整个市场向磷酸铁锂电池的应用方向发展。随着中国汽车品牌开始逐步采用磷酸铁锂电池,我们可以预见,未来这个市场将涌现出更多的参与者,竞争也将变得愈发激烈。

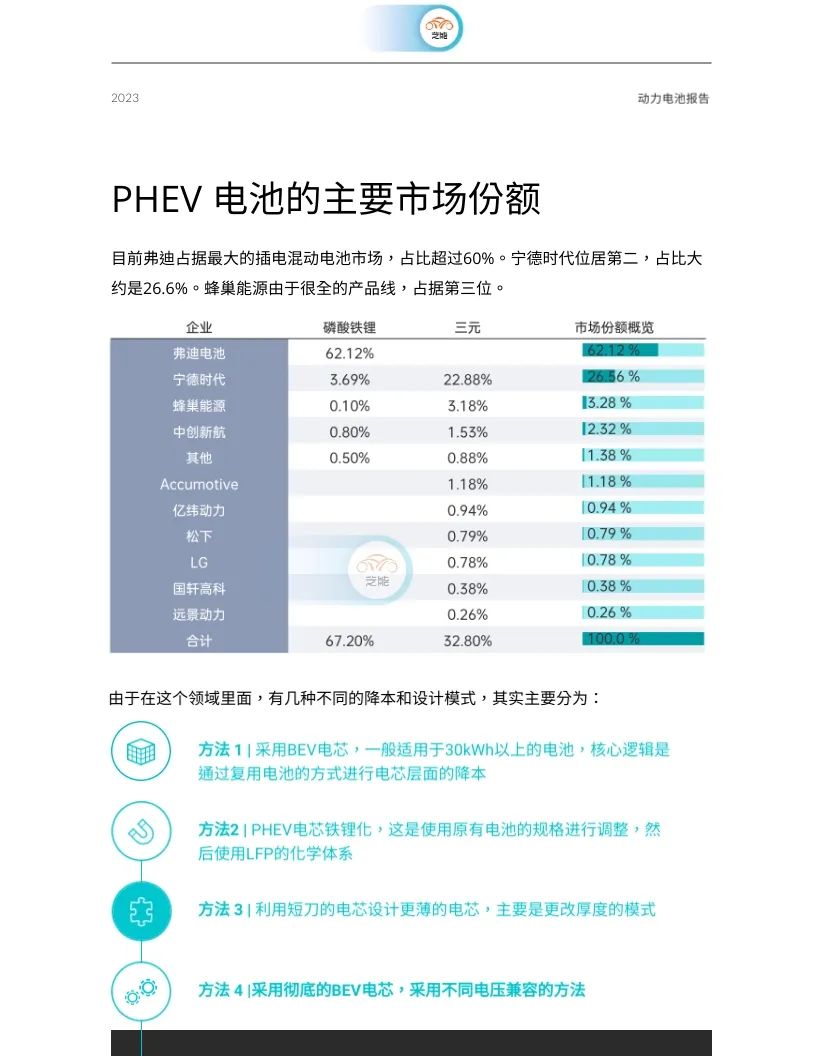

在插电混动电池市场中,弗迪电池占据着最大的市场份额,超过60%。宁德时代以26.6%的市场份额排名第二,而蜂巢能源则以其全面的产品线占据第三位。

电芯的降本模式

● 在该领域中,存在几种主要的成本降低和设计模式,我们可以大致将其分类为:

采用BEV电芯:主要适用于30kWh以上的电池。其核心逻辑在于通过复用电池的方式在电芯层面降低成本。

PHEV电芯铁锂化:这种方法是通过调整原有电池规格,然后使用磷酸铁锂(LFP)的化学体系。

利用短刀的电芯设计更薄的电芯:这种设计模式主要是通过改变电芯的厚度。

采用彻底的BEV电芯:这种方法是通过使用不同电压兼容的方式,全面采用BEV电芯。

本系列的后续的文章中,我们将继续关注这个领域的变化,以及影响市场和技术发展的因素。希望通过我们的分析,能够为您在理解和掌握这个市场提供有价值的参考。

(责任编辑:子蕊)

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

让绿氢市场化之路走得更稳

2024-05-31 09:44 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

让绿氢市场化之路走得更稳

2024-05-31 09:44

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号