深度|动力电池的万亿战争!(附企业投资及产能规划目录)

时间:2022-12-27 12:21来源:24潮 作者:潮一、水镜

点击:

次

十年河东,十年河西。

历经十余年持续保持两位数及以上高速增长,2022年1-11月全球动力电池装机量已达436GWh,距离突破500GWh大关,仅有一步之遥。十年间,全球动力电池市场规模增长近200倍!

在产业高速发展的十年间,动力电池江湖 “战火” 纷起,群雄逐鹿,市场版图数次生变,终成今日之局。

如今有宁王之称的宁德时代已经连续6年雄踞全球动力电池霸主之位,且以其为代表的中资企业已经连续3年在全球动力电池TOP10中占据6个席位。今年1-11月,宁德时代、比亚迪、中创新航、国轩高科、欣旺达和亿纬锂能等6家中国动力电池企业合计占据全球市场份额的59%,其中宁德时代、比亚迪市场份额分别达35.8%和13.1%,位居全球第一、第三位!

遥想当年,动力电池行业那些筚路蓝缕的创业者和观察者,谁又能想到中国动力电池产业会有今日的地位和成就?

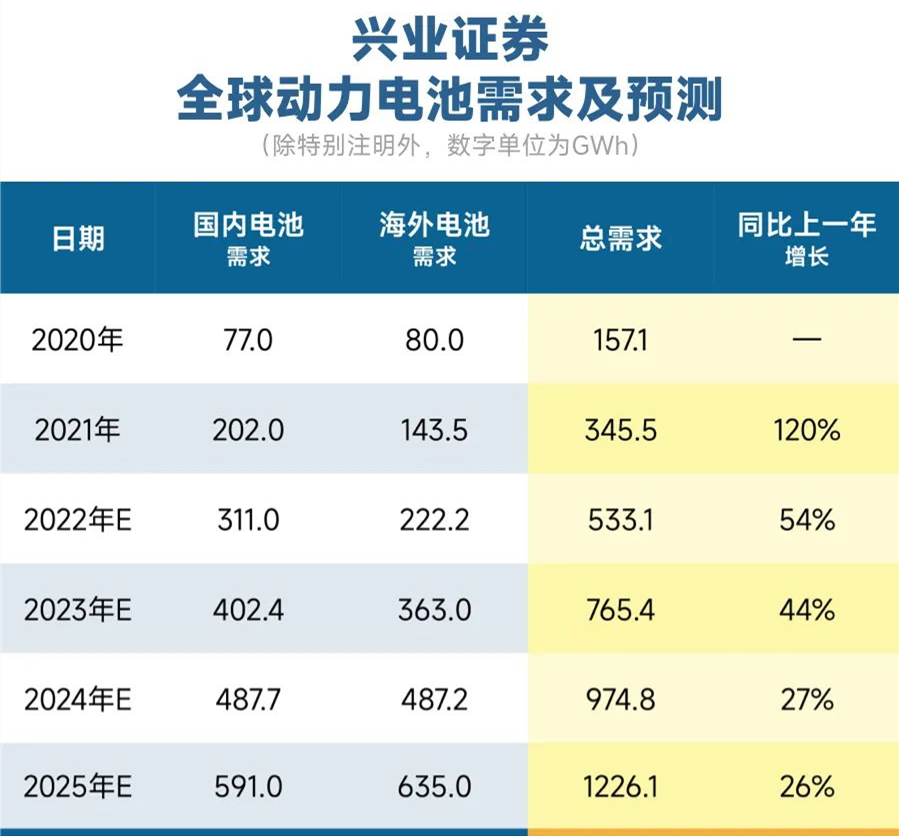

综合各券商及机构预测,未来数年间全球动力电池市场需求很可能继续保持强劲增长趋势。比如兴业证券分析认为,预计全年新能源车销量达到近980万辆,2025年超2000万辆,在新能源车市场高景气度的背景下,动力电池装机需求同步上升。今年全球动力电池需求预计将达533GWh,到2025年将超1200GWh,“十四五” 期间CAGR达50.8%,正式迈入TWh时代。

而根据GGII预测,2025年全球新能源汽车渗透率将达到25%以上,将带动全球动力电池出货量超过1550GWh。

宁德时代掌门人曾毓群此前更是预测,到2030年,全球动力电池装车量将达到4800GWh,若1GWh的电池值10亿元,那么届时动力电池市场将是一块价值近5万亿的 “蛋糕”。

超十年的趋势增长以及极为乐观的市场情绪彻底点燃了企业的投资热情,2022年以来甚至出现一轮堪称疯狂的投资扩张竞赛,投资金额以万亿计!

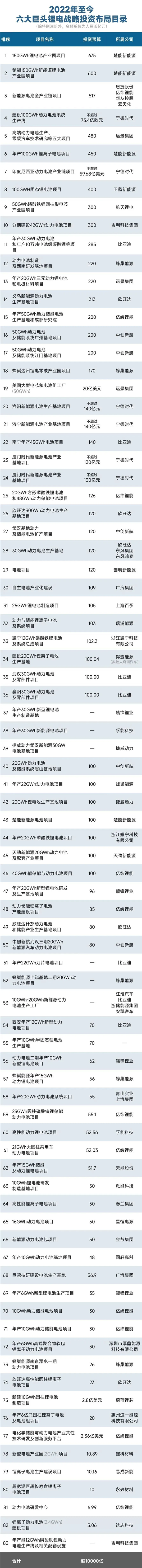

据24潮团队统计,2022年至今,30余家企业对外至少发布了82个动力电池投资计划,其中单个项目投资预算在100亿元以上的项目就多达46个。这82个动力电池项目总产能合计超2000GWh,而总投资预算更是超10000亿元。

不过,对于电池产能的急剧膨胀,中国科学院院士欧阳明高在2022年中国电动汽车百人会论坛上曾表达对产能过剩的担忧。

他认为,基于产业投资信息预测,我国电池产能在2023年可能达到1500GWh,2025年可能达到3000GWh,电池出货量2025年预计会达到1200GWh,其中约百分之八十会用于国内市场,百分之二十出口海外市场,预计2025年会出现电池产能过剩。

事实上,综合产业发展趋势以及各企业产能规划情况,未来动力电池领域出现严重产能过剩几乎已成定局,而产能过剩的时点与竞争惨烈程度可能将超乎所有人的想象。

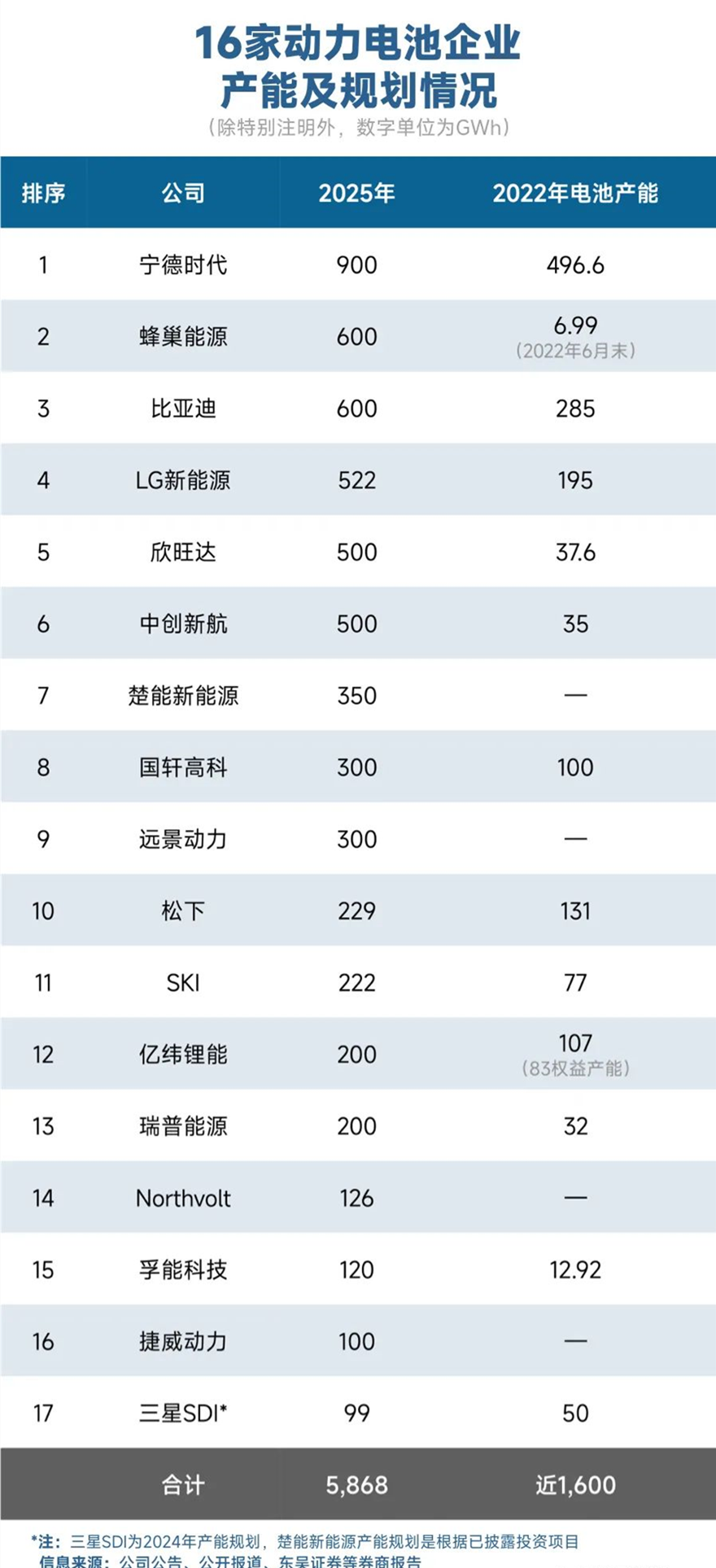

比如24潮团队综合各券商及企业公告等数据发现,全球17家动力电池企业预计到2022年底产能合计将近1600GWh,仅这17家动力电池企业到2025年产能规划高达5868GWh。这近乎是2021年全球动力电池总需求量的16.98倍!

而全球动力电池产业玩家远远不止于上述17家企业,根据中国汽车动力电池产业创新联盟统计,2022年1-11月我国共计51家动力电池企业实现装车配套,当前除了原有动力电池巨头持续加大投资外,很多汽车巨头也在动力电池领域投入重兵,试图重塑产业新格局。

比如据24潮不完全统计,近4年间吉利系对外至少公布了15个重大投资规划,动力电池产能规划超400GW,总投资预算超2000亿元。此外,诸如广汽集团、上汽集团等汽车产业巨头也都投入百亿资金入局动力电池,若考虑全球范围内其他产业巨头发展规划,2025年全球动力电池企业产能规划很可能将超8000GWh,而这是上述兴业证券预测2025年总需求(1226.1GWh)的6.52倍!

笔者认为,越是激烈的产业竞争格局越是考验企业全球化拓展的能力,在未来新的竞争格局中,只有真正实现全球化战略布局的企业,才更可能在残酷的产业竞争中存活下来,这样的企业更具有持续发展壮大的基因。

然而,现实却是,目前国内动力电池企业看似强大的外表下,却难掩 “过于依赖国内市场,海外开拓力不足” 等弱点及现象。

比如24潮团队对比目前动力电池领域部分核心玩家数据发现,除了宁德时代海外收入突破百亿大关外,诸如国轩高科、中创新航、蜂巢能源等产业巨头海外收入不过数千万元,或数亿元而已,海外销售占比均不足以10%,以2022年上半年数据为例,宁德时代海外收入达222.54亿元,这较国轩高科、中创新航和蜂巢能源之和还要高出23.70倍!可谓一骑绝尘。

而这明显与海外市场发展趋势与产业预期有着强烈的反差。

根据美国总统拜登签署的行政令,要求2030年末实现美国销售汽车中半数为新能源汽车的目标;此外,欧盟委员会通过了2035年禁售燃油车的决议。目前,欧洲境内约有140万辆电动汽车在路上行驶。欧盟的目标是到2030年要让3000万辆电动汽车上路,是现有规模的20倍以上。

为了抢占新能源汽车赛道的主动权。2022年8月16日,拜登《通胀削减法案》法案出台,进一步限制中国动力电池出口美国。《通胀削减法案》内容中对电动汽车的补贴措施成为关注的重点,法案对可获得美国政府税收补贴的新能源汽车做了明确规定:车辆需在北美组装,且轿车售价低于5.5万美元,SUV低于8万美元。其次是对电池的要求,所使用动力电池原材料需满足一定比例产自美国或与美国签订有自由贸易协议的国家,或是在北美境内回收的,可享受3750美元税收减免,约合人民币2.7万元。动力电池零部件在北美生产或组装比例符合规定的,可同时享受3750美元税收减免。

而使用来自 “外国敏感实体” 电池的新能源汽车也无法获得任何补贴。中国、俄罗斯、朝鲜、伊朗四国被列为 covered nation,而任何受这四国政府影响的企业均属于 “外国敏感实体”,也就是说,所有中国企业都受该条款影响。

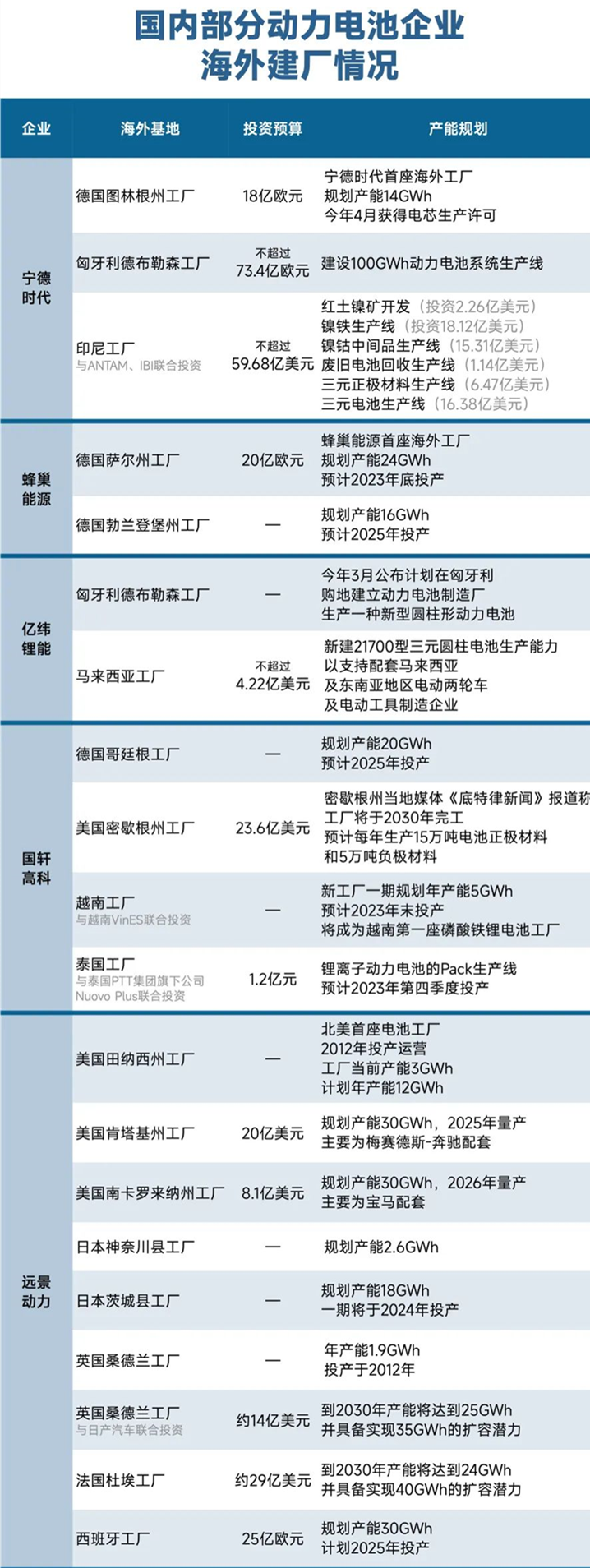

为破此局,抢夺更多的海外市场份额,目前多家中国动力电池巨头也纷纷加大了海外投资及开拓力度。据24潮团队不完全统计,目前仅宁德时代、蜂巢能源、亿纬锂能、国轩高科、远景动力等5家企业对外公布了近20个海外工厂建设计划,地区主要集中在美国、英国、德国、匈牙利、印尼、马来西亚、日本、西班牙等国家和地区。产能规划超400GWh,总投资预算已突破千亿元。

可以预见的是,未来在全球范围内动力电池江湖新老玩家之间必将还有一场恶战。

宁德时代董秘在投资者关系平台上曾表示,1GW动力电池的投资在3-5亿元。根据各企业产能规划,未来数年间投入的资金数以万亿计。

未来企业一切竞争的背后更多的是资源与资本的较量,没有雄厚的资金支撑,再宏伟的战略规划也不过是纸上谈兵。

而笔者认为,最能反应当前企业资本实力的指标是资金净值(现金及现金等价物-短期有息债务),根据企业相关公告披露,截止目前(9月末),十大动力电池企业资金净值合计约为2203亿元,其中资本多掌控在少数寡头手中,其中宁德时代是唯一一家突破千亿的动力电池企业,第二名是比亚迪,资金净值达309.63亿元。

当然,根据他们现有的资金储备还难以支撑其未来产能雄心。未来我们需要重点关注企业资本运作手段及进展,其未来融资成本,将事关全局战略得失。

纵观中国动力电池产业十年发展史,从产业跟随者做到全球 “第一”,这无疑是一部不屈不挠的奋斗史,也更是一部永不停歇的创新史。

回过头看,无论产业如何跌宕,动力电池得以不断前进、不断发展壮大的核心动力,终究源于技术创新。

“过去10年内,行业不断创新,动力电池能量密度的增长带来了续航里程6至7倍的提升,同时成本也下降了8成。” 在2022世界动力电池大会上曾毓群曾如此说道。

尤其自2019年动力电池结构创新元年以来,正是宁德时代、比亚迪蜂巢能源、上汽集团、广汽集团等等一大批产业链不同环节的产业巨头,持续投入海量资源,加速推动系统成本的持续降低。

今年最震撼的消息之一是, 6月23日,宁德时代对外发布的第三代CTP—麒麟电池,宣称 “系统集成度创全球新高,体积利用率突破72%,能量密度可达255Wh/kg,轻松实现整车1000公里续航”。

时隔两个月后,宁德时代发布消息称,公司分别与极氪、赛力斯签署了为期5年的长期战略合作协议:其中,极氪001将成为全球首款搭载麒麟1000km电池的车型;麒麟电池也将落地赛力斯AITO问界系列新车型。

未来从全球市场竞争格局及发展趋势看,企业间技术层面的战争不容小视,技术产业化进度甚至将对全球竞争格局产生深远影响。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号