锂电回收:经济性凸显产业化提速

受益于动力、储能两大市场需求高增长,锂电池回收行业市场空间不断扩容,而当前资源品价格高位使得电池回收行业经济效益明显,我们认为锂电回收行业产业化有望加速。

摘要

锂电回收补齐锂电池产业循环利用最后一环。根据USGS等统计,我国锂、镍、钴资源储量占全球比重分别约为7%、4%、1%,储量有限,国内新能源金属资源供给能力弱,较为依赖进口。通过锂电池回收,可实现锂、镍、钴资源的循环利用,长期有望解决国内资源对外依赖度过高问题。此外,废旧电池是优质城市矿山资源,对其中镍、钴、锂进行回收冶炼具有可观的经济效益。最后,锂电池含有重金属、挥发性有机物、有毒化合物等,对其回收处理符合环保要求。

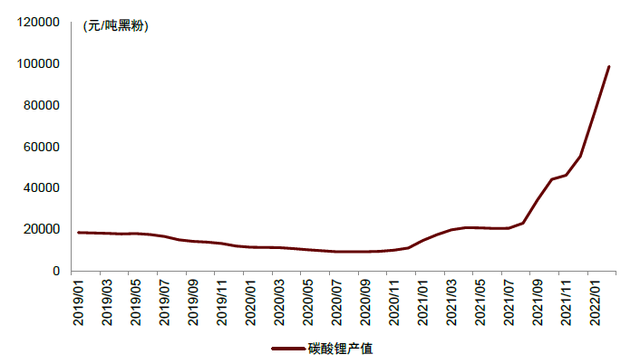

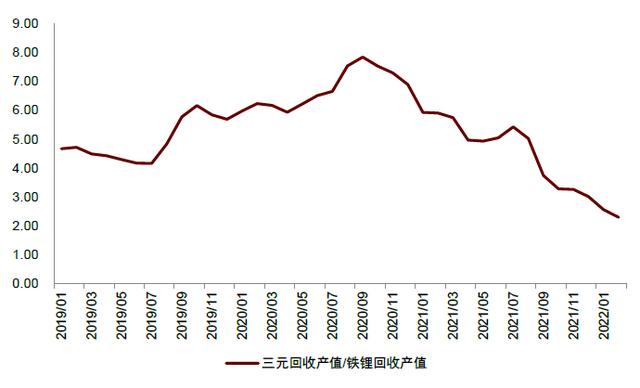

锂电回收核心竞争要素:锂收率、加工成本、渠道。目前三元电池回收镍、钴工艺上已经比较成熟,回收率超过98%,而三元/磷酸铁锂的锂收率分布于80-95%不等,较能体现出回收企业技术差异性。此外,我们估算三元/铁锂电池回收加工成本构成中,酸碱辅料、能耗、折旧、人工、其他成本占比达到45%/49%、29%/25%、6%/7%、13%/12%、7%/7%,企业加工成本差异主要体现在酸碱辅料的消耗以及能耗控制上。2019年以来三元电池回收价值约为铁锂电池的2.3-7.8倍,三元回收经济效益大幅高于铁锂,但随着锂价连续高位运行,磷酸铁锂回收当前经济效益同样突出,并且我们认为随着回收工艺成熟、加工成本下降,三元、铁锂回收对金属价格波动承受能力已经大幅提升。

市场空间:2022年电池回收有望开启千亿级市场。综合退役电池、锂电池生产废料、正极生产废料三大场景预测,我们预计至2025年锂电池回收正极量三元、铁锂、钴酸锂、其他有望分别达到41.4万吨、16.3万吨、6.2万吨、2.0万吨,CAGR分别为38%、39%、7%、8%。由于当前镍、钴、锂价格均处于历史较高分位,我们估算2022年锂电池回收再造为正极市场空间有望突破千亿元(含税价测算),此后考虑金属价格回落,回收市场呈现量增价减,22-25年有望维持千亿元市场规模量级。

风险

新能源车销量不达预期,储能装机量不达预期,资源品价格大幅波动。

正文

锂电回收补齐锂电池产业循环利用最后一环

环境保护意义:虽然废旧锂离子电池暂未列入危废品,但其中含有挥发性溶剂、含氟化合物、镍/钴/铜/铝/锰等金属,一方面电解液中有机物等具有易燃性、挥发性、毒性,直接危害环境;另一方面重金属可通过食物链富集在人体,危害性强,因此回收其中金属材料,符合可持续发展要求。

图表1:废旧锂离子电池中常用组成材料的主要化学特性和潜在环境污染

资料来源:废旧锂离子电池中金属材料回收技术研究进展,中金公司研究部

经济意义:废旧锂电池中包含多种有价金属如镍、钴、锂、锰、铜、铝,尤其镍、钴、锂属于稀缺金属,储量有限且价值量较高。一方面参照铅酸电池全生命周期循环模式,对废旧锂电池中稀缺金属再生循环利用是支撑动力、储能电池产业可持续发展的重要保障;另一方面废旧锂电池中锂、镍、钴金属丰度大幅高于矿产资源,是优质城市矿山资源。

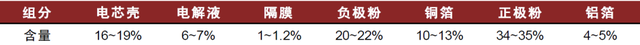

图表2:动力电池电芯重量构成

资料来源:废旧锂离子电池中金属材料回收技术研究进展,中金公司研究部

供应链安全意义:根据USGS等统计,我国锂、镍、钴资源储量占全球比重分别约为7%、4%、1%,储量极为有限,国内新能源金属资源供给能力弱,较为依赖进口。通过锂电池回收,可实现锂、镍、钴资源的循环利用,对资源供给形成有效补充,长期参照铅酸电池,锂电池有望打造全生命周期资源循环利用模式,从而解决资源对外依赖度过高问题。

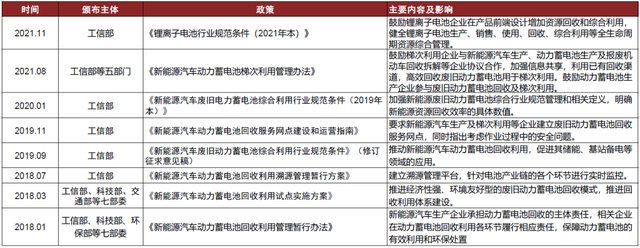

国家已出台系列政策对动力电池回收行业引导和规范。2018年工信部等七部委即联合印发《新能源汽车动力蓄电池回收利用管理暂行办法》,明确汽车生产企业承担动力电池回收的主体责任要求其承担动力电池回收有效利用和环保处理责任。2021年8月工信部等五部门发布《新能源汽车动力蓄电池梯次利用管理办法》,鼓励动力蓄电池生产企业参与废旧动力蓄电池回收及梯次利用。

图表3:锂电池回收相关政策

资料来源:政府官网,中金公司研究部

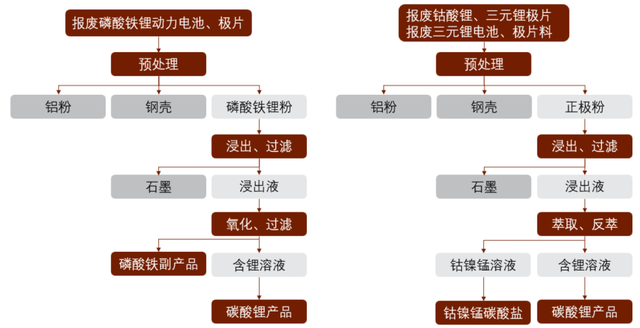

目前国内锂电回收企业主流采用湿法为主工序进行回收。废旧锂电池正极材料的回收通常包括火法、湿法以及火法-湿法联合处理工艺。火法工艺具有处理能力大等优点,但也存在能耗高以及钴、镍与锂等有价元素收率低等缺陷;传统湿法工艺具有有价元素浸出率高等优势,但浸出液中各元素的分离与纯化过程复杂。

图表4:不同类型电池回收工艺

资料来源:公司环评报告,中金公司研究部

锂电回收核心竞争要素:锂收率、加工成本、渠道

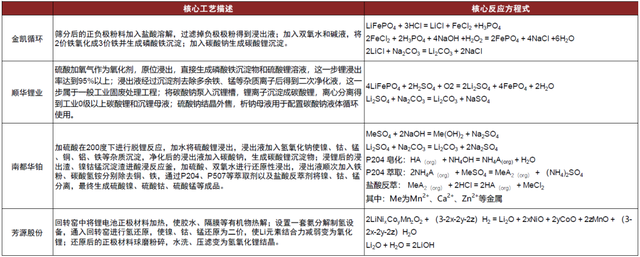

锂电回收锂工艺路线差异较大。各家锂电回收企业提锂工艺路线差异较大,比如磷酸铁锂电池回收工艺流程中,提锂环节对于氧化还原剂、酸碱剂的选择等;比如三元电池回收工艺流程中,锂浸出环节对火法或者湿法的选择、提锂与提镍钴顺序选择、提锂纯化工艺的选择(膜分离、离子交换、沉淀)等。工艺路线的不同也直接导致当前各家锂收率、加工成本差异性较大。

图表5:部分锂电回收企业核心工艺及核心反应方程式简述

资料来源:公司环评报告,中金公司研究部

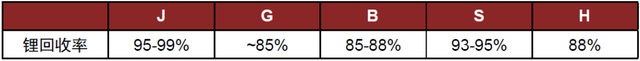

锂回收率差异性较大。电池回收镍、钴工艺已经比较成熟,回收率水平较高,按照发改委发布《电动汽车动力蓄电池回收利用技术政策(2015年版)》要求镍、钴回收率要达到98%以上,企业实际镍、钴收率基本可达标;而另一方面锂的回收工艺仍处于持续迭代过程中,目前企业锂回收率差异较大,根据全国汽车标准化技术委员会发布《车用动力电池回收利用材料回收要求(征求意见稿)》,动力电池锂回收率应不低于85%,但实际企业对三元和铁锂电池的锂回收率分布在80-95%不等。锂的回收率是体现回收企业核心竞争力要素之一,也直接决定了回收企业的盈利能力。

图表6:国内主流电池回收企业锂回收率对比

资料来源:公司公告,中金公司研究部

注:以上字母为公司代号

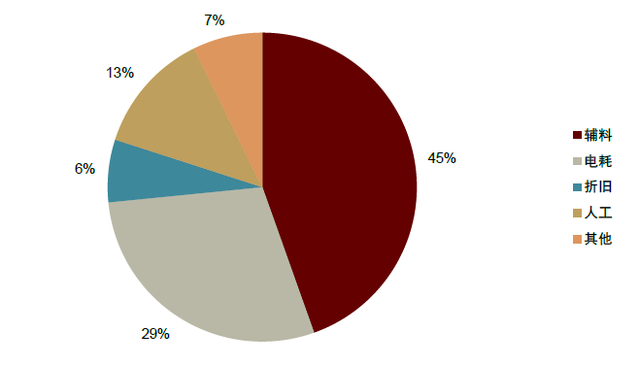

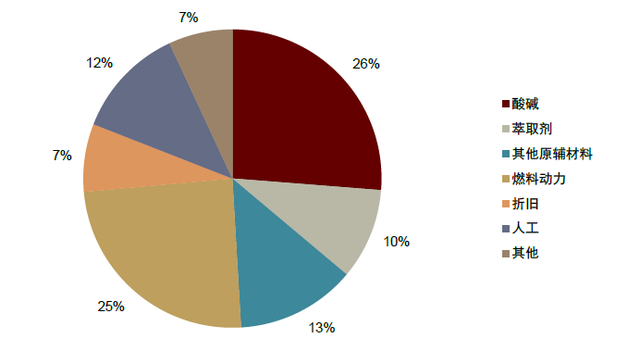

酸碱等辅料消耗决定锂电回收成本。我们基于各公司环评报告及调研访谈对磷酸铁锂电池回收加工进行成本拆分,按照截止2022年3月公开市场酸、碱报价测算,铁锂电池回收辅料、能耗、折旧、人工、其他在加工成本中占比分别达到45%、29%、6%、13%、7%;三元电池回收辅料、能耗、折旧、人工、其他在加工成本中占比分别达到49%、25%、7%、12%、7%。可以看出酸、碱、盐等辅料及能耗构成成本主要成分,对辅料消耗的控制以及能耗成本控制是决定锂电回收企业加工成本的重要因素。

图表7:磷酸铁锂电池回收加工成本拆分

资料来源:公司环评报告,中金公司研究部

图表8:三元锂电池回收加工成本拆分

资料来源:公司环评报告,中金公司研究部

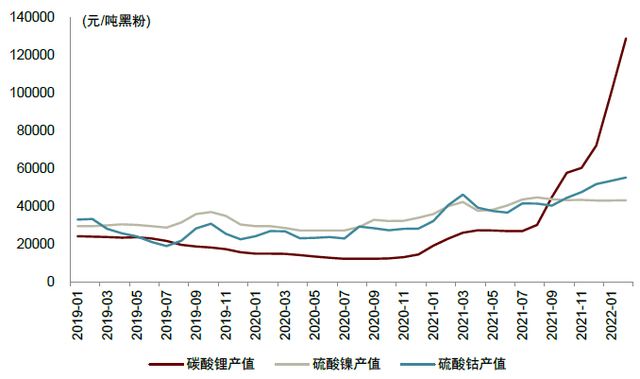

三元电池回收盈利能力高于磷酸铁锂电池。三元锂电池可同时回收镍、钴、 锂三种金属,而磷酸铁锂仅可回收锂金属,所以按单位黑粉测算三元锂电回收价值远大于铁锂;根据我们测算三元、铁锂回收加工成本较为接近,因此在金属折扣系数处于合理区间前提下,三元回收盈利能力大幅高于铁锂回收。2019年以来按单吨黑粉产值比测算,三元回收价值是铁锂回收价值的2.3~7.8倍,当前时点由于锂价的高位,导致两者产值差缩小。我们认为正是三元锂电的回收价值更高,使得其回收产业化进程早于铁锂,目前三元回收已经基本内化为三元前驱体、冶炼企业的内部工序,主流企业如邦普循环、中伟股份、格林美、华友钴业、芳源股份均布局三元锂电回收作为前驱体、正极原料来源之一。

图表9:NCM523电池黑粉回收产成品价值走势

资料来源:公司环评报告,中金公司研究部

图表10:磷酸铁锂电池黑粉回收产成品价值走势

资料来源:公司环评报告,中金公司研究部

图表11:三元黑粉回收与铁锂黑粉回收单吨产值比走势

资料来源:公司环评报告,中金公司研究部

注:仅考虑钴、镍、锂盐作为成品对外销售

磷酸铁锂电池回收经济性开始显现。由于锂电池回收料定价会基于公开市场报价动态调整折扣系数,原则上碳酸锂价格越高折扣系数越高,基于我们的加工成本模型,我们认为当前磷酸铁锂电池回收已经具备经济性和产业化价值,碳酸锂价格在不含税5万元/吨以上时回收加工企业均可保证较好盈利水平。

图表12:磷酸铁锂电池回收经济性敏感性分析

资料来源:公司环评报告,中金公司研究部

注:仅考虑碳酸锂作为成品对外销售

退役电池归属权并不明确,保障回收渠道是企业核心竞争力。目前电池回收的参与方包括回收企业、电池PACK厂、电池材料企业以及整车厂。政策虽明确车企承担电池回收主体责任,但同样鼓励锂电池企业参与电池回收,比如蔚来等造车新势力即选择与宁德时代共建电池资产公司,以实现对电池全生命周期管理。目前看电池归属权并不明确,常见电池回收料来源包括锂电池生产废料、正极生产废料、汽车拆解厂、第三方回收网点、主机厂和电池厂的换电电池等。未来能够获取稳定电池回收料来源将成为电池回收企业核心竞争力。

市场空间:2022年电池回收有望开启千亿级市场

目前电池回收料来源有三种:锂电池产线生产废料(归属于锂电池企业)、正极产线生产废料(归属于正极企业)、退役电池回收(最终归属权尚不明确)。对于前两者,由于部分企业内部有电池回收加工企业(锂电池如宁德时代与邦普循环、正极如华友钴业与华友循环), 这部分生产废料并未流通向外部市场,而部分无废料回收加工能力的企业一般采用委外加工模式,这部分报废料可流向自由市场。对于退役电池,按照动力电池6年使用寿命估算,当前动力电池尚未进入大规模报废期,主要退役电池来自于消费锂电、电动工具等场景。以下对三种场景回收市场空间分别测算:

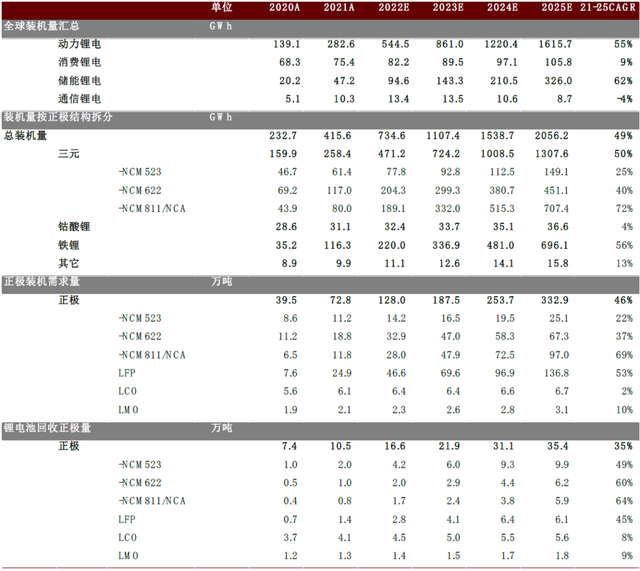

一、21-25年退役电池回收正极量有望达到10.5-35.4万吨,CAGR为35%。我们预计至2025年全球动力、储能、消费、通信四大场景对锂电池装机需求量有望分别达到1615.7 GWh、326.0 GWh、105.8 GWh、8.7GWh,按照正极材料分类三元、铁锂、钴酸锂、其他装机量有望分别达到1307.6 GWh、696.1 GWh、36.6 GWh、15.8GWh.假设锂电池平均使用寿命为6年,据此估算,至2025年退役电池回收正极量三元、铁锂、钴酸锂、其他有望分别达到21.9万吨、6.1万吨、5.6万吨、1.8万吨,CAGR分别为55%、45%、8%、9%。

图表13:全球锂电池退役回收正极材料市场空间测算

资料来源:GGII,CIAPS,中金公司研究部

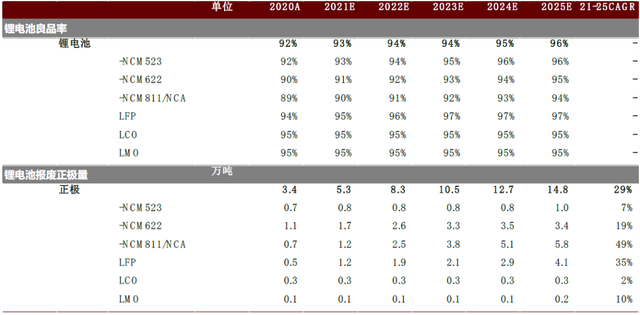

二、21-25年锂电池生产环节废料回收正极量有望达到5.3-14.8万吨,CAGR为29%。我们假设稳态锂电池生产良品率维持在95%-97%区间,21-25年动力电池生产良率稳步提升,并且高镍三元锂电池良率低于行业平均,铁锂、钴酸锂、其他锂电池整体优于行业平均,据此估算,至2025年锂电池生产环节废料回收正极量三元、铁锂、钴酸锂、其他有望分别达到10.2万吨、4.1万吨、0.3万吨、0.2万吨,CAGR分别为29%、35%、2%、10%。

图表14:全球锂电池生产线报废电池回收正极材料市场空间测算

资料来源:GGII,CIAPS,中金公司研究部

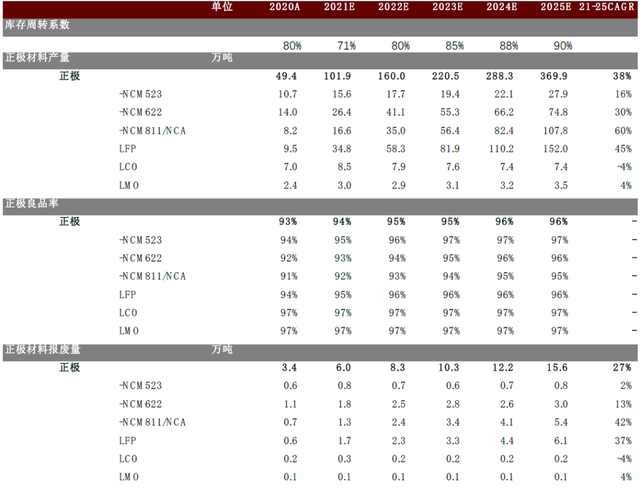

三、21-25年正极生产环节废料回收正极量有望达到6.0-15.6万吨,CAGR为27%。我们假设稳态正极生产良品率维持在95%-97%区间,21-25年正极生产良率稳步提升,高镍三元正极良率低于行业平均,铁锂、钴酸锂、其他正极整体优于行业平均,据此估算,至2025年正极生产环节废料回收正极量三元、铁锂、钴酸锂、其他有望分别达到9.2万吨、6.1万吨、0.2万吨、0.1万吨,CAGR分别为24%、37%、-4%、4%。

图表15:全球正极材料报废回收市场空间测算

资料来源:GGII,CIAPS,中金公司研究部

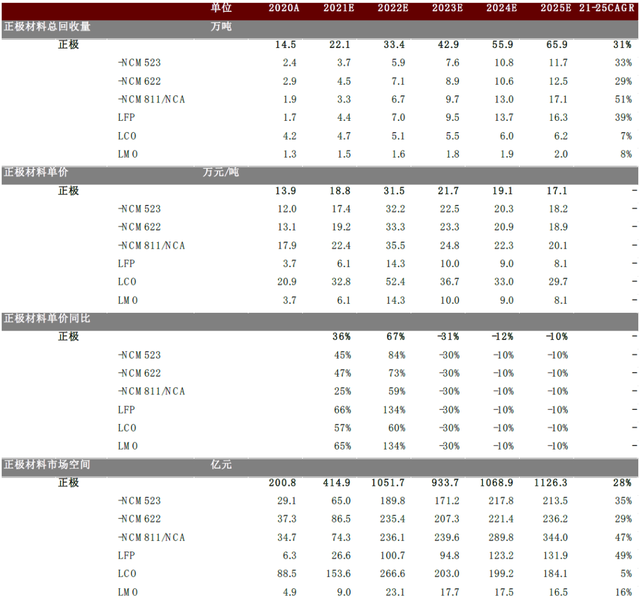

21-25年锂电池回收正极量有望达到22.1-65.9万吨,CAGR为31%,有望维持千亿元市场规模。综合退役电池、锂电池生产废料、正极生产废料三大场景预测,我们预计至2025年锂电池回收正极量三元、铁锂、钴酸锂、其他有望分别达到41.3万吨、16.3万吨、6.2万吨、2.0万吨,CAGR分别为38%、39%、7%、8%。由于当前镍、钴、锂价格均处于历史较高分位,我们估算2022年锂电池回收再造为正极市场空间有望突破千亿元,此后考虑金属价格回落,回收市场呈现量增价减,22-25年有望维持千亿元市场规模量级。

图表16:全球锂电池回收正极材料市场空间测算

资料来源:GGII,CIAPS,万得资讯,中金公司研究部

(责任编辑:子蕊)

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

-

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18 -

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

让“退役”电池变废为宝 我国动力电池回收产业加速发展

2024-05-20 18:58 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

动力电池回收市场持续升温

2024-05-15 11:59 -

动力电池回收现“冰火两重天”,行业洗牌下产业链一体化成新趋势

2024-05-14 12:18

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号