锂矿/动力电池争夺战 2022内斗戏码频演?

时间:2022-02-19 13:54来源:皆电 作者:周师兄

点击:

次

进入2022年,比亚迪率先官宣上调旗下部分新能源车官方指导价,幅度从1000到7000元不等;紧随其后的上汽通用五菱、极氪和哪吒也宣布上调部分新能源车价格。蔚来、小鹏、一汽-大众则推出限时保价,而特斯拉早在2021年最后一天就宣布了Model 3/Y售价上涨,涨价幅度更是达到1-2万元不等,且Model Y不再享受国家新能源补贴。

新能源车涨价或许将会是2022年席卷全行业的一个现象,在新能源车市场还处于培育期以及车企间竞争越趋白热化的阶段,涨价明显会削弱竞争力,可即便如此涨价也是势在必行。

从涨价的契机来看恰好是新一年的补贴退坡,实际上补贴退坡是其次,芯片价格、动力电池原材料的疯涨才是主因。

“春江水暖”股市先知

在过去的2021年里,新能源汽车板块涨势如虹,龙头股宁德时代经历多年持续上涨后在2021年12月3日股价达到顶峰692元/股,总市值超过了1.6万亿。

但随后宁德时代股价出现持续回调,这个回调在2022年开市之后依然在延续。即便宁德时代发布了2021年年度业绩预告净利润140-165亿元,增长幅度1.51倍至1.96倍也无济于事。

2022年2月16日,宁德时代收报527元,市值滑落至1.25万亿,整体下调幅度超过20%。

宁德时代的回调并非孤例,整个新能源汽车赛道在进入2022年后都出现了回调,涵盖全链条的上中下游企业,包括A股的赣锋锂业等三大锂业、比亚迪以及在美国上市的新势力蔚来、小鹏和理想。即便是行业第一的特斯拉在公布史上最好财报的第二天也暴跌12%。

在业绩纷纷增长利好的情况下,股价反而暴跌,从根本原因来看资本市场将新能源汽车未来几年甚至十几年的预期提前转化为现在的泡沫,回调是必然。

另一方面,锂电池原材料供不应求,已经给动力电池的生产带来了巨大挑战,进而卡住了新能源汽车产业的脖子。

锂矿争夺越发激烈

2021年锂矿资源的价格一路狂飙,年初时电池级碳酸锂价格为5万元/吨,12月时已突破至27万元/吨,到2022年开年直接一周一价飙至33万元/吨,涨价幅度已经达到令人乍舌的400%。

不仅是电池级碳酸锂,锂辉石、磷酸铁锂和三元材料四种原材料的价格也较年初分别上涨了355%、156%和91%。

原材料的上涨让上中下游企业同时承压,2022年对于新能源汽车行业来说,锂矿资源的争夺会趋于激烈。

毕竟拥有独立锂矿开采权,不仅能缓解锂矿价格高涨带来的成本压力,还能加强对产业链资源的控制,保证整个供应链体系的稳定。

目前国内锂资源约80%贮藏在盐湖,20%锂资源以矿石形式存在,而盐湖提锂技术难度大,产出的品质效果、效率也比不上锂矿石,出海“扫矿”成为国内企业的首选,进口锂资源占国内消耗量的70%。

从公开渠道来看,赣锋锂业目前已经收购了国际锂业爱尔兰公司、美洲锂业等近20家公司的股权。天齐锂业也从2014年开始布局,先后收购了全球最大固体锂辉石矿泰利森、智利锂矿巨头智利化工矿业公司等公司股份。华友钴业以4.22亿美元(约合人民币26.90亿元)的价格收购了前景锂矿公司、亿纬锂能拟参与竞拍兴华锂盐35.2857%股权,挂牌价格为1.44亿元。

作为中间链条的企业,宁德时代也在全球寻找锂矿资源,其入股了加拿大矿产巨头NeoLithium、澳大利亚矿企AVZ等公司,充足的资本也收购了不少锂矿。

比亚迪也同样出海“扫矿”,最近就宣布了其成功中标智利矿业部的锂矿开采合同,总共8万吨金属锂产量配额。

出海“扫矿”也没啥,抢矿戏码的上演才让大家真真切切的感受到锂资源的紧张。2021年11月,宁德时代和赣锋锂业同时想收购加拿大一家锂业公司千禧锂业,最终加拿大锂业公司美洲锂业以4亿美元收购千禧锂业所有流通股(初始报价为3亿美元左右),而美洲锂业的大股东正是赣锋锂业。抢矿的戏码并不是第一次,这样的场景在去年澳大利亚同样上演,只不过赢家是宁德时代。

毫无疑问,2022年锂矿争夺只会越来越激烈。

动力电池格局将群雄并起

相比锂矿的争夺,动力电池供应商之间的竞争压力同样不小,连续夺得5年出货量第一的宁德时代已经要面对诸多挑战。

1月27日,LG化学旗下子公司LG新能源正式登陆韩国证券交易所,其上市也成为了韩国资本市场有史以来最大的一次IPO。LG新能源上市后,其市值也达到了6000亿人民币,一举成为韩国第三大上市公司。

LG新能源一直是宁德时代最强劲的对手,特别是在2020年开始打入特斯拉供应链拿下了来自上海超级工厂的巨额订单后,其势头变得更加凶猛,曾一度超越宁德时代登顶第一。LG新能源CEO权英寿甚至放言,将在全球市场份额超过宁德时代。

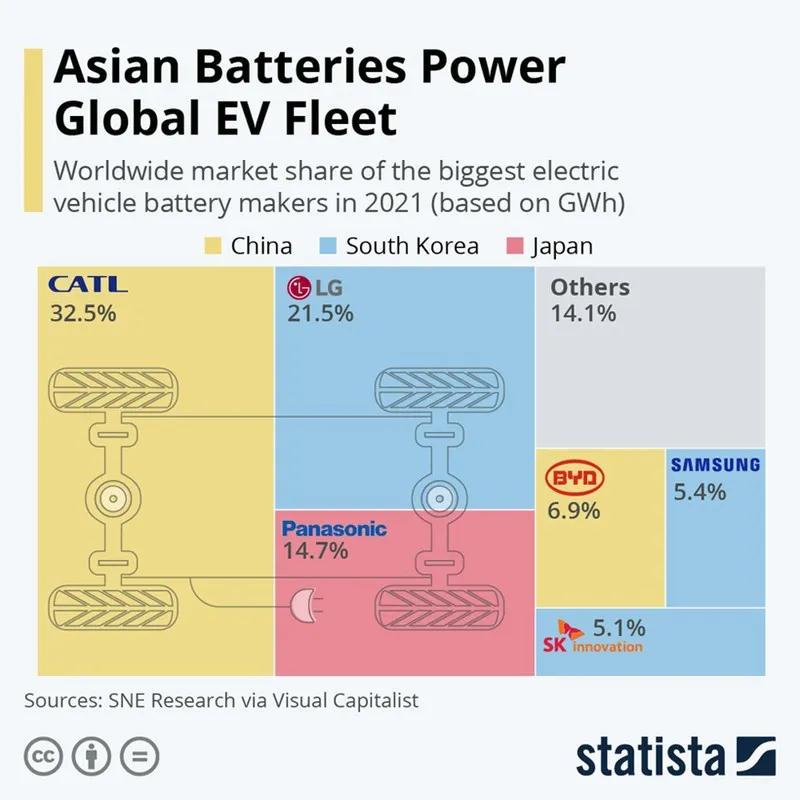

根据韩国市场研究机构SNE Research公布的数据显示,2021年宁德时代以近1/3的市场份额遥遥领先,而LG新能源的市场份额为21.5%,虽然二者在市场份额上存在着不小的差距,但是从订单态势来看,LG来势汹汹。

LG新能源的优势在于坐拥众多欧美客户,其向德国大众、美国特斯拉、德国奥迪、雷诺-日产-三菱汽车联盟等供货,手上积压了大量订单,据悉合同本身均以10年为单位的长期协议。

产能规划上,LG新能源规划到2025年动力电池产能将达到430GWh,其中美国的产能为155GWh、欧洲为 145GWh、其他130GWh产能。

外有追兵内有危机,偏重国内市场份额的宁德时代已经要面临国内车企的“逃离”。

2021年我国新能源汽车全年销量达到352万辆,同比增长1.6倍,动力电池全年装机量跃升至154GWh,同比增长142%。而在这其中宁德时代全年装机量达到80GWh,约占52%的市场份额,在动力电池企业中已遥遥领先。

正是这种一家独大的格局,让主机厂也感到了危机,因为单一供应商既不安全也不符合车企利益,而且宁德时代还在不断延伸其产业链。

基于此,车企们要扶持第二供应商也就理所当然了,从去年开始小鹏汽车在其电池供应商中引入了中创新航,广汽新能源则直接全部采用中创新航的动力电池。

除了小鹏和广汽新能源,如今中创新航已经成为了长安新能源、上汽通用五菱、广汽丰田、广汽本田和吉利等主机厂的供应商。

另外,宝马签约亿纬锂能,蔚来同卫蓝新能源达成了合作关系,据传特斯拉、蔚来、大众似乎也都搭上了比亚迪,将采用刀片电池。

如果说车企“逃离宁德时代”是巨大危机,那么车企自造电池则是另一大隐忧。如同燃油车时代,国内主机厂早期研发能力薄弱,发动机、变速箱等基本依靠采购,这种采购自然无法将利润掌握在自己手中,还要受制于人。

从新能源汽车的产业链来看,动力电池占新能源汽车整车成本的40%-50%,而正极材料占动力电池成本的30%-45%,而锂电池原材料价格一路飙升,导致动力电池厂商只能将成本向下转移给新能源汽车厂商,而新能源汽车厂商一来需要面对上游供应链的成本压力,二来又面临竞争对手价格竞争,因此长远来看车企自研自建动力电池产业链是必然的。

如今已经有多家车企渗透进动力电池产业,最让大家熟知的就是长城汽车,旗下的蜂巢能源独立后不断推出新电池技术包括无钴电池和果冻电池,在建产能方面也达到了297GWh,到2025年蜂巢能源的产能将达到600GWh。

同样,广汽集团也孵化了自己的电池企业,巨湾技研研发了超快充电池并已经实现量产。产能方面,巨湾技研在南沙已经建立PACK生产线,采用半自动化生产方式,年产能4-5Gwh,可满足大约5万辆电动汽车的电池包供应。

据悉巨湾技研还将在广州铺开兴建约500多亩电芯生产基地的工作,预计一期工程在2022年年底至2023年年初完成建设并全面投产,产能将达8GWh,对应年产约12万辆车的供应。

2022只涨不降?

进入2022年,新能源汽车的销量势头依旧保持强劲,1月销量达到41.2万辆,其中纯电动车销量达33.3万辆,新能源汽车渗透率突破10%,已经进入市场需求驱动。

有机构预测,2022年国内新能源车销量将突破500万辆,这样的增长也是出乎意料的。要知道此前对2021年新能源车全年销量预测只有200万辆,实际需求却达到了340万辆。

显然,现在的新能源车有点需求大于供给了,与此对应的是对动力电池产能也面临巨大的缺口,因此扩大产能成为了众多电池供应商的首要任务。

根据行业预测,到2025年全球动力电池需求将超过1500GWh,然而国内厂商的产能规划已经远超这个数据,按照公开公布的数据宁德时代产能规划预计在600GWh,中创新航要达500GWh,比亚迪达到430GWh,国轩高科表示达到300GWh,蜂巢能源为297GWh,亿纬锂能预计达到200GWh。

从产能不足到产能过剩,到那时或许电池厂商又会迎来一波洗牌。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号