动力电池回收——欧洲的经验

时间:2021-01-12 09:06来源:汽车人杂志 作者:黄耀鹏

点击:

次

全球动力电池回收最完整的产业链在欧洲,准确地说,是欧盟国家。在环保诉求上,欧盟一改政治议题议而不决、莫衷一是的松散状态,达成共识的高度,超越了国家界限:只要是动力电池回收的法案、项目,通常都一路绿灯。

这与特斯拉柏林项目启动3年来,低地森林状态依旧,形成鲜明对比。不得不承认,在欧盟范围内,环保理想大多数时候都能站到市场的上风。

不过,欧盟动力电池回收体系有效,真正的驱动力,仍是回收能赚到钱。进入良性循环后,有财富效应不奇怪,但如何建立“良性循环”,值得探究一番。

回收筛选再利用

在电动车和混动车进入市场的初期,欧盟就做了法律准备。废弃物框架指令(2008/98/EC)和电池回收指令(2006/66/EC),是欧盟各国电池回收立法依据。对于责任主体,欧盟与中国不同,欧盟要求电池生产链上的所有环节,包括生产商、销售商、回收商和消费者,都对回收负有义务。

回收链条的终点是回收商,其他人的义务是将电池送到回收商手里。而链条的起点是消费者,通过“押金”制度,促使消费者主动上交废旧电池。电池生产商则依据在政府登记的目录,承担主要回收责任,这与主机厂商牵头负责制,有很大不同。

其中德国的做法比较典型。在德国,已经建立了一家名为GRS的基金会,由电池制造商和电子电器制造商协会联合成立。该基金会自2010年起开始回收工业电池,车用电池随后也被涵盖进来。

利用回收电池,先筛选一番,再做梯次利用,是各国都能想到的做法。2015年,博世、宝马和瓦滕福公司开展了合作项目,利用退役电池,在柏林建造2MWh大型光伏电站储能系统,由瓦滕福负责运营。

不过,随后欧盟的光伏产业遭遇中企攻势凌厉的竞争,虽然欧盟针对中国光伏面板发起若干次双反调查,但因为德国企业在光伏上游产业链的位置,“双反”没有起到预期的效果。光伏储能项目后来很少见到,就是因为成本高昂,不再有利可图。

电池回收有新机遇

不过,掌握金属回收冶炼关键技术的欧洲企业,从废旧电池中获得了可观利润。甚至为了争抢废旧电池来源形成价格“托拉斯”,2017年的时候,因触及欧盟反垄断法,被欧委会处以罚款。

进行收购和卖出而密谋价格的三家企业是英国艾克拜特(Eco-Bat)公司,法国的雷克莱克斯(Recylex)公司,及比利时的钱皮恩(Campine)公司,而美国的江森自控同样参与密谋,但因抢先当了“污点证人”,被免于处罚。

这三家公司被罚款800万-3300万欧元。其中雷克莱克斯和钱皮恩都是著名的铅、镍、锌、锂冶炼商。这些企业让欧盟有信心保证,99%的动力电池都会被回收。

有挨打的,也有因为和欧盟合作吃肉的。2020年1月起,埃赫曼、巴斯夫和苏伊士集团与欧盟合作,共同出资470万欧元,创建电动汽车锂离子电池回收项目,名为ReLieVe。

这几家化学巨头,宣称发明了新的闭环工艺,能以合理成本回收锂电池中的金属(石墨太便宜了,直接丢弃),并在欧洲生产新电池。

其中,苏伊士负责收集和拆卸报废电池,埃赫曼负责开发回收工艺,巴斯夫则负责锂离子电池正极材料的制造。此外,合作方还有巴黎高科和挪威科技大学两家高校参与。

苏伊士COO吉恩·马克·布尔西耶(Jean Marc Boursier)预测称,2027年欧洲将回收5万吨电池,到2035年这个数字将再加上一个零。

不过,雷克莱克斯旗下位于德国的铅厂维斯麦特(Weser-Metall),在2020年夏天破产,给金属冶炼业蒙上了一层阴影。这是欧洲第三大铅冶炼厂,也是第二大铅回收厂。由于金属需求锐减,该厂在2020年3月就已经停产。疫情影响不是最重要的,雷克莱克斯旗下的哈尔兹麦特铅锌厂也在走破产程序。

雷克莱克斯亟须整合旗下工厂,将工厂的业务方向调整到与动力电池原料和回收体系上来。铅厂和铅锌厂的业务,显然与此无关。电池回收业给这些老牌金属冶炼公司,带来的是新机遇。如果没有电动车崛起,它们中的一些公司可能难以摆脱破产命运。由于生产成本和环保压力,令这些公司难以对抗亚洲和北美的生产商。

但是,即便在它们破产的时候,其环保生产技术仍然大体上是领先的。如果电池回收能让它们活下去,代价也必将是转型成为电池生产-回收体系的某个环节。看上去,金属冶炼商乐于做出改变。

瑞典北伏春风得意

和老牌金属冶炼公司的痛苦转型相比,电池创业公司不但没有历史包袱,还赢得了大笔投资和雪片一般的订单,还有政策绿灯和来自布鲁塞尔的政治支持,可谓春风得意。

其中的佼佼者,莫过于瑞典创业公司北伏(Northvolt)。这家3年前成立时只有20名员工的小公司,如今拥有价值900亿美元的电池订单。大多数在欧洲转型生产电动车的主机厂,都成了其客户。

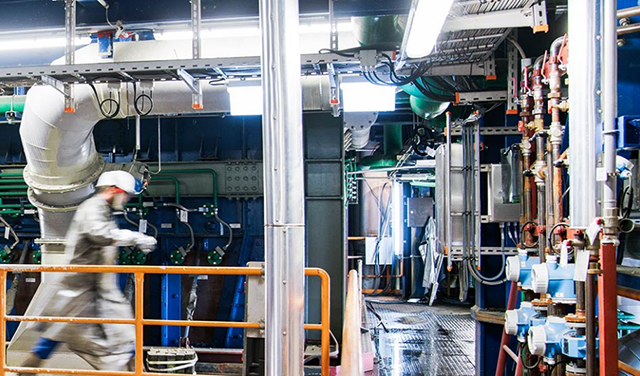

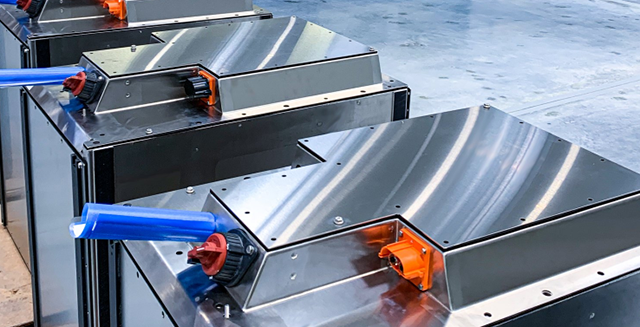

北伏和自己的投资人之一——Hydro铝业公司合资成立Hydro Volt公司,该公司专门在挪威电动汽车市场回收电池中的铝材,不过运营在2021年才开始。其他电池金属则由北伏在瑞典的工厂负责回收。锂的回收工厂则在2022年才能建立。另外,2020年底在瑞典北部谢莱夫特奥市,北伏电池超级工厂启动了电池回收工厂试点。

2019年挪威电动车市场占比34.2%,全球最高。未来5年内,每年都将有数万辆电动车需要回收电池。到2030年,北伏计划50%的新电池原料来自回收电池。北伏已经为回收体系建立投入了大笔资金,显然是认真的。北伏在履行电池回收义务的同时,还可以破除对欧盟以外电池原料供应商的依赖。

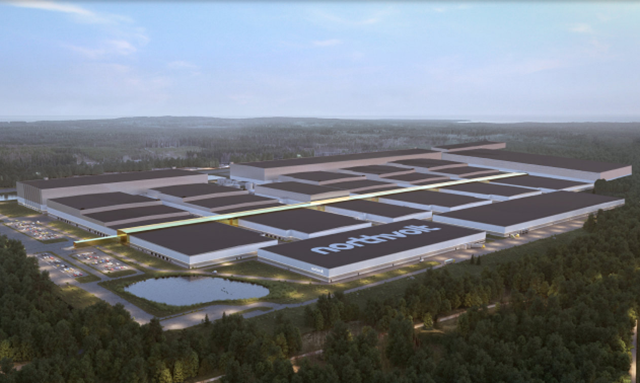

北伏的电池超级工厂首期规划产能16GWh,预计2021年开始投产,在2022年达成产能规划;远期规划32GWh,没有设置达成时间。

如此算来,北伏的回收体系,与电池生产几乎同步建立起来。电池的“封闭生命周期循环”,将压低北伏的生产成本,以对抗规模更大的亚洲生产商。后者尚未建立起回收体系。这一部分的未来隐含成本,预计将拖累中日韩生产商。

北伏还与宝马、比利时优美科(Umicore)在德国联合创建电池回收企业,但这家企业尚未有更多信息透露出来。

从欧委会到德国、法国主机厂商,都认定北伏是解决欧盟对亚洲电池依赖的钥匙,对其大力扶持。如今北伏成为电池生产-回收体系最活跃的公司,就是因为坐拥大量资金和政策支持。

2020年10月份,欧委会副主席谢夫乔维奇表示,欧委会将规制电池行业,并将其纳入电池指令审查,使欧洲电池达到全球“最高绿色标准”。这意味着欧盟在电池生产回收法规上的重大升级。

尚未出台的新法规,将涵盖从原料采购到二次使用等电池寿命全价值链,涵盖“性能标准”,逐步淘汰欧洲单一市场上“不利于环保和能源利用”的电池。这是欧盟利用技术壁垒,限制外国电池供应商的新手段。

而北伏则从工厂设计、供应-回收链部署开始,就适应预期的新法规。欧盟正在建立对自家人有利的游戏规则。整个欧洲汽车企业,都行动起来,共建电池产业闭环。欧盟要求成员国政府,支持对有“欧洲共同利益的重大项目”,放宽国家援助审查,目前已为此提供了数十亿美元资金。

这一切有关环保,也有关商业竞争。不如此,就无法对抗在价格和先发规模上占据优势的中日韩生产商。欧盟还在研究碳关税,以此作为限制电池进口的工具。

在车用动力电池面临大规模回收之前,欧洲的电池回收业一直小打小闹,还比不上偏爱混动的北美和日本市场。但当欧洲人集中建立起完整的电池生命周期循环链之后,就将跃上电池后处理产业的王者地位。

如果打算在欧洲与欧洲电池企业竞争,就必须也打造类似的链条,但是亚洲生产商可能得不到北伏那种“要风得风”的好运气。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12 -

超3000万钠电池订单签了!2024年十大钠电订单,最大赢家是它!

2024-05-30 11:23 -

起大早赶晚集,欧洲动力电池产业何时崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

成立不到4年融资37亿欧元,欧洲电池独角兽和宁德时代抢客户

2024-06-04 09:49 -

氢能源为经济社会发展注入强劲动力

2024-06-04 09:19 -

彭博新能源财经报告:锂离子电池储能势将面对来自新型长时储能的竞争

2024-06-03 10:31 -

低空经济“起飞”,电池厂要讲“新故事”

2024-06-03 09:48 -

氢能加速跑!2040年我国燃料电池车辆渗透率有望达到50%

2024-06-03 09:16 -

前4月湖北出口锂离子蓄电池增长加快:企业发货周期平均缩短1天

2024-05-31 18:56 -

日本电池战略:拽着液态 提着全固态

2024-05-31 11:55 -

小商小贩多手倒卖,“退休”电动自行车电池去向成谜

2024-05-30 20:12

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号