2021年9月新能源锂电池材料产量解析

时间:2021-10-15 15:06来源:隆众资讯 作者:综合报道

点击:

次

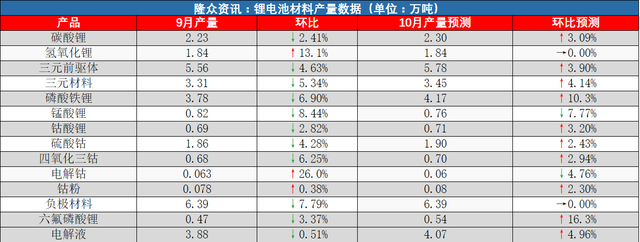

2021年9月中国主要的碳酸锂生产企业合计产量为2.231万吨,环比减少2.41%。

本月主流企业维持稳定生产,江苏产线产量稍有影响,盐湖产量环比有所下滑,增加一家企业样本。

2021年10月中国碳酸锂预估产量2.3万吨,环比增加3.09%。预计江苏10月份生产暂无影响,产量或将有所回升。

氢氧化锂:

2021年9月中国主要生产厂家氢氧化锂产量为1.837万吨,环比增加13.05%。

本月主流企业生产稳定,大厂产量有所上调,广西天源生产加大力度。

2021年10月中国氢氧化锂预估产量1.837万吨,环比持稳,氢氧化锂企业运行平稳,暂无新增产能,产量或将维持稳定生产状态。

三元前驱体:

2021年9月中国三元前驱体产量5.56万吨,环比减少4.63%。

月内产量增量明显的企业为中伟、格林美等。中伟产能加速爬坡,但9月底整体产量增长有限。月内有减量的企业主要为邦普、华友、佳纳。9月中下旬,部分三元前驱体企业生产受限30-50%不等,个别生产严重受阻,因此9月三元前驱体产量有所减少。

2021年10月中国三元前驱体预估产量5.78万吨,环比增加3.9%,同比增加60.62%。三元前驱体企业产能利用率逐渐恢复,部分三元前驱体企业表示10月产量将有突破。

三元材料:

2021年9月中国三元材料产量3.31万吨,环比减少5.34%。

月内有减量的企业主要为长远锂科、美都海创、金富力等,各省份三元材料企业生产产能受阻影响不一,月内有增量的企业主要为容百,因该企业月内生产未受影响,且湖北厂区产能利用率逐渐抬升。

2021年10月中国三元材料预估产量3.45万吨,环比增加4.14%,同比增加47.75%。国庆节后,各省份三元材料企业预计随着产能利用率恢复,10月三元材料产量将稳步回升。

磷酸铁锂:

2021年9月中国磷酸铁锂产量在3.78万吨,环比减少6.90%。

9月份湖南、广西、广东、江苏等地区磷酸铁锂产能有所影响,使9月份磷酸铁锂产量下滑;二梯队企业由于原料碳酸锂采货困难等原因,产能利用率降低;

目前下游市场需求表现强劲,预计磷酸铁锂企业恢复正常生产。预计2021年10月份产量在4.17万吨,环比增加10.32%。

锰酸锂:

2021年9月中国锰酸锂产量为0.82万吨,环比减少8.44%。

9月份受下游数码市场需求清淡、原料碳酸锂价格高位等多重影响,多家锰酸锂企业产量继续下降;动力市场方面:由于成本的增加,锰酸锂价格不再有优势,部分订单被磷酸铁锂电池抢占,市场出货减少;

10月份由于原料供应不足及部分企业国庆假期停车等,锰酸锂产量或将继续减少,预计2021年10月份产量在0.76万吨,环比减少7.77%。

钴酸锂:

2021年9月中国钴酸锂产量为0.69万吨,环比减少2.82%。

钴酸锂电池企业需求仍然偏弱,企业采购意愿不足,终端龙头数码企业采购订单有所转弱,进一步打击了企业出货的积极性,叠加9月下旬部分地区限电影响,钴酸锂及下游企业的开工有所下滑,市场散单成交几无,9月钴酸锂整体产量下行,市场需求偏弱运行。

预计10月份钴酸锂开工位于底部持稳阶段,10月份产量0.71万吨,环比增加3.20%。

硫酸钴:

2021年9月中国硫酸钴产量为1.86万吨,环比减少4.28%。

9月市场下游需求稳中偏弱,主流的前驱体生产企业定期招标补库,除此之外市场散单稀缺,中小型企业主动收缩现货以稳定商谈价格,中下游部分企业开工下滑、采购减少,月末钴盐冶炼企业开工率下滑30-50%不等,本月供需两端疲态拖累产品产量。

2021年10月全国硫酸钴产量预计为1.90万吨,环比增加2.43%,中下游企业补库需求逐步增加,市场下游买家担忧价格持续上行增加生产成本,签单积极性增加,预计10月份硫酸钴产量环比转为增长。

四氧化三钴:

2021年9月中国四氧化三钴产量为0.68万吨,环比减少6.25%。

9月终端客户需求仍然偏淡,企业反馈龙头数码电池企业需求有所转弱,产业链上下游的部分企业反馈开工下滑,企业开工率向下调整,四氧化三钴生产出货减少,9月产量较上月出现下滑。

四氧化三钴市场需求受到需求影响偏弱延续,终端客户刚需生产依靠背靠背订单,预计10月份产量在0.70万吨左右,环比上行。

电解钴:

2021年9月中国电解钴产量为630吨,环比增加26.00%。

9月钴市场整体向好,但国内备货积极性一般,市场成交放量不足,需求弱稳运行。此外,国内两家电解钴冶炼厂受影响,开工率下滑。但9月四氧化三钴需求仍然偏淡,下游开工减少,西北地区出于企业盈利考虑,电解钴满产运行,导致9月电解钴产量小幅上升。

2021年10月全国电解钴产量预计600吨,环比减少4.76%。10月电解钴趋势向好,但10月华东冶炼厂停产持续到10月8号,此外,据了解冶炼厂在缓慢复产中,预计10月电解钴产量小幅下滑。

钴粉:

2021年9月中国钴粉产量为782吨,环比增加0.38%。

月初下游市场仍以观望态度为主,需求释放较缓,入市积极性不佳。随着市场低价货源逐渐消耗,部分企业担心后市持续上涨,询盘采购表现尚可,部分企业开工率有所上调。然而,9月底湖南地区限电政策影响,以及江苏某钴粉企业检修,导致全国钴粉产量增量有限,整体开工率趋于稳定。

2021年10月钴粉产量预计800吨,环比上涨2.30%。10月钴市持续向好,国内看涨情绪持续发酵,市场报价区间内走强,但从下游需求端来看,企业询盘接单情况表现一般,多刚需采购为主。然而随着钴价持续上调,终端补库积极性有望提升,预计9月钴粉开工运行平稳,产量稳中有升。

负极材料:

2021年9月中国主流负极企业负极材料产量为6.39万吨左右,环比减少7.79%。

目前负极材料整体产量有所下降,整体负极行业供不应求,石墨化规划进展缓慢,下半年产能释放有限,后期石墨化和负极材料仍然保持涨势。

下半年大规模产能释放有限,供需缺口依然难以缓解,具备一定规模的产能预计明年才能陆续释放。石墨化加工持续紧张,预计10月份产量为6.39,环比持稳为主。

六氟磷酸锂:

2021年9月份中国主流六氟磷酸锂企业产量为4672吨左右,环比减少3.37%。

9月多种因素导致各省份六氟磷酸锂生产企业产能减产程度不一,月内产量爬坡的企业主要是多氟多,主要六氟磷酸锂企业受影响甚微,维持满负荷运行。

2021年10月中国六氟磷酸锂预估产量5435吨,环比增加16.33%。国庆节后六氟磷酸锂企业产能利用率逐渐恢复,以及多氟多1.5万吨达产,10月市场六氟磷酸锂供应缺口寄将希望于天赐材料的新增产能。预计10月产量将稳中上升。

电解液:

2021年9月份中国主要电解液企业产量为3.88万吨左右,环比减少0.51%。

9月份电解液上下游供需均受到影响,上游原料供应紧缺,除头部电解液企业有长协单保障,中小型企业原材料拿货有限,多种因素导致部分电解液生产企业减产程度不一,电解液受影响较小,排产节奏正常。

2021年10月中国主要电解液预估产量4.07万吨,环比增加4.96%。随国庆节后限电管控力度减弱,电解液原材料六氟磷酸锂、VC以及溶剂等企业产能利用率逐渐恢复,预估10月电解液产量将稳步回升。

(责任编辑:Snow)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

锂电池材料构成主要有哪些?锂电池四大主要材料简单介绍

2023-01-20 08:22 -

锂离子电池集流体种类与选择

2021-10-26 12:31 -

锂离子电池铝塑膜详解

2021-10-14 17:59 -

锂离子电池四大关键材料梳理

2021-10-11 18:14 -

2019年10大让锂离子电池性能飙升的新型材料

2019-06-03 17:36 -

名目繁多的新能源动力电池,都有哪些材料?

2019-01-03 13:46 -

电极压实密度对于电解液浸润性的影响

2018-12-13 10:27 -

现阶段我国市场上锂离子电池三元镍钴锰正极材料存在的问题与挑战

2018-11-29 12:07 -

车用锂电池需求带动 电池材料市场暴涨90%

2018-11-29 08:48 -

锂离子电池硅基负极材料粘结剂的研究进展

2018-11-29 00:53

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

锂电池材料构成主要有哪些?锂电池四大主要材料简单介绍

2023-01-20 08:22 -

锂离子电池集流体种类与选择

2021-10-26 12:31 -

锂离子电池铝塑膜详解

2021-10-14 17:59 -

锂离子电池四大关键材料梳理

2021-10-11 18:14 -

2019年10大让锂离子电池性能飙升的新型材料

2019-06-03 17:36 -

名目繁多的新能源动力电池,都有哪些材料?

2019-01-03 13:46 -

电极压实密度对于电解液浸润性的影响

2018-12-13 10:27 -

现阶段我国市场上锂离子电池三元镍钴锰正极材料存在的问题与挑战

2018-11-29 12:07

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号