崔东树:重卡黄金产业链VS新能源车电池,车企自产电池是趋势

时间:2020-07-22 11:34来源:崔东树 作者:崔东树

点击:

次

据媒体报道,大众汽车对于动力电池的需求较大,除了此前与宁德时代达成合作,并成功入股国轩高科后,大众又将万向集团旗下子公司万向一二三,确定为大众集团中国市场动力电池供应商,订单规模在百亿元以上。我觉得大众目前的布局处于类似中国重卡市场的团结布局的初级阶段,部分二线重卡企业采取类似大众的布局。

重卡企业着力打造核心零部件体系的趋势比较明显,形式也很多样。而自产动力总成是车企必然选择,锂电池的车企自产化浪潮即将汹涌而来。

一、重卡的动力总成体系

1、整车自建体系是强者

一汽解放、东风商用车和重汽是典型的自建核心零部件体系模式。一汽和东风经过多年发展,早已建立起健全的核心零部件体系,在保证内部供应的同时,一些有实力的内部零部件企业(如锡柴)还可以配套给其他整车企业。 自从和潍柴分道扬镳,面临发动机断供危险的中国重汽通过投资济南动力,拿下杭发,重组山西大齿集团,以及技术创新、技改措施等一系列运作,在相当短的时间内重新建立起动力供给体系。如今,中国重汽已成为国内为数不多的拥有驾驶室、发动机、变速器、车桥等关键零部件总成全套配套体系的企业。

2、动力总成反控整车

这种模式中的整车企业往往隶属于某一集团,整车企业在体系中没有绝对的主导权,比较典型的就是陕汽,上汽依维柯红岩也可归入此类。 潍柴控股陕汽后,陕汽方面拥有了潍柴、法士特和汉德车桥这样一条黄金产业链。但实际上,在这种集团内供的模式中,陕汽受制于潍柴,整车企业没有足够的主导权,以至于陕汽合资组建了西安康明斯。

3、合资动力总成体系

福田欧曼是典型的到处“借力”型企业,通过不断的结盟,和配套厂签订合资合作协议等方式建立起自己的关键零部件体系。如自2006年和潍柴成立战略联盟后,逐年深化合作。而对作为整车心脏的发动机,福田不打算受制于人。2010年7月,福田与戴姆勒签订“合资经营合同”, 双方按照50:50股权成立中重卡合资公司。合资公司除将生产福田汽车现有的“福田欧曼”中重卡产品,还将生产戴姆勒许可的排放标准和动力更强的重卡发动机。

二、新能源电池也将是重卡线路

1、电池类似发动机

新能源车的电池实际类似于汽车发动机,当时汽车生产规模较小时,很多企业都没有专自己的发动机企业,类似当年的很多SUV皮卡企业实际都是用的东安的发动机或者是沈阳航天三菱的发动机。甚至当年广州本田都没有自己的发动机厂,要用东风本田的发动机厂。目前没有资产发动机的企业压力极其巨大,很多都倒下了,尤其是那些皮卡类SUV企业,。由于发动机占汽车整体成本的20%左右的水平,而电池目前在乘用车上占比是在30%左右的水平。发动机与电池两者都是车企未来在竞争中必须有核心技术的产品。

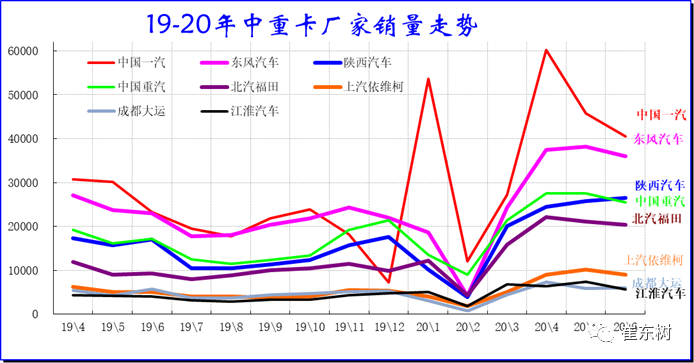

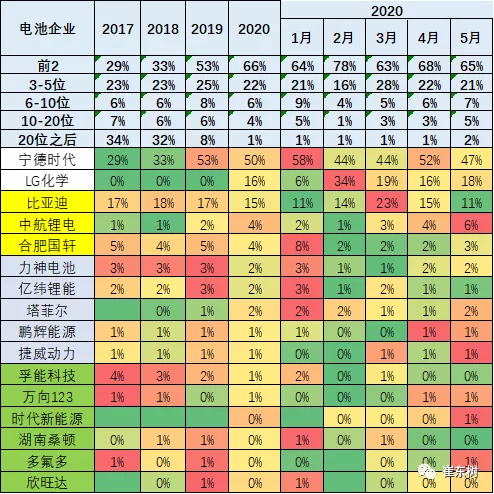

大众汽车对于动力电池的需求较大,除了此前与宁德时代达成合作,并成功入股国轩高科后,大众又将万向集团旗下子公司万向一二三,确定为大众集团中国市场动力电池供应商。这都是大众在初级阶段的产业选择,这点钱投入实际上并不算大。通过这样的多方投入,是大众对电池产业有了深刻的了解,同时有了电池供给的安全保障。在重卡市场,中国一汽、二汽和重汽保持强势优势地位,,这也是因为一汽和二汽都有重卡发动机的核心制造能力。而未来各大企业整车企业作为百万量级的产业规模,必须要自己的动力电池自主生产体系。否则成本无法控制,核心技术无法提升,将陷入很大的灾难。

2、新能源车目前规模小

相对于整车企业的话,电池企业的规模还比较偏小,即使是最大电池企业的销售额也比整车企业销售额要低很多。因此对车企来说并非没有能力去建设自己的电池企业,从而去实现自主一体化的掌握,只是目前时机未到。

新能源乘用车目前市场规模仅有100万水平。数量规模相对较小,对电池的需求也较小,而且整车企业对电池技术把握还不了解,因此目前的配套模式应该是不得已的选择。类似很多小的重卡企业,到处寻找配套资源,与独立发动机企业合作形成联盟的特征。

重卡市场规模总体也在130万台左右,单价40万元,总体体量5000亿的规模,因此不可能有太多的发动机企业存在。现在的电池企业也是类似的情况,总体规模不大,电池用量相对较小,因此采取外采配套模式是目前合理选择。

作为国内最大动力电池制造商宁德时代发布的2019年业绩预告中提到,2019年公司实现营业收入455.46亿元,同比增长53.8%,归母净利润43.56亿元,同比增长28.6%。

这样的利润率,整车企业是很眼红的,等到规模提升后,整车企业必须要自己搞电池。

未来如果新能源乘用车达到300万台的规模,单台15万元就能达到5000亿的规模,那时对方对电池的容量需求也就相对大幅扩大,各类电池企业的经济规模将达到应有水平。类似千万台规模的国际车企,产值应该在万亿人民币,发动机或电池规模应该在2000亿以上,这是4个宁德时代的电池规模。车企必然要自己干的。

3、电池企业也会向下游延伸

目前电池企业相对强势,未来电池企业有向下控制产业链,兼并整车企业实现产业链黄金布局的机会。所以说当时在专用车有沃特玛等这个产业链的联盟合作,但实际上那个属于比较低层次的,以补贴为目标的合作。整车和电池的矛盾关系必然是相互提防。未来电池企业也会类似潍柴动力一样,并购陕汽等核心重卡企业,实现动力总成对整车的有效的控制,找自己电池的需求,确保下游资源的稳定。估计未来电池企业也会投资比较成功的新势力造车企业。

三、国内车企已经行动

1、长城自建电池勇气可嘉

长城汽车(02333)的蜂巢能源。蜂巢能源于2019年底在中国江苏常州启动了其第一家电池工厂,并计划在2020年底之前从每年4千兆瓦扩大到每年12千兆瓦,到2025年,在中国和欧洲的其他几家工厂的年产能将达到100GWh左右。

2、吉利电池领域稳健发展

吉利汽车(00175)在动力电池领域2017年全资收购了LG南京电池工厂,并获得了后者所有生产设备和制造技术知识产权的使用权,LG将协助升级吉利旗下衡远新能源的电池技术,以达到LG的品质标准并已在沃尔沃车型上应用。在2019年6月,吉利汽车还发布公告称附属公司上海华普国润将与LG化学成立合资公司,双方各出资50%,注册资本为1.88亿美元。

3、比亚迪

比亚迪的电池就不用说了,能力和规模超强。

四、欧洲车企必然加入电池自主化产业

国际车企在电池领域实际早有很多的基础研发和小规模生产测试,只是没有开始大规模启动。欧盟为了摆脱对亚洲电池制造商的依赖以及满足欧洲电气化对动力电池持续增长的市场需求,德国等正在斥巨资构建本土动力电池产能。目前仍是外部合作为主。

车企自建电池厂也面临很多问题,首先是很有可能因技术不成熟造成高端产能不足低端产能过剩的情况,另外动力电池研发制造生产周期长,倘若无法形成规模量产,车企则需承担巨额的研发费用。因此整车企业试水和投资电池企业是目前最佳的选择。

车企自建电池厂必然是加速的过程。电池很好造,但技术和产品提升难度大,国内原来有几百家车用锂电池厂,现在倒下很多。未来仍将是技术提升的赛跑。欧洲车企必然加速培育新能源产业链,尤其是在欧美社会的去中国化的供应链暗流中,锂电池产业的格局和竞争掺杂很多因素。

因此国际车企的全面加入,新能源电池产业的竞争会很复杂。总之,新能源产业链的发展,与汽车初始阶段的产业布局相类似,逐步必然形成整车企业主导产业链的正常格局。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

乘联会崔东树:镍价暴涨对汽车销量影响不大,车企电池成本承压

2022-03-09 12:30 -

崔东树:2月新能源车销量达5.08万台 同比增长74.4%

2019-03-10 13:23 -

崔东树:以纯电动汽车带动新能源汽车发展

2018-05-21 12:15 -

崔东树:2017年新能源车产82万增6成 锂电池装车3600万度增3成

2018-01-14 16:00 -

崔东树:逐步压缩地方补贴推动新能源车由大变强

2017-09-25 14:09 -

王兴华:中国工商业分布式光伏迎来“黄金时代”

2017-08-09 14:56

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

乘联会崔东树:镍价暴涨对汽车销量影响不大,车企电池成本承压

2022-03-09 12:30 -

崔东树:2月新能源车销量达5.08万台 同比增长74.4%

2019-03-10 13:23 -

崔东树:以纯电动汽车带动新能源汽车发展

2018-05-21 12:15 -

崔东树:2017年新能源车产82万增6成 锂电池装车3600万度增3成

2018-01-14 16:00 -

崔东树:逐步压缩地方补贴推动新能源车由大变强

2017-09-25 14:09 -

王兴华:中国工商业分布式光伏迎来“黄金时代”

2017-08-09 14:56

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号