碳酸锂专题:供需过剩已成定局,疯狂锂价终将沉寂

时间:2023-12-11 10:11来源:建信期货 作者:综合报道

点击:

次

建信期货 2023-12-11 09:44 发表于上海

研究员:张平 从业资格号:F3015713

碳酸锂期货价在探底8.6万/吨后开始快速反弹,12月7-8日碳酸锂期货连续两天涨停,此前市场一致预期碳酸锂价格将会回到锂云母成本价附近,8万/吨是市场一致预期的阶段性底部,而在期货价格触及这个底部之后部分投机资金离场,同时12月1日广其所开始注册仓单业务,注册仓单量低以及LC2401持仓量远高于市场货源量,交割恐慌令空头集中离场,在此背景下,我们通过分析碳酸锂市场2024年供需、碳酸锂成本以及当前的交割问题,可以发现2024年碳酸锂市场供需过剩已成定局,锂盐市场可能逐级出清,低品位的锂云母企业将最先停产,短期的成本支撑在8万/吨附近,远月合约在无交割忧虑下将继续走基本面逻辑,而LC2401的交割问题比较严重,仅能通过持仓下降来缓解,国内可供交割货源可能不足7万手,其价格走势将由后续仓单量与持仓量比值决定。

一、2024年碳酸锂供需过剩

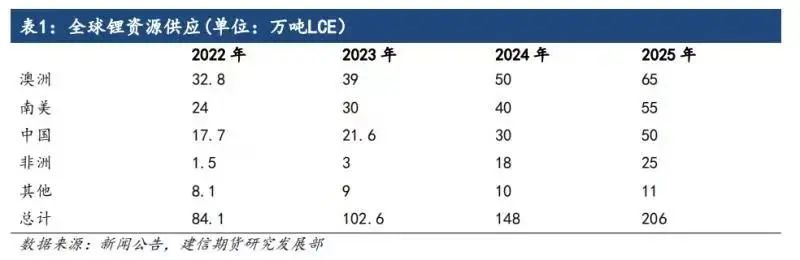

1.1、2024年碳酸锂供应增速达43%

全球锂资源供应主要来自于盐湖提锂、矿石提锂以及回收提锂,盐湖提锂主要来自于南美盐湖以及中国青海盐湖;矿石提锂主要来自于澳洲锂辉石提锂以及中国江西锂云母和四川锂辉石;回收提锂市场刚刚起步,目前产量主要来源中国;2024年在澳洲、南美、中国以及非洲的锂资源供应还将进一步释放,预计全球原生料锂资源供应将达到148万吨,再生料锂资源以过去五年全球锂电池出货量复合增长率计算预计将达到14万吨,整体上预计2024年全球锂资源供应量为162万吨LCE。具体分析如下:

2023年澳洲在产锂矿主要有格林布什矿、沃吉纳矿、P矿、卡特琳矿、马里森矿以及芬尼斯矿,格林布什矿目前正处于产能释放周期,沃吉纳矿计划在2024年产能扩大至75万吨;P矿预计其2024年产能将增加至68万吨;马里森矿在2023年扩产落地后产能扩大至90万吨;2023年在产产能397.3万吨,在2024、2025年分别有凯瑟琳谷项目、芒特霍兰项目投产,叠加在产扩产的产能扩建,预计2024、2025年澳大利亚锂矿产能将分别达到483.4万吨、605.7万吨;预计2023-2025年澳洲锂矿产量分别为39、50、65万吨LCE

南美盐湖项目在2023-2024年迎来集中投产期,目前南美在产盐湖主要分布在智利和阿根廷,智利在产盐湖仅有阿塔卡玛盐湖,Atacama(SQM)扩建工程推迟至2024年底达产;相较于智利盐湖产能大产量集中,阿根廷盐湖相较分散,目前阿根廷在产盐湖4个,Livent的HombreMuerto(Fenix)年底预计完成二期1万吨产能建设;Olaroz盐湖2.5万吨LCE和Cauchari-Olaroz盐湖4万吨LCE均已产出碳酸锂,并将在下半年开始产能爬坡。2023年南美盐湖产能增量13万吨,产量增量6万吨,2024年前期投产产能释放,叠加Atacama(SQM)产能扩产以及紫金3Q盐湖投产,预计2024年产量增量为9.2万吨。

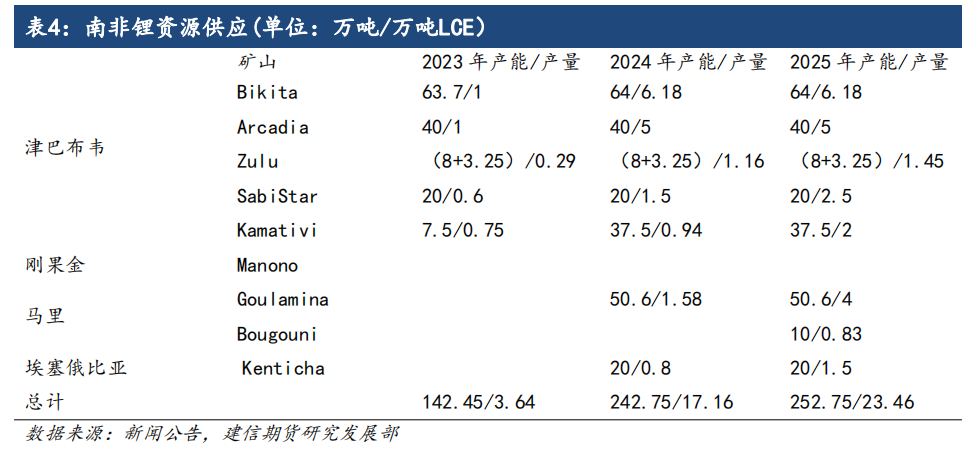

2023年非洲锂矿投产主要集中在津巴布韦,2024-2025年刚果金、马里、埃塞俄比亚还有锂矿山陆续投产,其中刚果金的马诺诺大型锂矿的投产将带动非洲锂矿产能大幅增加。整体上2023年非洲锂矿产量预计将达到3.64万吨LCE,2024-2025年产量预计将分别增加至17.16万吨、23.46万吨;

中国锂矿和盐湖提锂在2023年全线增长,根据SMM统计2023年1-10月盐湖提锂、锂云母提锂、锂辉石提锂分别较上年增加34%、28%、15%至78471、103319、118040实物吨,今明两年主要投产的锂资源项目集中在盐湖和锂云母这两块。盐湖方面,中信国安西台吉乃尔盐湖2万吨电池级碳酸锂项目在2023年4月份全面达产,扎布耶盐湖二期1.2万吨LCE项目预计2024年6月投产,盐湖股份察尔汗盐湖4万吨LCE项目预计2024年底投产;锂云母方面:江西奉新县枧下窝矿区生产规模3300万吨/年与割石里矿区水南段瓷土矿生产规模300万吨/年预计投产时间都将受到锂价下跌而后移;整体上,预计中国2023年锂资源产量为21.6万吨。

从全球回收市场的报废量来看,在动力电池领域中国是全球最大的市场,过去六年中国动力电池出货量占全球比重超七成,因此在在2022年到2026年间,中国市场将引领整个回收市场的增长。一般情况下动力电池使用寿命在5年左右,而全球锂电池出货量规模由2018年的196.3GWh 增长到2022年 957.7GWh,复合增长率约为 37%,由此推算2023年动力电池迎来退役潮。根据SMM统计数据,1-11月中国废旧锂电池回收总量47.4万吨,同比增长72%,EVTank预计2026年我国废旧锂电池回收量将达到231.2万吨,废旧电池回收量在未来有较大增长空间。

1.2、终端需求增速放缓

碳酸锂终端需求主要是集中在新能源车和储能领域,由于2022年中国新能源车需求的快速增长带来了产业链上下游的产能扩张,2023年正极材料厂、电芯厂产能全面过剩,这种过剩状态在2024年还将继续存在,终端领域降本压力将继续向电芯厂和正极厂传导,产业链中游超额利润被压缩,而且中游领域受新能能源车需求放缓压力影响,其产量扩张受限。2024年中国新能源车增速换挡海外市场扩张将接力,预计2024年全球新能源车销量增速将降至30%;储能市场规模虽在政策推动下进入快速扩张,但绝对量仍偏小,2024-2025年储能市场对碳酸锂需求拉动有限。

全球新能源车销售增速放缓:2023年世界新能源汽车走势较稳,今年1-10月新能源乘用车销量达到1120万台,同比增长41%,其中中国1-10月新能源车销售量723万辆,累计同比增速37%,占比世界新能源65%,世界新能源车渗透率总体呈现快速提升趋势,2022年已经达到13%水平,2023年1-10月达到15.4%,其中中国新能源渗透率达到30%,德国达到22%,挪威达到71%,美国仅有9%,日本仅有3%。因此世界新能源发展的不均衡性极为明显。预计2023年全球新能源车销量达1500万辆,较2022年增加近500万辆,新能源车渗透率18%;2024年中国新能源车增速换挡海外市场扩张将接力,预计2024年全球新能源车销量增速将降至30%,产量将达到1950万辆。2023 年1-10 月,中国新能源汽车单车平均电量为47.3kwh ,同比增长 2.6%。尽管2024年PHEV销量增大有可能拉低单车平均带电量,但是同样长续航纯电车型的普及也会抵消一部分,因此可以预测2024年单车平均带电量变化不会太大。按照全球1950万辆新能源车来测算,全球大致需要922GWh动力电池进行装车。

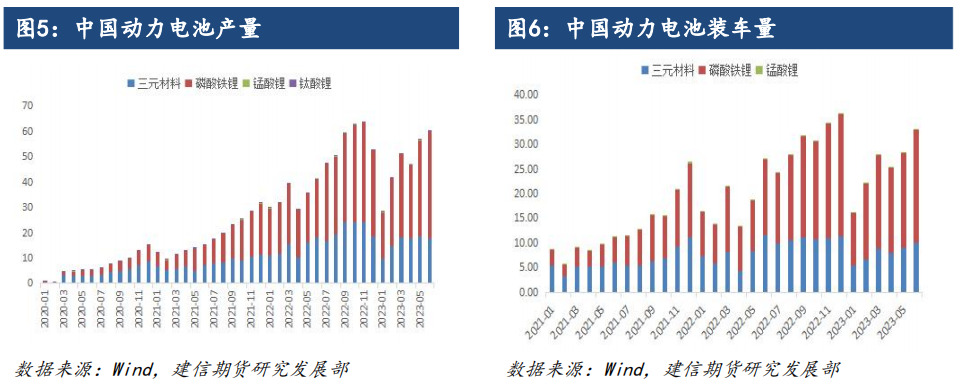

中国动力电池领域产能过剩明显:根据中国汽车动力电池产业创新联盟统计,截止2022年年底,中国动力电池产能为1260Gwh。截止2023年6月底,中国动力电池产能为1860Gwh。从上述数据来看,2023年,我国动力电池的产能快速扩张,直接导致动力电池企业的产能利用率下行。1-10月,我国动力和储能电池合计累计产量为611.0GWh,累计同比增长41.8%。1-10月,我国动力电池累计装车量294.9GWh, 累计同比增长31.5%。其中三元电池累计装车量93.9GWh,占总装车量31.8%,累计同比增长6.7%;磷酸铁锂电池累计装车量200.7GWh,占总装车量68.1%,累计同比增长47.6%。电芯领域库存高企,行业平均库存水平在三个月以上。动力电池领域供过于求的局面在2024年还将继续存在。

政策驱动储能领域进入高速发展期:截至2022年底,全球累计投运电力储能项目累计装机规模237.2GW,新型储能累计装机规模达45.7GW,我国累计投运的电力储能项目累计装机规模59.4GW,新型储能累计装机规模12.7GW;新型储能主要基于电化学储能技术路线,主要是锂电储能;截至2023年9月底,中国已投运电力储能项目累计装机规模75.2GW,同比+50%。新型储能项目累计装机规模25.3GW/53.4GWh,功率和能量规模同比+280%/+267%。今年1-9月我国储能电池累计出货量为157.2GWh,占全球出货量的90%以上;储能电池出货量远高于装机规模,储能电池也面临产能过剩压力。在11月底中国电子信息产业发展研究院集成电路所发布的发布《新型储能产业发展报告(2023年)》中指出新型储能应用市场继续保持高速增长,预计2025年我国的锂电储能累计装机规模达到50GW,2030年达到250GW,以平均储能时长2小时计算,预计2025年中国储能能量规模将达到100GWH,储能市场规模虽进入快速扩张,但绝对量仍偏小,2024-2025年储能市场对碳酸锂需求拉动有限。

正极材料厂产能过剩面临降本压力:根据SMM统计,2023年全球磷酸铁锂产能415.3万吨,其中中国415.3万吨,海外9.5万吨,主要产能都集中在中国,且全球产能较2022年增加200万吨。2023年全球三元材料总产能270万吨,其中中国180万吨,海外90万吨,全球产能较2022年增加近90万吨,主要增量来自于中国。由于2023年正极材料产能大幅扩张,三元材料和磷酸铁锂月度开工率大幅下降,截止11月SMM统计三元材料、磷酸铁锂月度开工率分别为45%、44%,1-11月磷酸铁锂产量同比增加34%至118万吨,1-11月三元材料产量同比下降1.4%至52.5万吨,在今年新能源车内卷加剧,降价贯穿全年,由于三元材料电池在新能源汽车中多以高端乘用车为主,而中低端汽车市场份额均被磷酸铁锂电池抢占,三元材料成本优势不及磷酸铁锂,今年三元材料和磷酸铁锂产量增速出现明显劈叉。正极材料企业面临上游原材料和下游客户的两头挤压,叠加正极材料行业产能过剩严重,正极材料对上下游的话语权很弱,2023年磷酸铁锂和三元材料行业利润均降至盈亏平衡附近,其中,有部分正极材料企业因无法承担原料价格波动的风险,选择走客供路线,赚取固定的加工费用,后续正极材料环节的客供比例预计仍会有一定的上行空间。

二、碳酸锂生产成本分析

碳酸锂不同原料生产成本差异化较大。市场上主要有四种原料来源:锂辉石、盐湖锂、云母锂和回收锂。盐湖提锂成本最低,大概率不会成为碳酸锂的成本支持位;回收提锂由于回收端锂资源计价系数就是与锂价相挂钩,只要控制好购销模式就能规避锂价波动风险;而锂辉石和锂云母的成本则是最有可能成为碳酸锂的成本支撑位,锂云母由于其低品位导致其成本高于锂辉石,而且全球锂云母产能少,主要集中在江西宜春,在行业下行预期中,锂盐市场可能逐级出清,低品位的锂云母企业将最先停产,目前低品位锂云母提锂厂成本大概在8万附近,国轩和宁德尚未投产的锂云母矿由于其成本更高可能不能如期投产。

锂云母提锂主要是在中国开采技术最成熟,永兴材料云母提锂技术是业内最好的,根据2022年永兴年报公布数据显示其碳酸锂单吨成本约为6万元,加上管理费和税费,完全提锂成本在7万/吨左右,公司控股的白市村化山瓷石矿按照目前原矿平均品位来测算是120吨原矿产生1吨碳酸锂;相同品味矿源的江特机电每吨碳酸锂生产成本7万元,加上管理费和税费,完全提锂成本在8万/吨左右;宁德、国轩高科在宜春拿下大量低品味云母锂矿,品味在0.27%左右,低品位云母矿制作成碳酸锂的成本预计在15-20万/吨。

锂辉石提锂主要是关注澳矿和非洲矿成本,国内锂盐制造商基本是进口澳洲锂辉石,澳洲格林布什矿作为目前全球最大的锂辉石矿山,根据 IGO 披露,23Q3锂精矿运营成本 292澳元/吨,在包含特许权使用金后,23Q3锂精矿运营成本 520 澳元/吨,锂辉石加工成本24000元/吨,折算成电池级碳酸锂完全成本为4.33万元/吨,不过从历史成本数据可以看出格林布什矿的运营成本一直保持在200-300澳元/吨,而澳洲锂矿商的特许权使用费为锂精矿价值的5%,随着锂价波动特许权使用金波动大,在21年三季度国内锂价在14万/吨附近,澳矿特许权使用金仅有91澳元/吨,而彼时折算成电池级碳酸锂完全成本仅有3.58万元/吨。考虑到锂价在2024年难以站上14万/吨,预计2024年澳矿完全成本将压缩至4万元/吨下方;非洲锂矿因运费以及刚开始投入成本高于澳矿,以今年投产并运输到国内的Bikita锂精矿来看,其生产成本在500美元/吨,中矿资源表示非洲自有矿山的锂精矿运回国内单吨运输成本200美元左右,以当前人民币汇率折算成碳酸锂成本为8.5万元/吨

三、LC2401交割风险凸显

3.1、国内碳酸锂月度供应量在5.6万吨左右

根据SMM统计,11月国内碳酸锂产量4.31万吨,环比6.6%,同比17.58%,进入12月,近期江西个别几家产能较小的外购锂矿的锂盐企业由于持续亏损、代工量级减少等因素有停产检修情况,其中少部分将于月内恢复生产;而盐湖仍受季节性因素影响维持小幅减量;回收锂盐企业受成本倒挂影响仍持续性减产。预计12月国内碳酸锂4.08万吨,环比-5.37%,考虑到10月和11月智利出口至中国碳酸锂量分别为16791吨和13592吨,将于11月及之后陆续到港,短期国内碳酸锂供应量并不会明显减少,预计12月国内碳酸锂供应量将达到5.6万吨左右。

3.2、持仓仓单比成为LC2401的走势的关键指标

LC2401合约最后交易日是2024年1月15日,碳酸锂期货交割业务办理于12月1日正式启动,但12月8日广期所公布仅注册仓单100吨,注册速度低,加上国内能用于制作仓单的货源有限,LC2401交割问题凸显;根据SMM统计,12月初国内碳酸锂社会库存6万吨,虽12月进口和国产碳酸锂量累计约5.6万吨,但其中有一大部分货源已经被下游预定,考虑到广其所对工业级碳酸锂交割要较电池级折价2.5万/吨,当前现货电池级碳酸锂-工业级碳酸锂价差在1.3万/吨,仅当工业级碳酸锂交割价大于现货1.2万/吨时,市场才会将工业级碳酸锂注册成仓单,因此预计当前市场上可用于交割的货源不足7万手;截止12月8日收盘LC2401合约持仓12.7万手,LC01交割风险暴露,当前LC2401合约的交易逻辑主要是交割风险,若注册仓单量持续远远低于2401合约持仓量,多头逼仓的势头可能会进一步加强。但其他月份合约短期由于不存在交割问题,12月8日虽碳酸锂期货合约全线涨停,但SMM碳酸锂现货价继续下跌,碳酸锂供应过剩逻辑仍未改变,其他月份合约将继续走基本面逻辑。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

再探“亚洲锂都”: 涉锂企业停工“猫冬” 供需格局仍待改善

2024-03-25 10:14 -

碳酸锂延续供给过剩格局,矿端将迎来产能出清?

2024-02-19 09:58 -

广期所碳酸锂期货首次交割顺利完成

2024-01-22 18:00 -

碳酸锂价格触底行情蓄势待发,锂电池产业链有望成为跨年“先锋”

2023-12-25 11:12 -

跌跌不休的碳酸锂,带“崩”整个锂电产业链

2023-12-19 23:22 -

碳酸锂价格跌破10万大关,产业链上下祸福相依

2023-12-05 08:38 -

氢能源行业专题报告:绿氢消纳及驱动力探讨

2023-10-20 08:54 -

国内电池级碳酸锂价格止跌回升

2023-10-12 17:27 -

供过于求下碳酸锂跌跌不休 业内人士称周期底或将于2025年到来

2023-09-21 17:38 -

电池级碳酸锂价格还会继续回落?

2023-09-15 21:55

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

再探“亚洲锂都”: 涉锂企业停工“猫冬” 供需格局仍待改善

2024-03-25 10:14 -

碳酸锂延续供给过剩格局,矿端将迎来产能出清?

2024-02-19 09:58 -

广期所碳酸锂期货首次交割顺利完成

2024-01-22 18:00 -

碳酸锂价格触底行情蓄势待发,锂电池产业链有望成为跨年“先锋”

2023-12-25 11:12 -

跌跌不休的碳酸锂,带“崩”整个锂电产业链

2023-12-19 23:22 -

碳酸锂价格跌破10万大关,产业链上下祸福相依

2023-12-05 08:38 -

氢能源行业专题报告:绿氢消纳及驱动力探讨

2023-10-20 08:54 -

国内电池级碳酸锂价格止跌回升

2023-10-12 17:27

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号