上半年疫情影响钴价下滑 下半年钴盐价格或止跌反弹

时间:2020-07-19 13:36来源:SMM 作者:综合报道

点击:

次

今年年初发生的疫情对全球经济及产业发展都产生了巨大影响,对于钴锂新能源行业来说,市场供需结构同样发生了明显的变化。然而从3月起,中国及欧洲针对新能源汽车行业均出台了乐观政策,这对于“电动化”的未来发展无疑释放了积极的信号。借此,SMM新能源分析团队调研整合中国核心电池材料产量数据,结合价格走势总结趋势特征,对2020年下半年价格走势做出判断预测。

本篇阐述钴行业核心数据结论及预测:

2020年1-6月,中国硫酸钴总产量为1.69万吨金属吨,同比下滑24%,SMM预计2020年下半年硫酸钴产量2.18万吨金属吨,全年同比下滑11.7%。

2020年1-6月,中国氯化钴总产量为1.70万吨金属吨,同比上涨12.3%,SMM预计2020年下半年氯化钴产量2.26万吨金属吨,全年同比上涨12.3%。

2020年1-6月,中国四氧化三钴总产量为2.88万吨实物吨,同比上涨11.7%,SMM预计2020年下半年四氧化三钴产量3.25万吨实物吨,全年同比上涨8.9%。

2020年1-6月,中国三元前驱体总产量为11.4万吨实物吨,同比减少24%。SMM预计2020年下半年三元前驱体产量为13.5万吨实物吨,全年同比下降3.4%。

2020年上半年,SMM金属钴均价25.84万元/吨,同比下滑9.5%;硫酸钴均价4.9万元/吨,同比下滑9.7%;氯化钴均价5.9万元/吨,同比下滑6%;四氧化三钴均价18.7万元/吨,同比下滑7.2%。SMM预计三季度表现为金属钴与钴盐价差缩窄,三季度电池终端需求逐步复苏,钴盐价格或止跌反弹,但海外疫情控制不乐观,预期涨幅空间有限;不排除非洲疫情爆发影响钴原料供应,钴价大幅波动的可能。

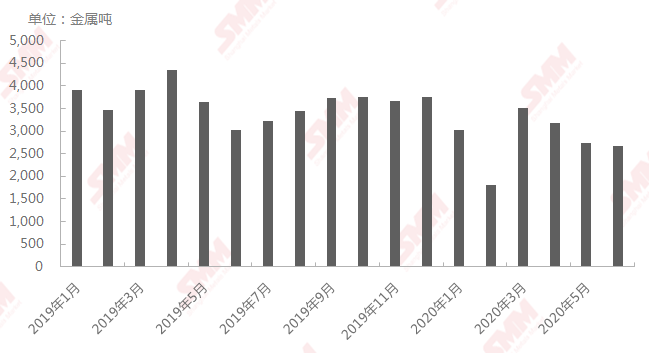

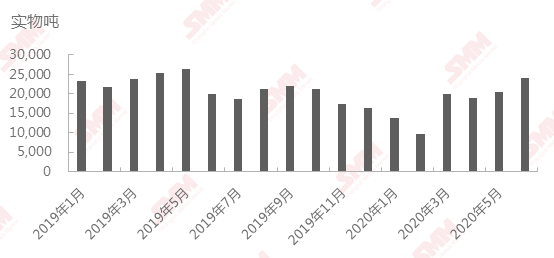

2019年1月至2020年6月中国硫酸钴产量

数据来源:SMM

2020年1-6月,中国硫酸钴总产量为1.69万吨金属吨,同比下滑24%。硫酸钴产量下滑,主因新冠疫情影响,下游三元前驱体及材料需求大幅削减,硫酸钴价格倒挂严重,部分厂商切换产线至氯化钴,或进行技改、维修,硫酸钴供应量减少。2020年2月国内疫情爆发,物流受阻,工人返工隔离,硫酸钴厂商开工率下滑严重。3-4月硫酸钴厂商供应逐步恢复,但价格倒挂,下游需求削减,部分厂商切换产线至氯化钴,硫酸钴产量逐步下调。5-6月非洲疫情严重,影响钴原料进口,部分钴盐厂5-6月开工率下调,产量减少。下半年预计下游动力三元需求逐步恢复,对硫酸钴采购需求增加,硫酸钴排产计划逐步提高,部分硫酸钴厂商新增硫酸钴产能逐步爬坡,下半年硫酸钴供应量增加。SMM预计2020年下半年硫酸钴产量2.18万吨金属吨,全年同比下滑11.7%。

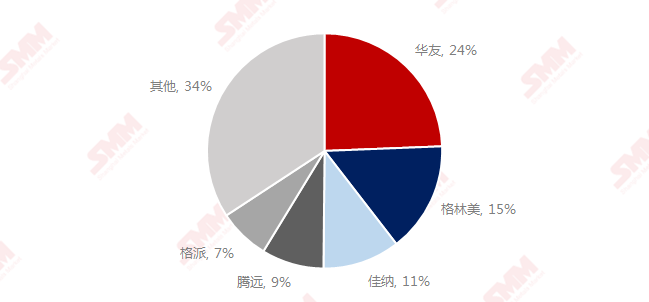

2020年H1中国硫酸钴TOP5生产商市占率

数据来源:SMM

2020年H1中国硫酸钴TOP5生产商市占率66%,较2019年H1 TOP5市占率增加5%,TOP5市场集中度提升。2020年H1硫酸钴TOP5生产商较2019年H1略有变化,腾远、格派市占率提升。

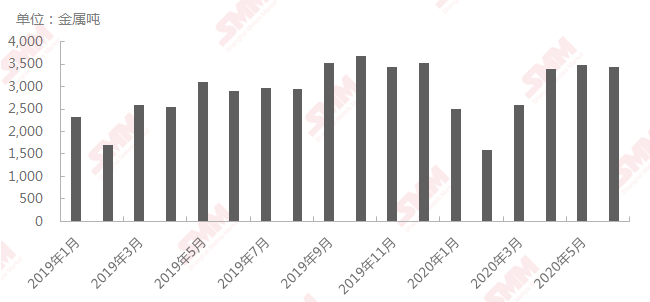

2019年1月至2020年6月中国氯化钴产量

数据来源:SMM

2020年1-6月,中国氯化钴总产量为1.70万吨金属吨,同比上涨12.3%。氯化钴产量增多,疫情影响下数码3C端需求受影响程度较动力三元弱。氯化钴较硫酸钴升水,部分钴盐厂切换产线至氯化钴,氯化钴产量增加。华中某供应商5-6月开始氯化钴开始出结晶产品,供应量增加。华东2家供应商新增产线陆续投产,产量逐步提升。下半年数码3C端需求迎来采购高峰,氯化钴需求进一步增加,叠加新增产能爬坡,氯化钴下半年供应量或进一步增加。SMM预计2020年下半年氯化钴产量2.26万吨金属吨,全年同比上涨12.3%。

2020年H1中国氯化钴TOP5生产商市占率

数据来源:SMM

2020年H1中国氯化钴TOP5生产商市占率61%,较2019年H1 TOP5市占率减少22%,TOP5市场集中度下降。2020年H1氯化钴TOP5生产商较2019年H1略有变化,格林美、新时代中能市占率提升。

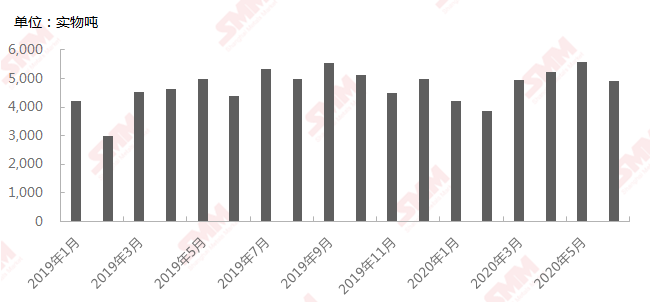

2019年1月至2020年6月中国四氧化三钴产量

数据来源:SMM

2020年1-6月,中国四氧化三钴总产量为2.88万吨实物吨,同比上涨11.7%。四氧化三钴产量增多,疫情影响下数码3C端需求受影响程度较动力三元弱。四氧化三钴供应仅在2月受国内疫情影响,部分工厂工人返工隔离,产量减少,大部分厂家春节未停工,产量受疫情影响较小。3月起叠加需求累积,四氧化三钴需求增加,供应同时增加,5-6月非洲疫情严重,影响钴原料进口,钴原料库存紧张,四氧化三钴厂商调低开工率。下半年数码3C端需求迎来采购高峰,四氧化三钴需求进一步增加,供应将同时增加,SMM预计2020年下半年四氧化三钴产量3.25万吨实物吨,全年同比上涨8.9%。

2020年H1中国四氧化三钴TOP5生产商市占率

数据来源:SMM

2020年H1中国四氧化三钴TOP5生产商市占率87%,较2019年H1 TOP5市占率增加6%,TOP5市场集中度提升。2020年H1四氧化三钴TOP5生产商较2019年H1略有变化,中伟、格林美市占率提升。

2019年1月至2020年6月中国三元前驱体产量

数据来源:SMM

2019年1-6月,中国三元前驱体总产量为11.4万吨,同比减少24%,环比2019年下半年减少8.8%。2020年中国三元前驱体产量表现一般,仅有3个月月产量在2万吨以上。1-2月国内疫情爆发,前驱体企业多在浙江、广东等疫情严重地区,复工复产情况较差。3月前驱体企业开工率大幅增加,产量也随之提高,海外出口量也环比上涨明显。二季度受海外疫情影响,三元前驱体出口减量,国内小动力市场需求增加,动力市场逐渐回暖,三元前驱体产量月均超过2万吨。上半年产量过5000企业共有5家,CR10为75.3%。CR5为58.4%。SMM预计下半年中国三元前驱体产量13.5万吨,同比上涨15.3%。

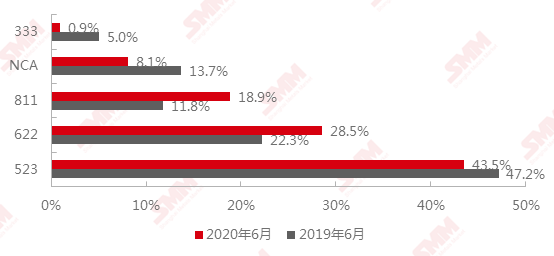

2020年和2019年6月中国三元前驱体产品结构对比

数据来源:SMM

从产量结构上来看,高镍进度较去年同期增强,但今年上半年受疫情影响,下游以降本为主,市场主流仍以5-6系为主,5-6系合计占比仍高达72%。SMM预计下半年高镍三元需求逐步恢复,5系在小动力及动力市场占比仍高,今年部分新车型会配套6系三元电池,6系占比或略有增加。

2020年H1中国三元前驱体TOP5生产商市占率

数据来源:SMM

前驱体Top 5占比58.4%,产业集中度基本不变,2020年大厂仍有扩产计划,如格林美扩产5万吨三元前驱体材料、华友集团旗下华金新能源继续扩产至10万吨、金通储能在年底扩产至5万吨,中伟扩产2.3万吨等。目前中小厂多竞争数码及小动力市场订单,小动力市场需求虽强,但前驱体企业产能过剩,电动两轮车市场对三元电池的品质要求不高,市场竞争激烈,价格继续承压。

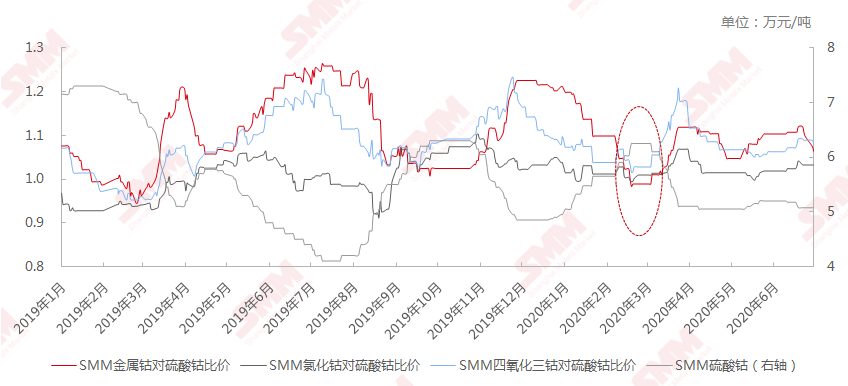

2019年1月今中国钴产品对硫酸钴比价

数据来源:SMM

2020年上半年,SMM金属钴均价25.84万元/吨,同比下滑9.5%;硫酸钴均价4.9万元/吨,同比下滑9.7%;氯化钴均价5.9万元/吨,同比下滑6%;四氧化三钴均价18.7万元/吨,同比下滑7.2%。

由于硫酸钴价格直接代表了钴最受瞩目的新能源终端消费脉搏,SMM选取其作为核心比价因子,将代表其他传统消费端的钴冶炼品对其进行比价,衡量对比钴价波动过程中不同时间段的定价因素。一般来说,金属钴及四氧化三钴对硫酸钴的比价在1-1.1之间波动,氯化钴与硫酸钴价格在1上下波动。

受疫情影响,仅在2月短暂出现其他钴产品对硫酸钴贴水情况,主因2月国内新冠疫情爆发,物流、工人返工受阻,三元前驱体大厂春节未停工,硫酸钴供不应求,价格上涨。但新能源汽车产销量受疫情影响严重,海外疫情陆续3月爆发、严重,三元前驱体出口订单削减,硫酸钴需求持续低迷,价格倒挂,其他钴产品对硫酸钴持续升水。

金属钴方面,欧美疫情影响高温合金、磁性材料等需求大幅削减,金属钴出口订单减少;国内需求小幅恢复,但整体金属钴价格较难起色。

SMM预计三季度表现为金属钴与钴盐价差缩窄,三季度电池终端需求逐步复苏,钴盐价格或止跌反弹,但海外疫情控制不乐观,预期涨幅空间有限;不排除非洲疫情爆发影响钴原料供应,钴价大幅波动的可能。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

新政策打击面广,全链条都受影响,美国电池采购新规冲击中企

2024-01-05 08:33 -

上半年电池企业赚嗨了

2023-10-23 09:02 -

锂价又飞了,电动车的价格也要涨?

2023-06-02 08:10 -

现在,还有车企喊电池贵吗?

2023-05-09 09:13 -

长距离输氢技术获突破或影响氢能产业发展走势

2023-04-20 09:46 -

电池级碳酸锂价格再次站上历史高位 上下游产业链影响几何?

2022-09-16 11:17 -

上半年融资金额同比增长137% 我国氢能产业链初现雏形

2022-09-05 08:49 -

消费旺季将至 “钴奶奶”又发威了 电池“去钴化”对市场影响几何?

2022-09-04 10:31 -

动力电池迎来创新“黄金期”

2022-04-21 11:14 -

3月动力电池:光鲜的背后,危机来了

2022-04-15 10:49

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

新政策打击面广,全链条都受影响,美国电池采购新规冲击中企

2024-01-05 08:33 -

上半年电池企业赚嗨了

2023-10-23 09:02 -

锂价又飞了,电动车的价格也要涨?

2023-06-02 08:10 -

现在,还有车企喊电池贵吗?

2023-05-09 09:13 -

长距离输氢技术获突破或影响氢能产业发展走势

2023-04-20 09:46 -

电池级碳酸锂价格再次站上历史高位 上下游产业链影响几何?

2022-09-16 11:17 -

上半年融资金额同比增长137% 我国氢能产业链初现雏形

2022-09-05 08:49 -

消费旺季将至 “钴奶奶”又发威了 电池“去钴化”对市场影响几何?

2022-09-04 10:31

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号