�й���������г���ģԤ�⼰��ҵ��չ����

ʱ��:2017-07-11 11:08 ����:�ۺϱ���

�������ڶ��������ҵ����ʽ��������ͳ�ƣ�2015���������Դ�������������������2014 ���3.7Gwh ������15.7Gwh��ͬ�ȱ���ʽ����324.3%;�����2011 ���0.35Gwh �ij��������긴�����ٸߴ�157%���ܽ�������Դ����“ƭ��”�������������Դ�����������ٷŻ���Ӱ�죬������س���������Ҳ�����Ż���1-6�·ݳ�����Ϊ6.67Gwh��ͬ������145.2%��������Ȼʮ��ǿ����

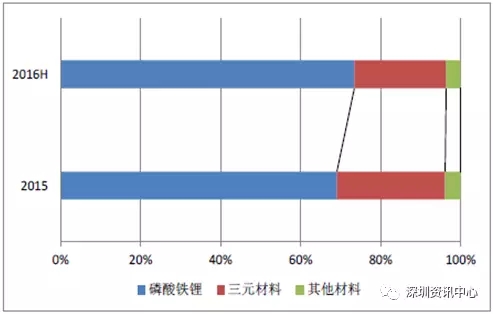

������������﮺���Ԫ����Ϊ�����������ϵ������س�Ϊ��ҵ���ٷ�չ�Ĵ�Ӯ�ҡ��Ӷ�����ز��Ϸ����2015��������﮵�س�����Լ10.86Gwh��ռ��Լ69.1%����Ԫ���ϳ�����Ϊ4.26Gwh��ռ��Լ27.1%;�����ϰ�������������ȥ��ֲ���������﮵�س�������4.9Gwh��ռ��Լ73.5%����Ԫ���ϳ�����Ϊ1.53Gwh��ռ��Լ22.9%����������������ﮡ�����ﮡ�������������ϵ�س�����ռ�Ⱦ�����4%��

2011-2016H�ҹ�����������س��������

������Դ����������

2015-2016H�ҹ�������س������ͷֲ����

������Դ����������

��������Ӷ�������ۺ�����������죬δ����������������������ظ߳ɳ��������綯������չ�����IJ���������ص����ܺͳɱ��ѳ�Ϊ��Լ���ҵ�������ƿ��������ӵ�������ڸ������������ԣ���������ҵ���ٳɳ��ڡ�

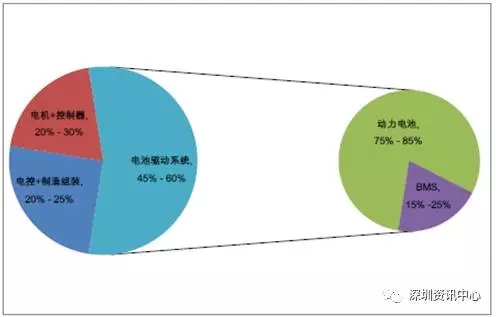

����Դ�綯�����ɱ�����

������Դ����������

����Ŀǰ���γ�(��)��ҵ���������������������Ҫ��Ǧ���ء����ӵ�ء������غ�����ӵ�أ������������ȣ�����Ӷ����������������ܶȡ��ߵ�ѹ��ѭ��������������ЧӦ�����������ۺ����ܱ��ֶ���õ綯������������ͬʱҲ����������ӵ�ؼ۸�Ŀ����»�����������������г��Ϲ����Եأ�Ҳ��δ�����DZ���Ķ�����ؼ���·��֮һ��

��ͬ���Ͷ�����صļ۸�仯����

������Դ����������

����������ӵ���⣬δ��������ط�����������ּ���·����Ҫ�У���ȼ�ϵ�ء��������ݺ���������ء���������ӵ�غͳ������ݾ��ѵõ��㷺��Ӧ�ã����������ݲ�������������Դ����ȼ�ϵ�سɱ����һ�����ʩ�����ͺ����δ���ģ��ҵ����������������д���ʵ�����о��Ρ�

����������Ϊ���������ҹ�����Դ������ҵ�ĸ��ٷ�չ��������ز�ҵ���������ֿ������Ϸ�չ̬�ƣ���������ӵ���������������ۺ����ܱ��ֺ��Ѿ߱���Գ���ļ���������������ӱ������δ������������������ҵ�߳ɳ�������

�����ҹ���Ծ��ȫ������Դ��������г����г���ģ���ڿ�������ͨ����������Эͳ�ƣ�2015 ���ҹ�������Դ����������33.1 ������ͬ�ȴ���3.4 ����һ�ٳ�Խͬ������11.53 ������������ģ����Ϊȫ���������Դ���������г���ȫ���г��ݶ�ռ�ȴ�2014 ���21.1%������60.3%���ӹ����г�������������������ҹ�����Դ������ҵ���ֳ�����ʽ�������ص㣬2011-2015 ���ڼ�����������ٸߴ�150%��

2011-2015��ȫ������Դ��������������

������Դ����������

2011-2015�ҹ�����Դ�������������ټ�ȫ��ݶ�ռ��

������Դ����������

�����ܼ�ܲ��ϲ�“ƭ��”Ӱ�죬�����ҹ�����Դ�����г����������Ż������Բ��Ŀ����Ϲ����ơ���ǰ�ҹ�����Դ������ҵ�Դ�������������Ϊ���ĽΣ��߶��������ҵѸ�ٷ�չ��ͬʱ��Ҳ������“ƭ��”����ҵ��չ�����ܽ���1�µ������IJ�ί��������“ƭ��”�����Ӱ�죬����Դ�����г����ȶ�Ҳ��֮ǰ�������١�

��������Эͳ��������ʾ������1~9�·��ҹ�����Դ�����ۼ�����28.9������ͬ������100.6%�������ȥ�곬��3�������٣������������зŻ���ȴ�Բ��Ŀ�����������(ע�����ٳ�������7.64����“ƭ��”������ˮ�֣�2015��ʵ��������ͬ������Ӧ�ֱ�Ϊ25.46������240.8%)�����ͬʱ��“ƭ��”����ij����䶨Ҳ��ζ���ҹ�����Դ������ҵ�ع齡����Զ��չ�����졣

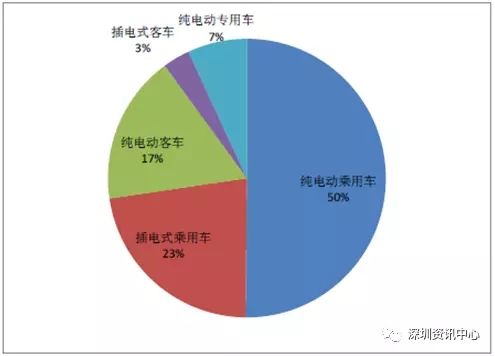

�����Ӳ�ͬ���͵�����������������ó�������Դ�����г��Ĺ����������ͳ���֮��ר�ó�Ŀǰ����ռ����С������1~9�·�����Դ���ó�����21������ռ��Լ73%;����Դ�ͳ�����5.9������ռ��Լ20%;����Դר�ó����ռ7%������Լ2������

�����Ӹ��������������ʽǶȿ�������Դ�ͳ�����ԶԶ���ڳ��ó���ר�ó�����ͳ�Ʋ��㣬����ǰ����������Դ���ó����г�����Լ1.3%����ǰ�����������1.1���ٷֵ�;����Դ�ͳ������г����ʴ�2015�����4.3%Ѹ�����������50%��ȫ������Լ19.0%��������������ƭ�������Լ�2015����ײ�������ǰ֧������1~9�µ��������ʻ�����15.5%;����ǰ����������Դר�ó�������Ҳ��һ���Ļ��䣬����������0.9%���ң��������Ҫԭ�������ϰ�����������Ϊ����ר�ó��IJ������߳ٳ�δ�ܳ�̨�����´��ڴ���������Դ�������մ��ڡ�

2016��ǰ�����ȷֳ�������Դ��������

������Դ����������

2014-2016Q3�ҹ�����Դ���ó��������г�����

������Դ����������

2014-2016Q3 �ҹ�����Դ�ͳ��������г�����

������Դ����������

2014-2016Q3 �ҹ�����Դר�ó��������г�����

������Դ����������

����������Ϊ���ҹ��ͳ�ÿ���������55~60 ����֮�䣬�����ֳ����л�����С�ģ��������ڹ�������������Դ������ҵ��ǰ�ڵ�������ȴӹ�����ͨϵͳ���У�����Դ�ͳ����ռ����硢������ߣ���ͳ������Դ����������Ԥ���Ѵ�40%���컨��ЧӦ���ԣ���̽��������������֮�£����ó��IJ������������2015 ��������ͻ��2110 ��������Ŀǰ���ʽ�1%���ң����������ռ����δ���г�����Ҫ��������֮һ��ר�ó�����������300 �������ң�Ŀǰ���ʵ͡��ռ��������ͳ�ƽ����ϰ��괿�綯�������������ѳ�10 ������һ������Դ�������IJ������߳�̨�����ɽ�ӭ��һ�ֱ���ʽ������

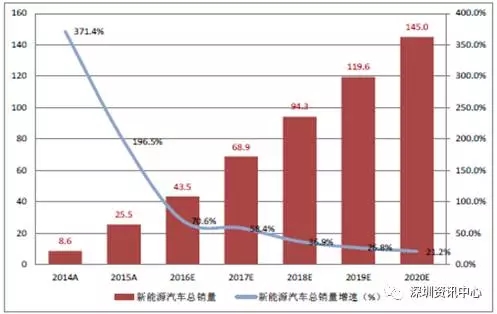

����δ��5 ������Դ�����г�������������470 ����������������ٸߴ�41.6%��9 ����Ѯƭ���������������Э��2016 ȫ������Դ����������Ŀ���µ���40 ���������1~9 ������Դ����28.9 ������ʵ�������������ײ���������ؽ�����һ���ķ�������Ԥ�ڣ����Ǿ�������Ϊ2016 ȫ������Դ�������������ﵽ43.5 ��������������Э���ݡ��й�����Դ������ҵ��չ����(2016)����Ԥ�⣬��2020 ���ҹ�����Դ����������������145 ���������Dz����δ��5 ���������Դ�����г�����������Լ471.3 ��������2020 ��ױ����������ﵽ517.7 ����(�����ٳ�2015 ��ƭ�������)��

δ��5���ҹ�����Դ�����г���ģԤ��

������Դ����������

δ�� 5���ҹ�����Դ�����ۼƱ�����Ԥ��

������Դ����������

�����ӳ��ͷֲ������������Ԥ��δ��5�괿�綯���ó��ʹ��綯ר�ó���������ҵ���٣����긴�����������ֱ�ﵽ47.8%��47.2%�����ʽ��϶������ó�5�긴������Ԥ�ƴ�40.7%����Ϊδ������Դ�����г�������������Ҫ����;������Դ�ͳ������ٽ��Ż����䴿�綯���ͺͲ��ʽ��϶������͵�δ��5�긴�����ٽ��ֱ�Ϊ28.7%��23.2%��

2016-2020 ��ֳ�������Դ�����г���ģ����

������Դ����������

����������Դ�����г��������������2020 �궯������г�����Ԥ�ƽ���70Gwh�����ڶ�2016-2020 �������Դ���������IJ����������2015 �겻ͬ���͵IJ����Ͷ�����س������ķֲ����ݣ����Dz����2016 ���������Դ���������������������21.1Gwh��ͬ������33.1%����2020 �궯����������ģ������71.8Gwh��5 ���ۼ�����224.2Gwh������������ٴ�36%������1.5 Ԫ/wh �ľ��۽��в��㣬δ��5���ҹ�����Դ������������г���ģ����3363 ��Ԫ���ռ�������ڡ�

2015���������������ذ����ͳ�����

������Դ����������

2016-2020���������������������Ԥ��

������Դ����������

������������Դ�����г�����ķֲ����ɣ�����������������������Ҫ������ͬ�������ڳ��ó���ר�ó����������Ƕ�2016-2020��������г���ģ�IJ����������͵�ƽ�����ص��������Ԥ��δ��5�괿�綯���ó�����Ķ�������г������ģ�긴�����ٽ���50.1%�����綯ר�ó�����CAGRΪ48.5%�����ʽ���ó������綯�ͳ��Ͳ��ʽ�ͳ���CAGR��ֱ�Ϊ41.1%��24.1%��23.0%��

2016-2020��ֳ��Ͷ������������Ԥ��

������Դ����������

��������ӵ�������ձ����ṫ˾��1990 �����ȿ����ɹ��ģ���һ�ֶ��ε��(�����)����Ҫ�������������������֮����ƶ������������ʱ��Li+��������Ƕ�����������Ƕ�븺�����������ڸ��״̬;�ŵ�ʱ���෴��

�������ݹ��ܺ�Ӧ������IJ�ͬ������ӵ����Ҫ��Ϊ�����͡������ͺʹ����͵ȣ���������ҪӦ�����ֻ���ƽ��ͱʼDZ����Ե������Ʒ����������ҪӦ���ڵ綯�����������ͨ�͵綯���ߵȣ���������ҪӦ����С�ʹ��ܵ�Դ�벻��ϵ�Դ��ͨ�Ż�վ���ܵȡ�

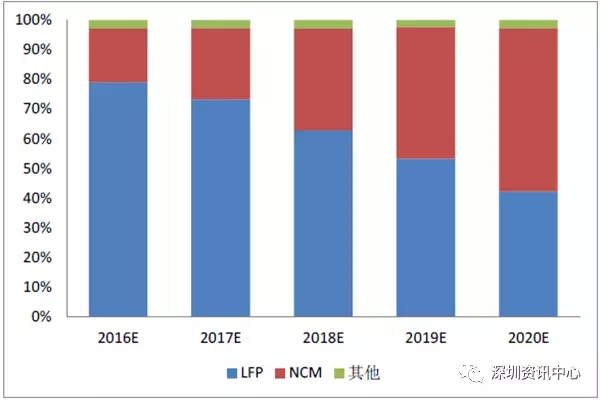

��������������Դ������ҵ��������������﮵�س�Ϊ��ǰ��������Ӧ������2015��ͬ������3 ���࣬Ԥ��δ����һ�����Խ���������Ԥ�⣬����﮵�ص�ռ�Ƚ���2015 ���28%��һ��������2020 ���47%����Ϊδ��﮵�ز�ҵ����Ҫ������Դ��

2011-2020��ȫ������ӵ����������ֲ����

������Դ����������

������2020 ����Ԫ��������ģ������39.5Gwh��CAGR �ߴ�56.1%���������ǵIJ��㣬��2020 ����ڶ�����������ģ���ﵽ71.8Gwh�������ۼ�����ԼΪ224.2Gwh�����յ�ǰ������ﮡ���Ԫ���ϵ����������ڲ�ͬ���Ͷ�����ص������������������Ƕ�δ����չ���Ƶ��жϣ��ɲ����2020 ����Ԫ���ϵ�����������ﵽ39.5Gwh��ռ��Լ55%��������﮵��������Ϊ30.4Gwh��ռ��Լ42.3%����Ӧ2016-2020 �ڼ���Ԫ����﮵�ص������������Ϊ56.1%��������﮶���﮵�ص������������Ϊ22.8%��

2016-2020 �겻ͬ�������϶���﮵�ص������ģԤ��

������Դ����������

����δ��5�궯��﮵��������ϵ�������ֵ��ģԤ�ƽ���650��Ԫ��1Kwh���������Ҫ�õ���������Լ2.3~2.5kg���ݴ˿ɲ������2020���������Դ������������������������ϵ������ģԼΪ17.2��֣�������Ԫ�������ϵ�����9.5��֡�δ��5���ۼ�����ԼΪ53.8��֣�������������ƽ������Ϊ12��Ԫ/�֣���Ӧδ��5���ۼ������IJ�ֵ��ģԼ646��Ԫ��

���������������Ͼ�����ǰʮ��ҵ�IJ��ܺϼ�Լ16��֣���ʮǿ֮������200�����������������ҵ���ۼƲ����ѳ���2015��ȫ���������ϵij�����17.4��֣����������ֲ��ܹ�ʣ����������Ϊ������δ������﮵��������ϳ��Ÿ�����Ԫ�ĸ߶�·�߷�չ�����м������ƵĴ��ͳ��̽��õ���ֵķ�չ������“Сɢ��”��ҵ��������̭���ֻ����顣

���������������Ͼ�����ǰ10 ǿ��Ӧ�̼����Ʒ�ṹ���������

����δ��5�궯��﮵縺�����ϵ�������ֵ��ģԤ�ƽ���151.5 ��Ԫ��1Kwh ���������Ҫ�õ���������Լ1.3~1.4kg���������Ƕ�δ������Դ���������Ͷ�����س������IJ��㣬��2020 ���������Դ����������������ظ������ϵ������ģԼΪ9.7 ��֣�δ��5 ���ۼ�����ԼΪ30.3 ��֣���Ӧ�����������Լ36%�����踺������ƽ������Ϊ5 ��Ԫ/�֣���Ӧδ��5 ���ۼ������IJ�ֵ��ģԼ151.5 ��Ԫ��

2016-2020�궯��﮵�ظ������ϵ������ģԤ��

���������˲��ܹ�ʣ���ԡ���ͳ�ƣ�����2015����ڸ�������������ҵ��50��ң�2016����ڸ������Ͼ�����ǰʮ��ҵ�IJ��ܺϼ�Լ12.15��֣���ʮ����ҵ���ڽ�����4.8��֣������˵IJ�����ԶԶ��������﮵縺�����ϵ������ģ��

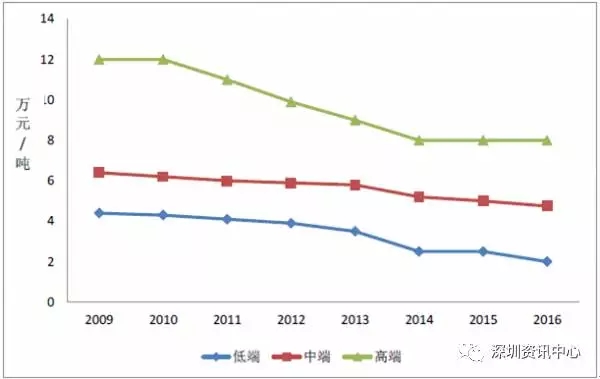

�����ܹ����˲�����Թ�ʣ��Ӱ�죬���������Խ����������۵��ص㣬����ҵ���ж���ǿ�ߺ�ǿ���ܽ������﮵縺������������ҵ���������������IJ��ܹ�ʣӰ�죬�������ϼ۸�������������»����ƣ��ֹ��ڵͶ˸�������������1.8-2.2��Ԫ/�֣��ж˲�Ʒ������4-5.5��Ԫ/�֣��߶˲�Ʒ������8-10��Ԫ/�֡�������Ϊ������������ҵ���жȽϸߣ����ܲ�������Ҳ����һ�����Ȼ���ҵ֮��ľ�����“ǿ�ߺ�ǿ”���ƻ���ǿ����

2009-2016�궯��﮵�ظ������ϵļ۸�����

��Դ:�й�Ͷ����ѯ�� (���α༭��admin) |

- ��һƪ����Ԫ���ϵ�غ�������﮵�� ˭����Ϊ�й���������г�������

- ��һƪ��2017�桶����Ͷ�ʲ�ҵָ��Ŀ¼������ ����Դ�������������