�������ܷ���Ϯ����ɳ���ʱ�10����Ԫ�չ���ɣ������AESC

ʱ��:2017-06-19 10:23 ����:������

����5�µף��������籨������ɳ���ʱ�����ɣ��ʼЭ���չ����߿عɵĵ綯���������������Automotive Energy Supply Corporation��AESC����������˱ʽ��Ľ����ܸߴ�10����Ԫ��AESC����ɣ��NEC�Լ�NEC TOLIN�齨�ĺ��ʹ�˾����ɣ��ASEC�Ĺ�Ȩ����Ϊ51%��NEC��NEC TOKIN������ʣ��ɷݡ�

������ɳ���ʱ����͵��Ĵ���

�����˴ν�����ɳ���ʱ�������֪�Ľ�ɳ����Ͷ����һ�һ�������ɳ���ʱ��������ϵĹ�����Ϣ�����ࡣ��ɳ���ʱ���ʼ�����쿡������ѧ���������ڼ��ô����絣�θ߹ܡ�2004�꣬���쿡��ʼ���ִ�����ɳ���ʱ���

������ɳ���ʱ��Ĺٷ����ܳƣ�רע���ƶ����켼����ҵ����Ͷ�ʲ��ԡ��������Ե����˲�ҵ��飬���ú����Ƚ��������й��г��������ɾͿ羳������������������ģ����չȫ�����ȵ���ͷ��ҵ���Ŷ�ӵ�ж�����Ͷ����Ӫ����,����м�˼�������ͬͶ�ʵľ��飬 ������ȫ���г���Ͷ�ʡ�

����������AESC�չ���ͬʱ����ɳ���ʱ�������Դ������һ��Ͷ�ʣ�5��31�ս�ɳ���ʱ������ӹ�˾ GO Scale Capital, L.P.��1.58�ڸ۱��Ϲ�������й�˾�����عɣ�00024.HK��8.76�ڹ��¹ɣ�����﮾�����Դ��

�����ڴ�֮ǰ����ɳ���ʱ��ڵ綯������ҵ�������ʮ���꣬��Ͷ���Ѹ������β��ϡ�������ء��ֹȵ����������ƣ��粨ʿ�ٵ�ء��´���֪������˹�ƴ��糵��̨������������������̵ȣ����൱���г���Դ���ں�������

���������ű�������ʾ�����쿡��Ϊ��ҵ����ע�������ҹ�˾��һ���DZ�����ɳ����ҵͶ�ʹ�������˾���ù�˾ռ���������ͽ�ɳ����Դ����˾95%�Ĺɷݡ���һ���DZ������ͽ�ɳ����ҵͶ�ʹ�������˾���ù�˾��ȫ�����Ͷ��������Ͷ�ʹ�˾��

��������Դ�����߷���+�ط�������Ŀ

������ɳ���ʱ��˴β�����ֵ�й����������ƶ�����Դ������չ֮ʱ�������ĿҲ�õ��˵ط�������֧�֡��������������ڴ˴θߴ�10����Ԫ��Ͷ���У�����ʡ����֧�ֵij�����ҵ�����ײ�����20%���ʽ�

����������ҵ�����Ǻ���ʡ����֧�ֵ�������������ȥ�����ʡ������������5470������ң�810����Ԫ���ƶ���ҵ�������Լ��ٶԴ�ͳ�������������������ҵ�����������ص�Ͷ������Ϊս�������˲�ҵ����������Դ������Դ�������ص�Ͷ������֮һ��

�����������ݳ��ڲ����õ�����Ϣ��������ҵ����Ŀǰ��δ����ȷ����ʳ��ʣ��������ȿ�����1����Ԫ�����Ǵ�˵�е�20%��2����Ԫ��

������Ϥ����ɳ���ʱ��п��ܿ���������չ���ASEC�IJ���������Ǩ�����������ʮ�����й��ڶ������������̶����������ڵأ�Ŀǰ���������Ĵ��綯��������ʹ�õĵ��������AESC�����ĵ���Ǻϣ���ʹ����һ�ƻ�˳�����¡�

����AESC������ȫ�����ȵĵ綯�������������

�����˴ν�ɳ���ʱ������չ���ASEC������2007�ꡣ��ʱ����ɣ��NEC��NEC Tokin��ɺ������ﻮ�����綯����﮵����������2008��������ͬ����1430����Ԫ�����ʱ���Ϊ51:42:7������Nissanռ51%��NECռ42%��NEC TOKIN Ϊ7%��������AESC���������Ϊ���1.3��Ԫ��

����2008��ĩ��Ͷ�ʸ��������ƻ���Ͷ��11����Ԫ���ƻ����ս�����������ÿ��ɹ�Ӧ20�������IJ�����2009�꣬���Ͷ��1.15����Ԫ������������ÿ��6.5��Ԫ��2010�꣬��ɣ�Բ��Ĵ��綯����LeafͶ������ʼʹ��AESC�����ĵ�أ���ά���ٿƣ���2014�꣬AESC�Ѿ���Ϊȫ��ڶ���ĵ綯������������̣��г��ݶ�ﵽ21%�������ŵ�ؼ����ķ�չ���²��ϵij��֣�������AESC�ķݶ������½���

����2014��ĩ����ɣ��ս�Կعɷ���ŵ��˾�ڶԴ�AESC�ķ�չս���ϲ������磬��ɣ��ʼ���dz���AESC���ˡ�������Ҫ���ڷ�չ���Բ�ͬ��������������Ҫ���ڳɱ���������ŵ�������Լ�������أ�ѡ����ⲿ���������ɱ��������ĵ�أ�����ɣ��ϣ������Լ�������ء�

�����ڼ��������뾺�����ֵIJ��Ҳ����AESC������۳ɱ���ȱ����������2014�꣬����ɣ�ڲ�һλ�߹ܳƣ����յ�ʱ��ɣ�ļ�����չˮƽ������۳ɱ�����ı������������ͬ���Ʒ�ĺ�����LG��ѧ��˾���6-12���¡�

�������⣬��ȻAESC�IJ���һֱ����ҵ�����ȣ���������ŷ������Ҫ�����������̼ƻ����������һ���綯������أ��ձ����������δ�������ٶ��������������

����2016���У���ɣ����ŵ���մ���˹�ʶ�����ͳɱ����������Ϊһ��Ŀ�ꡣ��ɣ���¾��ģ���ʼ��������е�ȫ��AESC51%�Ĺɷݡ�

��������ɣ��˵�����۵��ҵ����ܲ��ǻ��¡������һ��ҵԶû�б�����������ô���ʡ���������������ʾ��������Ҫ���պ��������������Щ�����Ӳ����ù���

��������2016���ϰ���������������㣬������һ����Ҫ��˹���ṩ���������������Automotive & Industrial Systems(��������ҵϵͳ��ҵ��)��2015�꾻������Ϊ4.2%��2016���½���3.8%��������5��LG��ѧ(LG Chem)��Դҵ��Ԫ2014����Ӫ����Ϊ4.9%��2015��Ϊ0.1%��������6������SDI 2015����Ӫ����Ϊ-0.8%��2016���»���-17.8%��

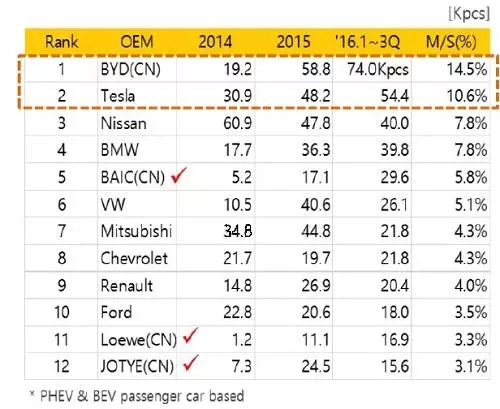

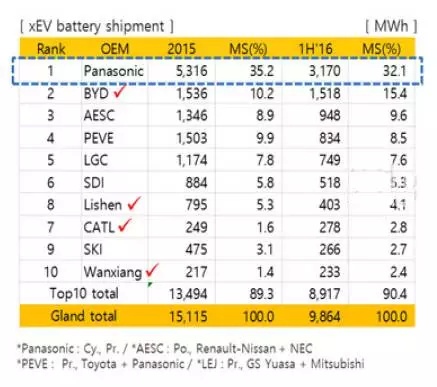

������ֹ2016��ף�AESC���ڵ綯���������������ռ�кܴ���г��ݶEEWorld�����ӹ�����̳����ͳ��������ʾ��2016��1-3���ȣ����̳��������������ǵϵ綯�������е�һ���������˹������ɣ����������

��Ҫ�綯��������������

��Դ��EEWorld

�����ӵ�س�����������������������Ԫ���ռ���˴�Լ1/3���г���������Ŀǰռ�о��Ե��г����ȵ�λ�����ǵ����ڵڶ���AESC��9.6%�ķݶ����ڵ�����

��Ҫ��س��̳�����

��Դ��EEWorld

��������֮�������ļ���һͳ����

���������Ͽ�������ز��̵ľ����dzɱ�֮������ʵ���ϣ���������ľ�������δ�����˺ܿ����Ǿ����Եġ�

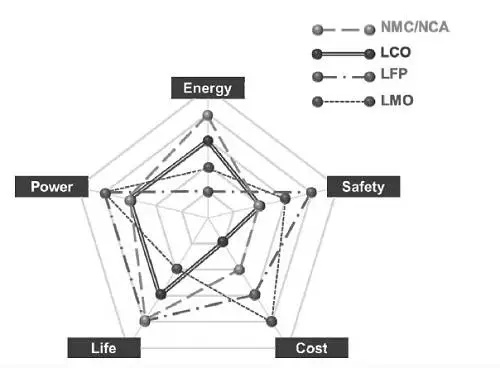

����﮵�ز�ҵ���ҵ�س��������������Ͳ������кܴ���Ŀǰ���ҳ����ڵ�ظ��������ϻ�����ͬ��̼���ϼ���һͳ�����������������ϵ�ʹ���ϣ�ȴ��“����ս��”�ľ��棬��δ�γ�ͳһ����Ŀǰ�����ϱȽ�������������������Ԫ���ϣ�NMC/NCA����LCO����ﮡ�LFP������﮺�LMO����ﮡ�����AESC����õ���LMO����ﮡ��������ᵽ��LG��ѧʹ�õ�Ҳ��LMO����˹���ĵ�ع�Ӧ�����²��õ�����Ԫ����NCA�������ǵ�ʹ�õIJ�����LFP������ﮡ�

�������廪��ѧ��Դ�����������о�Ժ����һ�ݸ����������ϵĹؼ����ܱȽ��п��Է��֣�LMO�������Ҫ���Ե�����Ԫ���ϡ�LCO��LFP��ء�

����ע��Energyָ������������ܴ��������Ķ��٣�Power��ָ������ʣ���cost��ָ��λ�����ijɱ���

������ʿ����ѯ�������䷢����һ�ݷ���������Ҳָ���� LMO��ش�����ʹ�������϶̵IJ��㡣

����LMO��������Ҫ���ڵ�λ�����ɱ���������ȫ�Ըߣ��Լ�������ʸߣ������������ʹ�������̣���������������Ҳ����Ԫ���ѷɫ���١��ڵ���������棬LMO��Ȼ��LFP�����ƣ�����ʹ��LFP����ͨ�����ӵ�ص�Ԫ�ķ����˷���һȱ�㣬���ң����ſ��ٳ�缼���ķ�չ�ͳ�����ռ�������ͨ�����̳��ʱ����������Ƶ�����˷��������ϵ�ȱ�㡣

����ʹ�������̳�Ϊ��LMO���Կ˷���ȱ�ݣ����Ǹ����綯������ر�÷���͵���������LMO��һȱ�ݽ���dz������䷢չ���ɴ�Ҳ�������⣬Ŀǰ������Ҫ�綯����ʹ�õĵ��ΪLFP����Ԫ���ϡ�

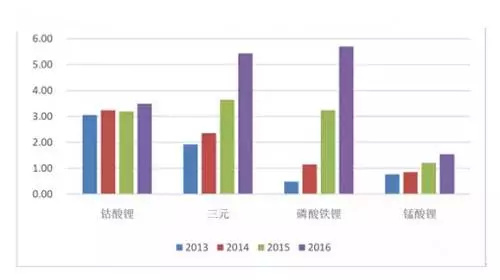

�������ҹ�����Դ��صĽ������ķ�չ����Ƚ���������Ԫ��LFP����������Ѹ�٣���LMO�ķݶ�ȴһֱ��С��

�������ϲ��ܹ��ɣ���֣�

��Դ����������

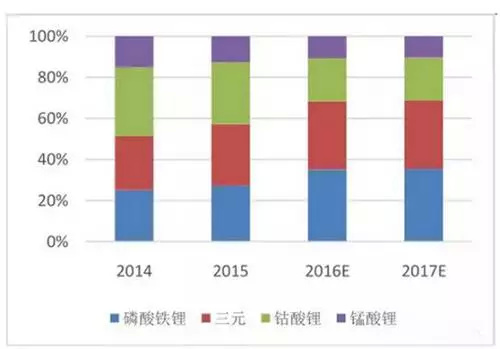

��������Ƚ�������LMO������ռ����Ҳ��������С�����ơ�

������ظ�����������ռ��

��Դ����������

���������ڲ��ϼ������ƣ�AESC�ڶ����������Ŀռ�������ޣ����������綯���г�����˹�������ǵϳ��͵��г�ռ���ʵIJ����������Լ���ɣ�������Ѱ��۸��Ϊ�����Ķ�����أ���������»��Ŀ����Ի�ܴ�

������������������﮵�ԭ�ϴ����ḻ���۸��������Ȼ����������ʹ�������̰壬�����ŵ��ٵ綯���г��ݶ�IJ�������LMO��ص�λ�ɱ��͵����ƽ��п��ܵ��Է��ӣ���AESC�ĵ�������л���õ�������ԭ�����ڵ��ٵ綯���Ե��������̺�ʹ������Ҫ����Խϵ͡�

�������⣬��ɳ���ʱ��Ѿ��ڵ綯��������Ŀǰʵ���˶�㲼�֣��Ӳ�ҵ���Ƕȣ���ЩͶ�ʱ�Ŀ����ڴ�ֱ��ҵ���Ƕ�ʵ��Эͬ���ã��Ӷ�����AESC���г���ֵ��

����﮵�������Ŀǰ�ʱ����Ķ���������ĵij��̹�ֵ���ǵĿ����Խϸߡ���δ������ɳ���ʱ�Ҳ�л���ͨ���ʱ�������ʵ��Ͷ����ۡ�

��Դ:�������� (���α༭��admin) |