动力电池半年报:利润向下游转移

时间:2023-09-12 20:30来源:格隆汇 作者:弗雷迪

点击:

次

由于国内市场渗透率提升,加之全球经济放缓对于需求有一定压制,年初锂电池市场已经出现过剩,去库存的情况在电池、正负极材料、电解液都普遍存在。电池技术创新步伐放缓的如今,供需依然是影响企业核心盈利的关键变量。

而碳酸锂价格的加速下跌于盈利端是一把双刃剑,一方面成本压力得到缓解,但另一方面此前高位囤积的存货则要被动承受跌价损失,扼制了利润端的释放弹性。

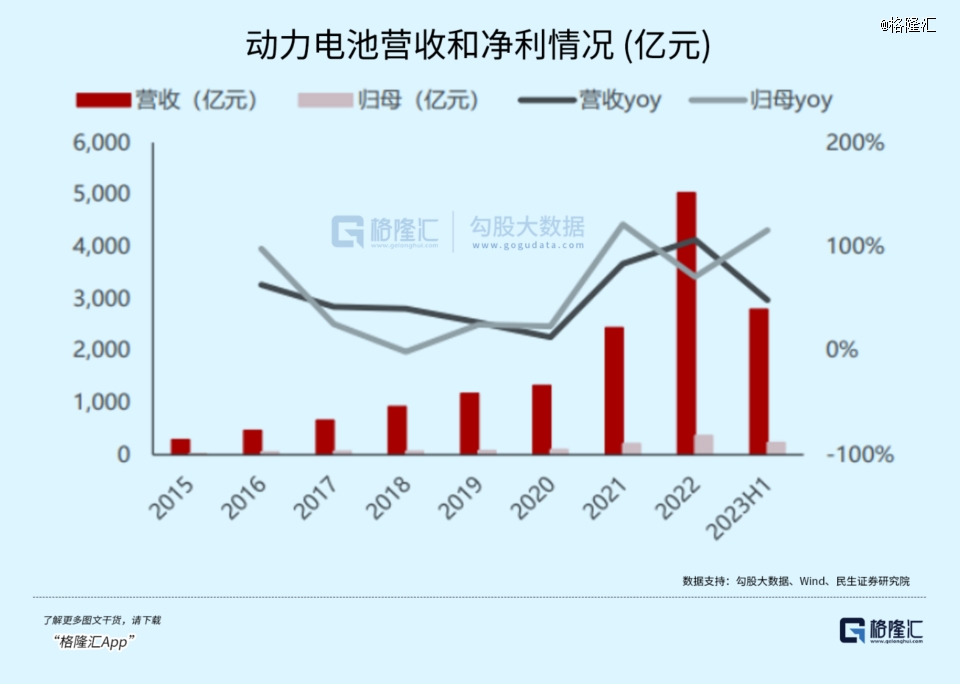

整体上看,动力电池(统计包括宁德时代、孚能科技、欣旺达、鹏辉能源、国轩高科、科力远、德赛电池、珠海冠宇、蔚蓝锂芯、亿纬锂能 10 家)作为产业链上集聚了规模议价能力和最靠近终端需求的环节在过剩竞争当中仍然得益于成本改善。

2023上半年,10 家公司合计实现营收2791.90亿元,同比增长 48.66%;实现归母净利润233.61亿元,同比增长 115.64%。

今年以来,锂电池成为出口新支柱之一,金额同比增长58.1%;而随着欧美市场电动化程度加深,电池企业也在通过建厂投资与海外车企建立更多的合作机会,海外市场里中国企业的市场份额有望加速提升。

1、双寡头伫立,二线厂商增长强劲

近几年国内电动车消费给动力电池市场创造了巨大需求,装车基数大幅提升。

今年1-7月中国新能源乘用车销量达到453.6万辆,增长41.7%。动力电池累计装车量达到了184.4GWh,累计同比增长37.3%。但累计产量达到了354.6GWh,几乎是装车量的两倍。

随着碳酸锂价格下探以及终端需求回暖,在一季度通过减产进行了库存的一定清理后,电池厂商补货排产的意愿逐渐恢复,车企也正好利用低价优势补补电池存货,与去年不同的地方在于,产销缺口的缩小代表去库存的进行,而实际存货压力部分转移到了车厂这边。

竞争格局里,梯队层次是十分清晰的。

前十家动力电池企业装车量达到了179.6GWh,集中度超过了90%。

首先是占据四成以上国内市场份额的宁德时代,为特斯拉、上汽等一众车企供应电池。其次是自产自用的比亚迪,因为今年销量持续突飞猛进,比亚迪在磷酸铁锂电池上的装车量一度超越了宁德时代,原来宁王占用半壁江山的份额不得不让出些许。

二线电池厂商望其项背,但迅速放量。从宁王那里抢到广汽、小鹏、蔚来等客户的中创新航今年装机量增长了65.4%,是第三家装机量突破10GWh的电池企业。亿纬锂能凭借1.5倍的增长超过国轩高科,升至第四。

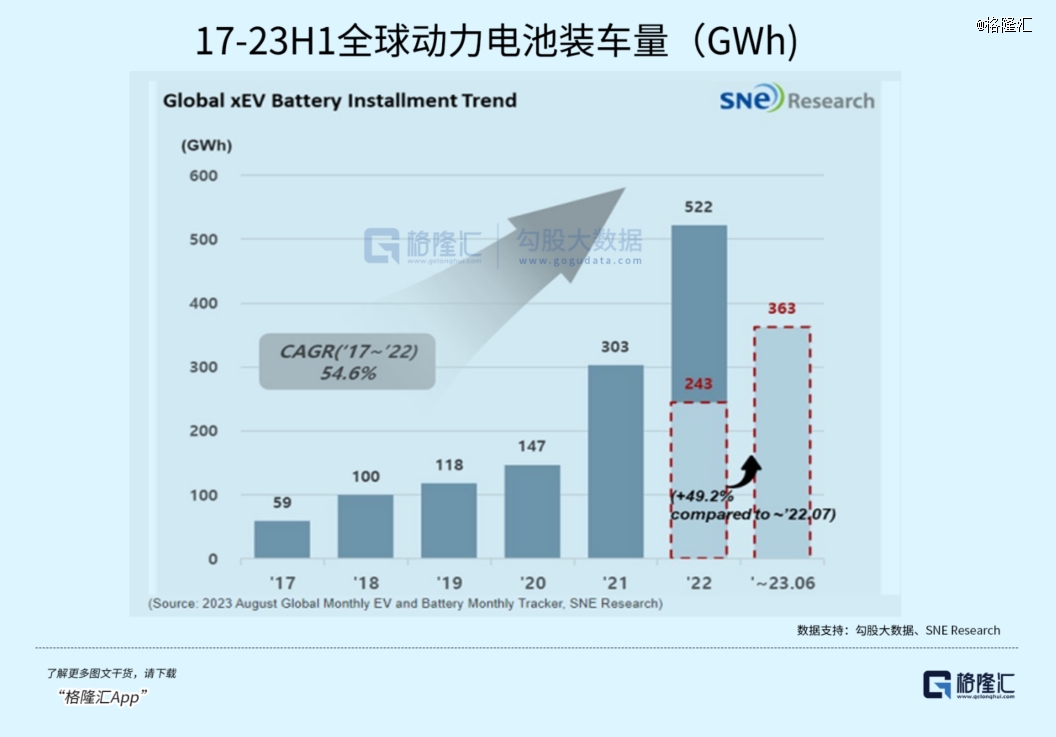

过去五年,全球动力电池装机量保持着54.6%的高增长,今年前几个月共有362.9GWh出货,同比增49.2%。

出货量前十名除了宁王依然守着三成份额外,日韩系企业的份额比去年同期下滑了2.3个百分点,反映了中系电池企业集中度持续提升。

但在中国以外的其他市场,日韩系四大巨头的市场份额高达63.85%,*能在海外与之抗衡的目前只有宁王(27.6%)。

同时,今年锂电池出口与汽车、光伏产品共同定义了高端制造出口的“新三样”,出口金额增速超过50%,为了寻找新的增量蛋糕,出海对于中系电池企业来说是必选项,从目前来看一般具有两种思路。

一是像比亚迪通过电动车出口直接消化装机量;二呢是与海外车企建立合作关系,通过投资建厂与汽车生产形成配套,并且基于当地政府提供的税收优惠条件,从宁德时代在海外投资建厂开始,二线电池厂商与海外知名车企也纷纷取得合作,未来以日韩系主导的海外电池市场,也有望像全球市场那样被中系企业形成包围。

2、产业链过剩,利润向电池转移

锂电池产业链具体包括电池、正负极材料、电解液、隔膜以及锂电设备这些细分环节,上半年产业链面临着价格大幅回落,深度去库存的低迷时刻,导致存货出现跌价损失,营收虽然保持增长,但盈利出现了下滑迹象。

根据东莞证券统计,全产业链2023H1 实现营业收入 5006.18 亿元,同比增长 23.81%;毛利 875.77 亿元,同比增长 4.53%;归母净利润 347.04 亿元,同比下降12.12%。

同时,上半年产业链存货跌价损失合计高达60.03 亿元,其中锂电池环节存货跌价损失 25.42 亿元,正极材料环节存货跌价损失29.16 亿元。

但从营收增速、利润增速、毛利率变化等盈利维度比较,利润向锂电池环节转移的趋势是比较清晰的。

虽然碳酸锂跌价给电池企业存货带来损失,但影响程度并不如上游材料企业。一是因为保质期原因,上游材料下跌幅度更大。例如六氟磷酸锂,相对于碳酸锂及电池产成品不易存放过长时间,价格随着库存调整的程度更深。

其次,材料端同样因为产能过剩,在更靠近车企的电池厂商面前,并不具备规模议价的实力。所以,电池厂商能够顺利截留住利润,依赖自身集中度的提高和规模效应的体现。

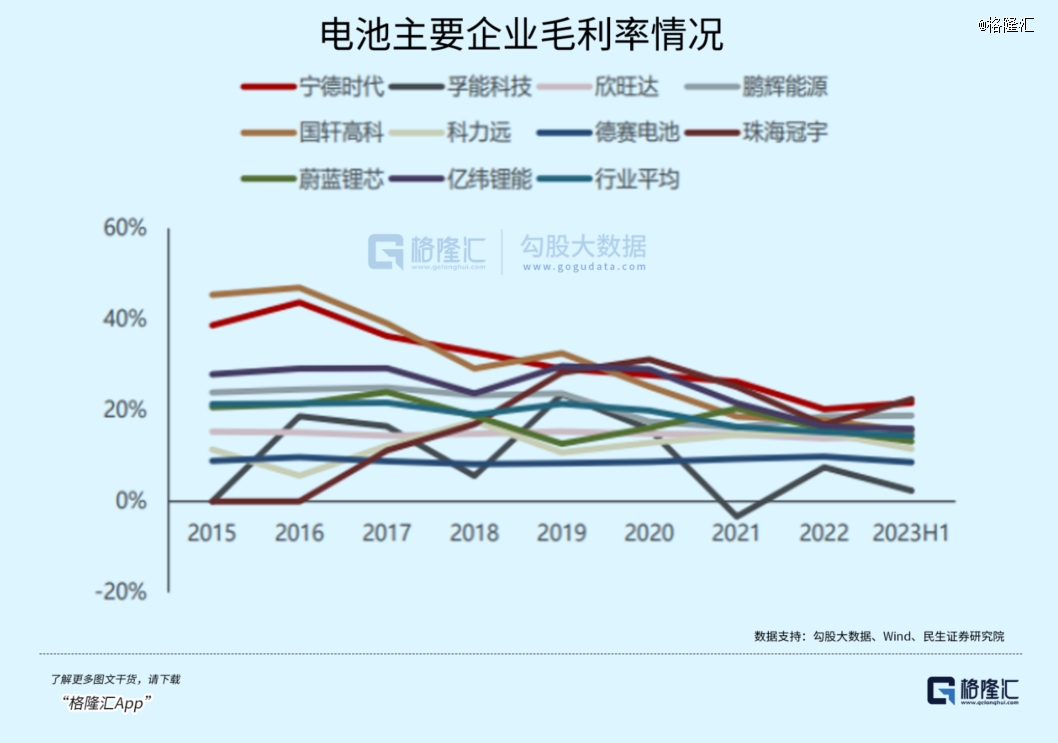

从 10 家电池公司对比来看,2023H1 宁德时代的毛利率最高,为 20.25%;2023Q2 珠海冠宇毛利率最高,为 22.47%。

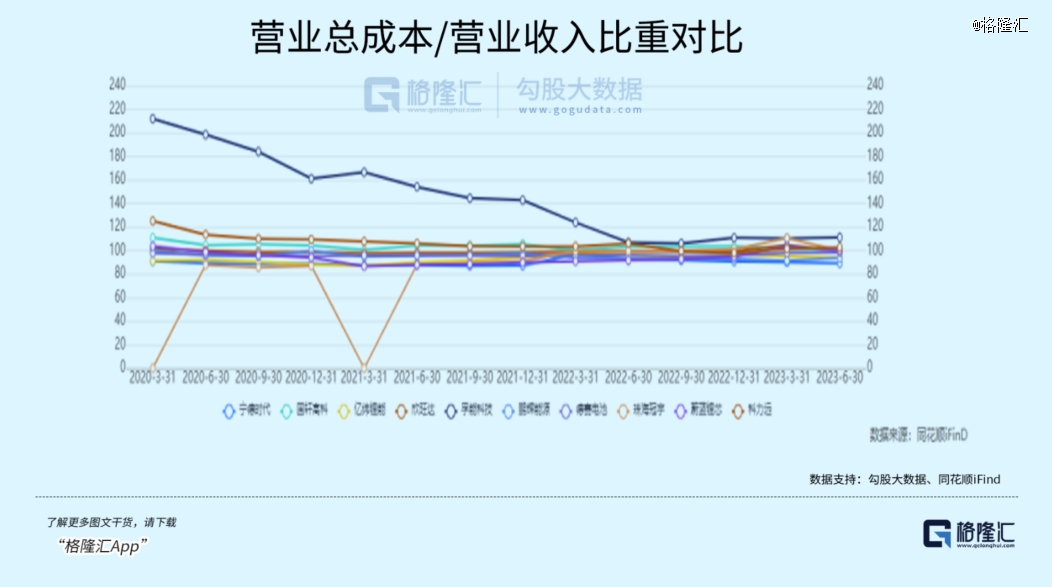

上半年出货量靠前的企业如宁德时代、亿纬锂能、国轩高科规模效应明显,只有他们的营业总成本所占营收比重是随着出货量规模的提升而下滑,其中材料成本的增速随着原材料价格下降相比一季度要收窄了一些。

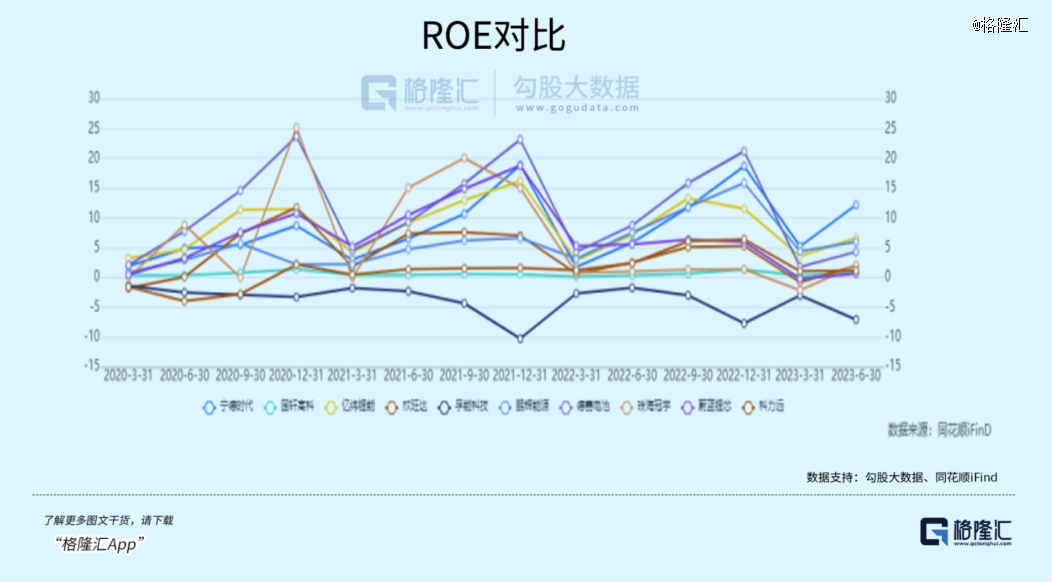

从季度ROE的变化趋势可以看出,二季度下游需求回暖对利润修复发挥了重要作用,去库存的低价竞争和存货跌价影响,这些因素对利润的侵蚀在一季度已经得到了反映。

而到了二季度,下游电动车与燃油车的竞争得到缓解,政策对汽车消费暖风频吹,让锂电产业链止住了颓势,所以电池企业二季度业绩环比改善的趋势比较明显。

从销售净利率、存货周转等指标上,目前能看到宁王“尾灯”的只有亿纬锂能了。二季度销售净利率,宁德时代以11.36%*其他企业,而亿纬锂能也有着11%的水平,再无企业能做到10%以上的利润率。

一季度去库压力叠加降价驱使下,下游客户延迟提货,采购意愿有所减弱,除了龙头以外大部分企业的存货周转效率普遍下滑。

3、排队出海,需要跨过的坎

动力电池需求与下游增速紧密相关,国内电动化孕育了这批电池厂商,虽然市场还未饱和,但揪着分蛋糕的企业实在太多。这时候海外电动车市场才刚刚开始起步,借助“新三样”出口这股潮流,中系电池厂商逐鹿海外市场,对于品牌知名度和获取更高溢价,是非常好的契机。

继宁王与福特合资建厂后,上周末另一家电池新星—国轩高科宣布在美国伊利诺伊州建设一座动力电池工厂的计划,项目投资金额高达20亿美元,分别为电芯和电池组建设40GWh和10GWh的产能。

伊利诺伊州政府称,该工厂将为当地创造2600多个就业机会。国轩高科将获得州政府提供的一揽子激励政策,有资格在30年内减免税收2.13亿美元。

这家大众汽车控股的动力电池企业有美国客户,去建厂是有配套需求的。

2021年12月,国轩高科曾公告称,与一家美国大型上市汽车公司签署《战略供应和本土化协议》,约定国轩高科将在2023年至2028年期间向该汽车公司供应200吉瓦时(GWh)磷酸铁锂电池。双方当时还探讨成立合资公司,在美国本土生产磷酸铁锂电池的可能性,但公司没有公布客户是谁。

而且根据公司的战略规划,到2025年要实现300GWh的产能,其中有100GWh会分布在欧美和东南亚。

去美国建厂投入成本较高,去年美国颁布《通胀削减法案》涉及对电动汽车产业的税收抵免措施,但是对中国企业不慎友好。因为获得资助的要求是关键零部件、原材料的本土化制造比例要达到一定要求,除了这些条件以外,中国企业可能会被视为“外国敏感实体”,直接被排除在外。

通过州政府的税收优惠抵消无法获得补贴的影响或许是一种全新的路径,但实际操作起来很可能也是看公司下菜碟。

公司此前于密歇根州建设电池材料厂的方案获批,还获得1.75亿美元的拨款,一同获批的还有福特和另一家电池初创企业,后者都是本土美国企业有先天优势,而国轩高科的股东背景很可能为其在审查时增加了一些砝码。

复杂的国际形势限制下,后续IRA法案会否一再变更不得而知,电池企业赴美布局存在着巨大的不确定性,出海势必要克服水土不服的困难。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

海关助力锂电池原料高效通关

2023-09-12 20:31

|

|

|

专题

相关新闻

-

海关助力锂电池原料高效通关

2023-09-12 20:31

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号