百亿级锂电项目频起,钱从哪来?

时间:2022-06-22 08:59来源:盖世汽车社区 作者:Mina

点击:

次

6月20日,惠云钛业发布公告称,公司将与广东省云安区政府、云硫矿业共同建设新能源材料产业园项目,投资规模为100亿元,主要建设磷酸铁锂、精制湿法磷酸等相关项目。

时间再向前推,6月12日,中创新航动力电池及储能系统武汉基地三期项目亦宣布启动。该基地一、二期项目总投资100亿元,年产能为20GWh,三、四期项目总投资120亿元,规划产能共计30GWh。

中创新航武汉产业基地鸟瞰图;

图片来源:中创新航

另在此前的6月10日,蜂巢能源宣布将牵头产业链企业投资建设蜂巢达州锂电产业园,投资总额达170亿元,规划建设磷酸铁锂和无钴正极材料生产线,磷酸铁锂前驱体和电解液生产线,电池回收拆解生产线和相关配套设施,未来产业园还将规划建设总产能约为30GWh的储能电池生产线。

放眼如今的锂电产业,几乎每隔几天便有企业公布新投建项目,且动辄便是百亿级投资。据盖世汽车不完全统计,今年以来,已有60余家企业公布锂电投资项目,规划投资额已超过6000亿元,平均投资额已超百亿元。

扩产不易,锂电项目很“烧钱”

锂电产业投资项目频起,其背后推动力不难追溯。

要知道,新能源汽车的发展势头相当猛烈。从产销规模看,我国新能源汽车累计销量,已从2012年底的2万辆,大幅攀升到今年5月底的1108万辆,自2015年起,产销量连续7年位居世界第一。且在政策利好以及新能源汽车产品表现不断提升之下,新能源汽车产销有望继续高速增长。

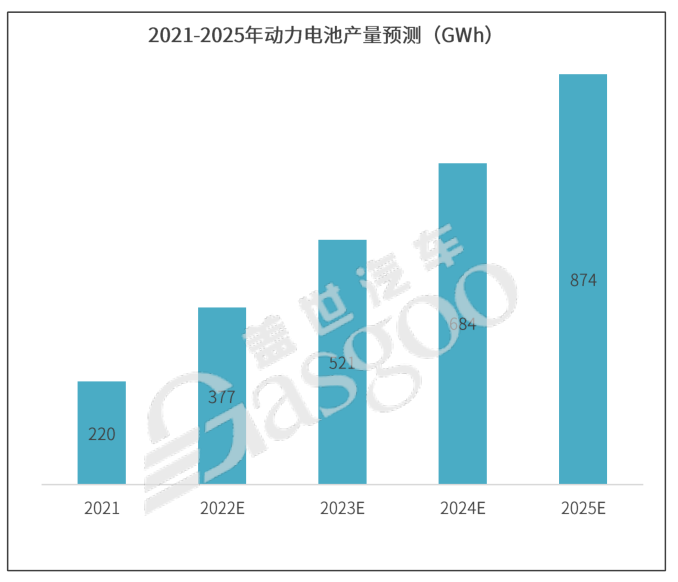

这必将带动动力电池以及上游材料需求的上涨。中国汽车动力电池产业创新联盟公布的统计数据显示,2021年我国动力电池装车量累计154.5GWh,同比累计增长142.8%。据盖世汽车研究院预测,动力电池需求将持续增长,预计到2025年我国将需要接近900GWh的动力电池。而从全球来看,根据GGII预计,2025年全球新能源车渗透率将达到20%,当年全球动力及储能电池出货量将达到1516GWh。

“蛋糕”之大,众多企业意欲“抢食”。而要争夺这一市场“蛋糕”,最基础的条件就是具备产能,也正因如此,动力电池企业开始上演一场场产能扩张的大戏。

不过,产能扩产并非易事,其中难点之一便在于“投资巨大”,这也是动力电池项目投资额普遍较大的原因所在。

据悉,建设一个锂动力电池厂的资金投入包括土建、设备、安装费用,以及流动资金和其它费用。其中仅锂电设备就需要大量资金支撑。工信部发布的2021年锂离子电池行业运行情况显示,锂电行业设备投资占总投资金额的63%-77%左右,每GWh设备投资金额约为1.84亿元-3.35亿元左右。另有机构数据显示,锂电设备方面,单GWh设备投资在2.2亿元左右,其中电芯设备1.8亿元,模组0.2亿元,PACK大约0.2亿元。

先导智能锂电设备;

图片来源:先导智能

而不止于此,锂动力电池厂的土建、安装、原料的储备以及工人的报酬等也都需要不小的花费。宁德时代曾在其财报中披露,即使是较为谨慎地估算,每GWh的投资也需要3亿元。

这确实是较为谨慎的估算。

今年5月,宁德时代发布了修订后的募集资金说明书,公司下修募集资金金额至不超过450亿元(此前拟募资总额不超过582亿元),用于福鼎时代、广东瑞庆时代、江苏时代动力(四期)以及宁德蕉城时代(车里湾项目)等四个项目投资。上述项目建成投产后,宁德时代将再度新增锂离子电池年产能约为135GWh。

而根据该公司回复问询函中披露,最新的定增项目中,福鼎时代单位产能投资成本约为3.06亿元/GWh,广东瑞庆时代单位产能投资成本约为4亿元/GWh、江苏时代动力(四期)单位产能投资成本约为3.88亿元/GWh;车里湾项目项目由于包含PACK产线无法拆分。若仅以锂离子电池产能计,该公司单位锂离子产能投资成本约为4.88亿元/GWh。

除此之外,近期其它企业相关项目单位投资金额亦偏高。举例来说,根据投资额及对应产能估算,弗迪电池嵊州生产基地项目单位投资成本约4.33亿元/GWh,楚能新能源锂电池产业园项目单位投资成本约4.5亿元/GWh,中创新航动力电池及储能系统武汉基地三、四期项目单位投资成本约4亿元/GWh。

收入不够,钱从哪里“凑”?

锂电项目所需投入之多,由此可见。那么,动辄便是百亿级投资,钱从哪里来?

一个现实情况是,尽管动力电池及其上游企业近年来收入见涨,但在一个接一个百亿投资项目面前则显得有些微不足道。

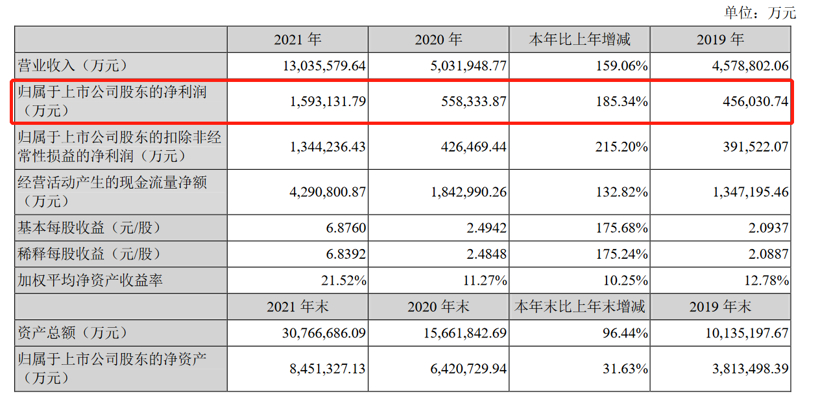

以宁德时代为例,2021年该公司实现营收1303亿元,实现归母净利润159亿元,今年一季度实现营收486.8亿元,受原材料成本上涨等因素影响,一季度归母净利润仅为14.93亿元。

宁德时代2019-2021年主要财务数据;

图片来源:官方公告

而上游材料企业中,即便是受益原材料价格提升而业绩大涨的赣锋锂业,2021年全年营收也仅达到111.6亿元,归母净利润为52.28亿元,今年一季度营收为53.65亿元,归母净利润为35.25亿元。

如此来看,相关企业的自有资金似乎既不经花也不够花,要推进锂电相关项目,还需要结合其它一些渠道。从实际情况来看,相关企业的项目资金还来源于定增、基金、并购贷款、与其它合作方合资等方式。

其中,对于上市公司来说,通过定增等方式融资是常见做法。

相关数据显示,宁德时代自2018年上市以来,累计募资金额高达846亿元(包含IPO融资、间接融资以及定增等)。其中最近一次,即是前文所提到的450亿元定增。

另从近期来看,华友钴业亦发布了定增预案,拟非公开发行募资不超177亿元,扣除发行费用后的募集资金净额将用于印尼华山镍钴公司年产12万吨镍金属量氢氧化镍钴湿法项目、广西华友锂业公司年产5万吨电池级锂盐项及补充流动资金。

在此之前,派能科技亦发布公告,拟向特定对象发行股票募集资金总额不超过50亿元,扣除相关发行费用后用于10GWh锂电池研发制造基地项目、总部及产业化基地项目、补充流动资金。

当然,非上市公司同样可以融资,不过融资的方式有所不同。

例如蜂巢能源,据悉该公司自2020年4月完成10亿元战略融资以来,已先后俘获了深创投、IDG、小米等知名机构投资。仅去年一年,蜂巢能源就完成了197.8亿元的融资。另如力神电池,今年1月该公司宣布完成动力电池首轮融资。

蜂巢能源融资情况;

图片来源:企查查

需要指出的是,对比上市公司,非上市公司融资渠道通常相对较少且融资规模相对有限。也正因如此,在锂电项目巨大的投资需求下,锂电产业链企业扎堆寻求上市。

据悉,截止2021年,电池企业装车量前十排行榜中,只有中创新航、LG新能源、蜂巢能源和塔菲尔没上市,其中除塔菲尔因专利侵权问题暂时中止了上市历程外,其余几家企业在今年均加速了IPO进程。

今年1月,LG新能源于韩国证券交易所挂牌上市,募资总额达110亿美元。LG新能源外,蜂巢能源、中创新航也纷纷开始了自己的IPO之路。今年初,据中信证券披露,其已与蜂巢能源签署上市辅导协议,在江苏证监局进行了上市辅导备案。今年3月,中创新航递交招股书,谋求在港交所上市。

有业内人士指出,通过上市,可以缓解巨大的资金压力,支撑相关企业扩充产能、提升技术、拓展市场,因此对于多数企业来说,想要做大,上市是必要动作。

而值得注意的是,无论是上市公司还是非上市公司,其锂电项目背后都不乏各地政府的支持。

以文章开头提到的惠云钛业新能源材料产业园项目为例,该项目总投资100亿元,按照协议,惠云钛业将投资约62亿元,云硫矿业投资约20亿元。尽管其中并未提到广东省云安区政府是否出资,但却明确指出了,云安区政府将牵头组建协调工作小组,积极对接并推动相关项目的落地实施,依法支持乙、丙两方及所属公司在云浮市云安区投资建设新能源材料产业园项目,并依法按照国家规定给予优惠政策。

另从其它诸多项目来看,在项目保障方面,多地政府积极推进能源、土地、融资和人才等政策向以锂电为龙头的新能源新材料产业倾斜,这对相关企业来说,也可谓重要“福利”。

拿下市场,不只与钱有关

对于锂电产业链上的企业而言,拿到产能扩充所需资金,是件十分值得欣喜的好事儿,不过这并非意味着“万事大吉”。就动力电池企业而言,它们不仅面临着同行业的激烈竞争,还将逐步受到车企自研、自产电池的影响。

在近日进行的一次分析师会议上,蔚来创始人兼CEO李斌对公司在电池领域的布局进行了详细披露,其中提到,蔚来计划在2024年下半年开始将自研电池量产上车,对应车型为蔚来旗下20-30万元价格区间的新车。

另在此前5月,有消息显示,蔚来计划投资2.185亿元在上海新建研发项目,包括从事锂离子电芯和电池包研发的31个研发实验室,以及1条锂离子电芯试制线和1条电池包pack线,并明确项目试制线的建设将为可能的规模化生产做好前期探索,试制样品用于后续深度开发。有业内人士指出,这或将是蔚来自造电池的开始。

项目厂区平面布置图;

图片来源:蔚来环评报告截图

事实上,除蔚来之外,已有不少车企选择下场自研、自产电池。

举例来说,北京奔驰近日发布消息称,国产新一代梅赛德斯-奔驰电池已于5月在北京奔驰电池工厂正式下线,新一代电池将搭载在即将投产的国产全新EQE上。

特斯拉CEO马斯克亦在今年一季度财报会议上称,特斯拉交付了首批搭载自产4680电池的电动车。且据其预计,今年其得州工厂将能够同时生产4680结构电池包、2170非结构电池包的ModelY,柏林工厂也将实现2170和4680共线生产。

另外,广汽埃安自研动力电池试制线于今年3月打桩开建,项目总投资3.36亿元,预计于今年年底建成。据该公司表示,未来广汽埃安30%的高端电池将自研自产,而70%的中低端电池由外部电池企业代工。

此外,小鹏、理想、一汽、长城、东风等也在积极通过自研、自建、合建、入股等方式切入动力电池领域。

目前来看,车企自研、自产电池更主要目的是保障终端供应,减少供应链风险,且当前车企相关布局大多处于规划或在建的初期阶段,落地的实际产能有限,但在逐步发展的过程中,则难免会抢走部分电池供应商的“蛋糕”,尤其是技术落后的动力电池企业。

就此,有业内人士提醒,相关企业在扩充产能的同时,更要发力技术创新,改善产品结构,提升技术溢价,要在发展自身技能的时候寻找新的增长点。另外,对相关企业来说,重要的不是与车企竞争,而是如何在这样的博弈关系中与车企建立相互信任的战略合作关系,发挥各自优势并形成协力。

当然与此同时,相关企业还需警惕产能过剩。

根据各家电池企业的规划,宁德时代产能在2025年将达到670GWh,比亚迪和蜂巢能源的2025年产能规划目标也达到600GWh,中创新航2025年的产能目标为500GWh,国轩高科2025年产能规划为300GWh,亿纬锂能2023年将建成200GWh产能。仅以上6家企业2025年产能规划就达到了2870GWh。

中国电动汽车百人会副理事长、中国科学院院士欧阳明高今年曾公开表示,随着全球电动汽车进入高速发展阶段,电池产能急速膨胀,基于产业投资信息预测,我国电池产能在2023年可能达到15亿千瓦时(1500GWh),2025年可能达到30亿千瓦时,电池出货量2025年预计会达到1200GWh,其中百分之七八十会用于国内市场,还会有百分之二三十出口海外市场。“我们预估2025年会出现电池产能过剩。”

针对这一问题,宁德时代近期在回复投资者提问时表示,锂电池行业号称的规划产能太大,还要看最终落地情况,与此同时也要看到将来的产品、技术在不断更新换代与现有工艺、设备的匹配性问题。“我们认为将来优质有效产能依然是稀缺的,同时存在无效产能过剩问题。”

因此综合来看,在产能扩充的同时,相关企业要提升技术实力,生产真正适销对路的产品,避免产能浪费。另外,锂电项目投资巨大,企业产能扩张需把握好节奏,避免盲目扩张投资“打水漂”。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

斥资1200多亿,2024年一季度动力电池新投建项目年产能超320GWh

2024-05-05 11:06 -

四川攀枝花氢能产业园揭牌,力争实现氢能产业产值破百亿

2024-04-24 10:18 -

总投资20亿元!又一电池原材料及电池回收项目开工

2024-03-20 10:35 -

2024年,“元老”级锂电企业将被淘汰?

2024-02-01 10:11 -

传言五大六小停止锂电储能项目,2024年储能要“哑火”了?

2024-01-21 21:37 -

重点外资氢能项目签约落地 北京亦庄引进外资实现“开门红”

2024-01-17 08:17 -

绿氢项目将迎开工潮 带动制氢设备需求高增

2024-01-02 09:00 -

德国退役核电站将改造建成欧洲最大电池储能项目

2023-12-29 09:15 -

新疆喀什实现氢能产业发展破题 总投资3.2亿元首批项目开工

2023-11-16 23:20 -

为氢能项目碳减排量增加价值

2023-10-12 09:49

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

斥资1200多亿,2024年一季度动力电池新投建项目年产能超320GWh

2024-05-05 11:06 -

四川攀枝花氢能产业园揭牌,力争实现氢能产业产值破百亿

2024-04-24 10:18 -

总投资20亿元!又一电池原材料及电池回收项目开工

2024-03-20 10:35 -

2024年,“元老”级锂电企业将被淘汰?

2024-02-01 10:11 -

传言五大六小停止锂电储能项目,2024年储能要“哑火”了?

2024-01-21 21:37 -

重点外资氢能项目签约落地 北京亦庄引进外资实现“开门红”

2024-01-17 08:17 -

绿氢项目将迎开工潮 带动制氢设备需求高增

2024-01-02 09:00 -

德国退役核电站将改造建成欧洲最大电池储能项目

2023-12-29 09:15

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号