盛新锂能向比亚迪定增募不超23亿获通过

时间:2022-11-02 11:02来源:中国经济网 作者:综合报道

点击:

次

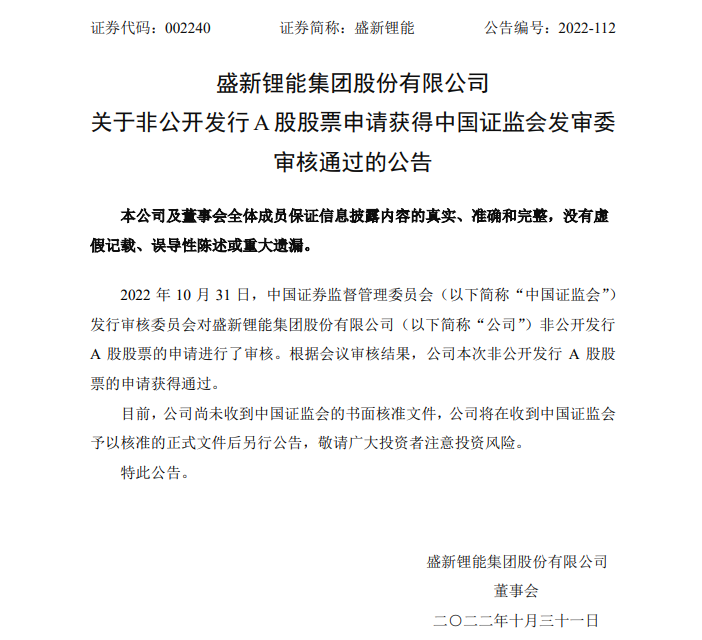

近日,盛新锂能(002240.SZ)发布公告称,10月31日,中国证监会发行审核委员会对公司非公开发行A股股票的申请进行了审核。根据会议审核结果,公司本次非公开发行A股股票的申请获得通过。

盛新锂能表示,目前,公司尚未收到中国证监会的书面核准文件,公司将在收到中国证监会予以核准的正式文件后另行公告。

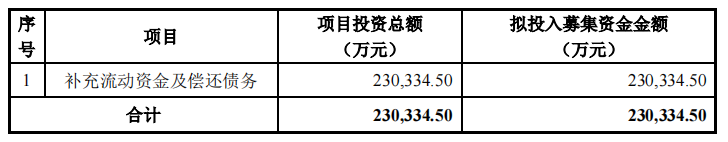

盛新锂能于7月23日发布的《2022年度非公开发行A股股票预案(修订稿)》显示,本次非公开发行拟募集资金总额(含发行费用)不超过230,334.50万元(含本数),扣除发行费用后的募集资金净额将全部用于补充流动资金及偿还债务。

本次非公开发行的发行对象为比亚迪股份有限公司(以下简称“比亚迪”),共1名特定对象,符合中国证监会等证券监管部门规定的不超过三十五名发行对象的规定。发行对象将以现金方式全额认购本次非公开发行的股份。发行对象已与公司签署了《附条件生效的股份认购协议》及《附条件生效的股份认购协议之补充协议》。

本次非公开发行的定价基准日为公司关于本次非公开发行的董事会决议公告日。本次非公开发行的发行价格为42.99元/股,不低于定价基准日前二十个交易日公司股票交易均价的80%(定价基准日前二十个交易日股票交易均价=定价基准日前二十个交易日股票交易总额/定价基准日前二十个交易日股票交易总量)。若公司股票在定价基准日至发行日期间发生派息、送红股、资本公积金转增股本等除权除息事项,本次发行价格作相应调整。在定价基准日至发行日期间,如中国证监会对发行价格进行政策调整的,则本次非公开发行的发行价格将做相应调整。

2022年5月17日,公司2021年度股东大会审议通过了《关于公司2021年度利润分配预案的议案》,向全体股东每10股派发现金红利人民币1元(含税)。公司2021年度权益分派已于2022年5月30日实施完毕。根据公司2021年度权益分派实施情况和公司非公开发行股票方案的定价原则,现对本次非公开发行股票的发行价格做相应调整,调整后的发行价格=调整前的发行价格42.99元/股-每股派发的现金红利0.1元=42.89元/股。

本次非公开发行的股票数量不低于46,630,917股(含本数)且不超过53,703,543股(含本数),不超过发行前公司总股本的30%,且不低于发行后公司总股本的5%,并以中国证监会关于本次发行的核准文件为准。若公司股票在定价基准日至发行日期间发生送股、资本公积转增股本等除权事项,本次非公开发行股票数量将作相应调整。

比亚迪认购的本次发行的股份自该等股票上市之日起36个月内不进行转让。限售期结束后减持需遵守中国证监会、深圳证券交易所以及《公司章程》的有关规定。本次发行结束后,比亚迪认购取得的本次发行股票由于公司送红股、资本公积金转增股本等原因所衍生取得的股份亦应遵守上述限售期安排。

公司本次非公开发行的发行对象为比亚迪股份有限公司。2022年5月17日,公司召开2021年年度股东大会,选举比亚迪董事会秘书李黔为非独立董事,根据《深圳证券交易所股票上市规则》等相关法律法规和规范性文件、《公司章程》等规定,比亚迪成为公司的关联方,比亚迪参与认购本次非公开发行构成与公司的关联交易。

截至预案公告之日,公司控股股东为盛屯集团,实际控制人为姚雄杰,本次非公开发行完成后,公司控股股东与实际控制人不变。本次非公开发行不会导致公司的控制权发生变化。

盛新锂能表示,本次向特定对象发行的目的为引入下游锂电池龙头客户战略合作,发挥协同效应,助力公司加快实现“致力于成为全球锂电新能源材料领先企业”战略目标;优化公司资本结构,满足营运资金需求。

盛新锂能于7月23日公布的《非公开发行股票申请文件反馈意见回复报告(修订稿)》显示,本次发行的保荐机构为中信证券股份有限公司,保荐代表人为刘永泽、王洋。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

比亚迪拟斥不超11.3亿元采购锂电设备

2022-10-31 10:35 -

亿纬锂能交出最好三季报“成绩单”,大扩产后产能如何消化?

2022-10-28 09:27 -

东风股份:拟收购博盛新材股权 加速布局锂电隔膜赛道

2022-10-20 09:37 -

比亚迪为何能反超松下成为全球电池厂商第三?

2022-10-17 08:53 -

丰元股份拟向丰元锂能增资7.14亿 保障磷酸铁锂项目顺利实施

2022-10-14 10:11 -

凯中精密:子公司河源可顺通过弗迪电池供应商审核成为比亚迪供应商

2022-10-14 09:06 -

亿纬锂能预计前三季净利同比增10%-20%

2022-10-11 10:15 -

和特斯拉“做邻居” 比亚迪拟扩建上海工厂:不增产电池

2022-10-10 20:51 -

合同金额超700亿元,宁德时代、亿纬锂能获宝马圆柱电池定点

2022-09-09 17:19 -

比亚迪在江西宜春成立新的电池公司

2022-08-26 10:38

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

比亚迪拟斥不超11.3亿元采购锂电设备

2022-10-31 10:35 -

亿纬锂能交出最好三季报“成绩单”,大扩产后产能如何消化?

2022-10-28 09:27 -

东风股份:拟收购博盛新材股权 加速布局锂电隔膜赛道

2022-10-20 09:37 -

比亚迪为何能反超松下成为全球电池厂商第三?

2022-10-17 08:53 -

丰元股份拟向丰元锂能增资7.14亿 保障磷酸铁锂项目顺利实施

2022-10-14 10:11 -

凯中精密:子公司河源可顺通过弗迪电池供应商审核成为比亚迪供应商

2022-10-14 09:06 -

亿纬锂能预计前三季净利同比增10%-20%

2022-10-11 10:15 -

和特斯拉“做邻居” 比亚迪拟扩建上海工厂:不增产电池

2022-10-10 20:51

本月热点

-

锂电企业大规模扩产 如何为安全生产护航?

2022-10-18 17:20 -

总投资10亿 一沧锂离子电池磷酸铁锂正极材料项目开工

2022-10-08 10:53 -

30MW/60MWh!中国能建中标国内最大的钠离子储能电池项目

2022-10-11 10:59 -

动力电池:2022年产量确定大增;2023年产能或过剩

2022-10-21 08:38 -

攻下金属板燃料电池产业化重要“城池”

2022-10-17 09:11 -

锂矿大佬也要下场造电池了

2022-10-04 12:27 -

9月我国动力电池销量共计46.5GWh 同比增长161.6%

2022-10-12 17:05 -

企业缘何积极布局动力电池回收赛道

2022-10-13 10:10

企业微信号

企业微信号 微信公众号

微信公众号