又一家锂电材料企业创业板IPO获受理!

时间:2020-09-19 16:24来源:OFweek锂电 作者:尔东

点击:

次

锂电材料近期密集IPO。例如,翔丰华已正式上市,长远锂科已通过审核,天力锂能已获受理。

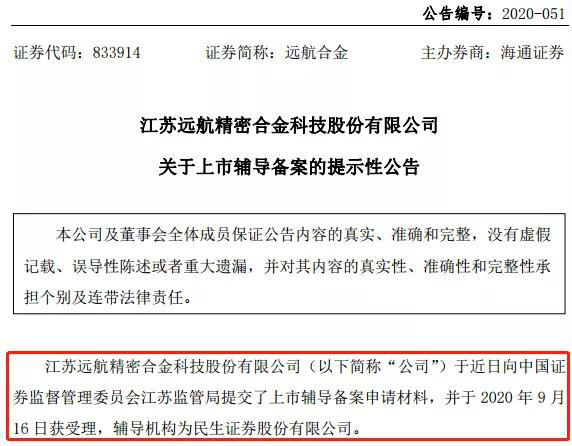

9月17日,新三板锂电材料企业远航合金(833914)发布公告称,公司于近日向江苏证监局提交了上市辅导备案申请材料,并于2020年9月16日获受理,辅导机构为民生证券,公司已进入首次公开发行股票并在创业板上市的辅导阶段。

图片来源:上市公司公告

不过,远航合金同时也提醒投资者注意,未来公司若向深交所提交首次公开发行股票并上市的申请材料并获受理,公司将向全国中小企业股份转让系统申请股票暂停交易。

也就是说,目前远航合金的获受理,是获得了江苏证监局的受理而不是深交所的受理。远航合金称,公司的上市事宜具有一定的不确定性,将会根据相关事项进展情况严格按照法律法规的规定和要求,及时履行信息披露义务。

市场公开信息显示,远航合金的主营业务为精密镍基导体材料的研发、生产和销售。公司的主要产品分为两类,即精密镍基带、箔和冲压件,主要应用于锂离子电池、锂聚合物电池、镍氢电池、镍镉电池及组合电池等,其最终下游产品包括电动工具、电动汽车、信息通讯、电子产品、特种照明灯具、储能系统、钱币以及航空航天领域。

财务数据方面,2020年上半年,远航精密实现营业收入1.92亿元,较去年同期增长8.49%;实现净利润1395万元,较去年同期减少25.13%;总资产3.97亿元,较上年末增长0.53%;净资产3.18亿元,较上年末增加4.60%。

客户方面,远航合金的主要客户来自锂电池企业,比如:孚能科技、力神、松下、TTI、NEC、比亚迪、LG化学、比克、史丹利百得等。

远航合金称,公司始终坚持以客户需求为导向、以研发创新为动力,加强内部改革和精细化管理力度,优化资源配置,加大战略合作伙伴的开发,有规划的进行业务拓展,公司整体经营状况继续保持良好增长态势,公司行业地位和市场竞争力进一步加强。

远航合金也面临着5大风险。

一是原材料价格波动风险。远航合金生产经营所需的原材料主要是有色金属电解镍,原材料成本合计占产品生产成本的比例较高。电解镍作为国际大宗商品期货交易标的,不仅受实体经济需求变化的影响,也易受国际金融资本短期投机的剧烈冲击。

二是下游行业景气度变化风险。远航合金部分产品主要销往手机、笔记本电脑、便携式电子产品中的电池及其配件制造企业,因此,上述产品所处行业的景气度直接影响远航合金产品的销量。

三是下游大客户的市场地位的变化风险。根据目前远航合金客户群体分布,多家客户均是历年的重要客户,由于电子产品生命周期短、变化更新较快,行业内的优势客户的优势地位转换较快,如果远航不能持续跟踪客户、开发客户以保持持续优势市场地位,存在未来因为大客户市场地位下降而导致对公司产品需求下降进而影响公司盈利水平的风险。

四是市场竞争风险。目前我国镍基导体材料领域同类型厂商较多,市场竞争激烈,下游终端产品多为电子产品,更新换代较快,技术升级迅速,如果远航合金不能抓住有利时机扩大现有优势产品的生产能力并及时进行产品的升级换代,则可能面临失去竞争优势的风险。

五是控制权集中风险。截至2020年6月,远航合金的实际控制人周林峰先生通过新远航、乾润管理合计间接控制本公司51.33%股权。同时,周林峰担任公司董事长、总经理,控制权比较集中,实际控制人对公司的生产经营决策可产生重大影响。若远航合金实际控制人利用其对公司的控制权,对公司的生产经营决策、人事、财务等进行不当控制,可能给公司正常经营带来风险。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

超400亿元!即将新增3座锂电工厂!

2024-06-04 18:44 -

4微米!这里的锂电池隔膜越做越薄

2024-06-04 11:39 -

紫金矿业:计划2025年投产2万吨磷酸铁锂电池回收项目

2024-05-29 18:37 -

湘潭电化:深耕锰系电池材料领域数十年,将积极把握行业发展机遇

2024-05-28 18:27 -

一家融资10亿电池公司破产

2024-05-21 12:08 -

天津开西青园首个新能源电池材料创新平台项目投产

2024-05-20 18:53 -

传SK Innovation考虑出售电池材料子公司,以重组电池业务

2024-05-20 10:07 -

美国提高锂电池关税政策影响几何?国轩高科回应

2024-05-19 16:08 -

李强总理调研锂电企业!

2024-05-14 18:52 -

新纶新材:2023年新材料业务收入5.5亿元 公司重视固态电池市场动向

2024-05-06 10:11

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

超400亿元!即将新增3座锂电工厂!

2024-06-04 18:44 -

4微米!这里的锂电池隔膜越做越薄

2024-06-04 11:39 -

紫金矿业:计划2025年投产2万吨磷酸铁锂电池回收项目

2024-05-29 18:37 -

湘潭电化:深耕锰系电池材料领域数十年,将积极把握行业发展机遇

2024-05-28 18:27 -

一家融资10亿电池公司破产

2024-05-21 12:08 -

天津开西青园首个新能源电池材料创新平台项目投产

2024-05-20 18:53 -

传SK Innovation考虑出售电池材料子公司,以重组电池业务

2024-05-20 10:07 -

美国提高锂电池关税政策影响几何?国轩高科回应

2024-05-19 16:08

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号