孚能科技财务数据蹊跷 科创板动力电池第1股名不副实

时间:2020-04-16 09:48来源:界面新闻 作者:陶知闲

点击:

次

科创板即将迎来动力电池第一股。

据测算,市占率排名第七的孚能科技预计估值最高将超过300亿元。但在诸多光环下,这家公司去年扣非净利润仅为908万元,2018年甚至亏损近两亿元。

界面新闻翻看招股书后发现,孚能科技估值与业绩巨大反差背后,是长期依靠政府补贴和大客户,以致错失黄金发展期的怪象。

错失黄金发展期

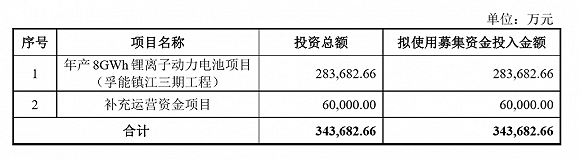

孚能科技的代表产品为三元软包动力电池,目前在国内市占率位列第一。本次IPO募集资金34.37亿元,主要投向新增产能及补充营运资金。其中建设年产8GWh锂离子动力电池项目,投资28.37亿元,补充资金6亿元。

孚能科技并没有透露其具体估值,按照其拟募集资金34.37亿元,发行股本比例为10%至22.33%估算,孚能科技估值在154亿元至344亿元之间。

这一估值究竟在行业中属于什么水平呢?由于孚能科技常年扣非净利润亏损,其盈利能力不具有估值代表性,界面新闻以装机量作为单位进行比较。招股书披露,孚能科技2019年装机量为1.21GWh,以估值最低的154亿计算,对应单位估值为127亿/ GWh;对比国轩高科(18.640, 0.05, 0.27%)(002074.SZ)的210亿市值,装机量为3.31GWh,对应单位估值为63亿/ GWh;宁德时代(129.180, 1.18, 0.92%)(300750.SZ)的2800亿市值,装机量为31.71GWh,对应单位估值为88亿/ GWh。如此比较一下,孚能科技的估值明显被高估了。

孚能科技低于市场水平的装机量,体现了其低效运营能力。究其原因,还是在2016年前后挥霍了发展的黄金时机。

2016年是国内动力电池产业高速发展时期。2015年3月工信部制定《规范条件》旨在保护国产动力电池企业。该《规范》指出,只有在售新能源车型搭载了符合条件并且进入“白名单”目录的动力电池,才能享受新能源汽车补贴。从2015年11月开始,工信部先后发布了四批符合《规范条件》的企业名单,国内共有57家电池企业进入“白名单”,其中包括宁德时代、孚能科技等如今的动力电池企业,不包括外资企业LG、三星等电池巨头。工信部的这份“白名单”,为国内动力电池企业发展赢得宝贵时间。

但孚能科技并没有利用好这珍贵的空档期。

从利润看,公司2016年至2019年前三季度归母净利润分别为734万元、1826万元、-7821万元和 8338万元。同期,扣非净利润分别为146万元、930万元、-19,882万元和-1,793万元。2019年扣非净利润为908万元(审阅数据,未经审计)。按公司2019年未经审计数据计算,四年间孚能科技主营业务亏损1.8亿元。支撑公司持续发展的,主要是税收优惠及政府补贴。期间,孚能科技收到的税收优惠和政府补助分别为2.68亿元和0.35亿元,两者合计3.03亿元。

从市场份额看,孚能科技也在逆势下滑。

根据高工产研锂电研究所(下称GGII)数据,孚能科技市场份额由2018年的3.2%下滑至2019年的1.94%,装机量由1.93GWh下滑37.31%至1.21GWh。作为对比,2019年中国动力(16.580, -0.10, -0.60%)电池装机总量约为62.2 GWh,同比增长9.3%。孚能科技并没有享受到行业不断做大的蛋糕,却逐渐丢失自己的份额。

现在,随着“白名单”的中止,面对日韩电池巨头大举进军中国市场的逆风局,孚能科技又能有多好的表现呢?

过度依赖北汽集团

孚能科技所谓的“核心优势”,除了政府补贴,还有长期依赖以北汽集团为代表的大客户。

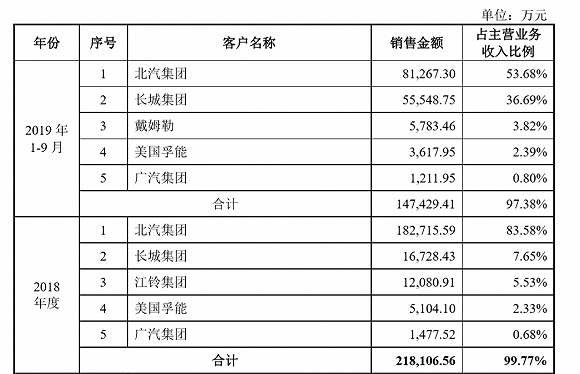

根据招股说明书披露,孚能科技2016年至2019年前三季度,前五大客户销售合计占比分别为99.97%、99.78%、99.77%及97.38%,客户依赖度非常高。更令人担心的是,同期公司前两大客户销售合计占比分别为91.59%、97.21%、91.23%及90.37%。换而言之,孚能科技基本是依靠前两大客户生存的。

孚能科技客户集中度之高,在行业中属于异类。作为对比,2018年宁德时代前五大客户销售收入占比为42.34%,其中第一大客户占比10.97%。比亚迪(59.700, -0.44, -0.73%)(002594.SZ)前五大客户销售收入占比为27.16%,其中第一大客户占比10.2%;国轩高科前五大客户销售收入占比为36.28%,其中第一大客户占比9.8%;亿纬锂能(59.170, -0.01, -0.02%)(300014.SZ)前五大客户销售收入占比为30.91%,其中第一大客户占比8.87%。不难发现,已上市的同类企业,前五大客户各自占比均较为平均。

孚能科技最依赖的大客户即北汽集团。2016年至2019年前三季度北汽集团占公司销售比重分别为65.63%、87.57%、83.58%及53.68%。北汽集团各个报告期占公司比重皆超过50%,高峰时甚至达到近九成,其关系密切程度类似“母子”公司。

对此,孚能科技也承认了“主要客户对公司经营业绩的影响较大”,并辩解称因公司产能有限,在大批量为北汽集团供货后,产量已无法充分满足其他客户的采购需求。也就是说,公司目前的产能,只能服务好北汽集团一家。

北汽集团如此依赖的电池供应商,却没有得到来自北汽的资金支持。根据天眼查显示,在孚能科技D轮融资中,曾经有过北汽产业投资基金的身影。但在招股书中孚能科技前十大股东中,并没有发现来自北汽的资本投资。究竟是不看好孚能科技上市后的表现还是其他原因,北汽集团选择了在最后一轮套现离场。

过度依赖的三大财务弊端

孚能科技过度依赖大客户的弊端,已经在财报中显现。首先是大量资金被客户占用,以致扩产有心无力。

2016年至2019年前三季度,孚能科技经营性应收款项(含应收账款、应收票据、应收款项融资科目)分别为 2.47亿元、5.81亿元、16.35亿元和7.85亿元,占当期营业收入的比例分别为52.66%、43.43%、71.84%和49.33%。其中,孚能科技截止2019Q3的应收账款为5.58亿元,对北汽集团的应收账款为3.74亿元,占总应收账款比例为66.26%。经营性应收款项占比较高,凸显了公司对上游车企话语权的弱势,同时影响公司正常运营。

面对大量资金被客户占用,孚能科技也表达了担忧。“经营性应收款项过快增长,存在回款情况不佳甚至无法收回的风险”。

第二大弊端是现金流长期净流出,企业失血严重。孚能科技多次表达因产能有限而无力扩大经营、增加客户。究其原因,与长期经营性现金净流出密不可分。公司近四年经营性现金流净流出0.83亿元,其中2016年至2018年合计净流出6.24亿元,仅在冲击上市的2019年才呈现大幅现金流净流入状态。

孚能科技高度依赖大客户第三大弊病便是无法提高的低毛利率。

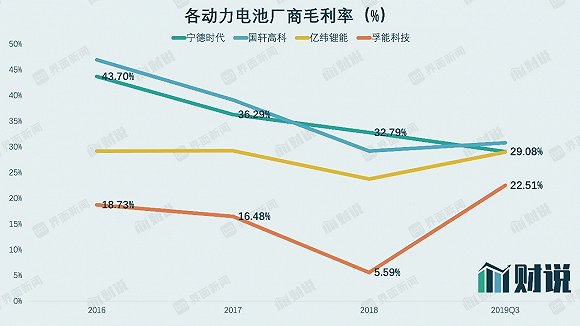

公司2016年至2019年前三季度毛利率,分别为18.73%、16.48%、5.59%和22.51%,对比主要竞争者,就能发现孚能科技毛利率偏低且变动幅度不合理。

数据显示,2016年其他竞争对手的毛利率在29%至47%之间,孚能科技的毛利率不到对手平均值的一半,相差毛利率最高的国轩高科近三十个百分点。而随着红利的逐渐消退,各家企业毛利率皆有所下降,孚能科技2018年毛利率下降到仅为5.59%,硬生生将科技型企业做成“快消”型企业。当时对北汽集团销售占总营收比为83.58%,可见当时其压价之低。

对此孚能科技解释称,“由于2018年市场进一步活跃,北汽新能源加大采购量,公司对其售价给予一定程度的优惠,而当年原材料等市场价格居高不下,成本依然维持在较高水平,故2018年毛利率大幅度降低。”但这一解释难以服众。毛利率一定程度上代表了核心竞争力和技术先进性,孚能科技对客户5.59%的毛利率都愿意接单生产,表明其科技含量低下,竞争力不足。

值得一提的是,孚能科技于2019年冲击上市之际,毛利率水平和之前所述的现金流量一样,突然得到大幅提升创出近年新高,这其中变化值得玩味。

至今为止,孚能科技尚无法独立行走,便是过度依靠大客户和政府补助的代价。而毛利率、现金流及账款都受到大客户北汽集团的制约,其营运能力有违“科创板第一动力电池”的美誉。留给孚能科技的时间不多了。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

赢合科技:海外国家电池扩产需求更大 有机会获得全球化红利

2024-05-26 11:41 -

合纵科技:拟1.3亿元转让贵州雅友55%股权

2024-05-16 11:56 -

锂电设备业务营收占比降近三成,赢合科技去年业绩增速放缓

2024-03-29 11:25 -

沃尔沃汽车与Breathe电池科技展开合作,充电时间有望缩短30%

2024-03-26 10:42 -

横店东磁于连云港参设能源科技公司 含电池制造业务

2024-03-15 18:39 -

孚能科技2023年动力电池装机量位居全球前列

2024-02-19 10:52 -

今年第一个氢能独角兽:醇氢科技首轮估值70亿

2024-02-04 08:28 -

吉锐科技终止创业板IPO原拟募资11亿元 民生证券保荐

2024-01-18 11:23 -

先钠科技落户湖南宁乡

2023-11-24 09:33 -

华体科技:控股子公司华体锂能首批锂矿正式开始采选

2023-10-17 11:10

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

赢合科技:海外国家电池扩产需求更大 有机会获得全球化红利

2024-05-26 11:41 -

合纵科技:拟1.3亿元转让贵州雅友55%股权

2024-05-16 11:56 -

锂电设备业务营收占比降近三成,赢合科技去年业绩增速放缓

2024-03-29 11:25 -

沃尔沃汽车与Breathe电池科技展开合作,充电时间有望缩短30%

2024-03-26 10:42 -

横店东磁于连云港参设能源科技公司 含电池制造业务

2024-03-15 18:39 -

孚能科技2023年动力电池装机量位居全球前列

2024-02-19 10:52 -

今年第一个氢能独角兽:醇氢科技首轮估值70亿

2024-02-04 08:28 -

吉锐科技终止创业板IPO原拟募资11亿元 民生证券保荐

2024-01-18 11:23

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号