动力电池新技术——自修复长寿命技术

时间:2020-06-12 11:44来源:水晶球财经 作者:百家云股

点击:

次

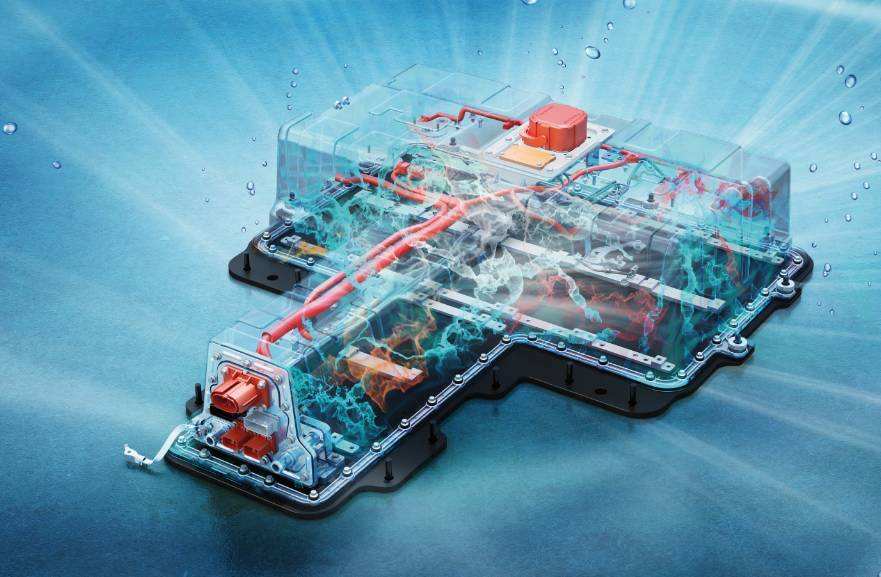

说起动力电池很多从业者都不陌生,作为锂电池继消费电子、储能设备之后涉足的第三大领域,逐渐成为新能源汽车的核心竞争力之一,消费者对于动力电池的安全性、续航能力、成本等都提出了较高的要求。作为新能源汽车的核心组件,动力电池市场的竞争一直都没停止,甚至有越演越烈的局势。

一、动力电池基本介绍

动力电池是有一定差异性的产品,汽车不同的功能需求对于电池的参数有着决定性的影响。粗略来看,根据使用情况可将锂电池分为两类,一类是功率型,主要用来为汽车加速提供短暂的动力,可以储存的能量较少,不能长期提供能量,其能量释放时间通常持续几秒到几十分钟;另一类是能量型,可以长期提供能量,但放电速率相对较小,一般情况下放电时间设计为1小时甚至更长,一般纯电动汽车会用到能量型电池。

功率型电池与能量型电池的主要区别是功率/能量比,即放电倍率,功率型电池的放电倍率可达15C以上,能量型电池的放电倍率不超过2C,随着纯电动汽车带电量日益增大,对于放电倍率的要求会进一步放宽。这两种需求反映在电芯层面,最显著的区别是功率型电芯极片由于电流密度较大,为确保结构稳定,活性层的厚度很薄,能量密度较低,成本更高。因此工业上这两类电芯在设计方面截然不同。动力电池设计时,必须了解用电设备具对电池性能指标及电池使用条件,一般应考虑以下几个方面:电池工作电压;电池工作时间;电池工作环境;电池最大允许体积。

美国阿贡国家实验室提出了一套设计原则,规则要求用户输入多个设计参数,例如电池电量,电池和模组数量,以及最大功率下的目标电压等。此外,用户必须输入以下三种能量测量值之一:电池组能量,电池容量或车辆电气范围,定义其中一个值将决定其他两个值。然后,迭代过程通过改变电池容量和电极厚度来解决用户定义的能量参数(能量,容量或范围)和剩余电池特性。结果是电池,模组和电池组的尺寸,质量,体积和材料等方面的要求。

锂电池参数设计流程图:

锂电池生产流程图:

二、动力电池细分市场分析

动力电池是新能源电动汽车的“心脏”,作为电动汽车的关键零部件,动力电池是整车成本中占比最大的零部件,占整车成本的30%-40%,是潜在市场达数千亿的新兴产业。对动力电池核心技术与供应链的争夺,将成为大国制造业竞争的另一制高点,且很大程度上影响着未来全球新能源汽车的行业格局。细分为正极材料、负极材料、隔膜及电解液四大关键材料的成本占电池成本的八成以上。

1、正极材料:2019年产量突破50万吨,优势企业占据主要市场份额

我国锂电池正极材料产量快速增长,这主要得益于锂电池下游行业中手机、笔记本电脑、电动车等的快速发展,企业对锂电池正极材料的投资加大,新能源汽车的发展和国家政策的支持等。根据中国有色金属工业协会锂业分会调研情况,2019年我国锂电池正极材料产量突破50万吨,达到53.7万吨。

(备注:2016、2017年产量增速为49.6%、99.9%)

在国内市场,目前仍有较多的企业在参与市场竞争,由于锂电池正极材料行业技术集成度高、下游客户对产品质量要求严格等原因,一些不具备核心竞争力的企业将会逐步退出,行业内的优势企业将占据越来越多的市场份额。近年来,我国锂电正极材料市场发展迅速,正极材料的产销量已占据全球的40%以上。国内主要正极材料企业产能如下:

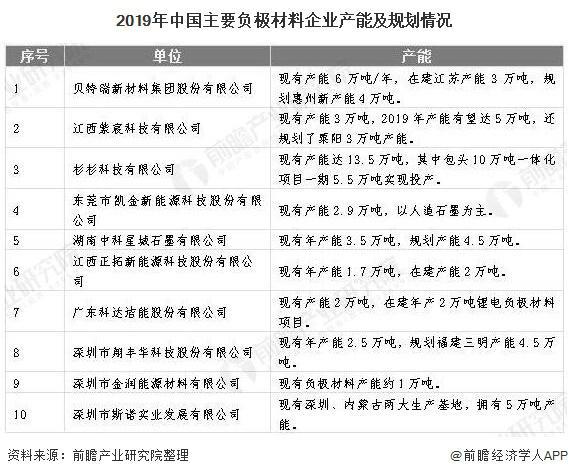

2、负极材料:2019年产量约在25万吨,行业企业竞争格局变化不大

近几年来,我国负极材料产量呈现逐年增长的趋势,2019年,国内负极材料的产量约在25万吨,人造石墨市场占比估计在75%以上,其市场占比进一步扩大,对于针状焦的需求预计在今年依旧保持坚挺。

(备注:2016、2018年产量增速为33.6%、47.7%)

从企业竞争格局来看,2019年,深圳贝特瑞、江西紫宸、杉杉科技占据前三位置,不过三者的市场占比差距在逐渐缩小。二梯队厂商,如湖南中科、深圳斯诺、深圳翔丰等企业受动力电池带动,保持较快增长。根据中国电池网发布的锂电池负极材料企业竞争力排名名单情况来看,行业企业竞争格局排名变化不大。

3、隔膜:高端隔膜基本依靠进口,恩捷股份逆袭排名第一

由于隔膜具备较高的技术壁垒,导致国产隔膜与进口隔膜在性能上存在较大的差距,导致国内隔膜市场大部分需要进口,尤其是高端隔膜基本依靠进口。根据起点研究院(SPIR)数据统计,2019年上半年中国锂电池隔膜出货量13.8亿平方米,同比增长70%,主要原因有:隔膜出口量增长较大,主要企业为:恩捷、星源、捷力等;储能、3C数码及小动力拉动市场需求,加上动力电池稳步增长;政策出台补贴过渡期取消,因此二季度前二个月是行业冲量高峰时期。

2019年中国锂电池隔膜行业年度品牌榜单中,恩捷股份逆袭排名第一,其客户涵盖了国内一线电池企业,恩捷股份的逆袭完全可以证实行业的龙头是可以被打败的,几年前国产隔膜行业基础被星源材质、金辉高科和中科科技三家公司垄断。如今,恩捷股份毫无疑问成为海内隔膜行业的龙头企业,尤其是在湿法领域更是占据了绝对市场份额。

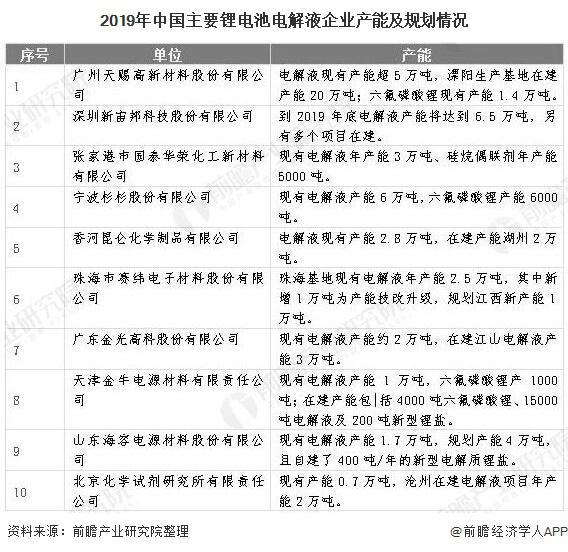

4、电解液:2019年电解液出货量18.3万吨,竞争格局变化不大

我国电解液产量不断增加,近年来随着锂电池产业的成熟,国产锂电池电解液从2002年左右开始进入市场,并逐步取代进口产品。高工产研锂电研究所(GGII)调研显示,2019年中国电解液出货18.3万吨,同比增长30%。

国内电解液厂商包括新宙邦、天津金牛、东莞杉杉、珠海赛纬电子、广州天赐等企业,其产品涵盖了高、中、低端市场,基本满足中国锂离子电池生产的需要,并有部分出口。

【相关个股】

300750宁德时代

公司占据国内整体动力电池市场份额的50%以上,2017年宁德时代出货量位居全球第一,并计划到2020年将产能扩大2倍,目前其产能利用率仍然供不应求,预计将成为动力电池高速成长过程中的主要获益者。

6月10日,宁德时代称,新型电池采用自修复长寿命技术,可实现16年超长寿命或200万公里行驶里程,成本相比当前电池增加不超10%。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

麻省理工李巨EMA:固态电池的多孔混合离子电子导体层

2021-06-10 11:42 -

工程师开发出可稳定气态电解质的隔膜 使超低温电池更安全

2021-06-10 08:45 -

Page-Roberts创新专利将电池安装在车舱内 可使续航增加30%

2021-06-09 12:24 -

德国新研究发现:固态电池界面涂覆纳米涂层可让电池稳定

2021-06-09 09:09 -

宾州州立王朝阳院士团队:热调控电池让电动飞行汽车商业化成为现

2021-06-08 10:10 -

密歇根大学列出锂金属固态电池的主要问题 以推动其商业化发展

2021-06-07 08:38 -

研究人员开发新型铝硫电池 能量密度有望达到660Wh/l

2021-06-04 22:07 -

崔屹鲍哲南团队设计新型电解液,有望解决金属锂电池循环寿命难题

2021-06-04 10:10 -

南京大学金钟课题组设计介观结构锂负极材料用于高比能锂金属电池

2021-06-04 08:53 -

斯柯达与捷克科技公司利用旧电池开发储能系统 最高可储能328kWh

2021-06-03 10:23

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

麻省理工李巨EMA:固态电池的多孔混合离子电子导体层

2021-06-10 11:42 -

工程师开发出可稳定气态电解质的隔膜 使超低温电池更安全

2021-06-10 08:45 -

Page-Roberts创新专利将电池安装在车舱内 可使续航增加30%

2021-06-09 12:24 -

德国新研究发现:固态电池界面涂覆纳米涂层可让电池稳定

2021-06-09 09:09 -

宾州州立王朝阳院士团队:热调控电池让电动飞行汽车商业化成为现

2021-06-08 10:10 -

密歇根大学列出锂金属固态电池的主要问题 以推动其商业化发展

2021-06-07 08:38 -

研究人员开发新型铝硫电池 能量密度有望达到660Wh/l

2021-06-04 22:07 -

崔屹鲍哲南团队设计新型电解液,有望解决金属锂电池循环寿命难题

2021-06-04 10:10

本月热点

-

2020年锂电池行业研究报告

2021-05-11 11:24 -

突发|深圳一锂电企业停止经营、解散员工!

2021-05-11 10:02 -

4月我国动力电池装车量同比上升134.0%

2021-05-13 08:26 -

如何看待Pack内铁锂和三元混用

2021-06-01 09:25 -

可充电中性锌空气电池:进展,挑战和未来

2021-05-19 10:59 -

揭开赣锋锂业的家底

2021-06-03 09:46 -

“电池荒”来袭,生产纯电动汽车的车企要被卡脖子了?

2021-06-01 21:22 -

关于征集《锂离子电池用连续式真空干燥系统技术规范》等两项行业标准的函)征求意见程序

2021-05-31 22:53

企业微信号

企业微信号 微信公众号

微信公众号