A股一边追高一边唱空 ,动力电池一级市场还能火多久?

时间:2022-07-14 11:18来源:晨哨并购 作者:赵梓涵

点击:

次

一边是海水 一边是火焰

这两天,被誉为 “市值天花板”的锂电赛道“塌方了”。坐拥锂矿资源最多的国内公司——天齐锂业首当其冲,于7月12日上午十点前开始了一字板跌停,不到三十分钟市值蒸发200亿,市值跌破2000亿。

戏剧的是,锂电板块集体回调的“导火索”竟源自一个“没有投顾资格、没有买卖股票、没有参与二级市场投资的局外人”的一句话——“个人认为:002466天齐锂业戴维斯双击已达顶峰,价格已高估。”

看上去是“私募一哥”徐翔之妻应莹的一句点评,使整个锂电赛道站在了舆论的风口浪尖上,很多投资者认为是“总舵主”在幕后发言,纷纷出逃市场,认定锂电大跌已成定局。而本质,是整个赛道的超高估值已经让资本有不可承受之重。

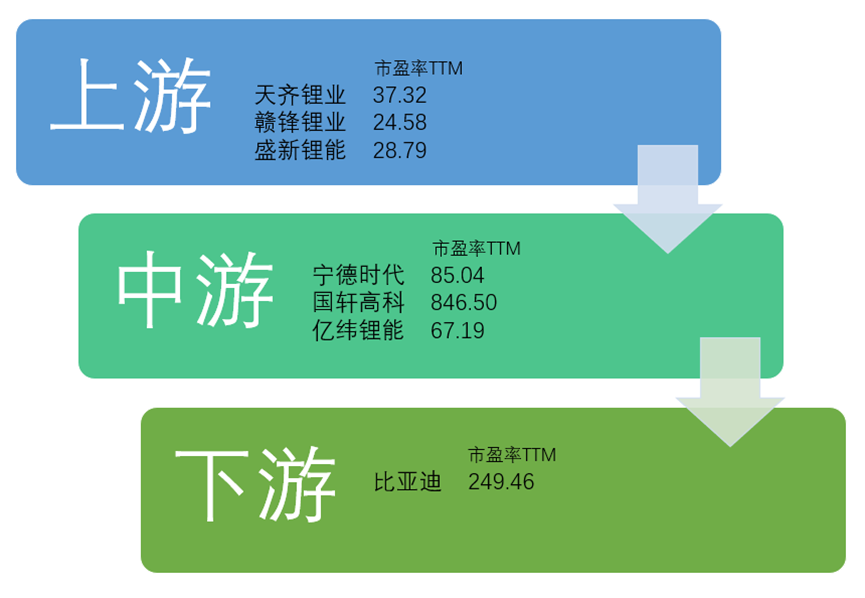

本次锂电二级市场回调,是从估值最低、盈利能力最强的上游龙头天齐锂业、赣锋锂业、盛新锂能等开始的。那么一直维持在超高估值、盈利水平相对较弱的锂电中下游企业宁德时代、比亚迪等是否也会受大环境的影响市值持续下调呢?

晨哨并购整合

其实,仅仅一周前,大家还没有这个预期。尤其是中游龙头股宁德时代顺利在高位定增给了市场极大的信心。

7月4日,宁德时代450亿元定增的股票正式上市。这次定增的发行价格为410元/股,为发行底价的120.71%,募集资金总额约为450亿元,实际资金净额为448.7亿元。一共有42家知名企业对宁德时代发起申购。最后,22名认购对象获得宁德时代此次战略配售,包括摩根士丹利、摩根大通、巴克莱银行、国泰君安证券、申万宏源证券有限公司、泰康资产、睿远基金、高瓴等多家海内外巨头纷纷加码入局。

22家认购对象

上游锂电矿产龙头已经开始调整了,中游的宁德会不会高位调整 ?这次的高位定增机构将来能赚钱吗?

再进一步,假如动力电池的二级市场概念股继续深度调整,那么会复刻去年的医药股暴跌拖累一级市场估值的现象吗?

依然火爆的锂电一级市场 三匹黑马崛起

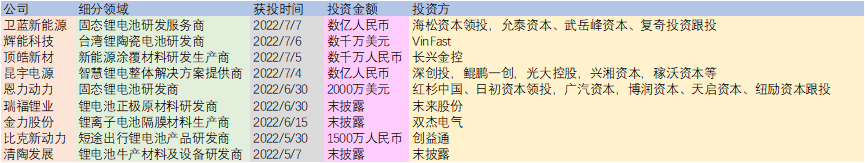

动力电池赛道的一级市场,至少在刚刚过去的第二季度,依然十分坚挺。各个细分领域都在发力融资扩产、资本纷纷入局。

近两月一级市场代表性交易项目——晨哨并购整合

尤其是第三代动力电池战场的三匹黑马,最近都在紧锣密鼓地进行着新一轮的融资,投资者拼抢火热,估值持续推高——假如说宁德时代是第二代独一无二的龙头,中航锂电、蜂巢能源则是第二代的佼佼者,去年各自募集了百亿以上的资金,同时冲刺IPO。而眼下,瑞浦、欣旺达、塔菲尔则是第三代的三位小巨人。

其中瑞浦能源仅成立不到五年,估值一路飙升至248亿;正力新能/塔菲尔用了五年的时间估值已达120亿元;欣旺达电子股份有限公司2008年进军动力电池行业,据悉公司旗下的欣旺达电动汽车电池有限公司估值为220亿元,预计不久后分拆上市。

瑞浦兰钧能源股份有限公司背靠资本青山实业,主要从事动力/储能锂离子电池单体到系统应用的研发、生产、销售。瑞浦能源以VDA和MEB标准尺寸的方形铝壳三元锂电池和铁锂电池为主。该公司依托青山实业强大实力和丰富资源,以大规模工业化智能制造技术为基础、高性能高一致性电池设计技术为核心、产业链协调发展为策略,以突破产品一致性和成本两大瓶颈,打造行业内最具性价比的动力/储能电池制造企业,助推全球新能源产业的发展。

瑞浦短期、中长期目的非常明确,中游布局磷酸铁锂、高镍三元电池,上游向海外锂矿产业整合,尽可能地实现原料自供。同时,将以“联合建厂”模式,实现产能的成倍提升。

在原料方面,瑞浦将与上汽集团联合,将适合海外市场的新能源整车卖出去,把好的锂矿资源引进来。目前,瑞浦已经具有成熟的动力电池总成的生产体系及大规模储能电池生产,安装与维护的能力。该公司具有强大的资金能力与产业整合能力,可快速向下研发产品、向上扩张资源。

另一家动力电池生产商苏州正力新能源科技有限公司/塔菲尔同样系出名门——玻璃大王曹氏家族控股。

要知道曹德旺的福耀玻璃可是车规级玻璃生产一哥,不单市占率极高,还为宾利、宝马、奔驰等豪华车企供货。原福耀玻璃现任董事吴世农,原副总经理曹芳、陈继程,已成为江苏塔菲尔新能源科技股份有限公司的董事。正力新能原为塔菲尔全资子公司,塔菲尔主要产能和新建产能皆由正力新能承建,21年12月塔菲尔的所有股东同比例下沉至正力新能,未来拟将正力新能作为上市主体。

塔菲尔自称凭借过硬的技术为电池提供了更高的能量密度和安全性,同时可以根据客户的需求进行PACK设计、系统集成等服务。公司的MBS产业经历了五次产品迭代,可通过软硬件结合的方式为电池情况做精确的检测并精准的控制电芯。目前公司通过与各大汽车厂商深度绑定,获取了较高的市场份额。目前深度绑定威马汽车、零跑汽车、中国一汽。截至2021年年末,该公司的动力电池装机量排名第七,仅次于蜂巢能源。

欣旺达电动汽车电池有限公司以电动汽车电池系统(电芯、模组、BMS和PACK)为产品核心,上游延伸到矿产原材料、电芯正负极材料等关键环节,下游延伸至电动汽车、储能电站、动力电池梯次利用等产业,布局了锂电池生产的全产业链;同时,公司利用其锂电池储能集成及应用技术优势,开拓了以电网储能、家庭储能、工商业储能为主的能源科技业务。动力电池产品以搭载方形铝壳电芯为主,覆盖 BEV、HEV、48V 等应用市场,客户包括雷诺、日产、易捷特、吉利、 东风、广汽、上汽通用五菱、上汽乘用车等。

但公司对原料自供的能力较弱,在动力电池板块上近年持续亏损,盈利能力差。2021年一季度动力电池类产品毛利率仅为-0.87%,相比去年好了一点,但不盈利的问题亟待解决。

这三家企业为代表的新一代动力电池企业的超速增长,到底是因为站在了风口,还是构筑了新的企业护城河呢?

锂电池进入3.0时代

应该说,整个动力电池赛道在很长的时间内,依然是大风口。

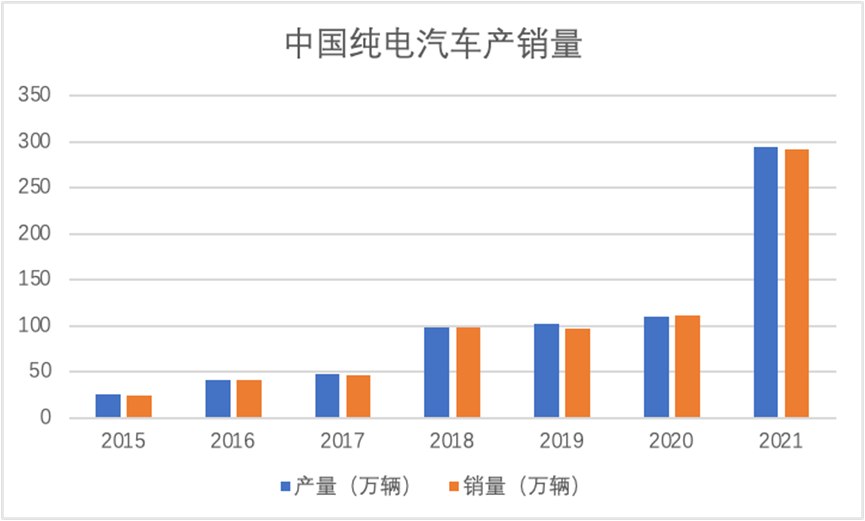

其中锂电池的生产与研发一直是锂电产业的核心。随着电动汽车渗透率不断上升与电化学储能爆发的背景下,锂电池产业依然需求强劲。尤其在汽车领域,纯电动汽车(BEV)是绝大多数车企的发力点,因为其相对于混合动力汽车(HEV)和燃料电池汽车(FCEV)具有更简单且成熟的技术。预计随着电池技术不断地提高、电池总成本不断地下降以及充电桩、换电站、电池回收再利用等基础设施与解决方案的不断完善与普及,未来几年纯电汽车销量会更高。

晨哨并购整合

但是,这个行业正逐步“内卷”、壁垒加高、盈利变难,微型企业纷纷退场,产业正进一步向头部集中。截至2020年年末,第三梯队以下的(公司市值低于10亿且市占率小于1%)锂电池生产商总市占率只有8.2%。

这也是上述三家超级独角兽急于增资扩产并提高自身竞争力的原因,在这个赛道中,只有成为头部和被淘汰两条路可以选择。

那么,下一代锂电池产业比拼的会是什么呢?

回顾过去,锂电行业每个发展阶段的变革都是巨大的,行业的颠覆一直都与锂电池的生产与研发密不可分。

锂电池1.0时代的特征是成本为王,廉价劳动成本打倒日本老牌企业。

锂电池最开始的应用场景还只局限于传统手机和智能手机。国内锂电池行业始于比亚迪,1998年该公司进入锂电池市场,凭借其国内低廉的劳动力和技术改造形成的成本优势,比亚迪的电池价格可以比日本三洋电气平均低40%。2005年日本东芝抵挡不住中国锂电池企业的价格战,直接宣布退出中国锂电池市场。

锂电池2.0时代则是动力电池来临,国产替代加速,产业向头部集中。

由于动力锂电池行业本身对企业技术、资金壁垒要求很高。在市场机制和产业政策的双重影响下,动力锂电池行业集中度进一步上升,优质企业市场份额获得提升,与头部锂电企业合作的设备厂商更多享受到了这一轮产能扩张的红利。

这一时期宁德时代凭借自身在三元和磷酸铁锂上的技术储备、以客车为利基市场以及外供第三方的优势,2017年超过比亚迪成为当年动力锂电池出货量第一的企业。

同时,宁德、比亚迪这两家头部公司为了维持其行业龙头地位,开始追求技术的深度与业务的广度:

技术方面,锂电池生产开始呈现高精度、全自动化、一体化的发展趋势;锂离子电池的能量密度与安全性要求逐步上升。

业务方面,公司开始追求更大的市场规模空间和更高的规模效应,实现全产业链生产。

眼下,整个行业正在进入3.0时代——老牌龙头企业与众多新晋玩家角逐,未来将比拼综合能力。

随着锂矿价格的不断走高、生产技术的逐步成熟、下游需求与应用场景的不断变换,锂电池生产行业“商业模式单一、产品单一”的固有印象早已打破。未来,如何构筑客户粘性,又如何提高产品性价比才是重中之重。

在这激烈的竞争环境下,急于抢占市场的中小型锂电池生产厂商们正在以不同方式与策略奔跑在这热门赛道上。现在的锂电池产业链早已发展成熟、技术稳定、性能充足。

锂电池行业已经跨过了 “技术为王”的时代,当前厂商综合实力更为重要,即在同等的性能下,谁能提供更便宜的动力电池解决方案以及更便宜的储能一体化解决方案,谁就能获取更高的市场份额。未来“性价比”才是锂电池行业核心竞争力。

当下,这个漫长的阳光赛道正处在一个十字路口,一二级市场的不同企业不会再迎来无差别的估值攀升,更是进入了综合能力全面较量的时代。

一切,都是刚刚开始。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

动力电池市场重构:一边是产能过剩,一边是企业自研

2023-12-31 13:50 -

一边是跨界热潮,一边是产能过剩,动力电池产业如何接招?

2023-07-05 08:27 -

动力电池市场暗流涌动

2021-08-16 09:14 -

特斯拉:一边造车,一边造电池?

2020-02-17 10:35 -

丰田燃料电池入华 “狼来了”是危机还是转机?

2019-05-12 18:00 -

动力电池产业:弱势企业该找出路了

2018-11-21 14:02

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

动力电池市场重构:一边是产能过剩,一边是企业自研

2023-12-31 13:50 -

一边是跨界热潮,一边是产能过剩,动力电池产业如何接招?

2023-07-05 08:27 -

动力电池市场暗流涌动

2021-08-16 09:14 -

特斯拉:一边造车,一边造电池?

2020-02-17 10:35 -

丰田燃料电池入华 “狼来了”是危机还是转机?

2019-05-12 18:00 -

动力电池产业:弱势企业该找出路了

2018-11-21 14:02

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号