锂电产能扩张存亡战,一场事先“规划”的战争

时间:2021-12-29 10:19来源:阿尔法工场研究院 作者:滕宇

点击:

次

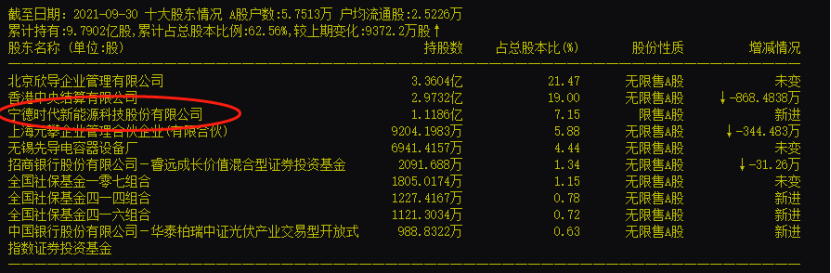

数据来源:先导智能三季度财务报告

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

IEA报告:全球电池产能创新高,中国占全球80%!

2024-05-21 12:27 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

产能小、成本高、电力技术威胁 氢炒作是如何失败的?

2024-05-21 09:50 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

IEA报告:全球电池产能创新高,中国占全球80%!

2024-05-21 12:27 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

产能小、成本高、电力技术威胁 氢炒作是如何失败的?

2024-05-21 09:50 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

价格下行,锂电企业如何破局?

2024-05-14 09:44

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号