投资建议:我们认为2022年美国新能源汽车市场将复制2020年欧洲新能源汽车销量崛起,拜登政府上台之后,拟对美国新能源汽车补贴政策加码升级,同时严格燃油车排放标准,预计将对美国新能源汽车销量规模快速提升形成催化。推荐海外动力电池企业材料供应商标的:天赐材料、容百科技、当升科技、璞泰来、恩捷股份等;推荐锂资源行业相关标的,增持:赣锋锂业、永兴材料、中矿资源,受益:天齐锂业、科达制造、天华超净、融捷股份、盛新锂能等。

美国新能源汽车市场现存规模较小,政策将对产业形成强力催化。2020年美国新能源汽车销量仅为33.3万辆,同比增长3.1%,渗透率达到2.2%,远低于中国和欧洲市场。拜登政府上台之后,拟强化SAFE排放监管标准以及推出1740亿美元电动车补贴法案。其中1000亿美元作为消费者补贴,100亿美元作为零排放中型和重型车辆税收抵免,150亿美元用做50万充电设施建设,于2030年前全部建成,450亿促进校车、公共交通电动化。我们预计此举将提升2021-2022年美国新能源汽车销量规模达到60、120万辆,通过排放政策倒逼和补贴政策催化两种方式推动产业快速发展。

锂行业需求每年35%复合增长,美国补贴加速电动化进程,进一步抬高了锂的需求增长节奏。锂资源端供给持续紧张,行业资本开支严重滞后且力度低于预期。目前锂行业正处于三年大周期起点,我们认为本轮锂价上涨的高度、节奏、持续性都将超预期。资源为王:锂矿资源是最短的短板,是锂行业核心竞争壁垒。拥有上游资源配套的一体化锂企业,才拥有继续成长的能力。同时强调在全球跨国别供应链割裂的背景下,锂资源自主可控的重要性。

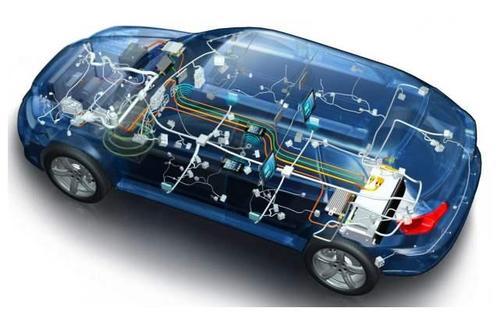

海外动力电池产业链将有望显著受益。目前美国市场动力电池主要为三大派系,特斯拉系(松下超级工厂和特斯拉自建工厂)、通用系(通用和LG化学合资建厂)、福特系(福特和SK合资建厂)。随着美国新能源汽车的放量,特斯拉/通用/福特电池需求量将显著提升,目前电池材料供应体系已经实现全球化,中国市场优质的材料企业已经充分融入海外动力电池企业的供应链。我们预计新能源汽车海外供应链体系将显著受益。

风险提示:新能源汽车补贴不及预期,新能源汽车销量不及预期。

1. 美国电动车进程暂时落后

1.1 美国电动化进程落后于中国与欧洲市场

全球新能源汽车跃进,美国现有补贴政策存瓶颈。2020年,全球新能源汽车销量达到312.48万辆,同比增长41.4%,渗透率达到4.24%。以上快速增长主要受益于中国与欧洲的市场的强势拉动。美国原本新能源汽车补贴政策设置了单个车企20万辆的补贴上限,特斯拉和通用已经超过20万辆,对新能源汽车的发展有一定的限制,新的补贴政策亟待推出。

美国电动化进程远远落后于中国与欧洲。2020年美国新能源汽车销量仅为33.3万辆,同比增长3.1%,渗透率达到2.2%,远低于中国与欧洲市场。美国在全球的销量占比由2019年的14%下跌至9%,进一步扩大了与中国与欧洲市场的差距。

1.2 排放趋于严格,惩罚力度升级

排放强监管成为倒逼新能源汽车发展的抓手。乘用车包括轿车和重量低于6000磅的SUV车型, 轻型卡车包括重量高于6000磅的SUV、小型货车和皮卡。每一类车辆有独立的GHG和CAFE标准。其中2026年乘用车平均燃油经济性目标值为47.7mg,平均碳排放目标值为199g/英里;轻型卡车平均燃油经济性目标值为34.1mg,平均碳排放目标值为240g/英里。

企业平均燃油经济性处罚再度趋严,驱动电动化快速转型。奥巴马时代燃油效率较低的车辆丰厚利润可为汽车制造商承担天价罚款,NHTSA对不符合燃油标准的处罚提升至14美元/0.1mpg。特朗普时代NHTSA无限期延迟并撤销奥巴马时代的处罚,保持原先5.5美元/0.1mpg的处罚。拜登时代再次调整,计划在六个月内完成审查,平均燃油经济处罚或将再度提高,全美电动化有望加速。

美国2021-2026轻型汽车油耗排放标准趋于严格。美国国家公路交通安全管理局(NHTSA)和美国环保署(EPA)发布了《安全、经济、经济实惠的燃油效率(SAFE)车辆规则》SAFE制定2021-2026年的企业平均燃料经济性(CAFE)和平均温室气体排放标准(GHG)。规定从2021年到2026年,乘用车和轻型卡车CAFE和CO2每年严格度提高1.5%,2026年轻型车平均CAFE目标值为40.5mpg,平均GHG目标值为199g/英里。

1.3 拜登启动“绿色新政”,电动化整装待发

拜登福特工厂发表演讲,1740亿美元电动提案力度空前。2021年当地时间5月18日,拜登在密歇根福特工厂就电动汽车促进提案发表演讲,计划1000亿美元作为消费者补贴,100亿美元作为零排放中型和重型车辆税收抵免,150亿美元用做50万充电设施建设,于2030年前全部建成,450亿促进校车、公共交通电动化。

州政府加码,执行ZEV标准。加州标准由两部分组成:低排放车辆标准(LEV)和零排放车辆标准(ZEV)。法案要求汽车制造商向加州提供一定比例的ZEV车辆或从其他汽车制造商购买积分。车企积分如若没有达到规定,则需向积分富余的公司购买积分,每积分按照5000美元进行处罚,否则将被勒令离开加州市场。美国有十个洲采用了ZEV标准,分别是加利福尼亚州、科罗拉多州、康涅狄格州、缅因州、马里兰州、马萨诸塞州、新泽西州、纽约州、俄勒冈州、罗德岛州和佛蒙特州。

政策加码助弯道超车,美国新能源汽车放量或超预期。纵观美国新能源汽车发展历程,具有明显阶段性。发展历程早,2016年-2018年稳定增长,2019-2020年受政策影响销量创新低。2016年美国新能源汽车销量15.9万辆,2020年销量32.8万辆,CAGR为20%,假设美国疫情恢复,拜登政策落地及时,推动电动汽车及清洁能源发展有望帮助美国奋起直追。我们预测,2015-2021年美国新能源汽车销量将达到60万辆、120万辆、170万辆、210万辆、250万辆,渗透率分别为4.5%、9%、12%、15%、17%,2021-2025年CAGR达到42.9%,对应动力电池装机需求为16.5GWh、30.6GWh、62.4GWh、90.1GWh、113.4GWh、137.5GWh。

2. 乘政策东风,本土车企有望充分受益

2.1 车型驱动是美国新能源市场推动力

优质车企车型逐步推出,2021年美国市场有望加速重启。2021年美国新能源汽车市场再度复苏,1月实现销售量3.6万辆,同比增长9%;年3月实现销售量5万辆,同比增长163%。拜登新能源补贴政策再度回归推动电动汽车渗透率节节高升,由1月2.7%至3月3.6%。特斯拉与福特等车企密集供应,政策与供给双重推动下,美国新能源汽车市场有望提档换速,迈入增长新赛道。

纯电车型比例逐步提升,B级车电动化进程领先。受政策推动影响,美国纯电动车比例不断上升,2021年第一季度销量达到9.9万辆,占比79.2%。目前,美国汽车电动化车型以轿车为主,电动化率达到5.94%。新能源轿车以B级轿车为主,随着特斯拉相继推出Model S以及Model 3,近年B级销量占比不断攀升,2019年B级新能源轿车销量占比达到79.2%。2019年SUV销量占比26.8%,成为美国第二大新能源汽车车型,其中紧凑型SUV近年占比提升迅速。Model Y等SUV车型的畅销以及大众即将在美国市场推出的ID.4都将会持续推动SUV电动化进程。

2.2 特斯拉发展迅猛,暂居鳌头

特斯拉销量迅猛提升。特斯拉作为全球领先的纯电动科技企业,凭借着出色的电池管理技术与智能驾驶科技,深受消费者欢迎。2020年,特斯拉全球交付量共49.92万辆,占全球总销量的15.42%。尽管2020年特斯拉的销量达到联邦补贴的阀值,无法继续领取补贴,但特斯拉在美国的市场占有率一路攀升,2020年达到87.92%,处于近乎垄断的市场地位。其中,20年新推出的Model Y车型全年销量2.5万辆,2021年3月销量达到2.6万辆,有望继续稳步增长。

未来产能持续扩张,新款车辆启动交付。2020年底,特斯拉总产能达到105万辆。2021年,美国工厂很快会启动新版Model S的交付,新款Model X预计于21年第三季度实现量产。上海工厂国产Model Y即将开始交付。柏林工厂也将于2021年交付Model Y。德州工厂预计2021年5月开始投产。同时,Semi将于21年开始交付,新车Cybertruck有望于21年年底开始生产,22年开始走量。随着Model Y在国内和欧洲开始交付,在建产能的逐渐落地以及新款车型的不断推出,我们相信特斯拉销量将会不断攀升。

2.3 传统车企后续发力,有望迎头赶上

传统车企电动化进程有望迎头赶上。目前美国乘用车市场的排头兵仍为通用、福特等传统车企,2020年通用在美国乘用车市场销量占比达到17.3%。然而,就新能源汽车市场而言,传统车企电动化的表现并不亮眼,与特斯拉差距显著。目前,美国新能源汽车市场,呈现特斯拉一家独大的局面。2020年特斯拉新能源汽车销量是通用集团的近10倍。其中Model 3等四款车型均位于2020年美国新能源汽车销量前五。然而2021年,传统车企,例如大众等以及新型车企,例如Rivian、Lucid Motor等都将在美国推出全新车型,特斯拉一家独大局面或将得到改变。

传统车企与其他造车新势力后续发力。作为美国第一大传统车企的通用集团,计划至2025年在EV和AV上投资超过270亿美元,并在全球范围内推出30款电动车,其中北美至少20款,销售量达到100万辆。同时,通用计划于2035年消除所有轻型汽油和柴油型汽车,电动化决心有目共睹。福特计划2025年底推出15款电动车型,全线产品实现电气化。丰田计划于2021年在美国增加三款电动车型并与2022年开始销售。同时,部分造车新势力也迎头赶上,计划于2021年推出多款新车。Fisker计划于推出三款新车型,车型覆盖SUV、轿车和皮卡三类。传统车企于造车新势力的后续发力或将逐渐缩小于特斯拉的差距,丰富美国新能源汽车市场,加速美国电动化进程。

3. 关注海外动力电池产业链投资机会

3.1 美国动力电池未来发展值得期待

美国动力电池空间充满想象。一方面,由于松下与特斯拉绑定,在Model3销量的拉动下,松下动力电池装机占比77.5%,与其他企业拉开较大差距。然而,LG化学和宁德时代加入了特斯拉的电池供应链,打破了过往松下独供的局面。同时,特斯拉设立超级工厂实施自产电池计划,预计于2030年拥有3TWh的产能。当前,松下下游客户较为单一,仅有特斯拉和丰田。另一方面,LG化学、SK创新等动力电池企业在美国均有扩产计划。长久来看,整车厂客户结构的单一、特斯拉供应链的逐步多元化以及其他动力电池企业的积极扩产或将影响松下在美国动力电池市场的领先地位。

LG深度绑定通用。2019年通用与LG宣布将共同投资23亿美元,在俄亥俄州建立一个年产能30GWh的电芯&PACK工厂,新合资公司的电芯生产将由LG负责,通用负责模组/Pack的生产和组装。新合资公司将向通用2021的电动皮卡,以及基于通用下一代电动汽车平台BEV3的车型(包括Cadillac)等提供电池系统。2021年通用和LG继续合资在田纳西州投资23亿美元建设动力电池工厂。对于通用来说,一是保证电芯供应的稳定性,二是确保实现既定的电芯成本目标。按照通用的计划,将于2022年之前达到100美元/Wh的目标。

SK深度绑定福特。2021年5月份,SK和福特签署备忘录拟成立合资公司BlueOvalSK,共同建设动力电池工厂,规划于2025年左右实现量产,每年生产共计约60 GWh的电芯和电池组,而生产的下一代电芯和电池组将应用到未来福特的多款纯电动车型当中。

特斯拉宣布自产电池计划。除了与松下合作建厂,特斯拉目前已独立拥有10GWh产能的电池工厂。根据规划至2022年,特斯拉自产电池产能将达到100GWh,到2030年前,将拥有3TWh的产能,发展速度迅猛。在正负极材料方面,特斯拉通过倒入创新性的硅材料以及简化正极加工工序等,自产电池的成本降低17%。

3.2 北美动力电池产业链有望充分受益

北美地区动力电池三足鼎立格局。特斯拉系(松下超级工厂和特斯拉自建工厂)、通用系(通用和LG化学合资建厂)、福特系(福特和SK合资建厂)已经形成三足鼎力格局已经初步形成。目前电池材料供应体系已经实现全球化,中国市场优质的材料企业已经充分融入海外动力电池企业的供应链。所以我们认为新能源汽车海外供应链体系将显著受益。

松下产业链以日系为主。松下供应商选择以日系为主,而且均以一家主供占绝大份额再加上1-2家二供的结构,整体相对封闭且稳定。

正极:松下80%动力电池选择NCA作为正级材料,全部由住友金属提供。中国企业方面,厦门钨业在钴酸锂、三元NCM方面分别占比30-40%。

负极:人造石墨几乎由日立化成独家供应,天然石墨以日立化成和贝特瑞为主。

电解液:宇部、三菱化学为主,新宙邦和国泰华荣也有供应。

隔膜:主要依附旭化成专利体系,恩捷股份也有供应。

LG化学供应链体系相对开放。中国材料企业龙头大部分均进入LG供应链体系。

正极:出于成本的考虑,正极材料自产居多。公司一直以自建工厂或控股的方式自产材料,目标是将正极材料内部供应率提高到40%。优美科和浦项均与LG化学签订了大额供货合同。

负极:国产份额不断提升,璞泰来/杉杉/贝特瑞异军突起。LG化学初期的负极材料供应商是三菱化学和日立化成,近几年中国供应商璞泰来、杉杉股份的份额不断上升,成为负极材料的主要供应商。

隔膜:LG隔膜国产化程度较高,恩捷股份/星源材质都是其合格供应商。

电解液:天赐材料/新宙邦等。

SK电池体系发展迅速,快速纳入中国供应链。

正极:第一大供应商当升科技,容百科技和ecopro也有供应。

负极:贝特瑞、杉杉股份、中科电气是其负极材料的主要供应商。

隔膜:隔膜自产。

电解液:电解液国产中新宙邦份额较大。

4. 美国电动化加速,锂资源供需紧张继续强化

4.1 需求:上游资源增长确定性强

美国电动化进程有望超预期,上修锂板块未来需求。拜登政府上台之后,拟强化SAFE排放监管标准以及推出1740亿美元电动车补贴法案,加速美国电动车,由电新组预测美国政策将提升2021-2022年美国新能源汽车销量规模达到60、120万辆,通过排放政策倒逼和补贴政策催化两种方式推动产业快速发展。随着传统汽车企业新能源车型的不断推出,美国市场将呈现百花齐放格局,优质供给大量增加将显著提升美国新能源汽车市场规模。对此,经有色团队测算,上修2022年锂需求3-4个百分点,同时对应上修2022年以后的锂行业需求。

锂行业需求21年增速45%,未来几年依旧有30-35%以上的复合增速。纵观整个锂电上下游,不管技术路径如何切换,但GW锂的用量不会变少,甚至会更多(半固态/固态的锂电池单GW用锂量更多),锂的增长确定性强。

4.2 供给短期的烦恼:缺矿

2021年整体供需紧平衡,但结构性短缺,核心是缺矿。2021年全球有效供给产能为78万吨左右(包括wodgina以及停产矿山),最大能释放的产量为56万吨LCE,需求为57.5万吨LCE左右,整体行业紧平衡。

澳矿-中国冶炼这条供应链出现结构性短缺。全球锂行业供给结构中,澳矿-中国冶炼厂占全球供给50%左右,澳洲锂矿山生产出锂精矿,几乎100%运至中国冶炼厂(eg. 天齐锂业、赣锋锂业、致远锂业等冶炼厂),加工成碳酸锂和氢氧化锂。这条供应链对整个锂行业的供给影响巨大。

● 目前,澳洲7个矿山中目前正常生产的仅4个矿山:Talison、Marion、GXY、PLS,以及巴西AMG的Mibra也在正常运行;剩下的AJM和Bald Hill 破产停产,Wodgina被ALB雪藏。

● 而Talison仅对两大股东天齐和ALB内部销售,Marion 100%包销至赣锋,均不流入市场

● 剩余流入市场的澳洲锂精矿仅为GXY的2.5万吨LCE+PLS的4万吨LCE,合计6.5万吨,远远不能满足市场其余冶炼厂对锂矿的需求(撇除天齐、雅保、赣锋,国内冶炼产能为50-60万吨LCE),海外锂矿出现供应紧张。海外锂矿结构性有极大的错配和分化,部分企业不缺(天齐、赣锋、雅保资源自给),部分企业锂矿采购困难(二三线锂盐厂资源覆盖率在30-40%左右)。

4.3 供给长期的烦恼:Capex滞后,且力度不足

2022-2025年,锂行业主要矛盾是,不平衡不充分的锂资源开发和全球日益增长的锂电需求的矛盾。动态的看,新增供给难以匹配快速增长的锂电需求。Capex周期和产能周期滞后于需求周期。

锂行业资本开支周期严重滞后。锂电行业需求周期在2020Q4启动,中欧电动车的爆发是发令枪,现在美国政策接力,各种车型多点开花,锂行业需求每年增长35%左右。但是我们发现,锂行业Capex资本开支周期并未开始,或滞后于需求周期半年到一年的时间。主要原因系,锂价刚刚恢复,锂行业企业资产负债表仍未大幅改善,锂价从2020Q4最低点的3.8万/吨上涨至目前的9万/元,当锂价在3.8万/吨的时候,全行业60%的锂上游资源企业出现亏损,企业没有任何做资本开支的动力,资产负债表恶化。目前即使锂价恢复到9万/吨,锂公司的盈利大幅度的恢复,但锂资源企业加大Capex的决策仍严重滞后,一方面有海外锂资源企业职业经理人制的因素影响,一方面有资产负债表未修复的因素限制,导致锂Capex决策保守滞后。

跨国别供应链的割裂,也导致本轮Capex力度低于预期。澳洲矿山(供给占比50%)由于目前中澳关系问题,中资对澳矿的投资受到一定程度限制,会放缓其澳矿融资速度。目前海外待开发待融资的锂矿山进程缓慢,锂矿山(如AVZ、Liontown等等)大部分融资进程只有20%左右,未来融资可能还需要半年到一年左右,而后矿山建设需要1.5-2年,融资家上矿山建设合计需要三年左右,因此在2023年底之前,新增矿山的产量较大难度提前投放到市场上。

5. 投资建议

投资建议1:维持锂电池行业增持评级。我们认为2022年美国新能源汽车市场将复制2020年欧洲新能源汽车销量崛起,拜登政府上台之后,拟对美国新能源汽车补贴政策加码升级,同时严格燃油车排放标准,预计将对美国新能源汽车销量规模快速提升形成催化。推荐海外动力电池企业材料供应商标的:天赐材料、容百科技、当升科技、璞泰来、恩捷股份等。

投资建议2:维持锂行业增持评级。锂行业需求每年35%复合增长,美国补贴加速电动化进程,进一步抬高了锂的需求增长节奏。锂资源端供给持续紧张,行业资本开支严重滞后且力度低于预期。目前锂行业正处于三年大周期起点,我们认为本轮锂价上涨的高度、节奏、持续性都将超预期,2021年锂价高点有望破10万/吨。资源为王:锂矿资源是最短的短板,是锂行业核心竞争壁垒。拥有上游资源配套的一体化锂企业,才拥有继续成长的能力。同时强调在全球跨国别供应链割裂的背景下,锂资源自主可控的重要性。增持:赣锋锂业、永兴材料、中矿资源,受益:天齐锂业、科达制造、天华超净、融捷股份、盛新锂能、川能动力、江特电机、藏格控股。

6. 风险提示

新能源汽车补贴不及预期。美国新能源汽车补贴新草案仍需要经过参议院、重议院等多轮审核,补贴具体金额存在一定不确定性风险。

新能源汽车销量不及预期。美国家庭燃油车配置比例已相对较高,新能源汽车存在销量不及预期的风险。

微信公众号

微信公众号