锂电霸王家底盘点:赣锋锂业坐拥最大资源,天齐锂业次之,雅化居末

时间:2021-05-17 12:21来源:财联社 作者:李子健

点击:

次

锂电产业链的“战火”,已从下游锂电池传导至上游锂盐。2020年氢氧化锂排名前三的国内A股上市公司分别为赣锋锂业(002460.SZ)、雅化集团(002497.SZ)及天齐锂业(002466.SZ),而除了上述“三大霸王”,锂盐行业亦“诸侯林立”。

在锂行业迎来景气度回升的基础上,上周锂盐板块股价大幅“上蹿下跳”,而抛除情绪左右股价去回归公司本质,究竟哪个公司最终“称王称霸”?

由于资源端不同矿山或盐湖开发条件各异、产能不具备可复制性、扩张周期长、资本开支大等原因,锂资源端获取和控制难度逐步加大。因此,锂资源将成为中长期限制行业发展的关键因素。长期看,锂资源企业的议价能力和产业链地位将不断提升。

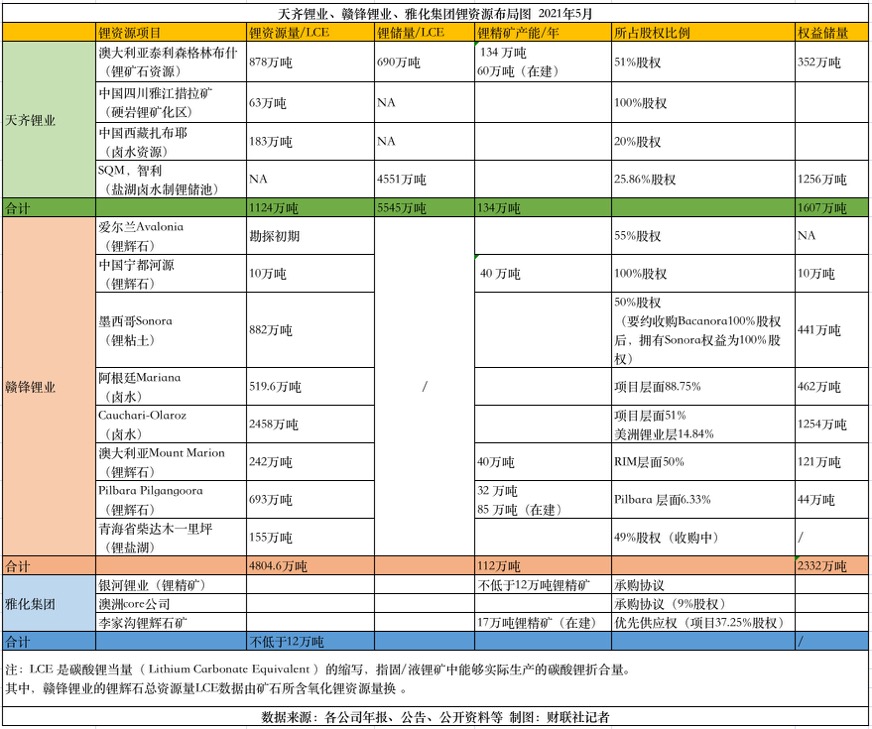

从目前锂资源端的战略布局来看,已明确的权益储量中,赣锋锂业以2332万吨(由于公司未披露锂储量数据,暂以锂资源量换算)当之无愧成为龙头,而天齐锂业以1607万吨紧跟其后,上述两公司通过海内外布局,坐拥全球最为优质的锂资源,雅化集团则主要依赖银河矿业进口锂精矿。

天齐锂业目前拥有两块最好的锂资源,分别为澳大利亚的泰利森及智利的SQM,泰利森供给占全球比约为25%。而且泰利森的格林布什矿拥有2.1%的较高氧化锂平均品位,加之由于成熟运营多年,项目化学级锂精矿生产运营成本处于全球最低水平。

SQM是全球最大的锂盐生产商,供给占全球约为27%,天齐锂业通过收购拥有阿塔卡玛盐湖开采权的SQM公司23. 77%股权,为该公司第二大股东,实现了对盐湖卤水型锂资源的战略布局。据财联社记者了解,盐湖锂资源主要分布在南美“锂三角区”、美国西部地区和中国青藏地区,其中阿塔卡玛盐湖拥有世界上最大的卤水储量和最高品位卤水型锂资源。

目前,天齐锂业以控股子公司泰利森作为主要原料来源地,泰利森生产的锂精矿产品包括技术级锂精矿和化学级锂精矿,主要销售给泰利森的两个股东天齐锂业和雅宝。泰利森已建成产能达134万吨/年,规划产能达194万吨/年。据财联社记者获悉的交流纪要显示,目前泰利森一期产能可满足天齐锂业及雅宝的需要,后续产能释放需根据新建锂盐产能的投放情况而定。

为了解决并购SQM遗留的财务费用问题,天齐锂业引入IGO战投,后者将出资14亿美元拿下天齐全资子公司TLA(原天齐英国)49%的股份。值得注意的是,该交易为“矿厂打包”,不只包括艾菲尔德、泰利森,还包括TLK 所属奎纳纳氢氧化锂工厂。上述交易完成后,天齐将剩下泰利森约26%股权(交易前持有51%股权)以及TLEK51%股权。

尽管IGO作为传统的矿业公司,在矿业开发方面丰富的经验或极大支持泰利森进一步提升效益,但协议中也明确,TLK 从泰利森购买的锂精矿优先满足 TLK 需求,剩余量满足天齐锂业国内工厂和代加工需求。庆幸的是,卖向国内的产品仍只能通过天齐锂业现有国内销售团队销售。

赣锋锂业拥有的锂资源亦不差,其直接持有51%股权的Cauchari-Olaroz项目,位于阿根廷西北部胡胡伊省(Jujuy)的锂盐湖,含锂卤水资源量为约合2458万吨LCE,是目前全球最大的盐湖提锂项目之一,支持年产量超过4万吨电池级碳酸锂并持续40年。而目前公司锂原材料主要来源于 Mount Marion,其现有产量为40万吨╱年的锂精矿。

除此以外,赣锋锂业与Bacanora共同持有Sonora项目,其总锂资源量为约合882万吨LCE,是目前全球最大的锂资源项目之一。前期公告则显示,赣锋锂业全资子公司拟要约收购Bacanora公司股权,以实现完全控制Sonora锂黏土提锂项目。

据财联社记者了解,在一般情况下,提锂成本为锂辉石>粘土>卤水。与此同时,锂粘土既能够以类似矿石提锂的速度在短时间内完成提锂过程,也能够以类似卤水工艺以较低成本完成提锂。而赣锋锂业是目前全球锂行业唯一同时拥有“卤水提锂”、“矿石提锂”、“回收提锂”及“开采锂黏土”产业化技术的企业。

雅化集团则由于锂精矿原料主要依靠承购协议,因此锂资源端布局的“落后”,或为日后受制于人埋下伏笔。一位对锂资源端上市公司的高管对财联社记者表示,目前国内锂资源极为抢手,而持有资源的公司一般用于自供,而非“给对手机会”。

据记者跟踪获悉,雅化集团去年囤了足够今年大半年用的低价锂精矿,且就目前来看,锂精矿价格上涨的幅度也尚未超过产品价格上涨的幅度,所以短期成本压力可控。

另一方面,中澳关系的变化亦让投资者对在澳资源的担忧,特别是上述公司目前主要锂原材料来源主要于澳洲。有业内人士则表示并不焦虑,其基本逻辑为,澳洲锂精矿加工主要在中国,如果禁止出口,那澳洲本地则因不能消化,而导致矿山停产,对于澳洲政府并不是最优解。

根据中国有色金属工业协会锂业分会发布的《中国锂工业发展报告》显示,智利、澳大利亚、阿根廷三个国家,合计约占世界锂储量的75%。由于资源分布情况,澳大利亚仍然是最大的锂矿供给国,约占据世界锂矿石供给的90%,占世界锂原料供应总量的44%。

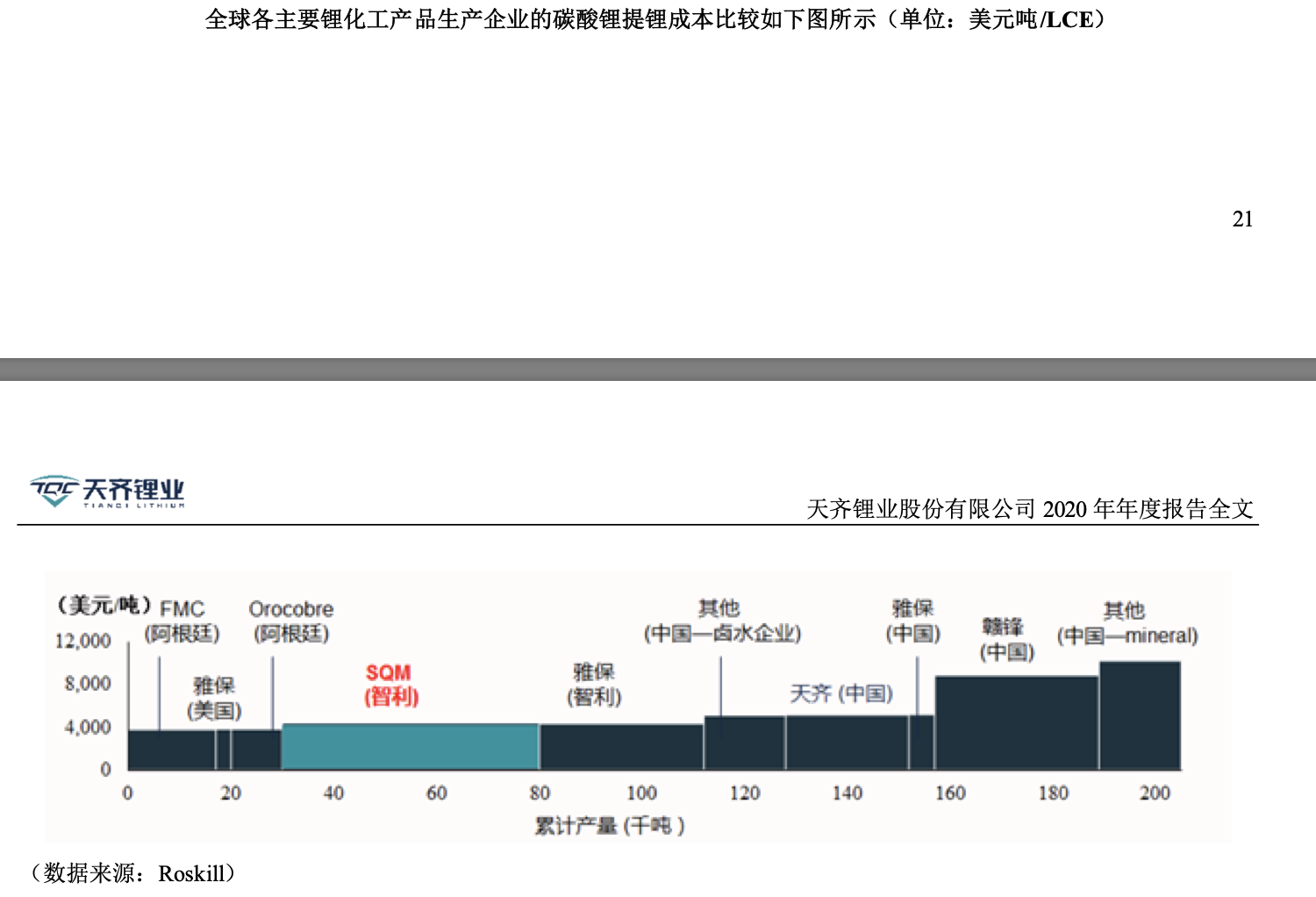

综上,通过对上述公司权益资源量、海内外布局丰富度、锂原材料多样性等综合考量,在锂资源布局优势上,显然排名为:赣锋锂业(2332万吨)>天齐锂业(1607万吨)>雅化集团(承销协议)。但锂资源品位、提锂成本等优势上,天齐锂业>赣锋锂业>雅化集团,据Roskill数据显示,在全球各主要锂化工产品生产企业的碳酸锂提锂成本中,天齐锂业成本为国内最低。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26 -

谨防汽车退役锂电池流入电动三轮车市场

2024-05-11 11:01 -

锂电大省如何分羹退役电池回收利用千亿市场?

2024-05-08 09:53

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

2024锂电池行研报告

2024-05-24 18:59 -

欧美全面 “围剿” 下,中国锂电全球化的势与劫

2024-05-22 14:48 -

行业唯一,出货逆势狂飙,下一个宁德时代?

2024-05-21 12:07 -

锂电产业投资“退烧”的三点思考

2024-05-17 12:34 -

美宣布对锂电池等中国商品加征关税 产业链人士:出口市场北美占比不大

2024-05-15 12:16 -

价格下行,锂电企业如何破局?

2024-05-14 09:44 -

突然引爆!锂电池重磅解读来了

2024-05-13 11:26

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号