“一超多强”正在形成,科隆新能为何加入三元正极材料混战?

时间:2020-04-03 08:19来源:亿欧汽车 作者:乔浩然

点击:

次

图片来自“Unsplash”

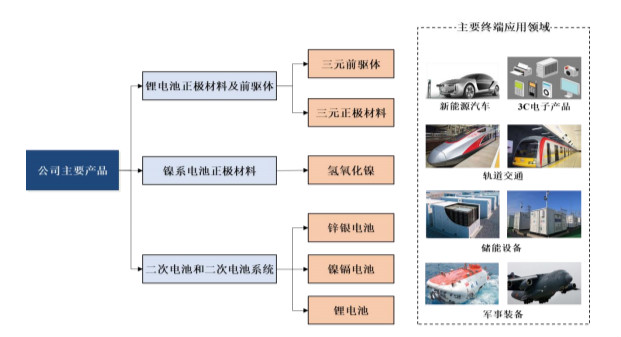

科隆新能一直专注于电池正极材料及二次电池的研发和生产。如今,科隆新能正极材料业务已经与LG化学、L&F、优美科、国轩高科、比亚迪等国内外知名电池厂商建立了稳定合作关系。而在二次电池领域,其研发的锌银电池也成功应用于“蛟龙号”载人潜水深潜器,并斩获“国家科学技术进步一等奖”。

随着新能源汽车的发展,迅速扩大的“盘子”让行业上游聚集了一批颇具实力的正极材料供应商。面对持续增长的市场需求,它们纷纷扩产以待,先科隆新能一步登陆科创板的容百科技,就募资12亿元用于扩充产能。

如今,新能源汽车产业步入下行周期,补贴退坡让新能源汽车厂商更为严格地控制成本,这也加剧了上游竞争。科隆新能的命运是否将随之跌宕?它又该如何调整,在下行周期中优化业务结构?

力战三元正极领域

早在十余年前,科隆新能就已是国内镍系正极材料的龙头,主要产品为氢氧化镍,至今其镍系正极材料依旧占据市场中接近30%的市场份额。

但是,由于镍系正极材料较低的“天花板”,以及锂电池迅速发展对镍系电池市场份额的压缩,让科隆新能这个镍系正极材料巨头不得不“抢食”锂电正极材料领域。

得益于深耕镍系正极材料多年的技术积累,科隆新能也成功切入三元正极材料领域。目前,科隆新能在三元电池领域的主要产品为三元正极材料及其前驱体。

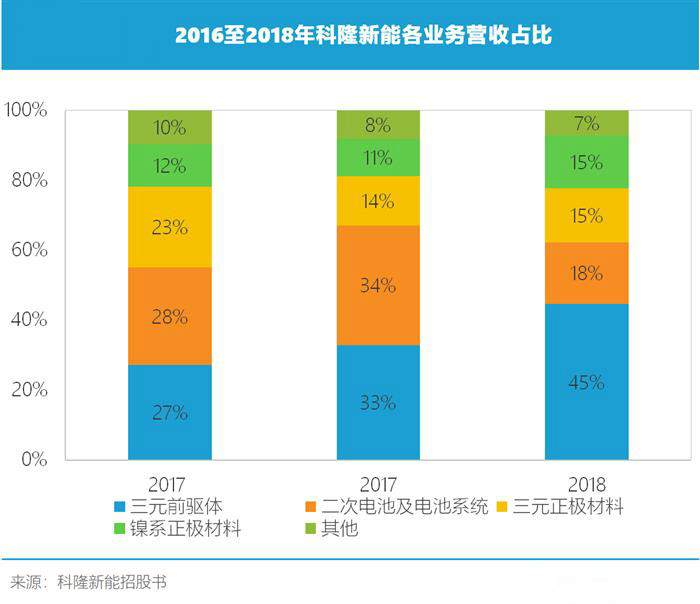

其中,科隆新能的三元前驱体业务近年来发展迅速,其营收从2016年的3.06亿元增长至2018年的6.35亿元,一跃成为科隆新能第一营收来源,占总营收的41%。

所谓三元正极材料,顾名思义,“三元”就是含有三种化学元素。目前,三元正极材料分为NCM和NCA两种,虽然看似复杂,但是每个字母则代表了对应的一种化学元素,分别是镍(Niccolum),钴(Cobalt),锰/铝(Manganese/Aluminium)。

这些元素的构成占比不同,让NCM被分为:NCM111、NCM523、NCM622,和NCM811,它们的比容量也随着镍含量的提高而相应提升。

与传统的正极材料相比,三元正极材料拥有更高的比容量,能大大提升电池的能量密度,从而支撑新能源汽车等终端产品对“续航”能力的需求。

三元前驱体也是生产三元正极材料的重要上游产品,为镍钴锰(铝)氢氧化物,通过与锂盐混合则可以制成三元正极材料,它的性能、结构和质量也决定了三元正极材料能否满足高比容量、高安全性等需求。

这一业务的业绩快速增长,也得益于科隆新能抓住了下游新能源汽车发展带来的巨大增量。

作为新能源汽车的“心脏”,锂动力电池占据了整车制造近一半的成本,目前,市场上的动力电池主要以三元电池和磷酸铁锂电池为主,2018年,这两种电池装机量之和占新能源汽车市场份额的97.18%。其中,三元电池装机量占比58.17%,与2017年相比增加13%。

随着下游市场对电动车续航里程要求的不断提升,能量密度更高的三元电池的装机量还将继续抢占磷酸铁锂的市场份额,作为三元电池正极原材料的三元前驱体,其市场需求也将水涨船高。

据GGII调研数据,近年来,三元前驱体市场需求高速增长,2018 年全球三元前驱体需求量为18万吨,同比增长超 60%,预计到2023年,全球三元前驱体需求量将达到74万吨。

面对巨大的市场增量,科隆新能受益可期。

调整结构,直面下行周期

虽然三元前驱体营收一直持续高速增长,但科隆新能整体业务规模却没有如三元前驱体一般一路高歌猛进,营收规模在2017年达到16.7亿元后便开始逐步下滑,2018全年营收降至15.5亿元,2019年上半年也同比下降26%。

其中,二次电池及电池系统业务的变动是科隆新能整体营收波动的主要原因。2017年至2018年,这一业务营收从5.5亿元大幅降至2.7亿元,同比下降51%。这也是由于新能源汽车补贴政策变化所导致的市场竞争加剧、科隆新能锂电池产品产能利用率大幅下降。

产业链下游的任何波动,都有可能将上游所有玩家完全暴露在残酷的市场竞争之中。2019年3月,财政部、工信部、科技部、发改委联合发布的《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,将2019年补贴标准在2018年基础上平均退坡50%以上,地方补贴也被取消。

受补贴退坡的影响,让整个销量连续增长10年的新能源汽车迎来了首次下降。据中汽协数据显示,2019年,新能源汽车产销分别完成124.2万辆和120.6万辆,同比分别下降2.3%和4.0%。

同时,新能源汽车生产商也面临着巨大降本压力,这让上游供应商的议价能力也大打折扣。

面对政策的波动,科隆新能也做出调整,虽然其所掌握的技术水平能够满足车企对动力锂电池的要求,但由于目前新能源汽车行业对锂电池生产企业的规模要求较高,所以科隆新能现有锂电池产能无法满足大中型车企的要求。

面对豪强林立的锂电池供应商们,科隆新能此时再强行扩产进入这一领域就显得有些吃力不讨好。当这些企业都在新能源汽车领域厮杀之时,“以退为进”转身投入已经通过镍系正极材料、锌银电池以及镍镉电池,积累了一些客户资源的军品和轨道交通领域的怀抱也未尝不是一个不错的出路。

以轨道交通为例,目前,镍镉电池作为列车应急电源和启动电源,广泛应用在轨道交通领域。但随着锂电技术的不断发展,未来高铁有望进入锂电时代,产品更新换代空间巨大。

随着我国国防建设和基础设施建设的进程逐步加深,科隆新能面对的是一个巨大的市场。

(图片来源:科隆新能招股书)

万事俱备,只欠产能

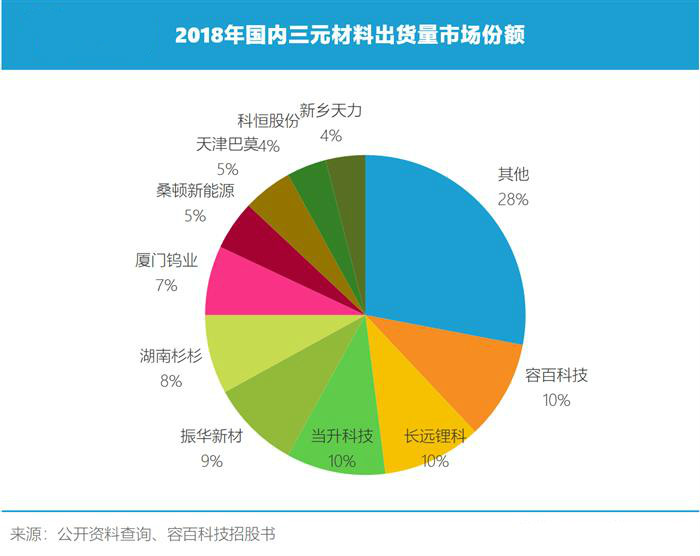

与锂电池行业不同,三元材料行业并未出现“一超多强”的局面,行业龙头的市场占有率也仅有10%。当前,市场占有率不超过5%的企业比比皆是,虽然竞争激烈,但不确定因素也更高,而这一不确定因素也给了科隆新能更多“操作”空间。

此外,虽然从短期来看,补贴退坡确实对新能源汽车产业链上下游都带来了巨大的影响,但新能源汽车已是世界各国发展的重点方向。

挪威、芬兰、德国、英国、法国分别宣布在2025年至2040年期间开始全面禁售燃油车。众多汽车品牌也相继公布停止销售燃油车的时间计划,大众汽车计划在2030年实现所有车型电动化,传统燃油车彻底停止销售;2017年,长安汽车提出2025年停止销售传统燃油车的计划;北汽也表示将于2025年在中国境内全面停止生产和销售自主品牌传统燃油乘用车。

在“禁燃”的大背景下,未来,新能源汽车将逐步接手这个万亿级别的市场。

与此同时,我国也在积极推动新能源汽车产业的发展,《“十三五”国家战略性新兴产业发展规划》提出,到2020年,我国新能源汽车将实现年产销200万辆以上,以2019年的120万销量来看仍有很大上升空间。

接下来,伴随着新能源汽车产业发展,包括三元电池锂电池及其正极材料的整个产业链上游都将受益。

目前,科隆新能已经拥有NCM和NCA所有三元前驱体以及三元正极材料的生产能力。但受制于自身产能较低,科隆新能在这两种材料的市场份额只有5%和1%。

下游放量,反推上游产业发展是中国作为世界工厂的基本常识,所以提前布局迎接需求放量就成为科隆新能的当务之急。

此次申请上市,在科隆新能的募投项目中就将分别投资3.8亿元和1.8亿元,用于年产1.2万吨高性能动力电池三元前驱体建设项目和年产4000吨高性能动力电池三元正极材料建设项目。

等到产能扩充完成,强大的新能源汽车市场将有望“吃下”这些产能,科隆新能的业务规模也将进一步扩大。

面对上行的市场,虽然科隆新能营收规模会不断上升,但其竞争对手也同样受益于此,只有抢占更多的市场份额才能立足于这个市场,而资本市场的加持,无疑将为科隆新能换上一个强有力的“动力电池”,等到产能后发先至,科隆新能将有望从众多上游厂商中脱颖而出。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

电池企业:头部抄底,尾部哀嚎

2024-04-10 09:23 -

磷酸锰铁锂作为提高电池性能的关键,正在加速迈入产业化门槛

2024-03-20 09:16 -

中国锂电出海,在逆流中乘风破浪

2024-01-25 10:36 -

欧洲电池十年“衰落”:败局是如何形成的?

2023-11-23 10:33 -

为氢能项目碳减排量增加价值

2023-10-12 09:49 -

霍尼韦尔:电池超级工厂正在欧美地区崛起

2023-09-21 10:19 -

动力电池行业行至“下半场”

2023-06-20 09:54 -

5800亿融资背后,锂电池称王,新兴技术正在冒头

2023-06-07 10:49 -

动力电池企业正在丢掉技术幻想

2023-05-21 10:31 -

燃料电池汽车推广亟待形成合力

2023-04-11 09:44

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

电池企业:头部抄底,尾部哀嚎

2024-04-10 09:23 -

磷酸锰铁锂作为提高电池性能的关键,正在加速迈入产业化门槛

2024-03-20 09:16 -

中国锂电出海,在逆流中乘风破浪

2024-01-25 10:36 -

欧洲电池十年“衰落”:败局是如何形成的?

2023-11-23 10:33 -

为氢能项目碳减排量增加价值

2023-10-12 09:49 -

霍尼韦尔:电池超级工厂正在欧美地区崛起

2023-09-21 10:19 -

动力电池行业行至“下半场”

2023-06-20 09:54 -

5800亿融资背后,锂电池称王,新兴技术正在冒头

2023-06-07 10:49

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号