年均净利润增长超60% 这家锂电公司做对了什么?

时间:2018-11-29 10:57来源:OFweek锂电网 作者:综合报道

点击:

次

近4年来亿纬锂能的扣非后归属母公司的净利润以平均每年60%左右的速度在增长。

11月26日,大众被“基因编辑婴儿”刷屏了,评论满天飞;当天晚上,看一则锂电企业的消息推送到手机上——亿纬锂能发布公告,全年业绩超30%,让我对这家低调的公司再度刮目相看,因此,想聊聊这个企业。

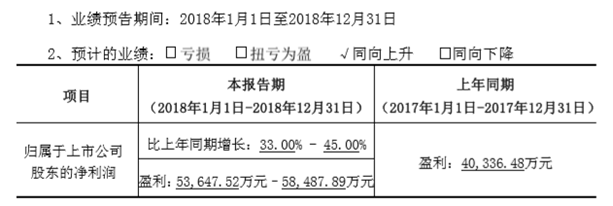

11月26日晚间,亿纬锂能发布2018年年度业绩预告,2018年1-12月公司实现归母净利润5.36亿元–5.85亿元,同比增长33%-45%;公司实现扣非归母净利润4.56-5.15亿元,同比增长67%-86%,其中非经常损益金额在7000-8000万元,主要系2018年9月27日公司转让麦克韦尔60.90万股股份。

亿纬锂能公告显示,2018年年度业绩与上年同期相比上升的主要原因是:

1、公司积极拓展新兴物联网市场,取得阶段性成果,锂原电池业务基本稳定;

2、消费锂离子电池业务,与国内外知名品牌大客户形成稳固的战略合作,带动公司整体业务的增长;

3、动力电池和储能电池业务业绩实现增长;

4、参股公司深圳麦克韦尔股份有限公司的业绩超预期,带来公司投资收益的增加;

5、预计公司2018年年度非经常性损益对公司净利润的影响金额在7000万元到8000万元之间。

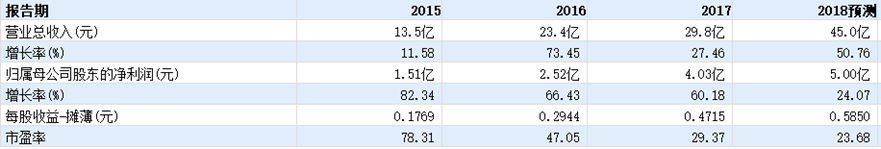

从利润趋势和收入趋势来看,从2014年到2018年的5年间,亿纬锂能的收入和利润趋势显示出逐年增强的特点。细分来看,营业收入方面,其近几年来,年复合平均增长率超20%,净利润方面,近4年来亿纬锂能扣非后归属母公司的净利润以平均每年60%左右的速度在增长。

下图是东方财富网综合值一览表:

从表中可知,证券机构对亿纬锂能2018年的营收和归属母公司股东的净利润增长率低估了。

公告显示,亿纬锂能业绩大幅增长的主要来源于业务拓展、经营管理和专利研发三方面的原因。

首先,在业务拓展方面,相对于宁德时代、国轩高科等其他企业,亿纬锂能的业务在电池领域是最广的,而不是只集中在动力电池。锂离子电池方面它的消费电池、动力电池平分秋色,物联网相关锂原电池又独树一帜,三者之间是基本平衡的,储能电池则进展迅速,这就减少了动力电池单一业务风险,而难得的是三项业务相关性极高,这就使得公司技术领先驱动的做法得到极大支撑。

锂原电池方面,下游全面开花,需求强劲,带来持续稳定现金流。消费锂离子电池方面,依托智能可穿戴设备和电子烟,收购惠州金能,消费锂离子电池业务有望快速增长。参股公司麦克韦尔凭借电子烟的高增长,业绩持续超预期,前三个季度营收分别为5.47、6.29、9.65亿元;前三个季度归母净利润分别为0.93、1.04、2.35亿元,其中第三季度同比增长259%,给亿纬锂能带来持续稳定的投资收益。

除了锂原电池业务和锂离子消费类电池的业务有增长外,其动力储能电池业务高速增长,高端乘用车客户不断拓展。亿纬锂能动力电池业务同比高速增长,据统计,今年1-9月亿纬锂能装机电量为0.61Gwh,同比增长超300%,市占率2.1%。 公司第三季度动力及储能电池出货增长约50%,磷酸铁锂电池出货量约0.27Gwh,主要用于客车和储能市场,圆柱电池出货量约 0.45Gwh,主要用于电动工具市场。

值得一提的是,公司10月8日发布非公开发行预案,拟募集资金不超过25亿元,新增5Gwh储能动力电池和1.87亿只消费锂电产能。

其次,在经营管理方面,亿纬锂能的经营性亏损逐步减少。

从财务报表可知,亿纬锂能今年前三个季度毛利率分别为29.66%、23.30%、20.16%,受电池价格下跌影响,毛利率下降较快。亿纬锂能前三季度毛利率23.57%,同比降低7.73%,主要是由于补贴政策调整动力电池价格下降。前三季度销售费用率3.65%,同比降低 0.58%,管理费用率3.32%,同比降低1.74%,可见费用管控较好。研发费用2.27亿,同比增长达127.59%,研发费用率7.53%,同比增加2.52%。财务费用率2.09%,同比增长0.42%,主要是借款增加带来利息收入增加。

另外,存货12.06亿,较年初增长32.91%,应收账款和应收票据20.63亿,较年初增长 35.44%,主要是动力、储能电池业务增长较快。亿纬锂能第三季度资产减值损失-0.04亿, 随着应收账款的收回和产生新的应收款,从公告数据来看,其9 月末按账龄计算的坏账准备小于6月末,说明应收款周转情况良好。亿纬锂能经营活动产生的现金流量净额为1.22亿,较去年净流出0.21亿大幅好转。

最后,在专利技术方面,亿纬锂能拥有的麦克韦尔“发热体”专利技术和产品成为行业标杆,需求爆发式增长,也是促进业绩实现超预期增长的原因之一。值得关注的事,其半年营收18.84亿,有2.6个亿投到研发上去,这种行为让小编联想到国内一家令人尊敬的通讯公司。

一张证券市场表现图来说明市场对其业绩的认可。截止至11月27日收盘,亿纬锂能涨幅9.92%,报13.85元/股。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

亿纬锂能成价格战风暴中的幸存者

2024-02-08 16:02 -

亿纬锂能取得电池振动测试技术专利

2023-11-23 17:34 -

宝马称在电池技术领域已超越特斯拉,宁德时代、亿纬锂能参与新款电池量产工作

2023-11-09 10:28 -

亿纬锂能与瓦尔塔就全球诉讼达成和解 同意共同拓展商业机会

2023-10-19 17:46 -

亿纬锂能上半年业绩同比增长58.27% 储能业务表现出色

2023-08-30 22:02 -

亿纬锂能23GWh圆柱磷酸铁锂储能动力电池云南项目通过节能审查

2023-07-27 09:17 -

亿纬锂能亮相欧洲自行车展,发布大圆柱轻型电池包

2023-06-27 10:43 -

亿纬锂能子公司与Powin签订10GWh供货协议

2023-06-15 17:46 -

亿纬锂能与华宝新能签署战略合作协议

2023-04-28 17:18 -

亿纬锂能:2022年实现净利润35.09亿元 研发投入达22.61亿元

2023-04-19 09:48

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

亿纬锂能成价格战风暴中的幸存者

2024-02-08 16:02 -

亿纬锂能取得电池振动测试技术专利

2023-11-23 17:34 -

宝马称在电池技术领域已超越特斯拉,宁德时代、亿纬锂能参与新款电池量产工作

2023-11-09 10:28 -

亿纬锂能与瓦尔塔就全球诉讼达成和解 同意共同拓展商业机会

2023-10-19 17:46 -

亿纬锂能上半年业绩同比增长58.27% 储能业务表现出色

2023-08-30 22:02 -

亿纬锂能23GWh圆柱磷酸铁锂储能动力电池云南项目通过节能审查

2023-07-27 09:17 -

亿纬锂能亮相欧洲自行车展,发布大圆柱轻型电池包

2023-06-27 10:43 -

亿纬锂能子公司与Powin签订10GWh供货协议

2023-06-15 17:46

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号