作价288.5亿 北汽新能源借道A股上市还要几步程序?

时间:2018-02-04 18:42来源:界面新闻 作者:综合报道

点击:

次

2017年年底,有消息指出北汽集团接手四川新泰克数字设备有限责任公司,北汽新能源将借助四川新泰克的全资子公司前锋股份进入A股市场。1月30日,北汽新能源借道前锋股份进入A股市场又有了新的消息。前锋股份将以288.5亿元收购北汽新能源100%股权,并非公开发行股票募集收购配套资金20亿元。

此次北汽新能源借道进入A股市市场,其实是前锋股份实施股权分置改革的一部分。如果交易完成这也就意味着,前锋股份在完成股权分置改革工作的同时,北汽新能源将进入A股市场。

北汽新能源进入A股市场的同时,还将通过前锋股份非公开发行股份的方式,募集北汽新能源后续发展的部分资金。根据规划,募集总资金将不超过20亿元,用于北京新能源创新科技中心项目、北汽新能源C35DB车型项目、北汽新能源N60AB车型项目、北汽新能源N61AB车型项目。

汽车预言家梳理S*ST前锋收购北汽新能源100%股权细节,解读交易报告书中的11个细节问题,北汽新能源进入A股市场的道路上还将遇到哪些绊脚石?

北汽新能源为何借前锋股份进入A股市场?

2017年年底,有消息称北京首创资产管理有限公司已同意将持有的四川新泰克数字设备有限责任公司全部股权无偿转让给北京汽车集团有限公司,意味着四川新泰克作为S*ST前锋的间接控股股东,S*ST前锋将成为北汽集团旗下间接控股公司。

北汽集团间接控股前锋股份后,一方面将保住面临退市风险的S*ST前锋,另一方面将推进北汽新能源接下来的融资发展。

这样一来,北汽新能源作为北汽集团旗下的优质独立资源,借道前锋股份进入A股市场,既符合资本市场对新能源板块的热衷,也将为北汽新能源募集更多的发展资金。

此次交易由三部分组成

此次北汽新能源借道进入A股市场,其实是S*ST前锋解决实施股权分置改革的组成部分,其中包括重大资产置换、发行股份购买资产以及募集配套资金。

其中,S*ST前锋通过资产置换形式将全部资产和负债以等价的方式,与北汽集团置换北汽新能源股份。前锋股份置出的全部资产、负债、业务由北汽集团指定四川新泰克承接。

发行股份购买资产指的是S*ST前锋将以37.66元/股向北汽集团等36家北汽新能源股东发行股票,收购北汽新能源股份,预计将发行7.61亿股,累计金额为286.6亿元。

募集配套资金指的是,S*ST前锋将向不超过10位特定投资者非公开发行股票,募集不超过20亿元。募集资金将用于北京新能源创新科技中心项目、北汽新能源C35DB车型项目、北汽新能源N60AB车型项目、北汽新能源N61AB车型项目的建设。

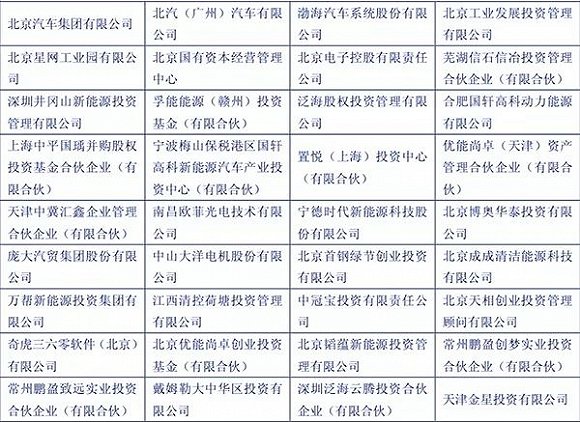

2次融资5次股权转让,北汽新能源股份公司拥有36个股东

2009年北汽新能源成立后,经历两次增次、两次股权转让后,北汽新能源由“北京汽车新能源汽车有限公司”变更为“北京新能源汽车股份有限公司”,北汽新能源整体完成股份制公司改革。

北汽新能源36位股东

2016年4月,北汽新能源开启A轮融资,吸引了包括深圳井冈山新能源投资管理有限公司等22名新增投资者,累计融资达到30.72亿元,持股总比例达到37.5%。A轮融资后北汽新能源估值达到约80亿元。

2017年7月,北汽新能源开始了B轮融资,此轮融资共募集111.18亿元。完成B轮融资后,北汽新能源股东数量增加至33家。其中,北汽集团等8家国有及国有控股股东合计持有公司67.55%股份,23家社会资本股份合计持有公司32.04%股份。同时,北汽新能源完成员工持股计划,员工认购B轮增资发行的2192万股股份,占公司总股本的0.41%。

2017年9月,戴姆勒与深圳井冈山签署《股权购买协议》,深圳井冈山将 其持有的20,800万股、占总股本比例3.93%的北汽新能源股份转让至戴姆勒集团。同时,深圳井冈山与天津金星投资有限公司签署《股权转让协议》,深圳井冈山将其持有的5,300万股、占总股本比例1.00%的北汽新能源股份转让至金星投资。

此外,2017年9月,北汽新能源股东泛海股权投资管理有限公司因公司结构调整,将1亿股、占总股本比例1.89% 的北汽新能源股份转让至泛海云腾(天津)企业管理有限公司所控制的深圳泛海云腾投资合伙企业。

2017年年底,北汽股份与其全资子公司北汽广州签署《股权转让协议》,北汽股份将所持有的北汽新能源8.15%股权转让给北汽广州。同时,欧菲科技股份有限公司将所持有的北汽新能源1.51%股权转让给其全资子公司南昌欧菲光电。

在北汽新能源完成股份制改革后,北汽新能源通过2次融资和5次股权转让,拥有了36个股东,其市值同时升至280亿元。

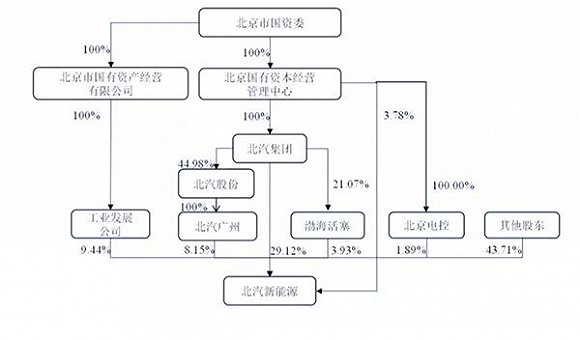

北汽新能源的股权究竟是谁?

此次股权交易前,北汽集团直接或间接控制了北汽新能源41.19%股份,为北汽新能源的控股股东。

北汽新能源股权结构

北汽集团为北京国有资本经营管理中心的独资企业,北京市国资委为北京国有资本经营管理中心的出资人,间接持有北汽集团100%股权,为北汽新能源的实际控制人。

北汽新能源的盈利状况如何?

梳理北汽新能源2015年至2017年前十月业绩,北汽新能源在2016年实现盈利,净利润达到1.08亿元,归属于母公司股东的净利润达到1.28亿元。

其中,2017年前十个月,北汽新能源累计营业收入达到73.77亿元,净利润达到3924.4万元,归属于母公司股东的净利润达到5361.77万元。

北汽新能源产能利用率70%以上

北汽新能源主要生产新平台车型及动力模块。据了解,2015年北汽新能源产能为2.5万辆,实际产量为2万辆,产能利用率达到79.80%。2016年北汽新能源产能4.5万辆,实际量产为3.31万辆,产能利用率达到73.50%。2017年前十月8.6万辆,实际产量为6.33万辆,产能利用率为73.66%。

北汽新能源产能、产能利用率及产量表

在销量方面,根据全国乘用车市场信息联席会 数据,北汽新能源 2017 年 1-10 月 A00 级轿车销量达4.49万辆,同级别纯电动车型市场占有率达 22% 。此外,2015年、2016年及2017年1-10月,北汽新能源A0级轿车的市场销量为分别为1.65万辆、1.88万辆和5010辆,同级别纯电动车型市场占有率分别为57%、45%和41%。

北汽新能源销售渠道建设

北汽新能源掌握了新能源汽车的销售体系,搭建了线下及线上完整的销售网络,与北京汽车合作生产的合作车型整车,最终均通过北汽新能源销售体系对外销售。

在线下渠道搭建方面,截至2017年10月末,北汽新能源在139个城市共建设一级经销商165家(直接与北汽新能源对接),二级经销商83家(与一级经销商对接),初步形成覆盖重点城市辐射全国的营销网络,并建立了大客户直销模式。

S*ST前锋连续三年出现亏损

梳理前锋股份近几年的财务状况不难发现,2014年-2016年营业收入呈现下降趋势,2017年前十月营业收入较2016年出现大幅度上涨。

前锋股份近几年财务数据

在净利润以及归属母公司股东的净利润方面,前锋股份从2015年开始出现亏损,其中2017年前十月净利润亏损346.32万元,归属母公司股东的净利润亏损84.89万元。

完成交易S*ST前锋主营业务发生变化

此次交易完成后,S*ST前锋将持有北汽新能源100%股权,上市公司的主营业务从主营房地产开发与销售,转变为以新能源汽车与核心零部件的研发、生产、销售和服务。主营业务发生变化。

募集的配套资金干什么?

除了将收购北汽新能源100%股权外,S*ST前锋还将向不超过10名特定投资者,发行股票募集不超过20亿元的配套资金。根据规划,募集的资金将用于北京新能源创新科技中心项目、北汽新能源C35DB车型项目、北汽新能源N60AB车型项 目、北汽新能源N61AB车型项目。

其中,10亿元将用于北汽新能源创新科技中心项目建设。据了解,创新科技中心将由整车中心、电池中心、 电驱动中心、控制系统中心、智能网络中心、轻量化中心、零部件中心、对标中 心、造型中心、大数据中心、道路试验场等部分组成,将为北汽新能源在新产品研发和测试提供场地,缩短产品研发周期,提高新能源汽车性能和质量。

20亿募集资金中的6000万将用于北汽新能源C35DB车型项目的研发,北汽新能源C35DB车型定位A0级Cross两厢纯电动车,预计与2018年9月与2019年4月投产。

北汽新能源N60AB车型项目将使用募集资金中的7亿元,该项目建成后,北汽新能源将拥有A+级全新平台SUV,同时抢占A级、B级两个细分市场。根据北汽新能源规划,N60AB车型项目将于2020年4月量产投产工作。

此外,北汽新能源N61AB车型项目将使用2.4亿元配套募集资金,北汽新能源N61AB车型项目定位A+级创新性轿车化Cross车型,将分化B级轿车市场,主要客户是高收入、消费意识超前、追求品质生活的中产阶层。该项目预计2020年12月量产投产。

交易还将需要哪些授权和批准?

此次交易中,S*ST前锋还需要得到北汽新能源股东的批准和授权,在北汽新能源股东方面,除渤海活塞外35名股东的相关权力机构均已做出决议,同意向公司转让其所持有的北汽新能源全部股权。

这也就意味着,S*ST前锋收购北汽新能源还需要渤海活塞通过内部决议批准,同意将渤海活塞所持有的北汽新能源股份转让至S*ST前锋。

此外,此次交易还需要通过S*ST前锋股东大会、北京市国资委批准的批准,以及商务部对戴姆勒战略投资上市公司和证监会的核准。

(责任编辑:admin)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

中钠储能甘肃正宁基地首批“中钠Ⅱ号”钠离子电池上市

2024-04-30 11:00 -

超快充鏖战正酣,巨湾技研冲刺A股

2023-11-08 09:38 -

上交所恢复蜂巢能源发行上市审核 近三年营收复合增长率达139.62%

2023-07-03 13:59 -

又一电池结构件及材料企业创业板成功上市

2023-07-02 10:10 -

地方国资与上市公司共建广州储能集团

2023-06-19 10:59 -

最高效率接近65% 丰田中国:全新大功率氢燃料电池系统上市

2023-05-17 09:41 -

改名换面,卖掉股权!这家上市公司“杀入”锂电领域

2023-05-15 10:14 -

又有锂电材料厂商冲刺IPO 多家上市公司增资加持

2023-04-20 10:04 -

中兴新材闯关科创板上市,IPO拟募资13亿元

2023-04-04 09:02 -

传宁德时代赴瑞士上市计划被推迟,曾拟募资50亿美元

2023-03-17 08:45

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

中钠储能甘肃正宁基地首批“中钠Ⅱ号”钠离子电池上市

2024-04-30 11:00 -

超快充鏖战正酣,巨湾技研冲刺A股

2023-11-08 09:38 -

上交所恢复蜂巢能源发行上市审核 近三年营收复合增长率达139.62%

2023-07-03 13:59 -

又一电池结构件及材料企业创业板成功上市

2023-07-02 10:10 -

地方国资与上市公司共建广州储能集团

2023-06-19 10:59 -

最高效率接近65% 丰田中国:全新大功率氢燃料电池系统上市

2023-05-17 09:41 -

改名换面,卖掉股权!这家上市公司“杀入”锂电领域

2023-05-15 10:14 -

又有锂电材料厂商冲刺IPO 多家上市公司增资加持

2023-04-20 10:04

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号