A股迷信锂电池

时间:2022-04-08 09:59来源:金角财经 作者:小迪

点击:

次

“大干三个月。”

拖了好几年,许家印终于给恒大汽车下了军令状——7月前“恒驰5”实现量产。

但3月30日,恒大汽车复盘即跌超10%,两天之后再度停牌。

资本市场显然已经不再迷信造车,但也找到了新的信仰。

3月13日,同为房企的宋都股份发布公告称,子公司宋都锂业将与启迪清源共同参与藏珠峰阿根廷锂钾有限公司年产5万吨碳酸锂盐湖提锂建设项目。这是也宋都锂业成立一年来的第一个大动作。

消息一出,市场为之大振。宋都股份的股价在3月下旬走出了12个涨停板,股价涨幅一度达到175.57%。

在宋都之前,主营生产销售钼产品和影视业务的吉翔股份斥资4.8亿从宁波永杉手中拿下还在建设中的湖南永杉,将跨界触手伸向锂电。

在这个消息的刺激之下,吉翔股份的股价在2个月内暴涨270%。

眼下,全球新能源汽车市场的渗透率的提升导致锂矿的需求量空前旺盛;在上游,国内碳酸锂产能受主流产区四川、江西等地冶炼厂检修,以及近期天气的影响,持续下降,供应缩减;此外,受制于疫情带来的影响,国际航运成本上升,时间推长,海外锂矿“远水难救近火”。

多重作用下,电池级碳酸锂价格已经从去年年初的5.2万元/吨涨到了2022年3月的51.5万元/吨,涨幅将近9倍。

这种供需不平衡的状况还远看不到头。根据上海有色网数据,2020年-2025年,全球锂资源释放速度加快,锂资源产量五年复合增长率将达31%,同期锂资源需求增速预计在36%,产量增速仍跟不上需求。

锂俨然成为新一代的“工业血液”——足够重要,足够稀有,足够大的溢价空间,几乎完全市场化的运作,让锂成为绝佳的炒作对象。

于是,猪起飞了。

1

蹭也得蹭上

像宋都股份、吉翔股份这样跨界布局锂电池的上市公司不在少数。

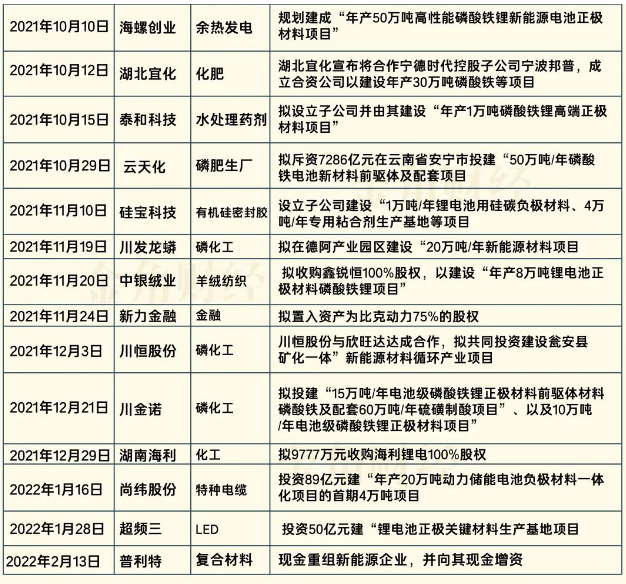

根据金角财经的统计,从2021年至今,已有近30家上市公司参与其中。除了以上的两家,比较有代表性的还有制化肥的湖北宜化、生产水泥的金圆股份、做衣服的中银绒业、造灯泡的超频三、主营印刷设备的长荣股份……

跨界幅度之大,不仅为这些企业招来“蹭热度”的骂名,还有来自交易所的质疑。

在宋都股份宣布出资参与盐湖提锂建设后,上交所火速下发问询函,要求宋都股份对项目的决策情况和商业合理性、相关风险以及资金来源等事项进行核实并披露。同样收到问询函的还有吉翔股份,其被要求补充说明本次收购的资产是否与公司现有业务具有协同效应,公司是否具备相应能力和条件实现对标的资产的有效经营和管控,此外,还有天域生态、鞍重股份、长荣股份、贤丰控股等。

但“蹭热度”又何妨,“搞到钱”才能给这些正在走下坡路的企业真实的安全感。

在跨界名单中,许多企业在跨界锂电之前已经面临连续亏损的状况。其中,宋都去年全年预计亏损达到4亿元;天域生态2020年及2021年总亏损超过3亿元;贤丰控股在2020年巨亏5.45亿元,亏光了上市十余年来累计的利润,在跨界锂电之前,还曾转型涉足兽用疫苗领域;在亏损中多次转型的还有长荣股份,其在2021年曾先后投入区块链和医药领域。

不难发现,这些企业身处的传统产业面临萧条,企业自身无论业绩或经营状况都十分疲软,急需新的故事提振市场和吸引投资。而资本市场对于这些传统投资项目同样兴趣低,热钱更青睐锂电这类盈利空间巨大,并且发展前景明确的项目,如此投资才能稳赚不赔。

企业和资本不谋而合,共同造就了这场锂电狂欢。

2

无“锂”取闹

如前文所说,跨界名单中的多数企业原来的主营业务和锂电八竿子打不着,不少企业主营业务还属于劳动力密集型产业,其无论生产结构、管理模式都与锂电领域天差地别。

此时便不得不感叹一句∶有钱真的可以为所欲为,即使这钱不是自己的。

企业跨界锂电往往通过收并购实现。吉翔股份收购湖南永杉耗资4.8亿元,紫金矿业收购海外锂矿砸下50亿元,天域生态投入6.1 亿元收购青海聚之源51%的股权……

其中,根据天域生态收购青海聚之源前最近的财报,其自有资金仅为2.58亿元,另有1.83亿元短期借款,1.9亿元长期借款,有1.98亿元暂时补流的募资资金尚未归还,且还有一笔2.5亿元的债券在今年6月到期。为了凑够收购的金额,天域生态在回应上交所的质询中提到,除了自有资金,还有并购贷款等。

举债跨界,不惜"超载",天域生态刺激市场之时,不知是否想到对锂电行业而言,收购只是烧钱的开始。

去年11月,中银绒业以0元受让四川鑫锐恒力能科技有限责任公司之后,先是花了5000万为其进行实缴注册,而后计划投资20 亿元用于建设年产8万吨的锂电池正极材料磷酸锂项目。LED龙头超频三在准备在其"锂电池正极关键材料生产基地项目"中投入50 亿元。

简单来说,一个企业一旦踏入锂电行业,就意味着源源不断地烧钱,其高投入、高流动性,并不是中小企业能够承担的。

为了赶上这场资本盛宴,有的企业已经饥不择食。

以新力金融收购的比克动力为例,从2019年到2021年前三季度,比克动力归母净利润累计亏损逾17亿元。截至2021年9月末,比克动力合并资产负债率54.58%。由于存在大量未决诉讼以及大额未清偿债务,公司部分银行账户已经被冻结。

此外,天域生态的投资标的青海聚之源同样处于亏损状态,眼下青海聚之源还未投产,便已经质押全部股权,手上已经没有筹码。

而如果一家企业本身经营状况良好,前景光明,又如何会交出控制权,甘心被另一家企业收购呢?

3

危机潜伏

所谓隔行如隔山。

即便通过收购获得已经成熟的果实,并不意味着这些跨界的企业就能游进锂电池的蓝海。

赣锋锂业创始人李良彬曾表示,任何行业都有其自身的发展规律和特点,未来锂资源行业的整合还是会由锂资源内公司进行。同样,在2020年举办的青海锂产业与动力锂电池国际高峰论坛上,就有不少业内专家呼吁:任何行业都有其发展规律和特点,盲目的跨界投资可能会损害公司自身和产业的健康发展。

宋都股份就在公告中做出风险提示:公司目前尚未有锂业相关的业务,没有相关的技术储备及资源及专业团队。且公司尚未明确具体投资项目,没有签订相关投资协议,未来的经营业绩存在一定的不确定性。

换句话讲,专业的人做专业的事。如果没有技术、人才、资金、运营的经验贸然入局,企业终将为今天的选择付出代价。

青海大柴丹翡翠盐湖

此外,当锂电池成为整个新能源汽车行业的掣肘,人们也在思考除锂电之外更多的可能性,如钠电池和氢能。

一旦这种紧张的供需关系被打破,眼下的激情只会留下一地鸡毛。

时间回到2017年,A股市场同样经历过今天的疯狂。彼时,国内新能源汽车市场迎来第一次爆发,电池级碳酸锂从2015年之前平稳的每吨4-5万元的价格,一路飙涨至每吨17.8万元的高位,一大批上市公司纷纷跨界。

其中就有声称在盐湖提锂技术取得重大突破的盐湖股份。这家公司当年投入近80亿元启动年产5万吨电池级碳酸锂项目的生产,但却在那一年开始面临巨亏,到2019年,更是创下了450亿元的A股史上亏损之最,不久后便停牌。

去年8月,锂概念已经成为A股最热门的概念,盐湖股份复盘即暴涨300%。

只是谁都不知道,盐湖股份和这些跨界的企业们的下一个转折点在哪里。

但显然不会太远,除了锂电池的替代品已经逐步从实验室走向市场之外,根据市场规律,一个过热的行业中,企业产能投放的力度越大,那么未来实际产能过剩的数量级可能会越大。

援引界面新闻对锂电池从业人员的采访,3年后,锂电池或许会面临产能过剩,截至目前,全球动力电池已公开的总产能规划预计在1712GWh,已远超1151GWh的所谓产能缺口。

利檀投资董事长陈昊扬向《红周刊》表示,锂电池厂商2021年的业绩表现还会是相对乐观的,2022年会弱于2021年,2023年可能要转向悲观了。而这样的变化是全行业。

等到风口消失、潮水退去的那一天,多少企业又将现出原形跌回谷底。

(责任编辑:子蕊)

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

近年来全球储能电站火灾事故频发 专家建议加强对锂电池全生命周期管理

2024-05-23 10:22 -

中材科技董事长黄再满:未来较长一段时间锂电池将继续保持增长

2024-04-19 09:07 -

容百集团佘圣贤:储能迎爆发期 以锂电池为代表的新型储能贡献主要增速

2024-03-20 10:35 -

全国人大代表张志勇:建议构建储能电池锂电池信息监管平台

2024-03-06 23:21 -

纳力新材料夏建中:锂电池能量密度、安全与成本平衡的破局者

2023-12-29 17:27 -

吴锋院士:天然石墨作为低成本锂电池负极材料将迎来快速发展期

2023-09-22 23:16 -

长虹控股集团柳江:提高动力锂电池回收利用行业准入门槛

2023-03-13 09:00 -

中国诚通控股集团董事长朱碧新:推动新能源锂电池产业高质量发展

2023-03-09 08:35 -

工程院院士陈立泉:钠离子电池成本有望比磷酸铁锂电池低20%以上

2022-11-30 09:54 -

曾毓群:正确认识锂电池初级产品供给保障的战略意义

2022-10-27 09:59

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

近年来全球储能电站火灾事故频发 专家建议加强对锂电池全生命周期管理

2024-05-23 10:22 -

中材科技董事长黄再满:未来较长一段时间锂电池将继续保持增长

2024-04-19 09:07 -

容百集团佘圣贤:储能迎爆发期 以锂电池为代表的新型储能贡献主要增速

2024-03-20 10:35 -

全国人大代表张志勇:建议构建储能电池锂电池信息监管平台

2024-03-06 23:21 -

纳力新材料夏建中:锂电池能量密度、安全与成本平衡的破局者

2023-12-29 17:27 -

吴锋院士:天然石墨作为低成本锂电池负极材料将迎来快速发展期

2023-09-22 23:16 -

长虹控股集团柳江:提高动力锂电池回收利用行业准入门槛

2023-03-13 09:00 -

中国诚通控股集团董事长朱碧新:推动新能源锂电池产业高质量发展

2023-03-09 08:35

本月热点

-

2024锂电池行研报告

2024-05-24 18:59 -

多个锂电项目终止,重磅文件引导企业单纯扩大产能!

2024-05-15 19:12 -

小米入局电池制造,与宁德时代成立合资公司!

2024-05-20 19:05 -

携手多地政府,这家企业5月三大电池项目开工/签约!

2024-05-21 18:46 -

重磅!新能源突传三大利好!固态电池赛道即将爆发

2024-05-28 18:18 -

投资超25亿元!这家锂电企业拟在美国建设电池化学品项目

2024-05-22 19:20 -

又一10GWh项目开工,固态电池距离产业化还要多久?

2024-05-11 19:17 -

宁德时代、比亚迪、中创新航共同供货蔚来“乐道”?

2024-05-09 18:48

微信公众号

微信公众号