ЎЎЎЎёч·ҪГжөДКэҫЭПФКҫЈ¬2014ДкІ»№ЬКЗИ«Зтп®АлЧУөзіШ»№КЗОТ№ъп®АлЧУөзіШІъТө№жДЈ¶јКөПЦІ»Н¬іМ¶ИөДФціӨЈ¬ЦчТӘөГТжУЪөз¶ҜЖыіөіцПЦҫ®Езҙш¶Ҝп®АлЧУ¶ҜБҰөзіШСёГНФціӨЎЈИ»¶шОТ№ъЖуТөІўОҙГчПФКХТжЈ¬ЙхЦБі¬№э30јТөДп®өзіШЖуТөЖЖІъЎўө№ұХЎЈОӘҙЛЈ¬ұКХЯ¶ФОТ№ъп®АлЧУөзіШРРТөПа№ШЙПКРЖуТө(°ьАЁТФп®АлЧУөзіШТФј°ЕдМЧІДБПОӘЦчТөөДЙПКРЖуТө»тФЪЙПКРЖуТөІЖұЁЦРЕыВ¶БЛІЖОсКэҫЭөДп®АлЧУөзіШРРТөЖуТө)өД2014ДкІЖұЁҪшРРБЛХыАнЈ¬КФНјҙУ№ЗёЙЖуТөҫӯУӘКэҫЭ·ЦОціцРРТөөДОКМвЛщФЪЎЈ

ЎЎЎЎУӘТөКХИлЖХұйФціӨ ө«ЙЩКэ№ЗёЙЖуТөіцПЦПВ»¬

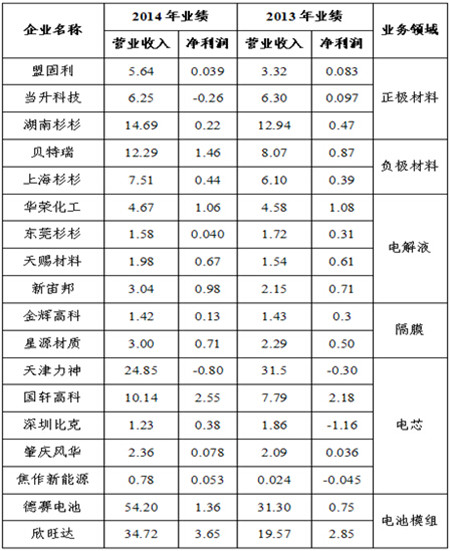

ЎЎЎЎұн1БРҫЩБЛ18јТОТ№ъп®АлЧУөзіШРРТө2013ДкөҪ2014ДкҫӯУӘЗйҝцЈ¬ёщҫЭп®АлЧУөзіШІъТөБҙЗйҝцЈ¬·ЦОӘХэј«ІДБПЎўёәј«ІДБПЎўёфДӨЎўөзҪвТәЎўөзРҫәНДЈЧй6ёцПё·ЦБмУтЎЈ

ЎЎЎЎ¶ФұИ18јТЖуТө2013ДкәН2014ДкУӘТөКХИлЗйҝцҝЙТФ·ўПЦЈ¬13јТЖуТөКөПЦБЛН¬ұИФціӨЈ¬2јТ»щұҫіЦЖҪЈ¬»№УР3јТЖуТөіцПЦБЛҪПОӘГчПФөДПВ»¬ЎЈЖдЦРЈ¬УӘТөКХИлН¬ұИФціӨі¬№э20%өДЖуТөКэБҝУР10јТЈ¬і¬№эНіјЖөД18јТ°лКэУРУаЎЈХвФЪҙУІаГжұнГчОТ№ъп®АлЧУөзіШРРТө2014ДкКөПЦБЛҪПҝмФціӨЎЈ

ЎЎЎЎұн1 2013-2014Дкп®АлЧУөзіШРРТө№ЗёЙЖуТөҫӯУӘЗйҝц(өҘО»ЈәТЪФӘ)

ЎЎЎЎЛщУРКэҫЭҫщАҙЧФУР№ШЖуТөЕыВ¶ІЖұЁ»тХЯЙујЖұЁёжЈ¬Ц»°ьАЁТөОсБмУтөДУӘКХЗйҝцЈ¬І»°ьАЁЖуТөИ«ІҝУӘКХЗйҝцЎЈЖдЦРЈ¬ұҙМШИр2014ДкКэҫЭОӘ1-9ФВ·ЭІЖОсКэҫЭЈ¬РВЦж°оЎўМмҙНІДБПәНРАНъҙпҫ»АыИуІЙУГөДКЗУӘТөАыИуКэҫЭЈ¬ЙоЫЪұИҝЛІЙУГДк¶ИКэҫЭОӘІЖДкКэҫЭЈ¬јҙ2014ДкІЖДкКЗЦё2013Дк10ФВ1ИХЦБ2014Дк9ФВ30ИХЈ¬КэҫЭөҘО»ОӘГАФӘЎЈ

ЎЎЎЎҫЯМеөҪёчПё·ЦБмУтЈ¬·ўХ№ЗйҝціцПЦБЛГчПФІ»Н¬ЎЈ

ЎЎЎЎХэј«ІДБП·ҪГжЈ¬ИэјТЖуТөЦРҪцөұЙэҝЖјјУӘТөКХИліцПЦБЛПВ»¬Ј¬ЖдЛыБҪјТіцПЦІ»Н¬іМ¶ИЙПЙэЎЈҝјВЗөҪөұЙэҝЖјјҪьДкАҙУЙУЪҙуҝН»§БчК§Т»ЦұСУРш·ўХ№НЗКЖЈ¬јУЙП2014ДкХэј«ІДБПјЫёс»№ФЪПВ»¬Ј¬өұЙэҝЖјјУӘТөКХИлПВҪөҫНІ»ЧгОӘЖжЈ¬ҫЎ№ЬЛьКЗОТ№ъОЁТ»Т»јТЧЁГЕөДп®АлЧУөзіШХэј«ІДБПЙПКРЖуТөЎЈГЛ№МАыіцПЦҙу·щФціӨөГТжУЪЖдІъЖ·ЦчТӘГйЧј¶ҜБҰөзіШКРіЎЈ¬2014ДкОТ№ъп®АлЧУ¶ҜБҰөзіШКРіЎёЯЛЩФціӨЈ¬ГЛ№МАыКЬТжБј¶аЈ¬УӘТөКХИлН¬ұИФціӨҪь70%ЎЈәюДПЙјЙјУӘТөКХИлН¬ұИФціӨҪь14%Ј¬ЦчТӘКЗІъПъБҝФціӨГчПФЈ¬ФЪТ»¶ЁіМ¶ИЙПөЦПыБЛјЫёсПВ»¬өДУ°ПмЎЈ

ЎЎЎЎёәј«ІДБП·ҪГжЈ¬ұҙМШИрәНЙПәЈЙјЙјКЗОТ№ъёәј«ІДБПөДБъН·ЖуТөЈ¬ХјҫЭБЛОТ№ъКРіЎ·Э¶оөДЗ°БҪО»ЎЈБҪјТЖуТө2014ДкУӘТөКХИлФціӨЛЩ¶Иҫщі¬№эБЛ20%Ј¬Т»·ҪГж·ҙУііц2014ДкОТ№ъёәј«ІДБПКРіЎРиЗуұЈіЦБЛҪПҝмФціӨЈ¬ёшУиБЛБъН·ЖуТөФціӨҝХјд;БнТ»·ҪГжТІЛөГчёәј«ІДБПөДРРТөјҜЦР¶ИХэФЪМбЙэЈ¬БъН·ЖуТөөД№жДЈР§УҰХэФЪПФПЦЈ¬УИЖдКЗЛжЧЕКРіЎҫәХщИХЗчјӨБТЈ¬ёәј«ІДБПјЫёсіКПЦПВ»¬М¬КЖЈ¬БъН·ЖуТөөДҫәХщУЕКЖҪ«ёьјУГчПФЎЈ

ЎЎЎЎөзҪвТә·ҪГжЈ¬»ӘИЩ»Ҝ№ӨЎўРВЦж°оЎўМмҙНІДБПәН¶«ЭёЙјЙјХјҫЭБЛОТ№ъөзҪвТәКРіЎөДЗ°ЛДО»ЦГЎЈ»ӘИЩ»Ҝ№ӨТ»ЦұКЗРРТөөДБъН·АПҙуЈ¬2014ДкҫЎ№ЬА©ҙуЙъІъ№жДЈЈ¬ө«ІъБҝФц·щУРПЮЈ¬¶шөзҪвТәөҘјЫФЪ2014ДкПВҪө·щ¶Иі¬№э15%Ј¬өјЦВУӘТөКХИлН¬ұИҪцФціӨ2%ЎЈРВЦж°оәНМмҙНІДБПФтНЁ№эІ»Н¬КЦ¶ОМбЙэБЛІъПъБҝЈ¬ҝЛ·юБЛјЫёсПВҪөҙшАҙөДІ»АыУ°ПмЈ¬УӘТөКХИлКөПЦБЛҝмЛЩМбЙэЎЈРВЦж°оФЪ2014Дкҙу·щА©ҙуІъДЬЈ¬ІъБҝГчПФМбЙэЈ¬УӘТөКХИлН¬ұИФціӨі¬№э40%Ј¬АӯҪьБЛУлБмН·СтИЩ»Ә»Ҝ№ӨЦ®јдөДІоҫа;МмҙНІДБПФтКХ№әБЛ¶«ЭёҝӯРАЈ¬І»ҪцМбЙэБЛ№ъДЪөзҪвТәКРіЎХјұИ(2013Дк№ъДЪөзҪвТәКРіЎІъЦөЕЕГыЦРЈ¬МмҙНІДБПО»БРөЪ4Ј¬¶«ЭёҝӯРАөЪ8)Ј¬»№НЁ№э¶«ЭёҝӯРАҪшИл ATL №©УҰБҙЈ¬Т»ҫЩі¬№э¶«ЭёЙјЙјЙПЙэЦБИ«№ъөЪИэЎЈ¶ш¶«ЭёЙјЙј2014ДкІъБҝМбёЯУРПЮЈ¬КЬјЫёсГчПФПВҪөөДУ°ПмЈ¬УӘТөКХИлРЎ·щПВҪө8%Ј¬КРіЎ·Э¶оУЙИ«№ъөЪИэөшЦБөЪЛДЎЈЧЬМеАҙҝҙЈ¬ЛДјТЖуТө2014ДкУӘТөКХИлҙпөҪБЛ11.27ТЪФӘЈ¬Н¬ұИФціӨ13%Ј¬ИФИ»ұЈіЦБЛҪПҝмФціӨЈ¬КРіЎјҜЦР¶ИҪшТ»ІҪМбЙэЎЈ

ЎЎЎЎёфДӨ·ҪГжЈ¬РЗФҙІДЦКУӘТөКХИлКЗТ»ДкЙПТ»ёцМЁҪЧЈ¬2012ДкН»ЖЖ1ТЪФӘЈ¬2013ДкН»ЖЖ2ТЪФӘЈ¬2014ДкҙпөҪБЛ3ТЪФӘЈ¬Н¬ұИФціӨі¬№э30%Ј¬Т»·ҪГжКЗЖд№жДЈФЪІ»¶ПА©ҙуЈ¬ІъБҝіЦРшМбЙэЈ¬БнТ»·ҪГжФтКЗ№ъДЪКРіЎРиЗуҝмЛЩФціӨЈ¬ҫЎ№ЬёфДӨјЫёсФЪ2014ДкН¬СщіцПЦБЛҙу·щПВҪөЈ¬·щ¶ИҪУҪь30%Ј¬РЗФҙІДЦК»№КЗКөПЦБЛҪПҝмФціӨЎЈө«Ҫр»ФёЯҝЖҫНГ»УРХвГҙРТФЛБЛЈ¬ІъЖ·јЫёсҙу·щПВ»¬ИГЖдҙуКЬУ°ПмЈ¬2014ДкУӘТөКХИл»щұҫУл2013ДкіЦЖҪЈ¬»тХЯЛөКЗ»№ВФУРПВ»¬ЎЈУЙУЪ№ъДЪёфДӨЖуТөЖрІҪҪПНнЈ¬І»ЙЩЖуТөЙъІъПЯХэФЪБҝІъЕАЖВҪЧ¶ОЈ¬РРТөјҜЦР¶ИІ»ёЯЈ¬БҪјТЖуТөөДұд»Ҝ»№ОЮ·Ё·ҙУііцРРТөөДұд»ҜЗйҝцЎЈ

ЎЎЎЎөзРҫ·ҪГжЈ¬БҪј«·Ц»ҜПЦПуУИОӘН»іцЎЈМмҪтБҰЙсЎўЙоЫЪұИҝЛКЗОТ№ъп®АлЧУөзРҫРРТөөДБъН·ЖуТөЈ¬ө«2014ДкУӘТөКХИлҫщіцПЦБЛҙу·щПВ»¬Ј¬Ҫө·щі¬№эБЛ20%ЎЈ¶ш№ъРщёЯҝЖЎўХШЗм·з»ӘұЈіЦБЛІ»Н¬іМ¶ИөДФціӨЈ¬Ҫ№ЧчРВДЬФҙФтУЙУЪІъПЯВъІъІъБҝҙу·щМбЙэЈ¬УӘТөКХИлН¬ұИФціӨБЛ3150%ЎЈМмҪтБҰЙсәНЙоЫЪұИҝЛЦчТӘКЗКЬІъЖ·ЧӘРНЙэј¶У°ПмЈ¬2013ДкМмҪтБҰЙсҫНіцПЦБЛФціӨНЗКЖЈ¬¶шЙоЫЪұИҝЛФтКЗҙУ2011ТФАҙУӘТөКХИліЦРшПВ»¬Ј¬ҫЎ№ЬБҪјТЖуТөФЪ2014ДкФЪОТ№ъ¶аөШІјҫЦ¶ҜБҰөзіШЙъІъ»щөШЈ¬ө«ДССЪЖд·ўХ№НЗКЖЎЈ№ъРщёЯҝЖКЗОТ№ъОЁТ»Т»јТҙҝҙвөДп®АлЧУ¶ҜБҰөзіШЙъІъЖуТөЈ¬ФЪҪьБҪДкОТ№ъөз¶ҜЖыіөІъПъБҝұ¬·ўКҪФціӨөДҙш¶ҜЈ¬ЖдУӘКХұЈіЦБЛёЯЛЩФціӨКЖН·Ј¬2014ДкФцЛЩі¬№э30%ЎЈ

ЎЎЎЎДЈЧй·ҪГжЈ¬өВИьөзіШәНРАНъҙпКЗОТ№ъп®АлЧУөзіШРРТөЗ°БҪО»өДДЈЧйЖуТөЈ¬ТІ¶јКЗЙПКР№«ЛҫЎЈЧчОӘБъН·ЖуТөЈ¬өВИьөзіШәНРАНъҙпКЬөҪБЛ№ъДЪНвТЖ¶ҜЦЗДЬЦХ¶ЛЖуТөөД»¶УӯЈ¬КЬЦчТӘҝН»§2014ДкЦХ¶ЛІъЖ·ёЯЛЩФціӨҙш¶ҜЈ¬2014ДкБҪјТЖуТөУӘТөКХИлН¬ұИФціӨҫщі¬№эБЛ70%ЎЈөВИьөзіШЦчТӘКЗКЬТжУЪҙуҝН»§Ж»№ы№«ЛҫЈ¬Ж»№ы№«Лҫ¶ФөВИьөзіШ2014ДкөДТөОс№ұПЧВКҪУҪь50%ЎЈРАНъҙпФтөГТжУЪ¶аФӘ»ҜҫӯУӘЈ¬ФЪКЦ»ъөзіШДЈЧйҝмЛЩФціӨөДН¬КұЈ¬ЖдұКјЗұҫөзДФөзіШДЈЧйәН¶ҜБҰөзіШДЈЧйТөОсКөПЦБЛёьҝмЛЩ¶ИөДФціӨЎЈ

ЎЎЎЎҫЎ№ЬҙУХыМеҝҙЈ¬18јТЖуТө2014ДкУӘТөКХИлН¬ұИФціӨі¬№э25%Ј¬ө«ЧчОӘІъТө"іРЙПЖфПВ"өДәЛРД»·ҪЪ--өзРҫЙъІъБъН·ЖуТөМмҪтБҰЙсәНЙоЫЪұИҝЛУӘТөКХИлҙу·щПВ»¬Ј¬УИЖдКЗФЪДЪЧКЖуТөЦРКРіЎ·Э¶оО»ҫУөЪ¶юөДМмҪтБҰЙсУӘТөКХИлПВҪөЈ¬ј«УРҝЙДЬПчИхОТ№ъФЪХвТ»№Шјь»·ҪЪөДҫәХщУЕКЖЈ¬ҙУ¶шУ°ПмөҪЖдЛы»·ҪЪУИЖдКЗЕдМЧІДБПөДҪЎҝө·ўХ№Ј¬өјЦВХыёцп®АлЧУөзіШРРТөіцПЦОЈ»ъЎЈ

ЎЎЎЎАыИуВКЖХұйПВ»¬Ј¬ФцКХІ»ФцАыПЦПуН»іц

ЎЎЎЎұнГжЙПҝҙЈ¬ұн1ЦР18јТЖуТөЦРУР11јТҫ»АыИуКөПЦБЛН¬ұИФціӨЈ¬2јТ»щұҫіЦЖҪЈ¬Ҫц5јТіцПЦБЛГчПФПВ»¬Ј¬·ўХ№КЖН·БјәГЎЈө«јЖЛгҫ»АыВКөД»°Ј¬ЗйҝцҫН·ўХ№БЛГчПФёДұдЎЈ18јТЖуТөЦРУР12јТЖуТө2014ДкөДҫ»АыВКіцПЦБЛН¬ұИПВ»¬Ј¬ФЪХв12јТЖуТөЦРУР8јТЖуТө2014ДкөДУӘТөКХИлКЗН¬ұИФціӨөДЈ¬2јТЖуТө2014ДкУӘТөКХИл»щұҫіЦЖҪЈ¬Ҫц2јТЖуТө2014ДкУӘТөКХИлКЗН¬ұИГчПФПВҪөөДЈ¬ТІҫНКЗЛөҪцБҪјТЖуТө2014ДкУӘТөКХИләНҫ»АыВККЗН¬КұПВҪөөДЎЈЖдЛыЖуТөХв·ҙУііцТ»ёцұИҪПГчПФөДОКМвЈ¬ДЗҫНКЗ2014ДкОТ№ъп®АлЧУөзіШРРТө№ЗёЙЖуТөөДАыИуВКЖХұйіцПЦБЛПВ»¬Ј¬ФцКХІ»ФцАыөДПЦПуУИОӘГчПФЎЈ

(ФрИОұајӯЈәadmin)

ЖуТөОўРЕәЕ

ЖуТөОўРЕәЕ ОўРЕ№«ЦЪәЕ

ОўРЕ№«ЦЪәЕ