РВДЬФҙЖыіөІъТөБҙЙо¶ИұЁёж--ОўРНөз¶ҜіөТ°ВщЙъіӨ

Кұјд:2014-07-29 15:21АҙФҙ:cbcu ЧчХЯ:ИХ №в

өг»ч:

ҙО

Н¶ЧКТӘөгЈә

ЈЁТ»Ј©ФЪМШЛ№АӯТэБмөДІъТөЗчКЖјУЛЩәН№ъДЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬өз¶ҜіөөДЦРіӨЖЪЗчКЖІ»ҝЙДжЧӘЎЈОўРНөз¶ҜіөДҝЗ°·ыәПБЛёч·ҪАыТжЈ¬ЛіКЖ¶шОӘЈ¬Т°ВщЙъіӨЈ¬ЙП°лДкІъПъБҝКэҫЭТСҫӯЦӨГчБЛКРіЎөДБъН·өШО»ЎЈ

ЈЁ¶юЈ©ОўРНөз¶Ҝіөід·ЦАыУГІ№МщХюІЯЈ¬ІъЖ·ҫЯұёәЬЗҝРФјЫұИЈ¬ТтҙЛҫЯұё№гА«КРіЎҝХјдЎЈФЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөУРНы·ЕБҝКөПЦёчөШРВДЬФҙЖыіөНЖ№гДҝұкЎЈ№әЦГЛ°јхГвЎўИ«№ъНіТ»ДҝВјЎўөз¶ҜіөЕЖХХ·ЕҝӘҪ«ОӘОўРНөз¶ҜіөҙшАҙЦШҙуАыәГЎЈОТГЗҝҙәГҪсГчБҪДкөДОўРНөз¶ҜіөСёЛЩ·ЕБҝЈ¬Т°ВщЙъіӨЈ¬ҪсДкУРНыҙпөҪ3НтБҫөД№жДЈЈ¬ГчДкУРНыіе»чЙхЦБН»ЖЖ10НтБҫҙу№ШЎЈ

ЈЁИэЈ©О¬іЦРВДЬФҙЖыіөРРТө“ФціЦ”ЖАј¶ЎЈХыіөКЬТжЧоҙуЈ¬п®өзөҜРФЧоҙ󣬶ҜБҰөзРҫКЗөұЗ°ЧоОӘҪфИұөДІъТөБҙ»·ҪЪЎЈДҝЗ°¶а·ъ¶аөД¶ҜБҰөзіШТСҫӯҪшИлКұҝХЎўРВҙуСуЈ¬ұИҝЛөзіШҪшИлЖжИ𣬹вУо№ъјКҪшИлұұЖыЈ¬ЦұҪУКЬТжУЪОўРНөз¶ҜіөөД·ЕБҝЎЈОТГЗДҝЗ°өДНЖјцЛіРтКЗ¶а·ъ¶аЎўұИСЗөПЎўРЕЦКөз»ъЎўІЧЦЭГчЦйЎўЙјЙј№Й·ЭЎўРВЦж°оЎўМмЖлп®ТөЎўҫщКӨөзЧУЎЈәЈНв№ШЧўұИҝЛөзіШЎў№вУо№ъјКЎўҝөөПіөТөЎЈ

ЈЁЛДЈ©·зПХМбКҫЈәХюІЯұд»ҜЈ»РВҪшИлХЯФцјУЈ»°ІИ«ОКМвіцПЦЎЈ

ФЪМШЛ№АӯТэБмөДІъТөЗчКЖјУЛЩәН№ъДЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬өз¶ҜіөөДЦРіӨЖЪФціӨЗчКЖІ»ҝЙДжЧӘЎЈ

ФЪМШЛ№АӯТэБмөДІъТөЗчКЖјУЛЩәН№ъДЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬өз¶ҜіөөДЦРіӨЖЪФціӨЗчКЖІ»ҝЙДжЧӘЎЈ

И»¶шЈ¬УЙУЪЦР№ъ»·ҫіөДМШКвРФЈ¬ЦР№ъөДРВДЬФҙЖыіөІъТөУРЛь·ўХ№өДМШКвРФЎЈІъТөёщ»щТАИ»ҪПИхЈ¬ХвҫНҫц¶ЁБЛ¶МЖЪДЪәЬДСКөПЦјјКхН»ЖЖЈ»І№МщХюІЯІ»¶ПјУВлЈ¬ХвҫНҙжФЪУҜАыҝХјдЎЈОўРНөз¶ҜіөҫНКЗФЪХвёцұіҫ°ПВө®ЙъЎЈ

ФЪХвёцҪЧ¶ОЈ¬ОўРНөз¶Ҝіө·ыәПёч·ҪАыТжЈ¬КөПЦБЛ№ІУ®ЎЈ¶ФУЪПы·СХЯЈ¬РФјЫұИёЯЈ¬УРОьТэБҰЈ»¶ФУЪЖуТөЈ¬УҜАыДЈКҪәГЈ¬»ШұЁВКёЯЈ»¶ФУЪөШ·ҪХюё®Ј¬ФІВъНкіЙЦёұкЈ¬ҙЩҪшөШ·ҪGDPЈ¬¶ФУЪ№ъјТЈ¬јӨ»оІъТөЈ¬КөПЦіхІҪјјКхҙўұёЎЈ

ОўРНөз¶ҜіөЛіКЖ¶шОӘЈ¬Т°ВщЙъіӨЈ¬іЙОӘЦР№ъМШЙ«өДІъТө»ҜСЎФсЎЈ

1. ОўРНөз¶ҜіөЈәЦР№ъМШЙ«өДІъТө»ҜСЎФс

ұҫОД¶ЁТеРВөДОўРНөз¶ҜіөЈ¬КЗЦёДЬҙпөҪ“80-80”ұкЧјЈЁЧоёЯКұЛЩ80km/hЈ¬ЧоөНРшәҪАпіМ80kmЈ©Ј¬ІЙУГп®өз¶ҜБҰөзіШЈ¬ІўЗТҝЙДЬНЁ№эҪиУГЧКЦК·ҪКҪҪшИл№ъјТІъЖ·ДҝВјЈ¬»сөГРВДЬФҙЖыіөІ№МщөДҙҝөз¶ҜЖыіөЎЈ

І»Н¬УЪЖХНЁТвТеЙПөДөНЛЩөз¶ҜіөЈ¬ЖХНЁөНЛЩөз¶ҜіөТ»°гКЗЗҰЛбЧчОӘ¶ҜБҰАҙФҙЈ¬РшәҪАпіМТ»°гөНУЪ80№«АпЈ¬ДҝЗ°Ц»КЗФЪЙҪ¶«ЎўәУДПөИөШі©ПъЈ¬ІўІ»ДЬ»сөГ№ъјТРВДЬФҙЖыіөХюІЯөДІ№МщөДЎЈ

ДҝЗ°Цч№ҘОўРНөз¶ҜіөөД№«Лҫ°ьАЁҝөөПіөТөЈЁУлјӘАыәПЧчЈ©ЎўКұҝХЈЁ№ТҝҝЦЪМ©Ј©ЎўРВҙуСуЈЁ№ТҝҝЦЪМ©Ј©ЎўЖжИрЎЈ

ҝөөПИэҝоіөРН·ЦұрФЪ2013Дк5ФВ20ИХЎў2013Дк9ФВ23ИХЎў2013Дк12ФВ2ИХҪшИлБЛИ«№ъөЪ248ЕъЎў№«ІјөДөЪ253ЕъЎў№«ІјөДөЪ255ЕъіөБҫЙъІъЖуТөј°ІъЖ·ДҝВјЎЈ2014Дк1ФВ2ИХЈ¬ҝөөПУлјӘАы“БӘТц”іЙ№ҰЈ¬Л«·ҪөДЧУ№«ЛҫіЙБўәПЧК№«ЛҫЈ¬УРНыҪшТ»ІҪХыәПЛ«·ҪФЪөз¶ҜЖыіө·ҪГжөДЧКФҙЎЈіэБЛҝөөПТФНвЈ¬»№УРКұҝХЎўЦЪМ©ЎўЖжИрТІГйЧјБЛХвТ»ёцКРіЎЎЈ

ҝөөПИэҝоіөРН·ЦұрФЪ2013Дк5ФВ20ИХЎў2013Дк9ФВ23ИХЎў2013Дк12ФВ2ИХҪшИлБЛИ«№ъөЪ248ЕъЎў№«ІјөДөЪ253ЕъЎў№«ІјөДөЪ255ЕъіөБҫЙъІъЖуТөј°ІъЖ·ДҝВјЎЈ2014Дк1ФВ2ИХЈ¬ҝөөПУлјӘАы“БӘТц”іЙ№ҰЈ¬Л«·ҪөДЧУ№«ЛҫіЙБўәПЧК№«ЛҫЈ¬УРНыҪшТ»ІҪХыәПЛ«·ҪФЪөз¶ҜЖыіө·ҪГжөДЧКФҙЎЈіэБЛҝөөПТФНвЈ¬»№УРКұҝХЎўЦЪМ©ЎўЖжИрТІГйЧјБЛХвТ»ёцКРіЎЎЈ

2. ід·ЦАыУГІ№МщХюІЯЈ¬РФјЫұИёЯҫЯұё№гА«КРіЎ

2.1 ОўРНөз¶ҜіөҫЯұёј«ЗҝРФјЫұИ

ОўРНөз¶ҜіөЦчҙтөДКРіЎКЗ¶ФјЫёсГфёРөДИЛИәЎЈ

ҙ«Ніөз¶ҜіөјЫёсҪП№уЈ¬10НтФӘТФПВөДіөРНј«ЙЩЈ¬ЦӘГыЖ·ЕЖјЫёс¶Ҝйь¶јФЪ15НтФӘТФЙПЈ¬УЙУЪОўРНөз¶ҜіөҝЫіэІ№МщәујЫёсұгТЛЎЈВъЧгБЛ¶ФјЫёсГфёРИЛИәөДРиЗуЎЈ

ҝөөПЦчТӘІЙИЎЧвБЮөДДЈКҪЈ¬·ЦКұЧвБЮ20ФӘ/РЎКұЈ¬°ьФВЧвБЮ800ФӘ/ФВЎЈ

КұҝХЦчТӘІЙИЎЧвБЮөДДЈКҪЈ¬МЧІН·ЦОӘИэЦЦЈ¬јЫёсФЪ1200-1600ФӘ/ФВЧуУТЎЈ

КұҝХЦчТӘІЙИЎЧвБЮөДДЈКҪЈ¬МЧІН·ЦОӘИэЦЦЈ¬јЫёсФЪ1200-1600ФӘ/ФВЧуУТЎЈ

РВҙуСуІЙИЎПъКЫөДДЈКҪЈ¬КЫјЫОӘ3-5НтФӘ/БҫЧуУТЎЈ

РВҙуСуІЙИЎПъКЫөДДЈКҪЈ¬КЫјЫОӘ3-5НтФӘ/БҫЧуУТЎЈ

ОЮВЫКЗіцКЫ»№КЗЧвБЮЈ¬ОўРНөз¶ҜіөҪ«РФјЫұИУЕКЖөДМШөгід·Ц·ў»УіцАҙЈ¬Цч№Ҙ¶ФјЫёсГфёРөДИЛИәЎЈ

ОЮВЫКЗіцКЫ»№КЗЧвБЮЈ¬ОўРНөз¶ҜіөҪ«РФјЫұИУЕКЖөДМШөгід·Ц·ў»УіцАҙЈ¬Цч№Ҙ¶ФјЫёсГфёРөДИЛИәЎЈ

2.2 ОўРНөз¶ҜіөККУГИЛИә№гЎўНШХ№ҝХјд№гА«

ПаұИҙ«НіЖыіөЎўҙ«Ніөз¶ҜіөЈ¬ОўРНөз¶ҜіөТтОӘРФјЫұИёЯЎўКөУГ·ҪұгЈ¬өГөҪБЛПы·СХЯЗанщЎЈ

ЈЁ1Ј©іЗПзҪбәПІҝКЗРиЗуЦчТӘКРіЎЈәөұЗ°Ј¬№ъДЪіЗПзҪбәПІҝЖыіөКРіЎРиЗу№жДЈЕУҙуЈ¬УЕ»ҜЙијЖөДп®өзОўРНөз¶ҜіөідТ»ҙОөзҝЙРРК»300№«АпЧуУТЎЈОўРНөз¶ҜіөөДК№УГіЙұҫ»№І»өҪҙ«НіЖыіөөД1/4Ј¬ҫЯУРЗҝҙуөДЙъГьБҰәН№гА«өДКРіЎ·ўХ№З°ҫ°ЎЈ

ЈЁ2Ј©іЗКРіЗЗшЗұФЪКРіЎҝХјдҫЮҙуЈә№ъДЪҙуІҝ·ЦіЗКРіЗЗшіөЛЩПЮЦЖФЪ70km/hТФПВЈ¬ТтЛЩ¶ИПЮЦЖЈ¬іөЛЩәЬЙЩҙпөҪ60km/hЎЈөчІйҪб№ыПФКҫЈ¬ОўРНөз¶ҜіөФЪіЗКРЦРК№УГИФИ»ҝЙТФВъЧгәЬҙуТ»Іҝ·ЦПы·СХЯРиЗуЎЈ

БнНвЈ¬¶ФУЪ·ЗЖыіөУГ»§Ј¬Йэј¶Ҫ»НЁ№ӨҫЯРиЗуТвФёТІәЬЗҝБТЈ¬ҫЭІ»НкИ«НіјЖЈ¬И«№ъУРі¬№э5ТЪБҫЧФРРіөЎў8000НтБҫДҰНРіөЎўҪь6000НтБҫөз¶ҜЧФРРіөЈ¬ИэХЯЧЬБҝі¬№э6ТЪБҫЎЈХвІҝ·ЦПы·СХЯУРЙэј¶Ҫ»НЁ№ӨҫЯРиЗуЈ¬ОўРНөз¶ҜіөөДМжҙъКРіЎҝХјд№гА«ЈЁУИЖд¶юЎўИэПЯіЗКРәНПзХтЈ©ЎЈ

ҙУҪсДкЙП°лДкөДІъПъБҝЗйҝцАҙҝҙЈ¬ОўРНөз¶ҜіөТСҫӯҙҰУЪБмПИөШО»Ј¬ҝөөПҫУКЧЈ¬ЦЪМ©ТІҙҰУЪЗ°БРЎЈІўЗТУЙУЪОўРНөз¶Ҝіө¶ФХюІЯІ№Мщј«ОӘГфёРЈ¬ПВ°лДкЛжЧЕёчөШІ№МщХюІЯөДВдөШЈ¬ОўРНөз¶ҜіөПъБҝУРНыМбЛЩЎЈҪсДкУРНыіе»ч3НтБҫөДҙу№ШЈ¬ХјөҪИ«№ъРВДЬФҙЖыіөПъБҝөД40%ЎЈ

ҙУҪсДкЙП°лДкөДІъПъБҝЗйҝцАҙҝҙЈ¬ОўРНөз¶ҜіөТСҫӯҙҰУЪБмПИөШО»Ј¬ҝөөПҫУКЧЈ¬ЦЪМ©ТІҙҰУЪЗ°БРЎЈІўЗТУЙУЪОўРНөз¶Ҝіө¶ФХюІЯІ№Мщј«ОӘГфёРЈ¬ПВ°лДкЛжЧЕёчөШІ№МщХюІЯөДВдөШЈ¬ОўРНөз¶ҜіөПъБҝУРНыМбЛЩЎЈҪсДкУРНыіе»ч3НтБҫөДҙу№ШЈ¬ХјөҪИ«№ъРВДЬФҙЖыіөПъБҝөД40%ЎЈ

2.3 ОўРНөз¶Ҝіөід·ЦАыУГБЛІ№МщХюІЯ

2.3 ОўРНөз¶Ҝіөід·ЦАыУГБЛІ№МщХюІЯ

јЫёсУЕ»ЭөДұіәуЈ¬КЗХвР©ОўРНөз¶Ҝіөід·ЦАыУГБЛІ№МщХюІЯЎЈ

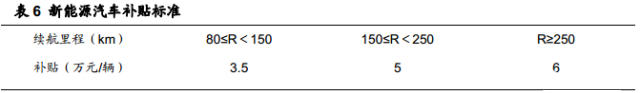

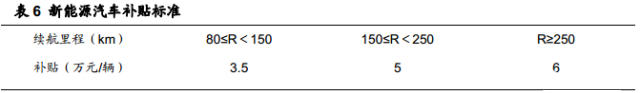

ёщҫЭ2013Дк8ФВіцМЁөДІ№МщХюІЯЈ¬ҪшИлІ№МщДҝВјөДРВДЬФҙЖыіөКЗ°ҙХХРшәҪАпіМАҙІ№МщөДЈ¬ЦчТӘ·ЦОӘИэөөЈә80-150№«Ап,150-250№«АпЈ¬250№«АпТФЙПЈ¬УЙУЪОўРНөз¶ҜіөөДМе»эРЎЈ¬ЦШБҝЗбЈ¬ТтҙЛИЭТЧКөПЦҪПёЯөДРшәҪАпіМЎЈід·ЦАыУГБЛІ№МщХюІЯЎЈ

ёщҫЭ2014ДкіхөДХюІЯЈ¬14Ўў15ДкІ№Мщ·ЦұрФЪ2013ДкөД»щҙЎЙППВөч5%Ўў10%Ј»¶шп®өзіШіЙұҫөДПВҪөЗъПЯГчПФ»бҝмУЪІ№МщПВҪөЛЩ¶ИЈ¬Из№ыБҝІъТФәуЈ¬ВгіөөДіЙұҫТІҪ«»бУРҪПҙу№жДЈөДПВҪөЈ¬ХвТвО¶ЧЕЈ¬15ДкКЗОўРНөз¶ҜіөУҜАыЧҙҝцЧоәГөДТ»ДкЎЈ

ёщҫЭ2014ДкіхөДХюІЯЈ¬14Ўў15ДкІ№Мщ·ЦұрФЪ2013ДкөД»щҙЎЙППВөч5%Ўў10%Ј»¶шп®өзіШіЙұҫөДПВҪөЗъПЯГчПФ»бҝмУЪІ№МщПВҪөЛЩ¶ИЈ¬Из№ыБҝІъТФәуЈ¬ВгіөөДіЙұҫТІҪ«»бУРҪПҙу№жДЈөДПВҪөЈ¬ХвТвО¶ЧЕЈ¬15ДкКЗОўРНөз¶ҜіөУҜАыЧҙҝцЧоәГөДТ»ДкЎЈ

°ҙХХ№ЯАэЈ¬Т»°гөШ·ҪХюё®І№МщТІОӘ1:1ЧуУТЈ¬ёцұріЗКРҝЙДЬФЪ0.5:1ЎЈТтҙЛЈ¬°ҙХХДҝЗ°өДХюІЯұкЧјЈ¬КұҝХөДE20ҝЙТФЙкЗлөҪ№ъјТөДІ№Мщ5.7НтФӘ/БҫЈ¬өШ·ҪТ»°гТІОӘ5.7НтФӘ/БҫЧуУТЈ¬№ІјЖ11.4НтФӘ/БҫЎЈУЙУЪОўРНіөМе»эРЎЈ¬ЦШБҝЗбЈ¬ұҫЙнВгіөөДіЙұҫІ»ёЯЈ¬БнНвҙпөҪРшәҪ250№«АпТФЙПЛщРиөДөзіШТІҪцОӘ20¶ИөзЧуУТЈ¬өзіШіЙұҫТІІ»ёЯЎЈТтҙЛЈ¬ОўРНіөЖуТөФЪДГөҪІ№МщЦ®әу»щұҫДЬёІёЗіЙұҫЈ¬Ц®әуҝЙТФУГұИҪПөНБ®өДјЫёсЧвБЮ»тХЯіцКЫЎЈ

2.4 ОўРНөз¶ҜіөҫЯұё№гА«КРіЎ

ТӘСРҫҝОўРНөз¶ҜіөөДРиЗуЈ¬І»ДЬІ»ҪијшЗҰЛбөНЛЩіөөД·ўХ№В·ҫ¶ЎЈп®өзөДОўРНөз¶ҜіөУлЗҰЛбөНЛЩіөјИУРПаЛЖУЦУРІ»Н¬ЎЈ

ОўРНөз¶ҜіөәНЗҰЛбөНЛЩіөөДІоТмЎЈ

ЛьГЗөДПаЛЖөгФЪУЪОўРНөз¶ҜіөәНЗҰЛбөНЛЩіөНвРОПаҪьЈ¬Ме»эРЎЗЙЗбұгЈ»Цч№ҘКРіЎ¶јКЗЦРөН¶ЛКРіЎЈ»ІъЖ·¶јКЗТАҝҝРФјЫұИИЎКӨЎЈУЙУЪЗҰЛбөНЛЩіөәНОўРНөз¶ҜіөөДДҝұкКРіЎј°ЖдАаЛЖЈ¬ОТГЗҝЙТФҙУЗҰЛбөНЛЩіөөДКРіЎФӨІвОўРНөз¶ҜіөөДКРіЎ·ўХ№ЎЈЙҪ¶«КЗИ«№ъөНЛЩөз¶ҜіөЦШТӘөДЙъІъ»щөШәНПы·СКРіЎЈ¬¶ФөНЛЩөз¶Ҝіө·ціЦБҰ¶ИЧоФзЈ¬И«№ъөЪТ»ёцөШ·Ҫ№ЬАнМхАэЎўИ«№ъЧоФзөДКФөгіЗКРЎўИ«№ъөЪТ»јТРРТөјјКхөШ·ҪБӘГЛЎўИ«№ъөЪТ»ІҝРРТөјјКхІОҝјұкЧјЈ¬И«¶јҙУХвАпГжКАЎЈЙҪ¶«КЎЗҰЛбөНЛЩөз¶ҜіөТСҫӯҝӘКј·ЕБҝЈ¬ҫЭЙҪ¶«КЎЖыіө№ӨТөРӯ»бКэҫЭЈ¬2013ДкЗ°5ФВөНЛЩөз¶ҜіөПъБҝҙп6.6НтБҫЈ¬ТСі¬№э2011ДкИ«ДкөДПъБҝЈ¬ФӨјЖ2013ДкИ«ДкПъБҝУРНыҙп18.0НтБҫЈ¬Н¬ұИФціӨ50%ЎЈЙҪ¶«өНЛЩіөІъПъөДұіәуЈ¬ТІКЗТтОӘХвЦЦөз¶ҜіөҫЯұёРФјЫұИЈ¬І»ҪцКЗКЫјЫұгТЛЈ¬К№УГіЙұҫТІәЬұгТЛЈЁідөзұИЙХУНұгТЛәЬ¶аЈ©Ј¬ІўЗТЦР№ъЕ©ҙеәНіЗПзҪбәПІҝГҝјТЧЎ»§¶јУР¶АБўөДФәЧУЈ¬НЈіөідөз·ҪұгЈ¬І»РиТӘідөзЧ®әННЈіөО»Ј¬ЦұҪУУГјТУГөДІеЧщҫНДЬНкіЙідөзЎЈ

ЛьГЗөДПаЛЖөгФЪУЪОўРНөз¶ҜіөәНЗҰЛбөНЛЩіөНвРОПаҪьЈ¬Ме»эРЎЗЙЗбұгЈ»Цч№ҘКРіЎ¶јКЗЦРөН¶ЛКРіЎЈ»ІъЖ·¶јКЗТАҝҝРФјЫұИИЎКӨЎЈУЙУЪЗҰЛбөНЛЩіөәНОўРНөз¶ҜіөөДДҝұкКРіЎј°ЖдАаЛЖЈ¬ОТГЗҝЙТФҙУЗҰЛбөНЛЩіөөДКРіЎФӨІвОўРНөз¶ҜіөөДКРіЎ·ўХ№ЎЈЙҪ¶«КЗИ«№ъөНЛЩөз¶ҜіөЦШТӘөДЙъІъ»щөШәНПы·СКРіЎЈ¬¶ФөНЛЩөз¶Ҝіө·ціЦБҰ¶ИЧоФзЈ¬И«№ъөЪТ»ёцөШ·Ҫ№ЬАнМхАэЎўИ«№ъЧоФзөДКФөгіЗКРЎўИ«№ъөЪТ»јТРРТөјјКхөШ·ҪБӘГЛЎўИ«№ъөЪТ»ІҝРРТөјјКхІОҝјұкЧјЈ¬И«¶јҙУХвАпГжКАЎЈЙҪ¶«КЎЗҰЛбөНЛЩөз¶ҜіөТСҫӯҝӘКј·ЕБҝЈ¬ҫЭЙҪ¶«КЎЖыіө№ӨТөРӯ»бКэҫЭЈ¬2013ДкЗ°5ФВөНЛЩөз¶ҜіөПъБҝҙп6.6НтБҫЈ¬ТСі¬№э2011ДкИ«ДкөДПъБҝЈ¬ФӨјЖ2013ДкИ«ДкПъБҝУРНыҙп18.0НтБҫЈ¬Н¬ұИФціӨ50%ЎЈЙҪ¶«өНЛЩіөІъПъөДұіәуЈ¬ТІКЗТтОӘХвЦЦөз¶ҜіөҫЯұёРФјЫұИЈ¬І»ҪцКЗКЫјЫұгТЛЈ¬К№УГіЙұҫТІәЬұгТЛЈЁідөзұИЙХУНұгТЛәЬ¶аЈ©Ј¬ІўЗТЦР№ъЕ©ҙеәНіЗПзҪбәПІҝГҝјТЧЎ»§¶јУР¶АБўөДФәЧУЈ¬НЈіөідөз·ҪұгЈ¬І»РиТӘідөзЧ®әННЈіөО»Ј¬ЦұҪУУГјТУГөДІеЧщҫНДЬНкіЙідөзЎЈ

ҙУёчіөРНАҙҝҙЈ¬Кұ·зЎўУщҪЭәНГЙөВҪрВнКЗЙҪ¶«КЎДҝЗ°ЧоҙуөДИэјТЙъІъЖуТөЈ¬әПјЖХјҫЭБЛЙҪ¶«КЎЧЬІъБҝөД3/4ЎЈ

ҙУёчіөРНАҙҝҙЈ¬Кұ·зЎўУщҪЭәНГЙөВҪрВнКЗЙҪ¶«КЎДҝЗ°ЧоҙуөДИэјТЙъІъЖуТөЈ¬әПјЖХјҫЭБЛЙҪ¶«КЎЧЬІъБҝөД3/4ЎЈ

3. ХюІЯІ»¶ПјУВлЈ¬БҰұЈДҝұкКөПЦ

РВДЬФҙЖыіө·ўХ№ЗчКЖҙуәГЈ¬іӨЖЪЗчКЖәНЦР№ъ№ъјТХҪВФөШО»Ј¬РОіЙБЛРВДЬФҙЖыіөН¶ЧКөД“ЙсВЯјӯ”——“ПъБҝөНУЪФӨЖЪЈ¬ХюІЯГж»бјУВлЈ»ПъБҝ·ыәП»тёЯУЪФӨЖЪЈ¬»щұҫГж»бЧЯЗҝ”ЎЈ

ДҝЗ°ОТГЗҫНҝҙөҪЈ¬2014ДкРВДЬФҙЖыіөПъБҝөНУЪФӨЖЪЈ¬ө«Т»ПөБРЦРСләНөШ·ҪХюё®өДХюІЯјУВлЈ¬МеПЦБЛЦРСлНЖҪшҫцРДЎўөШ·ҪұЈ»ӨЖЖіэЎўөзНшЕдәПөИРВДЬФҙЖыіөКРіЎЖф¶ҜөДЦШҙуНЖ¶ҜЈ¬ДҝЗ°өДХюІЯјУВл»бИГРВДЬФҙЖыіөөГөҪөД·ціЦі¬іцОТГЗФӯұҫөДјЩЙиҝтјЬЈ¬»бИГОҙАҙРВДЬФҙЖыіөКРіЎ»Ҝ·ўХ№МхјюёьәГЈ»Ц®З°ОТГЗФӨЖЪҫЎ№ЬОҙАҙРВДЬФҙЖыіөПъБҝ·ЕБҝЈ¬ө«2015ДкөДДҝұкОҙұШТ»¶ЁҙпөҪЈ»өҪПЦФЪЈ¬Из№ы№әЦГЛ°јхГвәНИ«№ъІ№МщДҝВјөДіцМЁЈ¬НЖ¶ҜОўРНөз¶ҜіөөД“Лҝ”ҫӯјГ·ўБҰЈ¬ТІРн2015Дк50НтБҫөДДҝұкҪ«КөПЦЎЈ

№ШУЪ2015ДкДҝұкКөПЦЈ¬ХвБҪДкВдКөөД·ҪКҪ·Ҫ·Ё»№ФЪГюЛчМҪМЦЎЈө«ТАҫЭБҪЕъЙкЗл№І40ёцКҫ·¶іЗКРөДјЖ»®ДҝұкјУЧЬЈ¬33.5НтБҫРВДЬФҙЖыіөЈ¬ГчИ·ЛҪИЛБмУтөДДҝұк7.7НтБҫЈ¬№«№ІБмУтөДДҝұк25.8НтБҫЎЈ

ҙЛНвЈ¬ОТГЗИПОӘЈ¬2014ДкКөПЦ8-10НтБҫКЗұИҪПәПАнөДФӨІвЈ¬АҙФҙ°ьАЁЈә№«Ҫ»ҝНіөЈЁ2.5-3.5НтЈ©ЎўіцЧвіөЈЁ1.5-2НтЈ©ЎўХюё®ІЙ№әЧЁУГіөЈЁ1-2НтЈ©ЎўЛҪИЛ№әВтЈЁ3НтЈ©ЎЈ№«Ҫ»ІЙ№ә»бЧоҝмМеПЦЈ¬ёчҙуіЗКР№ж»®өДХюё®ХюОсУГіөІЙ№әТІҪ«»бВҪРшіцМЁЈ¬ЛҪИЛ№әВтФЪІ№МщВдөШәуРОіЙХжКөПъБҝЎЈ

ЧЬМе¶шСФЈ¬РВДЬФҙЖыіө·ўХ№ДҝұкЈ¬ҝЙТФУГ“КұјдҪфЎўИООсЦШ”АҙРОИЭЈ¬¶ФУЪЦЖФјРВДЬФҙЖыіө·ўХ№өДОКМв——“өШ·ҪұЈ»Ө”Ўў»щҙЎЙиК©ЎўХюІЯВдөШІ»БҰөИЈ¬јУҙу№ШЧўәНёъЧЩЈ¬РӯөчёчІгҙОХюё®ЧКФҙҪшРРЦрТ»ҪвҫцЎЈұИИзЈ¬ОТГЗҝҙөҪөДұұҫ©ідөзЙиК©°ІЧ°өДПа№ШПёФтЈ¬И«№ъРВДЬФҙЖыіө№әЦГЛ°јхГвөДМЦВЫЦЖ¶ЁЈ¬И«№ъІ№МщДҝВјөДҝЙРРРФМҪМЦЎЈ

ЧЬМе¶шСФЈ¬РВДЬФҙЖыіө·ўХ№ДҝұкЈ¬ҝЙТФУГ“КұјдҪфЎўИООсЦШ”АҙРОИЭЈ¬¶ФУЪЦЖФјРВДЬФҙЖыіө·ўХ№өДОКМв——“өШ·ҪұЈ»Ө”Ўў»щҙЎЙиК©ЎўХюІЯВдөШІ»БҰөИЈ¬јУҙу№ШЧўәНёъЧЩЈ¬РӯөчёчІгҙОХюё®ЧКФҙҪшРРЦрТ»ҪвҫцЎЈұИИзЈ¬ОТГЗҝҙөҪөДұұҫ©ідөзЙиК©°ІЧ°өДПа№ШПёФтЈ¬И«№ъРВДЬФҙЖыіө№әЦГЛ°јхГвөДМЦВЫЦЖ¶ЁЈ¬И«№ъІ№МщДҝВјөДҝЙРРРФМҪМЦЎЈ

¶шөШ·ҪХюё®өДЕдМЧХюІЯФЪДкЦРТІҝӘКјҪшИлКөЦКІЩЧчҪЧ¶ОЈ¬·Ч·ЧіцМЁ¶ФУҰІ№МщЎўНЖ№гДҝұкәННЖ№г·Ҫ°ёөИЈ¬ЖдЛыіЗКРТІҪ«ГЬјҜёъҪшЈ¬ұПҫ№“РВДЬФҙЖыіөіЙОӘЦР№ъЧЯПтЖыіөЗҝөДұШУЙЦ®В·”Ј¬өШ·ҪХюё®әНЖуТөөДЦШКУіМ¶ИҪ«ФЩЙПМЁҪЧЎЈІўЗТОТГЗҝҙөҪФҪАҙФҪ¶аөШ·ҪХюё®Ҫ«РВДЬФҙЖыіө·ўХ№УлПаУҰөД“ҙуЖшОЫИҫ”“ҪЪДЬјхЕЕ”өИ№ж»®ДҝұкҪбәПЖдЦРЈ¬іЙОӘ№ЩФұҝјәЛЦёұкөДЦШТӘІҝ·ЦЈ¬ОҙАҙөДЦҙРРБҰұШҪ«»сөГј«ҙуМбЙэЎЈОТГЗФӨјЖФЪөШ·ҪДҝұкС№БҰјУҙуЎў№әЦГЛ°јхГвЎўИ«№ъІ№МщДҝВјіцМЁөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөҪ«ФЪГсјдЧКұҫәН“Лҝ”ҫӯјГ·ўБҰұіҫ°ПВЈ¬»сөГҙу·ўХ№ЎЈ

ОТГЗФӨјЖФЪөШ·ҪДҝұкС№БҰјУҙуЎў№әЦГЛ°јхГвЎўИ«№ъІ№МщДҝВјіцМЁөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөҪ«ФЪГсјдЧКұҫәН“Лҝ”ҫӯјГ·ўБҰұіҫ°ПВЈ¬»сөГҙу·ўХ№ЎЈОҙАҙОўРНөз¶ҜіөөД·ўХ№Жх»ъЈ¬ОТГЗҪшРРБЛПаУҰХюІЯ·ЦОцәНКРіЎФӨІвЈә

ИЎПы№әЦГЛ°Јә№әЦГЛ°ХјПъКЫјЫёсұИАэФЪ8.5%ЧуУТЈ¬¶ФОўРНөз¶ҜіөөДјЫёсУ°ПмФЪјёЗ§ФӘЈ¬УРТ»¶ЁөДУ°ПмЎЈ

И«№ъНіТ»ДҝВјЈәПЮЦЖОўРНөз¶ҜіөҪшИлЖдЛыКЎКРөДЧоҙуХП°ӯҫНКЗөШ·ҪұЈ»ӨЈ¬ёчөШ¶јЙиЦГБЛөШ·ҪДҝВјЈ¬Из№ыИ«№ъДЬ№»НіТ»ДҝВјЈ¬ХвҪ«¶ФОўРНөз¶Ҝіө№№іЙЦШҙуАыәГЈ»

ёшУиөз¶ҜіөЙъІъЧКЦКЈәДҝЗ°ҫЯұёҪОіөЙъІъЧКЦКөДЖуТөҪцУРјёК®јТЈ¬Из№ы·ЕҝӘЈ¬Ҫ«¶Фөз¶ҜіөЖуРРіМЦШҙуАыәГЎЈ

4. ОўРНөз¶ҜіөөДОҙАҙёсҫЦ

ОўРНөз¶ҜіөөДГЕјчФЪУЪ»сөГЖыіөЙъІъЧКЦКЎўҪшИлРВДЬФҙЖыіөІ№МщДҝВјЎўІъТөБҙХыәПЎўЙМТөДЈКҪіЙРНЎЈЗ°БҪХЯЦчТӘКЗЧКЦКЙПөДИПЦӨЈ¬әуБҪХЯЦчТӘКЗЖуТөФЛЧчЙПөДұЪАЭЎЈ

ЈЁ1Ј©»сөГЖыіөЙъІъЧКЦК

ОўРНөз¶ҜіөКЧПИКЗЖыіөЈ¬ұШРл»сөГЖыіөөДЙъІъЧКЦКЎЈХвКЗЗшұрУЪЗҰЛбөНЛЩіөЧоҙуөДІ»Н¬Ј¬СПёсТвТеЙПҪІЈ¬ЗҰЛбөНЛЩіөІ»КЗЖыіөЈ¬КЗУОАлФЪДҰНРіөәНЖыіөұЯФөөДҪ»НЁ№ӨҫЯЈ¬ІўЗТКЗІ»РиТӘјЭХХөДЎЈ

ЖыіөЙъІъЧКЦКҫЯұёПЎИұРФЎЈДҝЗ°№ъДЪҪцУРјёК®јТЖуТөУРЧКЦКЈ¬ІўЗТЦчТӘұ»ҙ«НіөДЖыіөҫЮН·ЛщХЖҝШЈ¬ЧӘИГА§ДСЈ¬ІўЗТјЫёсёЯЎЈТтҙЛ№ТҝҝКЗұИҪППЦКөөДСЎФсЈ¬ө«№ТҝҝРиТӘ¶Ф·ҪөДН¬ТвЈ¬ІўУРАыТжөД·ЦіЙЎЈДҝЗ°ҝөөПКЗ№ТҝҝФЪјӘАыЈ¬КұҝХЎўРВҙуСуКЗ№ТҝҝФЪЦЪМ©Ј¬әуБҪХЯ¶јУРҪОіөЙъІъЧКЦКЎЈ

ОҙАҙөз¶ҜіөЕЖХХҝЙДЬ»б·ЕҝӘТ»Іҝ·ЦЈ¬»сөГөз¶ҜіөЕЖХХөДЖуТөҫЯұёПИ·ўУЕКЖЎЈ

ЈЁ2Ј©ҪшИлРВДЬФҙЖыіөНЖјцДҝВј

ХвКЗ№ӨРЕІҝЦчөјөДИПЦӨЈ¬Ц»ТӘҙпөҪ№ӨРЕІҝөДТӘЗуЈ¬ҫӯ№эИПЦӨЈ¬ҫНҪшИлІ№МщДҝВјЈ¬2014Дк6ФВ13ИХЈ¬Ў¶ҪЪДЬУлРВДЬФҙЖыіөКҫ·¶НЖ№гУҰУГ№ӨіМНЖјціөРНДҝВјЎ·ТСҫӯ·ў·ЕөҪБЛ58ЖЪЈ¬ДҝЗ°ТСҫӯУРЙПЗ§ЦЦіөРНЈЁ°ьАЁҪОіөЎўОпБчіөЎўҙу°НөИЈ©ҪшБЛДҝВјЎЈЦ»УРҪшБЛХвёцДҝВјЈ¬ІЕДЬ»сИЎ№ъјТөДІ№МщЎЈ

іэБЛ№ъјТөДІ№МщДҝВјЈ¬өШ·ҪТІУРІ№МщДҝВјЎЈУЙУЪөШ·ҪұЈ»ӨЦчТеКўРРЈ¬өШ·ҪОӘБЛНЖ№гұҫөШөДЖыіөЈ¬іЈіЈ»бҪ«НвөШЖыіөҫЬЦ®ДҝВјТФНвЎЈұИИзЈ¬ұұҫ©ҫНГ»УРҪ«ІеөзКҪЖыіөДЙИлөШ·ҪІ№МщДҝВјЎЈТтҙЛЈ¬ОӘБЛ»сөГөШ·ҪІ№МщЈ¬»№ұШРлөГҪшИлөШ·ҪөДДҝВјЎЈ

З°¶ОКұјдЈ¬№ъјТіцОД№ж¶ЁЈ¬Ҫ«»бҙтЖЖөШ·ҪұЈ»ӨЈ¬И«№ъНіТ»ДҝВјЈ¬Из№ыХвёцҙлК©ЦҙРРЈ¬¶ФУЪОўРНөз¶ҜіөөДНЖ№гј«ЖдУРАыЎЈ

ЈЁ3Ј©ІъТөБҙХыәП

ОўРНөз¶ҜіөЦчТӘ·ЦОӘВгіөЎўөзіШЎўөз»ъЎўөзҝШЎЈВгіөУлҙ«НіЖыіөОЮТмЈ¬ҝЙТФ№ІУГҙ«НіЖыіөөДЙъІъПЯЈ¬ДҝЗ°КұҝХЎўРВҙуСуҫНКЗІЙУГЦЪМ©өДЙъІъПЯЎЈ

өзіШКЗДҝЗ°ұИҪПҪфИұөД»·ҪЪЎЈ2013ДкЈ¬№ъДЪҪцЙъІъБЛ1.7НтБҫөДөз¶ҜіөЈ¬ЦР№ъөД¶ҜБҰөзіШІъДЬТІәЬРЎЈ¬ІўГ»УРОӘөз¶ҜіөөДҝмЛЩ·ЕБҝЧцәГід·ЦФӨЕРәНЧјұёЎЈ¶шөзРҫІъДЬКЗУРёХРФТӘЗуЈ¬јјКхУРТ»¶ЁГЕјчЈ¬ІўЗТА©ІъКЗРиТӘКұјдөДЎЈТ»ёцөзРҫі§ҙУОЮөҪУРЖрВлРиТӘ9ёцФВөДКұјдЈ¬ЛгЙПёчЦЦЗ°ЖЪ№ӨЧчЈ¬КұјдТӘёьіӨЎЈҫНЛгА©ІъЈ¬ТІРиТӘ3-6ёцФВөДКұјдЎЈІўЗТЈ¬өзРҫі§УРТ»¶ЁөДјјКхТӘЗ󣬶ҜБҰөзРҫёьЙхЈ¬ТӘҙпөҪТ»ЦВРФЎўДЬБҝГЬ¶ИөДТӘЗуІў·ЗТЧКВЎЈДҝЗ°өзРҫіЙОӘБЛОўРНөз¶ҜіөөД№©І»УҰЗу»·ҪЪЎЈ

өз»ъөзҝШКЗПа¶Фҙ«НіөДјјКх»·ҪЪЎЈОўРНөз¶Ҝіө¶Фөз»ъөДТӘЗуІўІ»ёЯЈ¬ЦчТӘҝҙЦРөДКЗРФјЫұИЈ¬РВҙуСуЧцөз»ъіцЙнЈ¬ТтҙЛөз»ъҝЙТФЧФ№©ЎЈ

ЈЁ4Ј©ЙМТөФЛЧчіЙРН

ЙМТөФЛЧчөДЦШөгФЪУЪНЖ№гәНПъКЫЎЈ

НЖ№гөДЦШРДКЗТӘҪшИлёчёцөШ·ҪЈ¬ІўЗТИГҝН»§ИПҝЙәНҪУКЬХвЦЦіөРНЎЈФЪИ«№ъДҝВјГ»УРНіТ»Ц®З°Ј¬Ц»ДЬТАҝҝУлөШ·ҪХюё®өД№ШПө»тХЯАыТ湫№ШІЕДЬҪшИлөШ·ҪДҝВјЈ¬Ц®әуНіТ»»тХЯХл¶ФРФөШУӘПъНЖЛНЈ¬ИГҝН»§ёРЦӘЎўИПҝЙәНҪУКЬХвР©іөРНЎЈ

ПъКЫДЈКҪТ»°г·ЦОӘЧвБЮЎўЦұПъ»тХЯ·ЦПъЎЈөұЗ°ІЙУГЧвБЮөДДЈКҪәЬ¶аЈ¬ФӯТтФЪУЪІъЖ·»№ФЪ№э¶ЙЖЪЈ¬ЧвБЮИГПы·СХЯҪөөНБЛ·зПХЈ¬ІўЗТЖуТөөДКЫәу·юОсТІұИҪПјтөҘЈ¬НЖ№гЛЩ¶ИёьҝмЎЈ

ЧЫЙПЛщКцЈ¬ЖдКөОўРНөз¶ҜіөөДұЪАЭІўІ»ёЯЈ¬ДҝЗ°ТСҫӯФЪФЛЧчөДЖуТөЦчТӘКЗ·ҙУҰҝмЈ¬ХТөҪБЛБўјҙКРіЎСёЛЩЗРИлЎЈІ»ЕЕіэЖдЛыЖуТөЧціц·ҙУҰЈ¬ТІ»бҪшИлХвёцКРіЎЎЈө«·ҙУҰЛЩ¶ИКЗіөЖуөДҝјСйЈ¬ГчДкДкөЧЦ®З°ТӘНкіЙ50НтБҫөДЦёұкЈ¬ФЪЖдЛыөз¶ҜіөөГІ»өҪКРіЎИПҝЙөДЗйҝцПВЈ¬І»ЕЕіэёцұріЗКР»бУГОўРНөз¶ҜіөідБҝЈ¬ТтҙЛТСҪшИлХЯФЪҪсДкөҪГчДкЙП°лДкТІРнКЗЛыГЗЧоГАөДКұ№вЎЈҙ«НіөДіөЖу¶јКЗ№ъЖуЈ¬ХвёцПё·ЦКРіЎПа¶ФЛыГЗФӯУРТөОсөДХјұИМ«өНЈ¬ІўЗТІ»ЕЕіэёцұрЖуТөәҰЕВЧцБЛЦРөН¶ЛКРіЎУ°ПмБЛЧФјәЖ·ЕЖРОПу¶ш·ЕЖъЎЈОТГЗёьјУҝҙәГТ»Р©ГсУӘЖуТөөДБй»оРФЈ¬ұИИзұИСЗөПЈ¬УРЧКЦКЎўУР¶ҜБҰЎўТІУРЦҙРРБҰЎЈ

5. Н¶ЧКІЯВФЈә

ЈЁ1Ј©ХыіөЈәЧоЦұҪУөДКЬТжХЯ

ОўРНөз¶ҜіөөДТ°ВщЙъіӨЈ¬КЗТтОӘіөЖуС°ХТөҪБЛУҜАыДЈКҪЈ¬әБОЮТЙОКЧоҙуөДКЬТжХЯКЗіөЖуұҫЙнЎЈЙПКР№«ЛҫЦРЈ¬іэБЛГА№ЙөДҝөөПіөТөТФНвЈ¬ДҝЗ°A№Й»№ОЮЦұҪУөДұкөДЈ¬ұИСЗөПКЗЗұФЪөДҪшИлХЯЎЈ

ЈЁ2Ј©п®өзЈәөҜРФЧоҙуөД»·ҪЪ

УЙУЪХыіөЦРЈ¬п®өзХјұИФЪ40%ЧуУТЈ¬КЗХјұИЧоёЯөДІҝјюЈ¬ІўЗТөз¶ҜіөұҫЙнФЪп®өзРиЗуХјұИЦРҙпөҪ15%ЧуУТЈ¬ТтҙЛЈ¬п®өзКЗөҜРФЧоҙуөД»·ҪЪЎЈ

өзРҫЈә¶ҜБҰөзРҫ№©І»УҰЗу

јЩЙиГчДкОўРНөз¶ҜіөРиЗуБҝҙпөҪ10НтБҫЈ¬°ҙХХ3НтФӘ/БҫөДРиЗуІвЛгЈ¬¶Ф¶ҜБҰөзіШөДРиЗуАӯ¶ҜФЪ30ТЪФӘЧуУТЎЈУЙУЪОТ№ъөД¶ҜБҰөзіШ»№ҙҰФЪіЙіӨіхЖЪЈ¬ДҝЗ°»щКэј«өНЈ¬¶ФУЪТСҫӯҫЯұёЙъІъјјКхәНІъДЬөДЖуТө№№іЙЦШҙуөДЦұҪУАыәГЎЈФЪОўРНөз¶ҜіөҝмЛЩ·ЕБҝөД№эіМЦРЈ¬¶ҜБҰөзРҫКЗІъТөБҙёч»·ҪЪЧоҪфИұөД»·ҪЪЈ¬ҙУОТГЗөчСРБЛҪвөДЗйҝцАҙҝҙЈ¬¶ҜБҰөзРҫөД¶©өҘұҘВъЈ¬ДҝЗ°ҙҰУЪј«¶И№©І»УҰЗуөДЧҙҝцЎЈA№ЙЦР¶а·ъ¶аҪшИлБЛКұҝХәНЦЪМ©№©УҰБҙЈ¬ГА№ЙЦРұИҝЛөзіШҪшИлБЛЖжИр№©УҰБҙЈ¬ёЫ№ЙЦР№вУо№ъјКҪшИлБЛұұЖыЈ¬ХвИэјТТІКЗЦұҪУКЬТжөДЖ·ЦЦЎЈУИЖдКЗ¶а·ъ¶аЈ¬УЙУЪІъЖ·Ҫб№№И«ІҝКЗ¶ҜБҰөзіШЈ¬¶ҜБҰөзіШ100%өДКЬТжУЪОўРНөз¶ҜіөөДұ¬·ўЈ¬өҜРФЧоҙуЎЈ

ІДБПЈәөИҙэ№©РиДжЧӘ

өұЗ°ёчЦЦп®өзіШІДБП¶јҙҰФЪҪөјЫ·ЕБҝөД№эіМЦРЈ¬јЫёсөДПВ»¬КЗФҙУЪІъДЬөДА©Х№ТАИ»іҙ№эБЛРиЗуөДФцЛЩЎЈИз№ыОўРНөз¶Ҝіө·ЕБҝЈ¬УРҝЙДЬ№©Ри№ШПө»бКөПЦДжЧӘЎЈјЩЙиГчДкОўРНөз¶ҜіөРиЗуБҝҙпөҪ10НтБҫЈ¬°ҙХХ15¶Иөз/БҫөДРиЗуІвЛгЈ¬¶Фп®өзіШөДАӯ¶ҜФЪ1.5GwhЈ¬¶Ф№ъДЪп®өзіШІъТөБҙөДАӯ¶ҜҙпөҪ10%ЎЈОТГЗјМРшҝҙәГп®өзіШІДБПөДБъН·ЙјЙј№Й·ЭЈ¬ҝН»§Ҫб№№ҪПәГөДРВЦж°оЎўІъЖ·ЗРИл¶ҜБҰБмУтөДІЧЦЭГчЦйЎЈ

МјЛбп®ЈәЧКФҙЖ·ЦРіӨЖЪҫЯұёПЎИұРФ

ҪьЖЪЈ¬МјЛбп®УЙУЪјҫҪЪРФТтЛШУ°ПмЈ¬іЙҪ»ІТөӯЈ¬ФЪҫӯАъИҘДкДкөЧөДРЎ·щПВ»¬әуЈ¬ФЩҙОҪшИлПа¶ФОИ¶ЁЧҙМ¬ЎЈН¬ЖЪЈ¬М©АыЙӯп®ҫ«ҝуөДјЫёсҪП2013ДкРЎ·щЙПХЗ3%-5%Ј¬·ыәПФӨЖЪЈ¬ҫЭҙ«ОЕ2014Дк7ФВ·ЭЗ°әуУЦҪ«РЎ·щЙПөчЎЈ№ӨТөј¶МјЛбп®јЫёсөНГФЦчТӘКЬҙ«НіБмУтРиЗуЖЈИнУ°ПмЈ¬ІўЗТНПАЫөзіШј¶МјЛбп®јЫёсЈ¬өјЦВЖдУРТ»¶Ё·щ¶ИөДПВөчЈ¬ҙэөӯјҫ№эәуЈ¬өзіШј¶МјЛбп®јЫёсУРНы»ШЙэЎЈОТГЗИПОӘЈ¬ЛжЧЕРВДЬФҙЖыіөөДЦрІҪЖф¶ҜЈ¬өзіШј¶МјЛбп®РиЗуФцЛЩҪ«Ф¶ҙуУЪЖдЛып®СОІъЖ·Ј¬јЫёсЧЯКЖҪ«Па¶ФЗҝКЖЎЈ¶шп®ҫ«ҝуУЙУЪЧКФҙөДПЎИұРФЈ¬УөУРҪПЗҝөДТйјЫИЁЈ¬АыИуөҜРФЧоҙуЎЈКЧНЖп®ҫ«ҝуИ«ЗтБъН·МмЖлп®ТөЎўЙојУ№ӨҫЮН·ёУ·жп®ТөЈ¬УөУРУЕЦКВұЛ®ЧКФҙөДОчІШіЗН¶ЎўОчІШҝуТөЈ¬ТФј°»эј«А©ІъөДВ·Пи№Й·ЭЎўҪӯМШөз»ъЎЈ

ЈЁ3Ј©өз»ъЎўөзҝШЎўБгІҝјюј°ідөзЧ®ЈәҝҙәГРЕЦКөз»ъ

РЕЦКөз»ъТСҫӯКХ№әБЛМШЛ№Аӯөз»ъ№©УҰЙМё»Мпөз»ъЈ¬ОҙАҙУРҝЙДЬУлё»МпәПЧчФЪҙуВҪЙиі§Ј¬ОТГЗҝҙәГРЕЦК-ё»МпФЪҙуВҪөДОўРНөз¶ҜіөКРіЎКөПЦН»ЖЖЎЈ

ОТГЗИПОӘЈ¬ДҝЗ°РВДЬФҙЖыіөНЖ№гөДДС¶ИФЪУЪід»»өзЙиұёПЎЙЩЈ¬ЛӯАҙҪЁЙиід»»өзНшВзТ»ЦұУРХщТйЎЈ№ъНшИ«Гж·ЕҝӘід»»өзЙиұёІ»ө«АыәГід»»өзЙиұёЖуТөЈ¬¶ФХыёцөз¶ҜЖыіөРРТөөДАыәГёьОӘГчПФЈ¬ОҙАҙід»»өзЙиұёҪЁЙиөДЛЩ¶И»бјУҝмЎЈ

И»¶шЈ¬УЙУЪЈ¬ОўРНөз¶ҜіөөДҝН»§ИәМеТ»°гІЙУГ№М¶ЁНЈіөО»өДІеЧщҫНҝЙТФҪшРРұгРҜКҪөШідөзЈ¬¶ФУЪідөзЧ®әНідөзХҫөДРиЗуІўІ»јұЖИЈ¬ОТГЗИПОӘОўРНөз¶Ҝіө¶ФУЪідөзЧ®өДАӯ¶ҜІ»ҙуЎЈ

ЧЫЙПЛщКцЈ¬ОТГЗДҝЗ°өДНЖјцЛіРтКЗ¶а·ъ¶аЎўұИСЗөПЎўРЕЦКөз»ъЎўІЧЦЭГчЦйЎўЙјЙј№Й·ЭЎўРВЦж°оЎўМмЖлп®ТөЎўҫщКӨөзЧУЎЈәЈНв№ШЧўұИҝЛөзіШЎў№вУо№ъјКЎўҝөөПіөТөЎЈ

6. ·зПХМбКҫЈә

6. ·зПХМбКҫЈә

ЈЁ1Ј©ХюІЯұд»ҜЈ»ЈЁ2Ј©РВҪшИлХЯФцјУЈ»ЈЁ3Ј©°ІИ«ОКМвіцПЦЎЈ

(ФрИОұајӯЈәadmin)

ЈЁТ»Ј©ФЪМШЛ№АӯТэБмөДІъТөЗчКЖјУЛЩәН№ъДЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬өз¶ҜіөөДЦРіӨЖЪЗчКЖІ»ҝЙДжЧӘЎЈОўРНөз¶ҜіөДҝЗ°·ыәПБЛёч·ҪАыТжЈ¬ЛіКЖ¶шОӘЈ¬Т°ВщЙъіӨЈ¬ЙП°лДкІъПъБҝКэҫЭТСҫӯЦӨГчБЛКРіЎөДБъН·өШО»ЎЈ

ЈЁ¶юЈ©ОўРНөз¶Ҝіөід·ЦАыУГІ№МщХюІЯЈ¬ІъЖ·ҫЯұёәЬЗҝРФјЫұИЈ¬ТтҙЛҫЯұё№гА«КРіЎҝХјдЎЈФЪХюІЯІ»¶ПјУВлөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөУРНы·ЕБҝКөПЦёчөШРВДЬФҙЖыіөНЖ№гДҝұкЎЈ№әЦГЛ°јхГвЎўИ«№ъНіТ»ДҝВјЎўөз¶ҜіөЕЖХХ·ЕҝӘҪ«ОӘОўРНөз¶ҜіөҙшАҙЦШҙуАыәГЎЈОТГЗҝҙәГҪсГчБҪДкөДОўРНөз¶ҜіөСёЛЩ·ЕБҝЈ¬Т°ВщЙъіӨЈ¬ҪсДкУРНыҙпөҪ3НтБҫөД№жДЈЈ¬ГчДкУРНыіе»чЙхЦБН»ЖЖ10НтБҫҙу№ШЎЈ

ЈЁИэЈ©О¬іЦРВДЬФҙЖыіөРРТө“ФціЦ”ЖАј¶ЎЈХыіөКЬТжЧоҙуЈ¬п®өзөҜРФЧоҙ󣬶ҜБҰөзРҫКЗөұЗ°ЧоОӘҪфИұөДІъТөБҙ»·ҪЪЎЈДҝЗ°¶а·ъ¶аөД¶ҜБҰөзіШТСҫӯҪшИлКұҝХЎўРВҙуСуЈ¬ұИҝЛөзіШҪшИлЖжИ𣬹вУо№ъјКҪшИлұұЖыЈ¬ЦұҪУКЬТжУЪОўРНөз¶ҜіөөД·ЕБҝЎЈОТГЗДҝЗ°өДНЖјцЛіРтКЗ¶а·ъ¶аЎўұИСЗөПЎўРЕЦКөз»ъЎўІЧЦЭГчЦйЎўЙјЙј№Й·ЭЎўРВЦж°оЎўМмЖлп®ТөЎўҫщКӨөзЧУЎЈәЈНв№ШЧўұИҝЛөзіШЎў№вУо№ъјКЎўҝөөПіөТөЎЈ

ЈЁЛДЈ©·зПХМбКҫЈәХюІЯұд»ҜЈ»РВҪшИлХЯФцјУЈ»°ІИ«ОКМвіцПЦЎЈ

И»¶шЈ¬УЙУЪЦР№ъ»·ҫіөДМШКвРФЈ¬ЦР№ъөДРВДЬФҙЖыіөІъТөУРЛь·ўХ№өДМШКвРФЎЈІъТөёщ»щТАИ»ҪПИхЈ¬ХвҫНҫц¶ЁБЛ¶МЖЪДЪәЬДСКөПЦјјКхН»ЖЖЈ»І№МщХюІЯІ»¶ПјУВлЈ¬ХвҫНҙжФЪУҜАыҝХјдЎЈОўРНөз¶ҜіөҫНКЗФЪХвёцұіҫ°ПВө®ЙъЎЈ

ФЪХвёцҪЧ¶ОЈ¬ОўРНөз¶Ҝіө·ыәПёч·ҪАыТжЈ¬КөПЦБЛ№ІУ®ЎЈ¶ФУЪПы·СХЯЈ¬РФјЫұИёЯЈ¬УРОьТэБҰЈ»¶ФУЪЖуТөЈ¬УҜАыДЈКҪәГЈ¬»ШұЁВКёЯЈ»¶ФУЪөШ·ҪХюё®Ј¬ФІВъНкіЙЦёұкЈ¬ҙЩҪшөШ·ҪGDPЈ¬¶ФУЪ№ъјТЈ¬јӨ»оІъТөЈ¬КөПЦіхІҪјјКхҙўұёЎЈ

ОўРНөз¶ҜіөЛіКЖ¶шОӘЈ¬Т°ВщЙъіӨЈ¬іЙОӘЦР№ъМШЙ«өДІъТө»ҜСЎФсЎЈ

1. ОўРНөз¶ҜіөЈәЦР№ъМШЙ«өДІъТө»ҜСЎФс

ұҫОД¶ЁТеРВөДОўРНөз¶ҜіөЈ¬КЗЦёДЬҙпөҪ“80-80”ұкЧјЈЁЧоёЯКұЛЩ80km/hЈ¬ЧоөНРшәҪАпіМ80kmЈ©Ј¬ІЙУГп®өз¶ҜБҰөзіШЈ¬ІўЗТҝЙДЬНЁ№эҪиУГЧКЦК·ҪКҪҪшИл№ъјТІъЖ·ДҝВјЈ¬»сөГРВДЬФҙЖыіөІ№МщөДҙҝөз¶ҜЖыіөЎЈ

І»Н¬УЪЖХНЁТвТеЙПөДөНЛЩөз¶ҜіөЈ¬ЖХНЁөНЛЩөз¶ҜіөТ»°гКЗЗҰЛбЧчОӘ¶ҜБҰАҙФҙЈ¬РшәҪАпіМТ»°гөНУЪ80№«АпЈ¬ДҝЗ°Ц»КЗФЪЙҪ¶«ЎўәУДПөИөШі©ПъЈ¬ІўІ»ДЬ»сөГ№ъјТРВДЬФҙЖыіөХюІЯөДІ№МщөДЎЈ

ДҝЗ°Цч№ҘОўРНөз¶ҜіөөД№«Лҫ°ьАЁҝөөПіөТөЈЁУлјӘАыәПЧчЈ©ЎўКұҝХЈЁ№ТҝҝЦЪМ©Ј©ЎўРВҙуСуЈЁ№ТҝҝЦЪМ©Ј©ЎўЖжИрЎЈ

2. ід·ЦАыУГІ№МщХюІЯЈ¬РФјЫұИёЯҫЯұё№гА«КРіЎ

2.1 ОўРНөз¶ҜіөҫЯұёј«ЗҝРФјЫұИ

ОўРНөз¶ҜіөЦчҙтөДКРіЎКЗ¶ФјЫёсГфёРөДИЛИәЎЈ

ҙ«Ніөз¶ҜіөјЫёсҪП№уЈ¬10НтФӘТФПВөДіөРНј«ЙЩЈ¬ЦӘГыЖ·ЕЖјЫёс¶Ҝйь¶јФЪ15НтФӘТФЙПЈ¬УЙУЪОўРНөз¶ҜіөҝЫіэІ№МщәујЫёсұгТЛЎЈВъЧгБЛ¶ФјЫёсГфёРИЛИәөДРиЗуЎЈ

ҝөөПЦчТӘІЙИЎЧвБЮөДДЈКҪЈ¬·ЦКұЧвБЮ20ФӘ/РЎКұЈ¬°ьФВЧвБЮ800ФӘ/ФВЎЈ

2.2 ОўРНөз¶ҜіөККУГИЛИә№гЎўНШХ№ҝХјд№гА«

ПаұИҙ«НіЖыіөЎўҙ«Ніөз¶ҜіөЈ¬ОўРНөз¶ҜіөТтОӘРФјЫұИёЯЎўКөУГ·ҪұгЈ¬өГөҪБЛПы·СХЯЗанщЎЈ

ЈЁ1Ј©іЗПзҪбәПІҝКЗРиЗуЦчТӘКРіЎЈәөұЗ°Ј¬№ъДЪіЗПзҪбәПІҝЖыіөКРіЎРиЗу№жДЈЕУҙуЈ¬УЕ»ҜЙијЖөДп®өзОўРНөз¶ҜіөідТ»ҙОөзҝЙРРК»300№«АпЧуУТЎЈОўРНөз¶ҜіөөДК№УГіЙұҫ»№І»өҪҙ«НіЖыіөөД1/4Ј¬ҫЯУРЗҝҙуөДЙъГьБҰәН№гА«өДКРіЎ·ўХ№З°ҫ°ЎЈ

ЈЁ2Ј©іЗКРіЗЗшЗұФЪКРіЎҝХјдҫЮҙуЈә№ъДЪҙуІҝ·ЦіЗКРіЗЗшіөЛЩПЮЦЖФЪ70km/hТФПВЈ¬ТтЛЩ¶ИПЮЦЖЈ¬іөЛЩәЬЙЩҙпөҪ60km/hЎЈөчІйҪб№ыПФКҫЈ¬ОўРНөз¶ҜіөФЪіЗКРЦРК№УГИФИ»ҝЙТФВъЧгәЬҙуТ»Іҝ·ЦПы·СХЯРиЗуЎЈ

БнНвЈ¬¶ФУЪ·ЗЖыіөУГ»§Ј¬Йэј¶Ҫ»НЁ№ӨҫЯРиЗуТвФёТІәЬЗҝБТЈ¬ҫЭІ»НкИ«НіјЖЈ¬И«№ъУРі¬№э5ТЪБҫЧФРРіөЎў8000НтБҫДҰНРіөЎўҪь6000НтБҫөз¶ҜЧФРРіөЈ¬ИэХЯЧЬБҝі¬№э6ТЪБҫЎЈХвІҝ·ЦПы·СХЯУРЙэј¶Ҫ»НЁ№ӨҫЯРиЗуЈ¬ОўРНөз¶ҜіөөДМжҙъКРіЎҝХјд№гА«ЈЁУИЖд¶юЎўИэПЯіЗКРәНПзХтЈ©ЎЈ

јЫёсУЕ»ЭөДұіәуЈ¬КЗХвР©ОўРНөз¶Ҝіөід·ЦАыУГБЛІ№МщХюІЯЎЈ

ёщҫЭ2013Дк8ФВіцМЁөДІ№МщХюІЯЈ¬ҪшИлІ№МщДҝВјөДРВДЬФҙЖыіөКЗ°ҙХХРшәҪАпіМАҙІ№МщөДЈ¬ЦчТӘ·ЦОӘИэөөЈә80-150№«Ап,150-250№«АпЈ¬250№«АпТФЙПЈ¬УЙУЪОўРНөз¶ҜіөөДМе»эРЎЈ¬ЦШБҝЗбЈ¬ТтҙЛИЭТЧКөПЦҪПёЯөДРшәҪАпіМЎЈід·ЦАыУГБЛІ№МщХюІЯЎЈ

°ҙХХ№ЯАэЈ¬Т»°гөШ·ҪХюё®І№МщТІОӘ1:1ЧуУТЈ¬ёцұріЗКРҝЙДЬФЪ0.5:1ЎЈТтҙЛЈ¬°ҙХХДҝЗ°өДХюІЯұкЧјЈ¬КұҝХөДE20ҝЙТФЙкЗлөҪ№ъјТөДІ№Мщ5.7НтФӘ/БҫЈ¬өШ·ҪТ»°гТІОӘ5.7НтФӘ/БҫЧуУТЈ¬№ІјЖ11.4НтФӘ/БҫЎЈУЙУЪОўРНіөМе»эРЎЈ¬ЦШБҝЗбЈ¬ұҫЙнВгіөөДіЙұҫІ»ёЯЈ¬БнНвҙпөҪРшәҪ250№«АпТФЙПЛщРиөДөзіШТІҪцОӘ20¶ИөзЧуУТЈ¬өзіШіЙұҫТІІ»ёЯЎЈТтҙЛЈ¬ОўРНіөЖуТөФЪДГөҪІ№МщЦ®әу»щұҫДЬёІёЗіЙұҫЈ¬Ц®әуҝЙТФУГұИҪПөНБ®өДјЫёсЧвБЮ»тХЯіцКЫЎЈ

2.4 ОўРНөз¶ҜіөҫЯұё№гА«КРіЎ

ТӘСРҫҝОўРНөз¶ҜіөөДРиЗуЈ¬І»ДЬІ»ҪијшЗҰЛбөНЛЩіөөД·ўХ№В·ҫ¶ЎЈп®өзөДОўРНөз¶ҜіөУлЗҰЛбөНЛЩіөјИУРПаЛЖУЦУРІ»Н¬ЎЈ

ОўРНөз¶ҜіөәНЗҰЛбөНЛЩіөөДІоТмЎЈ

3. ХюІЯІ»¶ПјУВлЈ¬БҰұЈДҝұкКөПЦ

РВДЬФҙЖыіө·ўХ№ЗчКЖҙуәГЈ¬іӨЖЪЗчКЖәНЦР№ъ№ъјТХҪВФөШО»Ј¬РОіЙБЛРВДЬФҙЖыіөН¶ЧКөД“ЙсВЯјӯ”——“ПъБҝөНУЪФӨЖЪЈ¬ХюІЯГж»бјУВлЈ»ПъБҝ·ыәП»тёЯУЪФӨЖЪЈ¬»щұҫГж»бЧЯЗҝ”ЎЈ

ДҝЗ°ОТГЗҫНҝҙөҪЈ¬2014ДкРВДЬФҙЖыіөПъБҝөНУЪФӨЖЪЈ¬ө«Т»ПөБРЦРСләНөШ·ҪХюё®өДХюІЯјУВлЈ¬МеПЦБЛЦРСлНЖҪшҫцРДЎўөШ·ҪұЈ»ӨЖЖіэЎўөзНшЕдәПөИРВДЬФҙЖыіөКРіЎЖф¶ҜөДЦШҙуНЖ¶ҜЈ¬ДҝЗ°өДХюІЯјУВл»бИГРВДЬФҙЖыіөөГөҪөД·ціЦі¬іцОТГЗФӯұҫөДјЩЙиҝтјЬЈ¬»бИГОҙАҙРВДЬФҙЖыіөКРіЎ»Ҝ·ўХ№МхјюёьәГЈ»Ц®З°ОТГЗФӨЖЪҫЎ№ЬОҙАҙРВДЬФҙЖыіөПъБҝ·ЕБҝЈ¬ө«2015ДкөДДҝұкОҙұШТ»¶ЁҙпөҪЈ»өҪПЦФЪЈ¬Из№ы№әЦГЛ°јхГвәНИ«№ъІ№МщДҝВјөДіцМЁЈ¬НЖ¶ҜОўРНөз¶ҜіөөД“Лҝ”ҫӯјГ·ўБҰЈ¬ТІРн2015Дк50НтБҫөДДҝұкҪ«КөПЦЎЈ

№ШУЪ2015ДкДҝұкКөПЦЈ¬ХвБҪДкВдКөөД·ҪКҪ·Ҫ·Ё»№ФЪГюЛчМҪМЦЎЈө«ТАҫЭБҪЕъЙкЗл№І40ёцКҫ·¶іЗКРөДјЖ»®ДҝұкјУЧЬЈ¬33.5НтБҫРВДЬФҙЖыіөЈ¬ГчИ·ЛҪИЛБмУтөДДҝұк7.7НтБҫЈ¬№«№ІБмУтөДДҝұк25.8НтБҫЎЈ

ҙЛНвЈ¬ОТГЗИПОӘЈ¬2014ДкКөПЦ8-10НтБҫКЗұИҪПәПАнөДФӨІвЈ¬АҙФҙ°ьАЁЈә№«Ҫ»ҝНіөЈЁ2.5-3.5НтЈ©ЎўіцЧвіөЈЁ1.5-2НтЈ©ЎўХюё®ІЙ№әЧЁУГіөЈЁ1-2НтЈ©ЎўЛҪИЛ№әВтЈЁ3НтЈ©ЎЈ№«Ҫ»ІЙ№ә»бЧоҝмМеПЦЈ¬ёчҙуіЗКР№ж»®өДХюё®ХюОсУГіөІЙ№әТІҪ«»бВҪРшіцМЁЈ¬ЛҪИЛ№әВтФЪІ№МщВдөШәуРОіЙХжКөПъБҝЎЈ

¶шөШ·ҪХюё®өДЕдМЧХюІЯФЪДкЦРТІҝӘКјҪшИлКөЦКІЩЧчҪЧ¶ОЈ¬·Ч·ЧіцМЁ¶ФУҰІ№МщЎўНЖ№гДҝұкәННЖ№г·Ҫ°ёөИЈ¬ЖдЛыіЗКРТІҪ«ГЬјҜёъҪшЈ¬ұПҫ№“РВДЬФҙЖыіөіЙОӘЦР№ъЧЯПтЖыіөЗҝөДұШУЙЦ®В·”Ј¬өШ·ҪХюё®әНЖуТөөДЦШКУіМ¶ИҪ«ФЩЙПМЁҪЧЎЈІўЗТОТГЗҝҙөҪФҪАҙФҪ¶аөШ·ҪХюё®Ҫ«РВДЬФҙЖыіө·ўХ№УлПаУҰөД“ҙуЖшОЫИҫ”“ҪЪДЬјхЕЕ”өИ№ж»®ДҝұкҪбәПЖдЦРЈ¬іЙОӘ№ЩФұҝјәЛЦёұкөДЦШТӘІҝ·ЦЈ¬ОҙАҙөДЦҙРРБҰұШҪ«»сөГј«ҙуМбЙэЎЈОТГЗФӨјЖФЪөШ·ҪДҝұкС№БҰјУҙуЎў№әЦГЛ°јхГвЎўИ«№ъІ№МщДҝВјіцМЁөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөҪ«ФЪГсјдЧКұҫәН“Лҝ”ҫӯјГ·ўБҰұіҫ°ПВЈ¬»сөГҙу·ўХ№ЎЈ

ОТГЗФӨјЖФЪөШ·ҪДҝұкС№БҰјУҙуЎў№әЦГЛ°јхГвЎўИ«№ъІ№МщДҝВјіцМЁөДұіҫ°ПВЈ¬ОўРНөз¶ҜіөҪ«ФЪГсјдЧКұҫәН“Лҝ”ҫӯјГ·ўБҰұіҫ°ПВЈ¬»сөГҙу·ўХ№ЎЈОҙАҙОўРНөз¶ҜіөөД·ўХ№Жх»ъЈ¬ОТГЗҪшРРБЛПаУҰХюІЯ·ЦОцәНКРіЎФӨІвЈә

ИЎПы№әЦГЛ°Јә№әЦГЛ°ХјПъКЫјЫёсұИАэФЪ8.5%ЧуУТЈ¬¶ФОўРНөз¶ҜіөөДјЫёсУ°ПмФЪјёЗ§ФӘЈ¬УРТ»¶ЁөДУ°ПмЎЈ

И«№ъНіТ»ДҝВјЈәПЮЦЖОўРНөз¶ҜіөҪшИлЖдЛыКЎКРөДЧоҙуХП°ӯҫНКЗөШ·ҪұЈ»ӨЈ¬ёчөШ¶јЙиЦГБЛөШ·ҪДҝВјЈ¬Из№ыИ«№ъДЬ№»НіТ»ДҝВјЈ¬ХвҪ«¶ФОўРНөз¶Ҝіө№№іЙЦШҙуАыәГЈ»

ёшУиөз¶ҜіөЙъІъЧКЦКЈәДҝЗ°ҫЯұёҪОіөЙъІъЧКЦКөДЖуТөҪцУРјёК®јТЈ¬Из№ы·ЕҝӘЈ¬Ҫ«¶Фөз¶ҜіөЖуРРіМЦШҙуАыәГЎЈ

4. ОўРНөз¶ҜіөөДОҙАҙёсҫЦ

ОўРНөз¶ҜіөөДГЕјчФЪУЪ»сөГЖыіөЙъІъЧКЦКЎўҪшИлРВДЬФҙЖыіөІ№МщДҝВјЎўІъТөБҙХыәПЎўЙМТөДЈКҪіЙРНЎЈЗ°БҪХЯЦчТӘКЗЧКЦКЙПөДИПЦӨЈ¬әуБҪХЯЦчТӘКЗЖуТөФЛЧчЙПөДұЪАЭЎЈ

ЈЁ1Ј©»сөГЖыіөЙъІъЧКЦК

ОўРНөз¶ҜіөКЧПИКЗЖыіөЈ¬ұШРл»сөГЖыіөөДЙъІъЧКЦКЎЈХвКЗЗшұрУЪЗҰЛбөНЛЩіөЧоҙуөДІ»Н¬Ј¬СПёсТвТеЙПҪІЈ¬ЗҰЛбөНЛЩіөІ»КЗЖыіөЈ¬КЗУОАлФЪДҰНРіөәНЖыіөұЯФөөДҪ»НЁ№ӨҫЯЈ¬ІўЗТКЗІ»РиТӘјЭХХөДЎЈ

ЖыіөЙъІъЧКЦКҫЯұёПЎИұРФЎЈДҝЗ°№ъДЪҪцУРјёК®јТЖуТөУРЧКЦКЈ¬ІўЗТЦчТӘұ»ҙ«НіөДЖыіөҫЮН·ЛщХЖҝШЈ¬ЧӘИГА§ДСЈ¬ІўЗТјЫёсёЯЎЈТтҙЛ№ТҝҝКЗұИҪППЦКөөДСЎФсЈ¬ө«№ТҝҝРиТӘ¶Ф·ҪөДН¬ТвЈ¬ІўУРАыТжөД·ЦіЙЎЈДҝЗ°ҝөөПКЗ№ТҝҝФЪјӘАыЈ¬КұҝХЎўРВҙуСуКЗ№ТҝҝФЪЦЪМ©Ј¬әуБҪХЯ¶јУРҪОіөЙъІъЧКЦКЎЈ

ОҙАҙөз¶ҜіөЕЖХХҝЙДЬ»б·ЕҝӘТ»Іҝ·ЦЈ¬»сөГөз¶ҜіөЕЖХХөДЖуТөҫЯұёПИ·ўУЕКЖЎЈ

ЈЁ2Ј©ҪшИлРВДЬФҙЖыіөНЖјцДҝВј

ХвКЗ№ӨРЕІҝЦчөјөДИПЦӨЈ¬Ц»ТӘҙпөҪ№ӨРЕІҝөДТӘЗуЈ¬ҫӯ№эИПЦӨЈ¬ҫНҪшИлІ№МщДҝВјЈ¬2014Дк6ФВ13ИХЈ¬Ў¶ҪЪДЬУлРВДЬФҙЖыіөКҫ·¶НЖ№гУҰУГ№ӨіМНЖјціөРНДҝВјЎ·ТСҫӯ·ў·ЕөҪБЛ58ЖЪЈ¬ДҝЗ°ТСҫӯУРЙПЗ§ЦЦіөРНЈЁ°ьАЁҪОіөЎўОпБчіөЎўҙу°НөИЈ©ҪшБЛДҝВјЎЈЦ»УРҪшБЛХвёцДҝВјЈ¬ІЕДЬ»сИЎ№ъјТөДІ№МщЎЈ

іэБЛ№ъјТөДІ№МщДҝВјЈ¬өШ·ҪТІУРІ№МщДҝВјЎЈУЙУЪөШ·ҪұЈ»ӨЦчТеКўРРЈ¬өШ·ҪОӘБЛНЖ№гұҫөШөДЖыіөЈ¬іЈіЈ»бҪ«НвөШЖыіөҫЬЦ®ДҝВјТФНвЎЈұИИзЈ¬ұұҫ©ҫНГ»УРҪ«ІеөзКҪЖыіөДЙИлөШ·ҪІ№МщДҝВјЎЈТтҙЛЈ¬ОӘБЛ»сөГөШ·ҪІ№МщЈ¬»№ұШРлөГҪшИлөШ·ҪөДДҝВјЎЈ

З°¶ОКұјдЈ¬№ъјТіцОД№ж¶ЁЈ¬Ҫ«»бҙтЖЖөШ·ҪұЈ»ӨЈ¬И«№ъНіТ»ДҝВјЈ¬Из№ыХвёцҙлК©ЦҙРРЈ¬¶ФУЪОўРНөз¶ҜіөөДНЖ№гј«ЖдУРАыЎЈ

ЈЁ3Ј©ІъТөБҙХыәП

ОўРНөз¶ҜіөЦчТӘ·ЦОӘВгіөЎўөзіШЎўөз»ъЎўөзҝШЎЈВгіөУлҙ«НіЖыіөОЮТмЈ¬ҝЙТФ№ІУГҙ«НіЖыіөөДЙъІъПЯЈ¬ДҝЗ°КұҝХЎўРВҙуСуҫНКЗІЙУГЦЪМ©өДЙъІъПЯЎЈ

өзіШКЗДҝЗ°ұИҪПҪфИұөД»·ҪЪЎЈ2013ДкЈ¬№ъДЪҪцЙъІъБЛ1.7НтБҫөДөз¶ҜіөЈ¬ЦР№ъөД¶ҜБҰөзіШІъДЬТІәЬРЎЈ¬ІўГ»УРОӘөз¶ҜіөөДҝмЛЩ·ЕБҝЧцәГід·ЦФӨЕРәНЧјұёЎЈ¶шөзРҫІъДЬКЗУРёХРФТӘЗуЈ¬јјКхУРТ»¶ЁГЕјчЈ¬ІўЗТА©ІъКЗРиТӘКұјдөДЎЈТ»ёцөзРҫі§ҙУОЮөҪУРЖрВлРиТӘ9ёцФВөДКұјдЈ¬ЛгЙПёчЦЦЗ°ЖЪ№ӨЧчЈ¬КұјдТӘёьіӨЎЈҫНЛгА©ІъЈ¬ТІРиТӘ3-6ёцФВөДКұјдЎЈІўЗТЈ¬өзРҫі§УРТ»¶ЁөДјјКхТӘЗ󣬶ҜБҰөзРҫёьЙхЈ¬ТӘҙпөҪТ»ЦВРФЎўДЬБҝГЬ¶ИөДТӘЗуІў·ЗТЧКВЎЈДҝЗ°өзРҫіЙОӘБЛОўРНөз¶ҜіөөД№©І»УҰЗу»·ҪЪЎЈ

өз»ъөзҝШКЗПа¶Фҙ«НіөДјјКх»·ҪЪЎЈОўРНөз¶Ҝіө¶Фөз»ъөДТӘЗуІўІ»ёЯЈ¬ЦчТӘҝҙЦРөДКЗРФјЫұИЈ¬РВҙуСуЧцөз»ъіцЙнЈ¬ТтҙЛөз»ъҝЙТФЧФ№©ЎЈ

ЈЁ4Ј©ЙМТөФЛЧчіЙРН

ЙМТөФЛЧчөДЦШөгФЪУЪНЖ№гәНПъКЫЎЈ

НЖ№гөДЦШРДКЗТӘҪшИлёчёцөШ·ҪЈ¬ІўЗТИГҝН»§ИПҝЙәНҪУКЬХвЦЦіөРНЎЈФЪИ«№ъДҝВјГ»УРНіТ»Ц®З°Ј¬Ц»ДЬТАҝҝУлөШ·ҪХюё®өД№ШПө»тХЯАыТ湫№ШІЕДЬҪшИлөШ·ҪДҝВјЈ¬Ц®әуНіТ»»тХЯХл¶ФРФөШУӘПъНЖЛНЈ¬ИГҝН»§ёРЦӘЎўИПҝЙәНҪУКЬХвР©іөРНЎЈ

ПъКЫДЈКҪТ»°г·ЦОӘЧвБЮЎўЦұПъ»тХЯ·ЦПъЎЈөұЗ°ІЙУГЧвБЮөДДЈКҪәЬ¶аЈ¬ФӯТтФЪУЪІъЖ·»№ФЪ№э¶ЙЖЪЈ¬ЧвБЮИГПы·СХЯҪөөНБЛ·зПХЈ¬ІўЗТЖуТөөДКЫәу·юОсТІұИҪПјтөҘЈ¬НЖ№гЛЩ¶ИёьҝмЎЈ

ЧЫЙПЛщКцЈ¬ЖдКөОўРНөз¶ҜіөөДұЪАЭІўІ»ёЯЈ¬ДҝЗ°ТСҫӯФЪФЛЧчөДЖуТөЦчТӘКЗ·ҙУҰҝмЈ¬ХТөҪБЛБўјҙКРіЎСёЛЩЗРИлЎЈІ»ЕЕіэЖдЛыЖуТөЧціц·ҙУҰЈ¬ТІ»бҪшИлХвёцКРіЎЎЈө«·ҙУҰЛЩ¶ИКЗіөЖуөДҝјСйЈ¬ГчДкДкөЧЦ®З°ТӘНкіЙ50НтБҫөДЦёұкЈ¬ФЪЖдЛыөз¶ҜіөөГІ»өҪКРіЎИПҝЙөДЗйҝцПВЈ¬І»ЕЕіэёцұріЗКР»бУГОўРНөз¶ҜіөідБҝЈ¬ТтҙЛТСҪшИлХЯФЪҪсДкөҪГчДкЙП°лДкТІРнКЗЛыГЗЧоГАөДКұ№вЎЈҙ«НіөДіөЖу¶јКЗ№ъЖуЈ¬ХвёцПё·ЦКРіЎПа¶ФЛыГЗФӯУРТөОсөДХјұИМ«өНЈ¬ІўЗТІ»ЕЕіэёцұрЖуТөәҰЕВЧцБЛЦРөН¶ЛКРіЎУ°ПмБЛЧФјәЖ·ЕЖРОПу¶ш·ЕЖъЎЈОТГЗёьјУҝҙәГТ»Р©ГсУӘЖуТөөДБй»оРФЈ¬ұИИзұИСЗөПЈ¬УРЧКЦКЎўУР¶ҜБҰЎўТІУРЦҙРРБҰЎЈ

5. Н¶ЧКІЯВФЈә

ЈЁ1Ј©ХыіөЈәЧоЦұҪУөДКЬТжХЯ

ОўРНөз¶ҜіөөДТ°ВщЙъіӨЈ¬КЗТтОӘіөЖуС°ХТөҪБЛУҜАыДЈКҪЈ¬әБОЮТЙОКЧоҙуөДКЬТжХЯКЗіөЖуұҫЙнЎЈЙПКР№«ЛҫЦРЈ¬іэБЛГА№ЙөДҝөөПіөТөТФНвЈ¬ДҝЗ°A№Й»№ОЮЦұҪУөДұкөДЈ¬ұИСЗөПКЗЗұФЪөДҪшИлХЯЎЈ

ЈЁ2Ј©п®өзЈәөҜРФЧоҙуөД»·ҪЪ

УЙУЪХыіөЦРЈ¬п®өзХјұИФЪ40%ЧуУТЈ¬КЗХјұИЧоёЯөДІҝјюЈ¬ІўЗТөз¶ҜіөұҫЙнФЪп®өзРиЗуХјұИЦРҙпөҪ15%ЧуУТЈ¬ТтҙЛЈ¬п®өзКЗөҜРФЧоҙуөД»·ҪЪЎЈ

өзРҫЈә¶ҜБҰөзРҫ№©І»УҰЗу

јЩЙиГчДкОўРНөз¶ҜіөРиЗуБҝҙпөҪ10НтБҫЈ¬°ҙХХ3НтФӘ/БҫөДРиЗуІвЛгЈ¬¶Ф¶ҜБҰөзіШөДРиЗуАӯ¶ҜФЪ30ТЪФӘЧуУТЎЈУЙУЪОТ№ъөД¶ҜБҰөзіШ»№ҙҰФЪіЙіӨіхЖЪЈ¬ДҝЗ°»щКэј«өНЈ¬¶ФУЪТСҫӯҫЯұёЙъІъјјКхәНІъДЬөДЖуТө№№іЙЦШҙуөДЦұҪУАыәГЎЈФЪОўРНөз¶ҜіөҝмЛЩ·ЕБҝөД№эіМЦРЈ¬¶ҜБҰөзРҫКЗІъТөБҙёч»·ҪЪЧоҪфИұөД»·ҪЪЈ¬ҙУОТГЗөчСРБЛҪвөДЗйҝцАҙҝҙЈ¬¶ҜБҰөзРҫөД¶©өҘұҘВъЈ¬ДҝЗ°ҙҰУЪј«¶И№©І»УҰЗуөДЧҙҝцЎЈA№ЙЦР¶а·ъ¶аҪшИлБЛКұҝХәНЦЪМ©№©УҰБҙЈ¬ГА№ЙЦРұИҝЛөзіШҪшИлБЛЖжИр№©УҰБҙЈ¬ёЫ№ЙЦР№вУо№ъјКҪшИлБЛұұЖыЈ¬ХвИэјТТІКЗЦұҪУКЬТжөДЖ·ЦЦЎЈУИЖдКЗ¶а·ъ¶аЈ¬УЙУЪІъЖ·Ҫб№№И«ІҝКЗ¶ҜБҰөзіШЈ¬¶ҜБҰөзіШ100%өДКЬТжУЪОўРНөз¶ҜіөөДұ¬·ўЈ¬өҜРФЧоҙуЎЈ

ІДБПЈәөИҙэ№©РиДжЧӘ

өұЗ°ёчЦЦп®өзіШІДБП¶јҙҰФЪҪөјЫ·ЕБҝөД№эіМЦРЈ¬јЫёсөДПВ»¬КЗФҙУЪІъДЬөДА©Х№ТАИ»іҙ№эБЛРиЗуөДФцЛЩЎЈИз№ыОўРНөз¶Ҝіө·ЕБҝЈ¬УРҝЙДЬ№©Ри№ШПө»бКөПЦДжЧӘЎЈјЩЙиГчДкОўРНөз¶ҜіөРиЗуБҝҙпөҪ10НтБҫЈ¬°ҙХХ15¶Иөз/БҫөДРиЗуІвЛгЈ¬¶Фп®өзіШөДАӯ¶ҜФЪ1.5GwhЈ¬¶Ф№ъДЪп®өзіШІъТөБҙөДАӯ¶ҜҙпөҪ10%ЎЈОТГЗјМРшҝҙәГп®өзіШІДБПөДБъН·ЙјЙј№Й·ЭЈ¬ҝН»§Ҫб№№ҪПәГөДРВЦж°оЎўІъЖ·ЗРИл¶ҜБҰБмУтөДІЧЦЭГчЦйЎЈ

МјЛбп®ЈәЧКФҙЖ·ЦРіӨЖЪҫЯұёПЎИұРФ

ҪьЖЪЈ¬МјЛбп®УЙУЪјҫҪЪРФТтЛШУ°ПмЈ¬іЙҪ»ІТөӯЈ¬ФЪҫӯАъИҘДкДкөЧөДРЎ·щПВ»¬әуЈ¬ФЩҙОҪшИлПа¶ФОИ¶ЁЧҙМ¬ЎЈН¬ЖЪЈ¬М©АыЙӯп®ҫ«ҝуөДјЫёсҪП2013ДкРЎ·щЙПХЗ3%-5%Ј¬·ыәПФӨЖЪЈ¬ҫЭҙ«ОЕ2014Дк7ФВ·ЭЗ°әуУЦҪ«РЎ·щЙПөчЎЈ№ӨТөј¶МјЛбп®јЫёсөНГФЦчТӘКЬҙ«НіБмУтРиЗуЖЈИнУ°ПмЈ¬ІўЗТНПАЫөзіШј¶МјЛбп®јЫёсЈ¬өјЦВЖдУРТ»¶Ё·щ¶ИөДПВөчЈ¬ҙэөӯјҫ№эәуЈ¬өзіШј¶МјЛбп®јЫёсУРНы»ШЙэЎЈОТГЗИПОӘЈ¬ЛжЧЕРВДЬФҙЖыіөөДЦрІҪЖф¶ҜЈ¬өзіШј¶МјЛбп®РиЗуФцЛЩҪ«Ф¶ҙуУЪЖдЛып®СОІъЖ·Ј¬јЫёсЧЯКЖҪ«Па¶ФЗҝКЖЎЈ¶шп®ҫ«ҝуУЙУЪЧКФҙөДПЎИұРФЈ¬УөУРҪПЗҝөДТйјЫИЁЈ¬АыИуөҜРФЧоҙуЎЈКЧНЖп®ҫ«ҝуИ«ЗтБъН·МмЖлп®ТөЎўЙојУ№ӨҫЮН·ёУ·жп®ТөЈ¬УөУРУЕЦКВұЛ®ЧКФҙөДОчІШіЗН¶ЎўОчІШҝуТөЈ¬ТФј°»эј«А©ІъөДВ·Пи№Й·ЭЎўҪӯМШөз»ъЎЈ

ЈЁ3Ј©өз»ъЎўөзҝШЎўБгІҝјюј°ідөзЧ®ЈәҝҙәГРЕЦКөз»ъ

РЕЦКөз»ъТСҫӯКХ№әБЛМШЛ№Аӯөз»ъ№©УҰЙМё»Мпөз»ъЈ¬ОҙАҙУРҝЙДЬУлё»МпәПЧчФЪҙуВҪЙиі§Ј¬ОТГЗҝҙәГРЕЦК-ё»МпФЪҙуВҪөДОўРНөз¶ҜіөКРіЎКөПЦН»ЖЖЎЈ

ОТГЗИПОӘЈ¬ДҝЗ°РВДЬФҙЖыіөНЖ№гөДДС¶ИФЪУЪід»»өзЙиұёПЎЙЩЈ¬ЛӯАҙҪЁЙиід»»өзНшВзТ»ЦұУРХщТйЎЈ№ъНшИ«Гж·ЕҝӘід»»өзЙиұёІ»ө«АыәГід»»өзЙиұёЖуТөЈ¬¶ФХыёцөз¶ҜЖыіөРРТөөДАыәГёьОӘГчПФЈ¬ОҙАҙід»»өзЙиұёҪЁЙиөДЛЩ¶И»бјУҝмЎЈ

И»¶шЈ¬УЙУЪЈ¬ОўРНөз¶ҜіөөДҝН»§ИәМеТ»°гІЙУГ№М¶ЁНЈіөО»өДІеЧщҫНҝЙТФҪшРРұгРҜКҪөШідөзЈ¬¶ФУЪідөзЧ®әНідөзХҫөДРиЗуІўІ»јұЖИЈ¬ОТГЗИПОӘОўРНөз¶Ҝіө¶ФУЪідөзЧ®өДАӯ¶ҜІ»ҙуЎЈ

ЧЫЙПЛщКцЈ¬ОТГЗДҝЗ°өДНЖјцЛіРтКЗ¶а·ъ¶аЎўұИСЗөПЎўРЕЦКөз»ъЎўІЧЦЭГчЦйЎўЙјЙј№Й·ЭЎўРВЦж°оЎўМмЖлп®ТөЎўҫщКӨөзЧУЎЈәЈНв№ШЧўұИҝЛөзіШЎў№вУо№ъјКЎўҝөөПіөТөЎЈ

ЈЁ1Ј©ХюІЯұд»ҜЈ»ЈЁ2Ј©РВҪшИлХЯФцјУЈ»ЈЁ3Ј©°ІИ«ОКМвіцПЦЎЈ

(ФрИОұајӯЈәadmin)

ГвФрЙщГчЈәұҫОДҪцҙъұнЧчХЯёцИЛ№ЫөгЈ¬УлЦР№ъөзіШБӘГЛОЮ№ШЎЈЖдФӯҙҙРФТФј°ОДЦРіВКцОДЧЦәНДЪИЭОҙҫӯұҫНшЦӨКөЈ¬¶ФұҫОДТФј°ЖдЦРИ«Іҝ»тХЯІҝ·ЦДЪИЭЎўОДЧЦөДХжКөРФЎўНкХыРФЎўј°КұРФұҫХҫІ»ЧчИОәОұЈЦӨ»тіРЕөЈ¬Зл¶БХЯҪцЧчІОҝјЈ¬ІўЗлЧФРРәЛКөПа№ШДЪИЭЎЈ

·ІұҫНшЧўГч Ў°АҙФҙЈәXXXЈЁ·ЗЦР№ъөзіШБӘГЛЈ©ЎұөДЧчЖ·Ј¬ҫщЧӘФШЧФЖдЛьГҪМеЈ¬ЧӘФШДҝөДФЪУЪҙ«өЭёь¶аРЕПўЈ¬ІўІ»ҙъұнұҫНшФЮН¬Жд№ЫөгәН¶ФЖдХжКөРФёәФрЎЈ

ИзТтЧчЖ·ДЪИЭЎў°жИЁәНЖдЛьОКМвРиТӘН¬ұҫНшБӘПөөДЈ¬ЗлФЪТ»ЦЬДЪҪшРРЈ¬ТФұгОТГЗј°КұҙҰАнЎЈ

QQЈә503204601

УКПдЈәcbcu@cbcu.com.cn

·ІұҫНшЧўГч Ў°АҙФҙЈәXXXЈЁ·ЗЦР№ъөзіШБӘГЛЈ©ЎұөДЧчЖ·Ј¬ҫщЧӘФШЧФЖдЛьГҪМеЈ¬ЧӘФШДҝөДФЪУЪҙ«өЭёь¶аРЕПўЈ¬ІўІ»ҙъұнұҫНшФЮН¬Жд№ЫөгәН¶ФЖдХжКөРФёәФрЎЈ

ИзТтЧчЖ·ДЪИЭЎў°жИЁәНЖдЛьОКМвРиТӘН¬ұҫНшБӘПөөДЈ¬ЗлФЪТ»ЦЬДЪҪшРРЈ¬ТФұгОТГЗј°КұҙҰАнЎЈ

QQЈә503204601

УКПдЈәcbcu@cbcu.com.cn

ІВДгПІ»¶

-

2017Дк2ФВРВДЬФҙЖыіөПъКЫН¬ұИФціӨ30.3%ЎЎ

2017-03-14 17:25 -

КЧЕъРВДЬФҙіөУГ»§ПЭА§ҫЦ

2017-03-13 14:09 -

РВДЬФҙіөҪб№№РФІъДЬ№эКЈН№ПФ ¶ҜБҰөзіШІъДЬКЗРиЗуБҝ7ұ¶

2017-01-22 14:23 -

ЦР№ъНЈҪЁ100¶аЧщ»рөзі§ҝШОнцІ ЧӘПтРВДЬФҙПоДҝ

2017-01-22 14:15 -

УЙөз¶ҜЖыіө°ЩИЛ»бВЫМіТэ·ўөДЛјҝјЈә·ұИЩұіәуөДТю»ј

2017-01-19 14:58 -

ЗА¶бЖыіөПВТ»ёцЦЖёЯөгЈәОЮИЛјЭК»КұҙъОеДкДЪөҪАҙЈҝ

2017-01-17 17:50 -

ЗА¶бЖыіөПВТ»ёцЦЖёЯөгЈәОЮИЛјЭК»КұҙъОеДкДЪөҪАҙЈҝ

2017-01-17 17:37 -

ІЖХюІҝЈәРВДЬФҙіөЕдМЧІ№МщПёФтІ»ДЬұЈ»ӨВдәу

2017-01-16 10:34 -

№ӨРЕІҝІҝіӨГзЫЧЈәМбёЯјјКхЧјИлГЕјчЈ¬СП·АРВДЬФҙЖыіөј°ІъЖ·өНЛ®ЖҪ

2017-01-16 09:24 -

УГЙъМ¬ДЬФҙНЖ¶ҜРВДЬФҙЖыіө·ўХ№ »ЖұкіөјҙҪ«Т»ИҘІ»ёҙ·ө

2017-01-13 16:05

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ЧЁМв

Па№ШРВОЕ

-

2017Дк2ФВРВДЬФҙЖыіөПъКЫН¬ұИФціӨ30.3%ЎЎ

2017-03-14 17:25 -

КЧЕъРВДЬФҙіөУГ»§ПЭА§ҫЦ

2017-03-13 14:09 -

РВДЬФҙіөҪб№№РФІъДЬ№эКЈН№ПФ ¶ҜБҰөзіШІъДЬКЗРиЗуБҝ7ұ¶

2017-01-22 14:23 -

ЦР№ъНЈҪЁ100¶аЧщ»рөзі§ҝШОнцІ ЧӘПтРВДЬФҙПоДҝ

2017-01-22 14:15 -

УЙөз¶ҜЖыіө°ЩИЛ»бВЫМіТэ·ўөДЛјҝјЈә·ұИЩұіәуөДТю»ј

2017-01-19 14:58 -

ЗА¶бЖыіөПВТ»ёцЦЖёЯөгЈәОЮИЛјЭК»КұҙъОеДкДЪөҪАҙЈҝ

2017-01-17 17:50 -

ЗА¶бЖыіөПВТ»ёцЦЖёЯөгЈәОЮИЛјЭК»КұҙъОеДкДЪөҪАҙЈҝ

2017-01-17 17:37 -

ІЖХюІҝЈәРВДЬФҙіөЕдМЧІ№МщПёФтІ»ДЬұЈ»ӨВдәу

2017-01-16 10:34

ұҫФВИИөг

-

ЧўІбЧКұҫҪь1.15ТЪФӘЈЎБҪҫЮН·іЙБўөзіШ»ШКХЖуТө

2024-04-16 10:29 -

ДюөВКұҙъЎўҝЖҙпАыЎўМШЛ№АӯөИ·ўБҰХвТ»РВИьөАЈЎ

2024-04-24 10:11 -

РшәҪАпіМ1000№«АпЈЎДюөВКұҙъ·ўІјЙсРРPLUSөзіШ

2024-04-25 17:53 -

МмЖж№Й·ЭЗЈКЦіӨ°ІЖыіө №ІН¬ҙтФм¶ҜБҰөзіШИ«ЙъГьЦЬЖЪІъТөБҙұХ»·ЈЎ

2024-04-19 08:42 -

50ТЪФӘЈЎХвјТ№«ЛҫДвФЪДҰВеёзН¶ҪЁп®өзіШёәј«ІДБППоДҝ

2024-04-29 18:25 -

И«№ММ¬өзіШИэҙујјКхВ·ПЯЈ¬ЛӯҪ«ЧоЦХКӨіцЈҝ

2024-04-22 18:17 -

п®ҝуБъН·Т»јҫ¶ИФӨҝчі¬36ТЪФӘЈ¬КХЙоҪ»Лщ№ШЧўәҜЈЎ

2024-04-25 09:30 -

УЦУРіөЖ󹫲јИ«№ММ¬өзіШБҝІъКұјдЈЎ

2024-04-18 08:43

©2017 °жИЁЛщУР ВМЙ«ЦЗ»гДЬФҙјјКхСРҫҝФә »ӘҪЬУАМ©ҝЖјјЈЁұұҫ©Ј©УРПЮ№«Лҫ іР°м Power by DedeCms

јЫЦөіЙҫНРРТөЖ·ЕЖЈЎҪЯіПОӘДъМṩЧоРВЧоИИөДЧКС¶

ҫ©ICPұё2024061100әЕ

јЫЦөіЙҫНРРТөЖ·ЕЖЈЎҪЯіПОӘДъМṩЧоРВЧоИИөДЧКС¶

ҫ©ICPұё2024061100әЕ

ЖуТөОўРЕәЕ

ЖуТөОўРЕәЕ ОўРЕ№«ЦЪәЕ

ОўРЕ№«ЦЪәЕ