单季利润首破10亿,恩捷如何押宝隔膜未来?

时间:2022-09-01 11:16来源:见智研究Pro 作者:吴悠

点击:

次

8月30日晚上,隔膜龙头企业恩捷股份公布了2022年上半年的业绩。

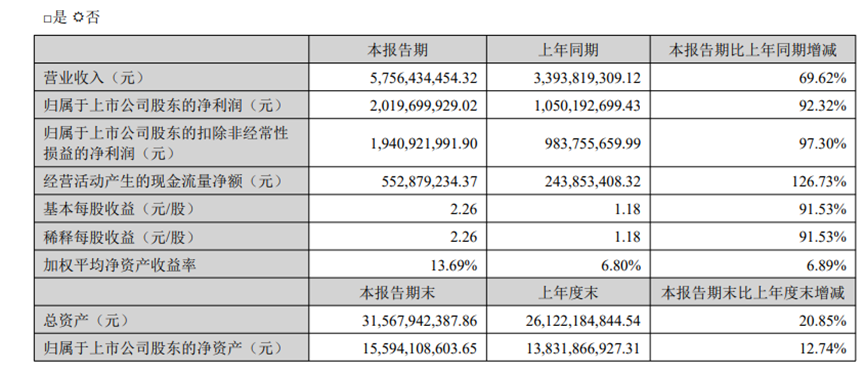

H1:营业收入57.56亿元,同比增长69.62%;归母净利润20.2亿元,同比增长92.32%;毛利率达50.2%,为同期新高;净利率为36.98%,也处于历史高位。

Q2:营业收入31.64亿元,同比增长62.2%,环比增长22.06%;归母净利润11.04亿元,同比增长78.6%,环比增长20.56%。

01

原材料价格扰动

影响隔膜毛利率

恩捷股份今年上半年整体毛利率较去年增长不多主要原因在于原材料PE和PP在一季度增长幅度较大。

但是随着二季度这些原材料价格触顶回落以及隔膜产品的量价齐升,恩捷股份的二季度营收和利润也出现明显增长,其中利润同环比增长幅度达到78.6%和20.56%。

具体到业务本身,今年上半年恩捷股份的膜类产品营业收入达到52.34亿元,同比增长78.92%,毛利率增长1.65个百分点达到52.03%。

这也是膜类产品收入占比首次超过90%达到90.92%,其中的BOPP膜无论是扩产规划还是销售规模都处于稳定,所以电池隔膜是利润增长主导因素。

隔膜的主要原材料包括PE和PP均在今年3月初达到上半年的高点,分别为9600元/吨和9500元/吨左右,随后在二季度出现不小幅度的回调,最低点都拉到8400元/吨左右,降幅分别达到12.5%和13%左右,原材料的价格下降也降低了恩捷股份在二季度的成本,从而提升了二季度业绩。

02

海外布局加快,但境外业务却出现回调

恩捷股份的海外进军节奏正显著加快,不管是与海外企业的业务合作方面,还是远赴海外建厂方面,恩捷股份都走在了行业前沿,但是目前其境外业务在收入和毛利率两端却出现小幅回调。

2022年上半年,恩捷股份的境外营业收入达到5.775亿元,同比增长19.93%,增速不及国内主要地区西南和华东的140%和119%,而营收占比为10%,相较去年同期的14.19%占比也有所下降,毛利率则降低了1.51个百分点达到51.65%。

此前恩捷股份的境外毛利率相比国内的不少地区业务高出近20个百分点,如今这个差距已经降至5个百分点以内,整体来看海外隔膜的毛利率虽然依旧超过国内不少地区,但是差距却在逐步缩小。

但从另一个角度来看,恩捷股份对于海外建厂的布局却在加快。

美国:今年5月5日,恩捷股份更是宣布将在美国投资建设锂电池隔离膜工厂,成为国内首个在美国建厂的隔膜企业(国内隔膜厂商如星源材质有在欧洲建厂,但是并无一家隔膜厂商选择在美国建厂)。

项目拟规划建设产能约10-12亿平方米的基膜生产线及配套涂覆设备,项目总投资额预计约9.16亿美元。

匈牙利:此前恩捷股份唯一的海外生产基地就是匈牙利基地(还在建设中,并未开始量产,规划产能也没有美国项目那么大,仅仅4亿平方米。

美国项目对于恩捷股份来说,无论是投资金额还是规划产能都标志着该项目将是恩捷股份最大的一个海外项目,同时也是一次有力的海外拓展的尝试,叠加近期美国通过的《2022通胀削减法案》中更是旗帜鲜明的推崇新能源汽车的零部件本土化。

恩捷股份直接在美国本土建厂销售显然也将因此受益,而国内未在美建厂仅能通过出口的隔膜企业可能就会面对高额关税以及下游客户选择倾向性等不利条件。

此外,恩捷股份的产品已经逐步得到海外客户的认可,自去年下半年开始到现在恩捷股份更是频频与海外大客户签订长单。

包括去年6月的Ultimu Cells(3年合同,采购总金额2.58亿美元)、今年1月的海外某大型车企(长期合同,2022-2024年度保证供应数量为不超过16.5亿平方米,自2025年度起保证供应数量为不超过9亿平方米/年),以及今年5月份的法国ACC公司(7年合同,采购总金额6.55亿欧元),这些大额订单也保障了恩捷股份未来业绩的稳定性。

03

产能扩张规划有条不紊

从产能扩张的角度来看,恩捷股份在设备国产化自研的同时也是深绑日本制钢所,保证了未来三年的设备订单来满足扩产需求(国产设备在精度、稳定性等方面相比海外设备仍有一定差距,达不到很多一线客户的要求,当然如果是用在品质要求不高的储能电池上面影响不大)。

而日本制钢所优秀设备所带来的稳定性和其他方面的优势,也使得恩捷股份的良率(85%)远超其他竞争对手(60%-70%),进一步形成恩捷股份自身的成本优势。

恩捷股份目前国内上海、珠海、江西、无锡、苏州五大基地总产能高达50亿平,并在重庆(12 亿平米隔膜产能扩产)、常州(20 亿平米隔膜产能扩产)、江苏(2 亿平米隔膜产能扩产)等地有扩产规划。

除此之外,近期恩捷股份与动力电池龙头公司宁德时代强强联合的合资公司也确定落地厦门,产能包括16条湿法基膜与配套的涂覆产线,另有20亿平干法产线规划中,这批扩产的产品均由宁德时代优秀采购,所以不用担心后续产品需求。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

锂业务收入快速提升 雅化集团预计第三季度净利润最高至14亿元

2022-08-31 08:29 -

中伟股份:上半年实现净利润6.61亿元 同比增长35.41%

2022-08-30 09:22 -

光华科技2022年上半年净利润同比增长175%

2022-08-26 09:48 -

营收增长超七成 股东净利润增幅逾26% 格林美半年主要数据创历史新高

2022-08-26 09:19 -

德赛电池发半年度业绩:净利润3.07亿元,同比增长14.32%

2022-08-25 10:29 -

利元亨上半年净利润增超七成 锂电设备订单及中标超90亿元

2022-08-25 10:18 -

新宙邦上半年净利润10.04亿元,同比增长近129.75%

2022-08-24 10:25 -

鼎胜新材:上半年净利同比增长292.47% 电池铝箔龙头步入高速扩张期

2022-08-24 09:13 -

上半年净利润接近翻番,紫金矿业加速锂矿资源布局

2022-08-15 10:53 -

德新交运上半年净利润增长279% 锂电池赛道新接订单情况良好

2022-08-10 11:14

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

锂业务收入快速提升 雅化集团预计第三季度净利润最高至14亿元

2022-08-31 08:29 -

中伟股份:上半年实现净利润6.61亿元 同比增长35.41%

2022-08-30 09:22 -

光华科技2022年上半年净利润同比增长175%

2022-08-26 09:48 -

营收增长超七成 股东净利润增幅逾26% 格林美半年主要数据创历史新高

2022-08-26 09:19 -

德赛电池发半年度业绩:净利润3.07亿元,同比增长14.32%

2022-08-25 10:29 -

利元亨上半年净利润增超七成 锂电设备订单及中标超90亿元

2022-08-25 10:18 -

新宙邦上半年净利润10.04亿元,同比增长近129.75%

2022-08-24 10:25 -

鼎胜新材:上半年净利同比增长292.47% 电池铝箔龙头步入高速扩张期

2022-08-24 09:13

本月热点

-

7月,我国动力电池装车量24.2GWh,同比增长114.2%

2022-08-11 17:56 -

蜂巢短刀为何敢叫板比亚迪刀片电池?

2022-08-08 08:40 -

一块动力电池的退役自述

2022-08-07 12:40 -

磷酸锰铁锂与磷酸铁锂对比有哪些优缺点?

2022-08-03 09:21 -

上半年全国锂离子电池产量超过280GWh,同比增长150%

2022-08-04 08:25 -

汽车制造商的升级版电池计划

2022-08-16 08:54 -

国轩高科半固态电池年底装车量产 实现单次充电续航1000km

2022-08-07 10:36 -

投资80亿元磷酸铁锂新能源材料项目开工

2022-08-05 10:27

企业微信号

企业微信号 微信公众号

微信公众号