毛利率连涨7个季度,谈谈被市场忽视的隔膜盈利王者

时间:2022-08-17 08:40来源:见智研究Pro 作者:吴悠

点击:

次

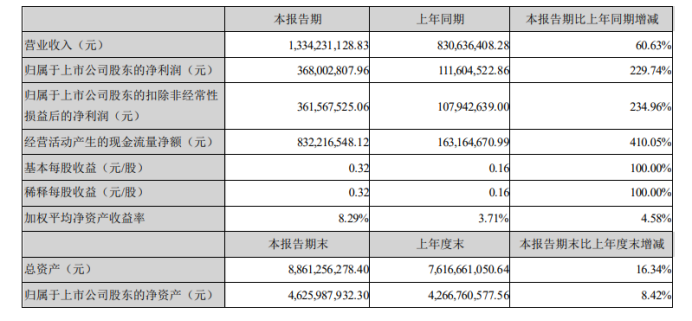

8月15日晚上,干法隔膜龙头公司星源材质公布了自己的2022年上半年业绩报告,整个2022年上半年星源材质的营业收入达到13.34亿元,同比增长60.63%,归母净利润达到3.68亿元,同比增长230%。

其中2022年第二季度中,星源材质的营业收入达到6.7亿元,同比增长63.97%,环比基本持平,归母净利润达到2亿元,同比增长302%,环比增长19.6%;

毛利率和净利率都实现了近12个季度以来的单季度历史新高。

其中毛利率突破50%大关达到50.08%,同比增长14.5个百分点,环比增长5.66个百分点,净利率突破30%大关达到30.95%,同比增长17.89个百分点,环比增长4.59个百分点。

01

国内隔膜毛利率趋近海外水平

作为出海最早的隔膜企业,星源材质2022年上半年除了牢牢把控住国外的隔膜市场的市场份额,也没有放松对国内市场的重视。

整个2022年上半年星源材质的海外营业收入高达2.85亿元,占比达到21.37%,主营利润则达到1.52亿元,占比达到24.17%,海外业务毛利率虽然依然高达53.45%高于国内业务(45.58%),但同比增长幅度却不及国内市场(国内业务增长15.36个百分点,海外业务增长3.4个百分点),两者间的毛利率差也从此前超20个百分点缩小到10个百分点以内。

华尔街见闻·见智研究认为,星源材质的国内隔膜毛利率正趋近海外水平,一方面在于今年上半年尤其是二季度隔膜原材料PP和PE价格有所下滑,叠加公司产能利用率和良率提升使得国内的营业成本同比增长幅度没有国外高(海外38.44%,国内28.11%);

另一方面原因在于海外业务毛利率增长幅度已经逐步达到天花板,未来毛利率或将维持在50%左右。

当然,从星源材质的屡屡锁定海外重点新能源公司的长期订单的操作来看,星源材质显然还想继续凭借自身出海较早的优势进一步加强自己的国际竞争力,毕竟短期来看,海外业务的毛利率依旧稳超国内业务。

除了在2021年签订了长期采购协议的LGC(4.5年长单,约43.11亿人民币的供应合同)、Northvolt(6年长单,33.4亿元人民币的供应合同)等公司以外,星源材质在今年6月再次拿下挪威锂电厂商Frey的湿法隔膜合同(7.37亿元人民币隔膜供应合同),期限至2028年12月31日,进一步优化公司在国际上的行业地位以及客户结构。

02

毛利净利持续提升,费率保持下降

星源材质的毛利率自2020年四季度以来持续保持季度增长态势,连续7个季度从25.96%涨至2022年二季度的50.08%,净利率也整体趋势也是保持上升,从2.07%提升到2022年二季度的30.95%。

而同一时间,星源材质的期间费用则保持下降趋势。

销售费率、管理费率、研发费率及财务费率均有不同幅度的下降。

其中管理费率下降幅度最高,从2020年四季度的近20%降至2022年二季度的7.9%,销售费用则从此前高点3.6%下降至如今1.46%,良好的期间费用率把控也表现了星源材质有效的发展控制能力。

而研发费用率下降幅度最小,这也说明了星源材质在研发投入上并没有掉以轻心,仍然保持高度投入,2022年星源材质的新一代生产线已经进行了投产,新一代产线宽幅62米,运转速度最高可达100米/每分钟,运转速度相比上一代提升了25%,单线产能可达2亿平方米。

03

隔膜产能持续扩张

作为国内干法隔膜龙头公司,星源材质专精于锂离子电池隔膜的迅速发展。

截止6月底星源材质的基膜年产能已经达到17亿平方米左右,其中湿法隔膜产能在11亿平米左右,干法隔膜产能为6亿平方米左右。

整个2022年上半年星源材质实现锂离子电池隔膜营业收入13.28亿元,同比增长62%,毛利率提升11.95个百分点达到47.01%。

并且就如同隔膜行业龙头公司恩捷股份通过绑定日本制钢所来作为日后扩产的底气类似,星源材质也是与德国布鲁克纳紧密合作来确保自身扩产计划在保证品质的前提下的有效实施(每年有望新增8-10条新产线到2026年)。

考虑到隔膜扩产周期相比动力电池厂商要慢1-2年左右,以目前的全球动力电池厂商的激进扩产计划来看,未来隔膜行业仍将处于供不应求的阶段。

尤其是去年下半年开始,磷酸铁锂电池在新能源汽车上再次兴起,从产量、销量、装机量各方面重新反超三元锂电池,同时储能行业也逐渐开始回暖,各项利好政策层出不穷,这样带动了终端厂商对于干法隔膜的需求增加。

即使目前依然是湿法隔膜占据市场更多,但是干法隔膜已经在逐步提升其市场份额,作为干法隔膜龙头的星源材质也有望从中受益。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

美联新材:布局钠电拓展电池材料,隔膜产能扩张业绩可期

2022-08-11 09:41 -

SKIET与越南Vingroup合作 提供电动汽车电池隔膜

2022-08-09 10:24 -

星源材质计划发行GDR 拟登陆瑞交所或伦交所

2022-08-01 11:32 -

韩媒:旭化成将在日本以外建立电池隔膜工厂

2022-06-06 11:10 -

提升电池隔膜产品供货能力 星源材质子公司拟16.94亿元购买设备

2022-05-30 10:24 -

国产锂离子电池隔膜企业中兴新材开启上市辅导

2022-05-18 17:53 -

ENTEK宣布扩大美国锂离子电池隔膜业

2022-05-01 17:20 -

厚生锂离子电池隔膜项目不减速

2022-04-24 09:49 -

产品市场需求旺盛,星源材质Q1净利润同比预增162.01%-178.18%

2022-04-22 11:55 -

总投资55亿元!江西衡川锂离子电池隔膜项目开工

2022-04-14 12:05

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

美联新材:布局钠电拓展电池材料,隔膜产能扩张业绩可期

2022-08-11 09:41 -

SKIET与越南Vingroup合作 提供电动汽车电池隔膜

2022-08-09 10:24 -

星源材质计划发行GDR 拟登陆瑞交所或伦交所

2022-08-01 11:32 -

韩媒:旭化成将在日本以外建立电池隔膜工厂

2022-06-06 11:10 -

提升电池隔膜产品供货能力 星源材质子公司拟16.94亿元购买设备

2022-05-30 10:24 -

国产锂离子电池隔膜企业中兴新材开启上市辅导

2022-05-18 17:53 -

ENTEK宣布扩大美国锂离子电池隔膜业

2022-05-01 17:20 -

厚生锂离子电池隔膜项目不减速

2022-04-24 09:49

本月热点

-

百亿元锂离子电池项目落户湖北鄂州

2022-07-25 11:54 -

车企造电池,需要过三关

2022-07-24 10:15 -

中国铁塔公布2022-2023年备电用磷酸铁锂电池中标候选人

2022-07-19 10:46 -

固态电池来了,但又没来

2022-07-31 11:18 -

一块动力电池的退役自述

2022-08-07 12:40 -

蜂巢短刀为何敢叫板比亚迪刀片电池?

2022-08-08 08:40 -

锂电产业链各环节的消耗情况汇总

2022-07-18 08:30 -

国轩高科半固态电池年底装车量产 实现单次充电续航1000km

2022-08-07 10:36

企业微信号

企业微信号 微信公众号

微信公众号