比亚迪、特斯拉、宁德时代供应商冲刺IPO :海科新源实力为何遭质疑

时间:2022-04-08 11:19来源:企观资本 作者:企小观

点击:

次

据深交所披露,创业板上市委员会定于4月8日审核山东海科新源材料科技股份有限公司(简称:海科新源)IPO首发事项。

海科新源主要从事碳酸酯系列锂离子电池电解液溶剂和高端丙二醇、异丙醇等精细化学品的研发、生产和销售。招股书称,公司是全球主要锂离子电池电解液溶剂制造商之一,也是国内高端丙二醇、异丙醇等产品的主要生产商之一。

海科新源的锂离子电池电解液溶剂等产品目前主要应用于新能源汽车战略新兴产业,比亚迪、特斯拉、宁德时代等是其主要客户及主要客户的终端客户。

业绩迅速增长 真实市场竞争力存疑

表面上看,海科新源近3年业绩增长迅速。据招股书,2019年—2021年,海科新源营业收入分别为10.47亿元、16.60亿元、30.72亿元;净利润分别为1.22亿元、1.53亿元、6.07亿元。

然而,迅速增长的业绩,能否代表海科新源真实的市场竞争力?有专业机构投资者指出,招股书披露,海科新源公司的主要竞争对手是上市公司石大胜华,通过将碳酸酯系列和丙二醇产品合并与石大胜华碳酸二甲酯系列产品进行对比,2018年至2020年,海科新源碳酸酯系列产品和丙二醇产品的毛利率分别为24.84%、30.37%、25.79%,毛利率波动下滑;而石大胜华碳酸二甲酯系列产品毛利率分别为23.93%、31.03%、34.33%,呈现逐年上升的趋势,且高于海科新源的毛利率。

对比上述产品单价,海科新源碳酸酯系列和丙二醇产品的综合平均单价分别为9096.76万元、8630.84万元、9434.29万元、12841.01万元,而同期石大胜华碳酸二甲酯系列产品的平均单价分别为8626.28万元、8095.72万元、8347.96万元、12684.59万元,分别低于海科新源该类产品均价的5.45%、6.61%、13.01%、1.23%。

海科新源解释称,石大胜华碳酸二甲酯系列产品所需要的原材料环氧丙烷主要通过自行生产,而海科新源这部分原材料则全部外购,因此石大胜华更具成本优势。

更加值得注意的问题是,海科新源在招股书中披露的其主要产品市场占有率的真实性。海科新源称,根据高工锂电统计,在锂电池电解液溶剂产品市场,2020年公司全球销售市场份额为30%,石大胜华为28%;反观石大胜华披露的年报,2019年石大胜华锂电池电解液溶剂市场份额占全球市场份额的40%,2020年其碳酸二甲酯的市场占有率稳居行业首位。

也就是说,如果按照海科新源披露的市场占有率,石大胜华锂电池电解液溶剂的全球市场份额则是由2019年的40%下降到了2020年的28%。在外部投资者看来,这样的下降幅度似乎不符合常理。

对比海科新源与石大胜华的科研技术实力,2021年上半年,海科新源拥有已授权专利46项,其中发明专利14项,而2020年末,石大胜华共拥有有效专利147项,其中发明专利9项。截至2020年末,海科新源拥有研发人员68人,在员工总数中占比为13.44%,而同期石大胜华技术人员有296人,占员工总人数的18.90%。

研发费用方面,报告期内,海科新源的研发费用率分别为3.97%、3.33%、3.69%和3.16%;同期石大胜华的研发费用率分别为0.70%、3.42%、3.67%和4.50%,占比逐年上升。

据此不断有外界质疑:科研技术实力并不占优势的海科新源,是怎么做到在市场占有率上碾压“一哥”石大胜华的?

客户与供应商重叠主体多达24家

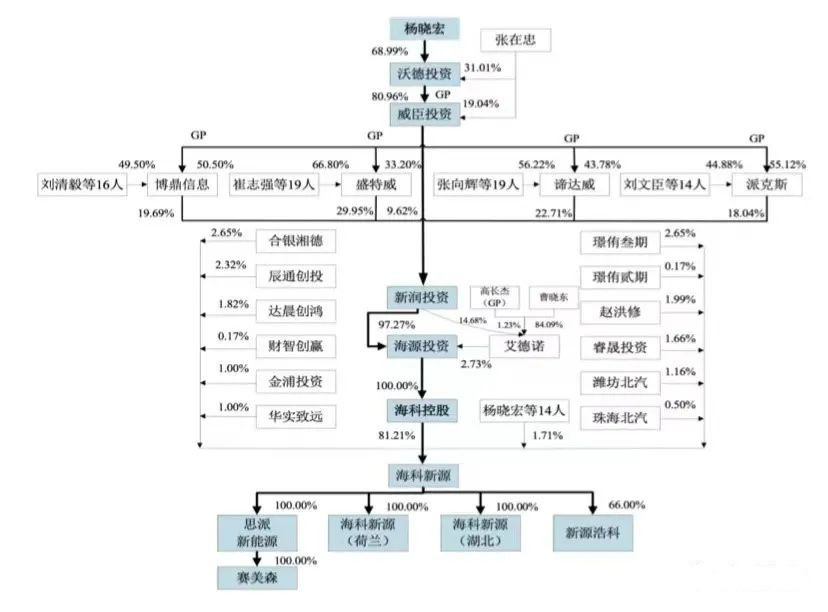

通过招股书披露的股权结构可以看到,海科新源的控股股东为海科控股,实际控制人则是公司董事长杨晓宏,杨晓宏通过直接和间接方式合计控制海科新源 81.64%股份,此外,海科新源不存在其他直接持有公司5.00%以上股份的股东。

也就是说,海科新源是一家一股独大、由杨晓宏一人绝对控制的公司。在资本市场人士看来,这样的股权结构极易形成内部人控制的局面。

客户方面,海科新源碳酸酯系列锂离子电池电解液溶剂国内主要客户有天赐材料、比亚迪、国泰华荣、杉杉股份等;海外主要客户有中央硝子、韩国天宝、韩国 ENCHEM 等锂电池电解液厂商。其中,天赐材料、国泰华荣、韩国 ENCHEM 等客户的终端客户为特斯拉、宁德时代、LG、三星 SDI 及松下等锂离子电池厂商。

(海科新源前五大客户 截图自招股书)

2020年海科新源对前五大客户的销售收入占营业收入的比例超过了50%。

另外值得注意的是,报告期内,海科新源存在客户与供应商重叠的情况,采购额、销售额均超过20万元的重叠主体多达24家,重叠主体类型主要为原材料供应商和贸易业务贸易商企业。

例如,报告期内,海科新源存在部分客户与原材料供应商重叠,重叠主体为滨化集团股份有限公司、山东滨化东瑞化工有限责任公司、江苏斯尔邦石化有限公司、淄博市临淄泰达化工有限公司、东营市齐旭雅化工有限公司、江苏邺栖化工有限公司和铜陵金泰化工股份有限公司等7家企业,海科新源向这7家公司的采购金额为2.56亿元、3.94亿元和4.30亿元,采购金额占比为34.45%、30.23%和20.40%,采购金额及占比均较大。

海科新源对此解释称,主要原因是该类重叠供应商滨化集团股份有限公司、山东滨化东瑞化工有限责任公司和江苏斯尔邦石化有限公司等为公司报告期内主要供应商,因此采购金额较大。

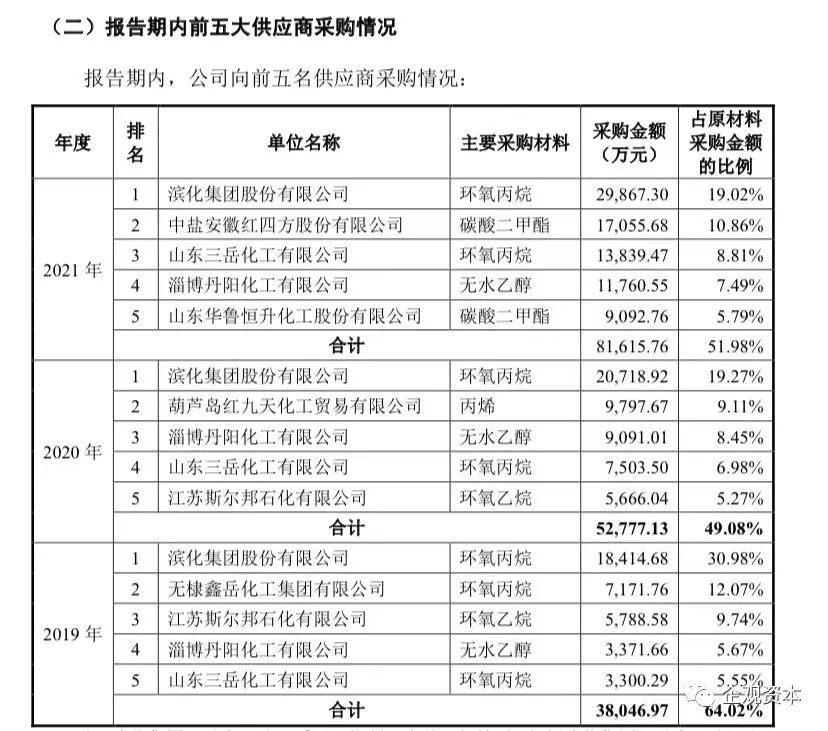

(海科新源前五大供应商 截图自招股书)

从前五大供应商看,2019年—2021年,海科新源前五大供应商采购金额占原材料采购金额的比例分别达到了64.02% 、49.08% 、51.98%,即海科新源对前五大供应商的依赖程度较高。

报告期内,海科新源还与赫邦化工、海科化工、海科瑞林、海科气分、润晶科技5家公司发生过金额分别为913.38万元、483.77万元、314.42万元、442.50万元、729.57万元的经常性关联交易(采购或出售商品)。

而这5家公司中,赫邦化工是由海科新源的控股股东——海科控股控制、海科新源实际控制人杨晓宏担任董事的企业;海科化工和海科瑞林是由海科控股控制的企业;海科气分是由海科控股董事缪初晓担任执行董事的企业;润晶科技则是由新泽投资控制、海科新源实际控制人杨晓宏担任董事的企业。

客户与供应商大量重叠、公司内部以控股股东海科控股及实际控制人杨晓宏为中心展开经常性关联交易,这令外部投资者对海科新源的独立经营能力提出质疑。

与关联方资金往来涉违法违规

报告期内,海科新源还与上述关联企业发生过数次关联交易与资金往来,包括关联方为海科新源提供担保、关联方转贷款、关联方股权转让及资金拆借。

关联担保方面,据招股书披露,海科新源控股股东海科控股控制的企业海科化工和海科瑞林在2020年、2021年共计为海科新源提供了3.14亿元担保,其中有1.57亿元的担保金额尚未履行完毕。

2019年,海科新源与海科控股董事缪初晓担任执行董事的企业海科气分发生过一笔金额为2000万元的转贷。具体情形为,银行先将海科新源用于日常经营的贷款资金,通过海科新源的贷款资金账户转至海科气分,然后海科气分将贷款返还。对此有投行法务人士指出,转贷是企业为获取融资采取的一种“擦边球”行为,在资金的去向及使用上存在违法违规的可能,因此,转贷问题一直是IPO审核中关注的重点。

另外,2020年海科新源内部的一起关联方股权转让,同样涉及违法违规。2020年8月24日,海科新源增加注册资本3865.89万元,由海科控股以其持有的思派新能源 100%股权认购全部新增股份。也就是说,海科新源同一控制下收购海科控股持有的思派新能源100%的股权,但需要注意的问题是,思派新能源在被收购前存在向海科控股拆入资金的情形。

而除了将公司资金直接或间接提供给控股股东及其他关联方使用之外,海科新源与关联方的上述拆借金额中,还包含部分无真实交易背景的票据往来,其中 2019 年海科新源收到票据1.08亿元、支付票据1.72亿元。

我国《票据法》第十条规定,票据的签发、取得和转让,应当遵循诚实信用的原则,具有真实的交易关系和债权债务关系;中国人民银行《支付结算办法》第二十二条规定,票据的签发、取得和转让,必须具有真实的交易关系和债权债务关系。显然,海科新源的上述行为已违反了相关法律法规。

报告期内,海科新源还存在关联方为公司代付奖金的情况。2019年,海科新源控股股东海科控股控制的企业海科化工为海科新源代付了2018年年终奖899.09 万元和2019年上半年奖金437.93万元。

基于上述问题,海科新源的独立经营能力,再度受到外部投资者质疑。

免责声明:本文仅代表作者个人观点,与中国电池联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

凡本网注明 “来源:XXX(非中国电池联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:503204601

邮箱:cbcu@cbcu.com.cn

猜你喜欢

-

马斯克:得州工厂将成世界最大电池工厂

2022-04-08 10:54 -

比亚迪:将布局动力电池、冷却等关键技术

2022-04-07 11:36 -

比亚迪“断油”,特斯拉要慌?

2022-04-06 10:49 -

宁德时代德国工厂获得电芯生产许可

2022-04-06 10:29 -

比亚迪年产22GWh新能源刀片电池项目落户浙江台州

2022-04-05 11:23 -

比亚迪已向日本交付近400辆搭载磷酸铁锂电池叉车

2022-04-04 11:47 -

澳洲公共事业公司选择特斯拉Megapack电池用于1.13亿美元储能项目

2022-04-01 11:25 -

特斯拉与Vale秘密签署镍供应协议

2022-03-31 10:57 -

宁德时代成阿维塔科技第二大股东 持股23.99%

2022-03-30 09:24 -

多款汽车大卖!比亚迪2021年营收2161亿 研发投入重点是刀片电池

2022-03-30 09:41

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

专题

相关新闻

-

马斯克:得州工厂将成世界最大电池工厂

2022-04-08 10:54 -

比亚迪:将布局动力电池、冷却等关键技术

2022-04-07 11:36 -

比亚迪“断油”,特斯拉要慌?

2022-04-06 10:49 -

宁德时代德国工厂获得电芯生产许可

2022-04-06 10:29 -

比亚迪年产22GWh新能源刀片电池项目落户浙江台州

2022-04-05 11:23 -

比亚迪已向日本交付近400辆搭载磷酸铁锂电池叉车

2022-04-04 11:47 -

澳洲公共事业公司选择特斯拉Megapack电池用于1.13亿美元储能项目

2022-04-01 11:25 -

特斯拉与Vale秘密签署镍供应协议

2022-03-31 10:57

本月热点

-

人大代表建议:研发推广“钠”“氢”等元素为主的电池

2022-03-10 10:37 -

2月国内动力电池月度数据出炉,装车量同比上升145.1%

2022-03-11 17:51 -

谁「压垮」了三元锂电池?

2022-03-22 10:07 -

原材料价格持续上涨 锂电上下游冰火两重天

2022-03-31 11:03 -

特斯拉4680电池,新能源时代的正确路径

2022-03-23 12:00 -

钠离子电池产业化元年:创业公司图谱

2022-03-27 11:50 -

挑战宁德时代比亚迪,蜂巢能源“几斤几两”?

2022-03-21 09:20 -

蜂巢能源董事长兼首席执行官杨红新:体系化竞争时代来临

2022-03-17 11:45

企业微信号

企业微信号 微信公众号

微信公众号