��ƪ�б�����ص�� �²Ƹ�����ʦ��֤��־�ʾ

ʱ��:2017-12-14 12:40 ����:������

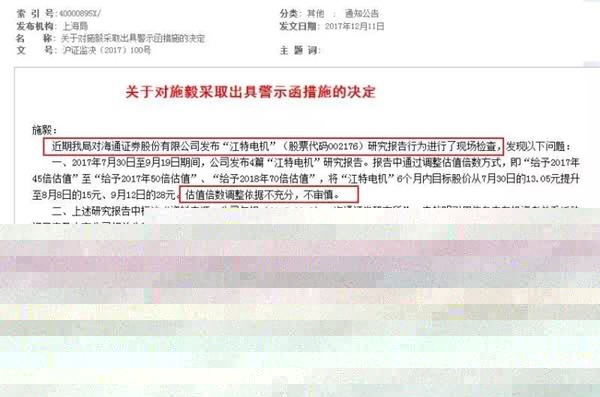

�������գ��Ϻ�֤��ֶԺ�֤ͨȯ����ʦʩ������˾�ʾ����ԭ��������Խ��ص��(11.67 -1.35%,���)������һϵ�п��౨�档

����2017��7��30����9��19���ڼ䣬��֤ͨȯ����������4ƪ��Խ��ص���Ĺ��棬�̶�50���ʱ�䣬��Щ����Խ��ص���Ĺɼ�Ŀ�꣬��13.05Ԫ������28Ԫ������֮���������࣬�Ҹ�����“﮵����”�����ۡ�

����ֵ��һ����ǣ�ʩ�����ڵĺ�ͨ��ɫ�����о�С�����ϰ��²Ƹ���ѷ���ʦ������2015���õ��ھ����Ρ�

�������ͬʱ�����ص���ɼ�Ҳ��7��31���տ��̺��10.86Ԫ/�ɣ�һ·������9��14��18.98Ԫ/�ɵĽ��Ըߵ㣬����9��19�գ�����17.03Ԫ/�ɡ�

������ֵ��ע����ǣ����ʱ�䣬���ص���Ļ�����ȴ��û��̫��ı仯����������Щ���������б�ӯ��Ԥ���������ձ�����״����

�����Ϻ�֤��־�ʾ������ȷָ�������߽��ص���ɼ۵�����б���“��ֵ�����������ݲ���֣�������”��

��������ǰ��Ұ���ƾ���Խ��ص����������й���Ϊϵͳ�ķ�����������ҹ�˾�����¼�����ز���Ԥ�ڡ�������Ѫ�������㡢�Բ����ʽ�����������չ���ĶԶĴ��ɵ����⣬��ҵ��������ʧ�١�

��������Ķ������ص������ʱ��——21.62��Ԫ����������ʽ�������

�����¼�����ؼ���

����һֱ���������ص����002176.SZ������ҵ��Ϊ�����ÿ�겻��10��Ԫ��Ӫҵ���룬�Լ�5000��Ԫ���ҵľ�������ͬ��֮�д��ڲ�㳲����λ�á�

��������2013��7��26�գ�﮵���ҵ����֮ʱ����˾�׳�һ�ݶ�����������ļ��9.74��Ԫ�ʽ����Խ���﮴�ʯ�����ĸ������Ŀ��Ͷ�ʿ�������Ϣһ���������г�һƬ��ע��

���������ҵ������ʦ��������Ұ���ƾ���ʾ�����ĸ��Ŀ��һֱ��ҵ��û�й��µ����⣬���й���Ͷ��ߣ������͡�

��������������﮿�ʯ���������Դ��ȡ��������﮵���ҵ�������Σ�һ���п�ʯ���κ���﮵ȷ�����

�������嵽��ʯ��ﮣ�﮻�ʯ������Գ��죬�ɱ��ϵͣ��������ȶ�������ʯ�۸�ߣ������ĸ����Ȼԭ����ˣ�����������һֱû��ȡ��ͻ�ƣ���˳�Ʒ���������㡣���ڽ��ص����˵���¹��գ���Ѱ�ҵ��˳�������ĸ���������������ʵ����������߹�˾﮲�Ʒ���г��еľ�������

��������˵��������������о��ɹ���������һ����¢���ԣ����ص����ӯ�������Լ���﮵���ҵ�ڵĵ�λ�����������ߡ�

����Ϊ�ˣ���֤ͨȯ�����֤ȯ����б��У�Ҳ�������˽��ص���߶����ۣ�ָ��“���ĸ��﮳ɱ���������”�ȹ۵㣬���У���֤ͨȯ����������ƪ�б����ƽ��ص��Ϊ“﮵����”��

����ֻ�����������������õģ���ʵȴ�Ǹеöࡣ

������ع���ƣ����ĸ��Ŀ���ɺ���������ﵽ8000�֣�Ԥ��2015��9�½��ﵽԤ����ʹ��״̬����ŵ�꾻����8965.9��Ԫ��

����Ȼ��������2016��ף���Ŀ���������ʲ���20%��Ͷ����ܹ��ƿ���1147.51��Ԫ���Ҳ���Ŀ��Ҳ�������8000�֣�����»���3000�֡�

����ͬʱ��2017��9��18�����䣬���ص���ٶȷ�����“���ĸ�¼��������߳ɹ�Ͷ��”���棬������������ʾ“�¼��Ĺ���ȫ����ɣ����ɹ�Ͷ������������”����û�и�������������֡�

����﮴�ʯ��Ŀ����Ӽ��ѣ�����û��Ͷ������ģ��120��ֵ�������60��֣�ʱ�����Ƴٵ���2018��3�µס�

����ԭ���ļƻ�Ϊ��û����ɣ�Ұ���ƾ��µ罭�ص���������������壬û�еõ���Ӧ��

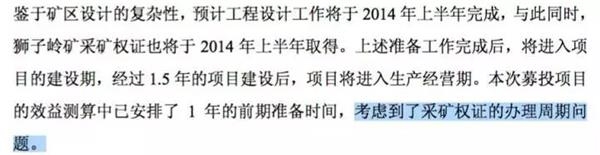

��������ع����У���˾�������“�����ɿ�Ȩ֤���̽ϳ�”��“���ս��£���˾�����Դ�”�Ƚ��ͣ������˵�����Բ��ף��Ͼ���������ʱ������ȷ�ἰ“���ǵ��˲ɿ�Ȩ֤�İ�����������”��

��ͼ���Խ��ص����������

������Ұ���ƾ�ע�����Ŀ�ٳ�������ص�һ����Ҫ���أ������ʽ���š�

���������ĸ��ĿΪ�����ڶ����2016���걨��ѯ���Ļظ�����ʾ����ǰΪ֮ļ����3��Ԫ�ʽ𣬻���ʹ����ϣ�Ч������ǰ��������Զû�дﵽԤ��״̬��

������������2016��11�£����ص���ٶ��׳�һ�ݶ������������оͰ�����Ϊ���ĸ��Ŀ���10��Ԫ�ʽ𣬽���Ŀǰ��δ�����½�չ��

����������˾��棬���������������¼����Ĺ����Ѷ�Ԥ�����㣬����Ԥ��Ͷ���ʽ�ƫ��Ҳ��ʮ�����������������ӹ�˾�������������Ԥ�����㣬����Ŀ������һ�뷢��ļ�ʲ����ˣ������ʽ���ʮ�����ޣ��ǻ�����Σ�յġ�

������ô�����ص����������Ѫ����������أ�

�����ֽ����߶���������

����2016�꣬���ص��ʵ��Ӫҵ����29.84��Ԫ��ͬ�ȴ������234.52%��ʵ�ֹ���������1.97��Ԫ��ͬ�ȴ������405.12%��

����������Ұ���ƾ����֣���Щ�������ݱ仯������������Զ�����Դ�����IJ�����

����2012�꣬���š�����������Դ������ҵ��չ�滮��2012-2020�������Ƴ�������Դ�����IJ���Ѹ�����£�����2016��ǰ��ﵽ���塣

��������2015�꣬���ص������˶�����Դ����������ҵ����������ȫ���չ���

����������ʾ��2016�꣬���������Ѿ��յ�12.20��Ԫ���Ҳ�����������8.69��Ԫ����Ӧ���˿2015��2016����ϼ�Ӧ�ù��Ҳ���21.62��Ԫ����

�������ң������ʦ��ܿ������������������µ�“��������”��ͬ��“����Դ��������”���Լ��뾭�������棬����ֱ�����ӹ�˾��Ӫҵ���롢�۷���������Ӫҵ�������ֽ�������

�������仰˵������Դ����������2016�꣬����Ϊ���ص�������˽ӽ�����֮һ��Ӫҵ���룬�Լ�ʮ�ڼƵ��ֽ�

�����ӽ��ص�������2016���걨��ѯ���Ļظ��У�ͬ����������ؿ�������˾2016��һ�����������ȣ���Ӫ��������ֽ���ȫ��Ϊ�����������յ�10.84��Ԫ��������ļ�������ת����

�������ͬʱ��ͨ����������ȫ���չ���2016�꣬���ص�����ҵ��ʵ��Ӫҵ����3.03��Ԫ��ͬ������288.83%��Ȼ����ë����ȴ������7.81%���½���

����������ԣ�����Դ�����Ѿ���Ϊ�˽��ص��ռ�����ص�ҵ��Ȼ����ȴ�Թ��Ҳ������Ÿ߶�������

������Ȼ�������������ߺ����ɺ�ǣ���Ӫ�ա�����ṹ�Ļ��Σ�ȴ��Ȼ����ɾ�Ӫ״���IJ��ȶ���

�������磬2017���ϰ��꣬���ص��ӯ��״��ԭ��Ԥ��ͬ������0%��30%������Ϊ����Դ�����������ߵĵ��������ձ���41%��

����������Ҫ���ǣ��������£��Ѿ���Ϊ��ҵ�ı�Ȼ��

�����������£����ص��������Ӿ��

���������ἰ��2016��ǰ������Դ���������ﵽ��ֵ��Ȼ�����߶�IJ���֮�£�ȴ�����˴���ƭ������Ϊ��

���������й�����Э�����ݣ�2015�꣬ƭ��������������������Դ�������������ķ�֮һ��������2016�깫����һ����������ʾ����ҵ93�ҳ����У�72�Ҵ���ƭ����Ϊ���ܽ��ߴ�92��Ԫ��

������֮����ƭ����Ϊ��˲�Ᵽ��벹�����Ĺ��߲���ϵ��

�������Ҹ�6-8�״��綯�аͳ�������Ϊ30��Ԫ/������Щ����Ҳ���1:1�ĵط�����Ҳ����30�����һ����һ����������60��Ԫ��

������ˣ�2016��׳�̨���������ߣ������“�ط������������ó������뵥���������50%”��“���������복����Ӫ״��������������ȫ�ҹ�”���¹棬���ң��ʽ�������Ԥ����Ϊ�º���㡣

����“��ԭ���Ĺ涨�У���ʵ����2017�겹������2016�����������20%�Ĺ涨”����������Ұ���ƾ��������“һ���棬��Ȼ�Dz�����ȵļ��٣���һ���棬�������ºţ���ʵҲ�����˶���ҵ�ʽ�����ѹ��”��

�����ص����ص����������ƭ���粨�У�����������û�б��������������˳�������˾��Ӱ�죬ȴ���ͼ�Ӱ��������2016����Ѿ����֡�

�����չ���������ʱ��˫����ǩ������Э�飨����˵�ĶԶ�Э�飩����������ؿ�����2016���������������ͬ�ȳ��������»��������ص��Ҳֱ�ԣ�ԭ������“���Ҷ�����Դ������ҵƭ�����к˲��¼���Ӱ�죬�Լ�����Դ�������������ߵ���”��

����ͬʱ��2017���ϰ��꣬���ص��ʵ��Ӫҵ����10.20��Ԫ��ͬ���»�22.77%��ʵ�־�����6258.98��Ԫ��ͬ���½�43.35%��ԭ������“�ܹ�������Դ������������������Ӱ��”��

�����������ص��Ŀǰ�IJ���״�������Կ�������Ȼƾ��һ��ǡ���ô����ʱ�����������˾�������ÿ������IJ������������Լ���Ӫҵ�������ֽ��������Կ�ʼ��ҵ������֮·��

�����������ڲ�����ʧ֮ǰ���ܹ��������е����ݣ����۲��۵���ʵ�����ܣ����������Ծ���ŵĹؼ���

�����������ص����ʱ�䣬����̫���ˡ�

����ֵ��ע����ǣ�12��1�գ����ص���ӹ�˾����˶Ĵ�����Tawana��˾���չ����˾���ɺ���ý�Ϊ�ȶ�������﮾���Ӧ�����ٸ�Ͷ���ߴ�����һЩ��ο��

����2017�꣬��������ɾ�����һ�ֿ�ǰ�����ǣ���Ȼ���ܾʹ�˵A���Ѿ���ȫ�ع��ֵͶ�ʵ����������Կ϶����ǣ�ֻ�й��¶�û����ʵҵ��֧�ŵĹ�˾��Ȼ�������г��ij�������յĹɼ���ʱ���ܱ�����

������Ȼ����Ϊ��ܷ����Ϻ�֤���Ҳ��ʶ������һ�㣬�Ͼ�ȯ�̵�רҵ�����Ĺ۵㣬������Ӱ����СͶ���ߵ��жϣ����ܹ�ֻΪ����������أ������������ε��б���

��Դ:Ұ���ƾ� (���α༭��admin) |

- ��һƪ��������ʣ�﮵��ҵ���չ˳�� ���ֶ�����ԣ����ҵ��������

- ��һƪ����һ���ı��ǵ� ��һ����Ӧ���˿500��Ӧ�տ�ѹ�� 2ǧ����ֵ��ȥ�δ�